基金圈正在风靡认养一头“奶牛”!

“自由现金流”策略火了,正掀起ETF投资新风潮。

华宝基金正式发售“华宝沪深300自由现金流ETF”(认购代码:562083),该基金也是国内首批跟踪沪深300自由现金流指数的ETF。因其聚焦大盘蓝筹“现金牛”的独特定位,该基金获得广泛关注。

自由现金流被称为“企业命脉”、“红利之源”。自由现金流ETF,顾名思义,就是把一堆自由现金流充沛的上市公司股票筛选、打包在一起,形成一只基金。这样的一只“自由现金流”策略ETF基金,有着盈利质量高、潜在股东回报高、估值低等优质特性。

01

A股掀起“现金奶牛”投资热

“价值投资大师”巴菲特强调,自由现金流是衡量企业价值的终极指标,因为它反映了企业真实的盈利能力和可分配给股东的现金。巴菲特长期重仓的可口可乐、美国运通等公司,均以稳定的自由现金流著称。无论是巴菲特的“护城河”理论,还是他的好搭档——芒格的“现金奶牛”偏好,均围绕“自由现金流”这一重要指标展开。

“成长股投资教父”费雪,同样十分重视企业的现金流质量。他认为,即使高成长企业,也必须具备将利润转化为自由现金流的能力,否则其增长可能仅是“账面游戏”。

无论是价投大师,还是成长股投资教父,无不重视“自由现金流”这一核心指标。“自由现金流”是企业在支付了所有必要的经营费用和资本支出后,剩余的可自由支配的“真金白银”。

一般情况下,“高自由现金流”意味着公司的盈利质量更高、公司估值水平更低,充沛的自由现金流可以用于分红或回购股票,这将直接或间接提升股东回报。此外,高自由现金流的公司,也更勇于投资未来,开拓新业务。

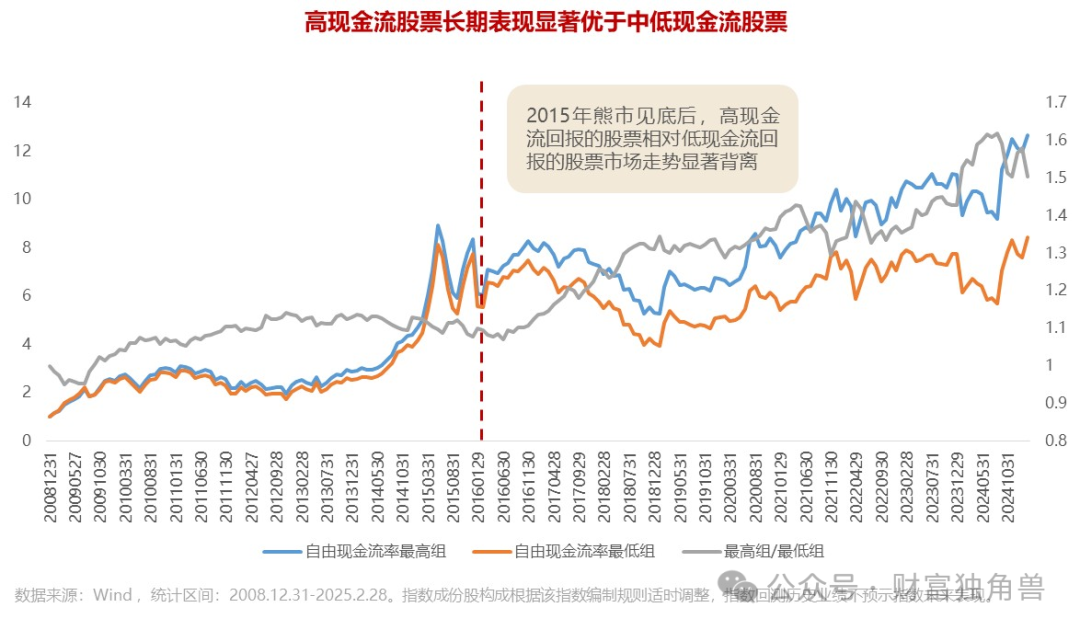

投资大师们如此倚重的“自由现金流”策略,其有效性在A股市场也持续得到验证。据Wind数据统计,2014年以来,A股上市公司的自由现金流开始长期转正并持续增长,2015年熊市见底后,高自由现金流回报的股票,与低自由现金流回报的股票的整体市场走势,开始显著分化。尤其是2020年以来,受经济环境波动加剧影响,自由现金流充裕的公司组合,超额收益不断显现,市场认可度也显著增强。

近来,公募基金领域掀起了“自由现金流”布局热潮,ETF头部基金公司争相涌入。现金流策略ETF正成为基金投资新宠。

02

“现金牛”加持:在沪深300里做“超额”

(认购代码:562083)300现金流ETF562080”的上市代码,在上海证券交易所上市交易。

沪深300自由现金流指数(简称:300现金流;代码:932366.CSI)是从沪深300指数样本中选取50只自由现金流率较高的上市公司证券作为指数样本。也就是说,“300现金流”是在沪深300核心资产中臻选“现金奶牛”公司,聚焦大盘蓝筹。据中证指数公司数据统计,在行业分布上,该指数完全剔除金融、地产行业,前五大行业——石油石化、通信、电力设备与新能源、煤炭、家电的权重合计达59.4%(时间截至2025.2.28)。

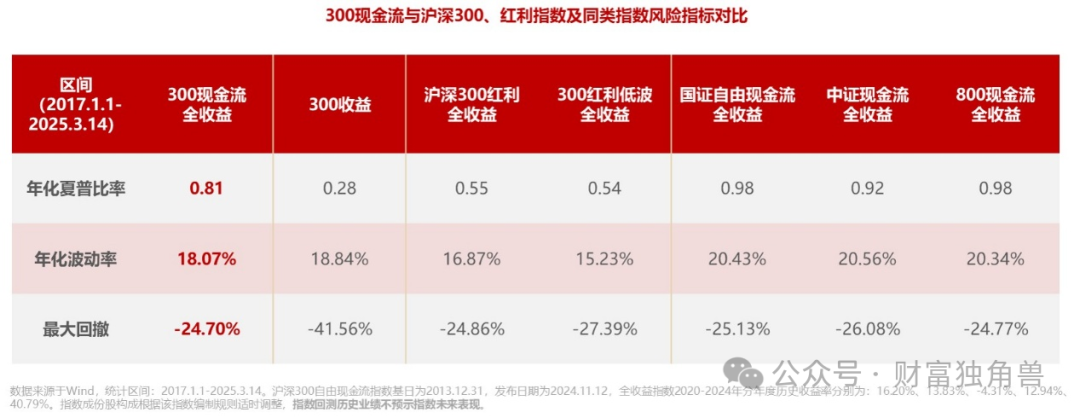

沪深300插上了“自由现金流”的翅膀,也实实在在跑出了超额收益。据Wind数据统计,自2017年以来截至2025年3月14日,300现金流全收益指数累计收益为189.70%,年化收益率为14.30%,大幅跑赢沪深300、沪深300红利以及300红利低波指数。

能攻,也善守。同样据Wind数据统计,与沪深300红利策略指数相比,2017年以来截至2025年3月14日,300现金流全收益指数的夏普比率显著更高,风险收益比突出。与同策略指数相比,2017年以来,300现金流全收益指数的年化波动率及最大回撤均较低,彰显其防御属性。

03

当前,全球经济不确定性上升,国内经济转向高质量发展,利率长期趋势下行等多重背景交织,“现金为王”时代或已到来,“现金奶牛”公司得益于较高的经营质量和股息率,拥有更强的穿越周期的能力和股东回报潜力,配置价值突出。

“300现金流指数”与科技、红利类资产相关性较低,可以有效分散投资组合风险。投资者在配置成长型权益资产的同时,搭配高现金流资产能够有效地降低组合波动,提升投资体验。

在行业筛选上,“300现金流指数”完全剔除了金融、地产行业,严选纯粹的高现金流核心资产。因此,该指数也更加适合偏好核心资产,但又想规避金融、地产的投资者。

300现金流指数”的华宝沪深300自由现金流ETF(认购代码:562083)或成为新一代价值投资“利器”,值得重点关注。

猜你喜欢

网上现金认购进行时!A股8连阳!A股“漂亮50”新典范乘风发售

龙年A股延续年前强势表现,直接走出了一波“8连阳行情”,沪指重上3000点整数关口。旗下基金近一年最大回辙近80%,8年老将告别华宝基金!

黄小薏是从2013年9月正式任职华宝基金总经理,目前已任职超过8年。据悉,黄小薏离开华宝基金后,或将前往富达基金任职总经理。

财富独角兽

财富独角兽

《财经天下》周刊

《财经天下》周刊