同一份财报净利润差近22亿,交银人寿财报变“戏法”图什么?

左手亏损11亿,右手盈利11亿,交银人寿扑朔迷离的财报着实令市场看花了眼。

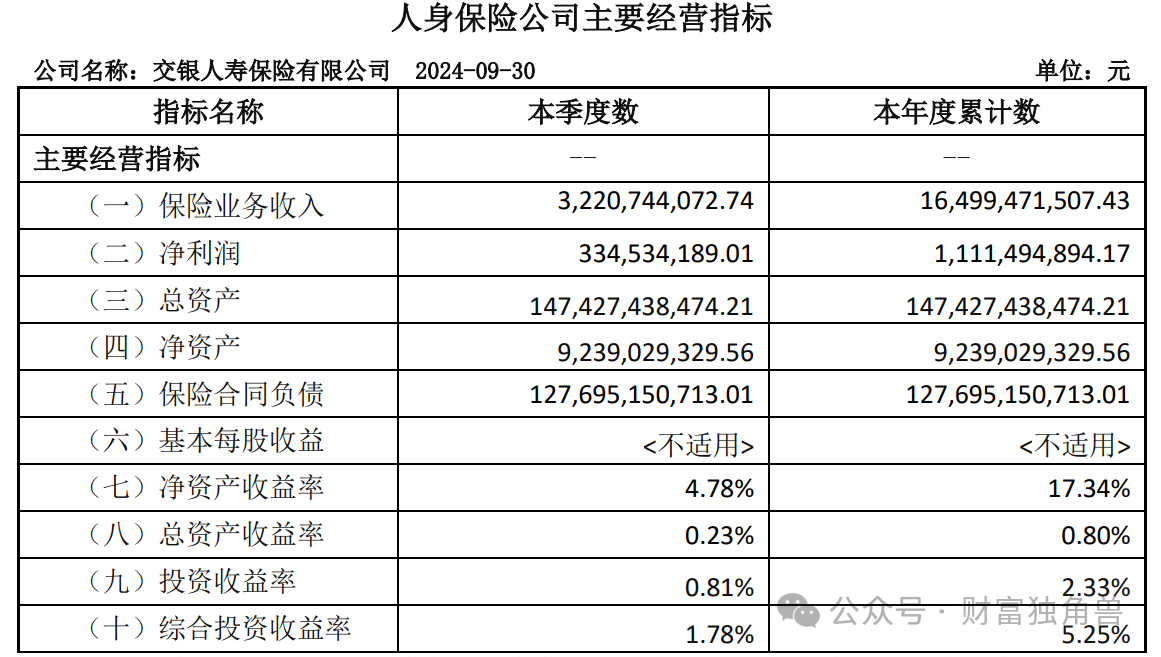

10月30日,据交银人寿官网发布的偿付能力报告显示,今年前三季度保险业务收入高达164.99亿元,净利润达到11.11亿元,综合投资收益率攀升至5.25%,较去年同期的3.91%上涨1.34个百分点。

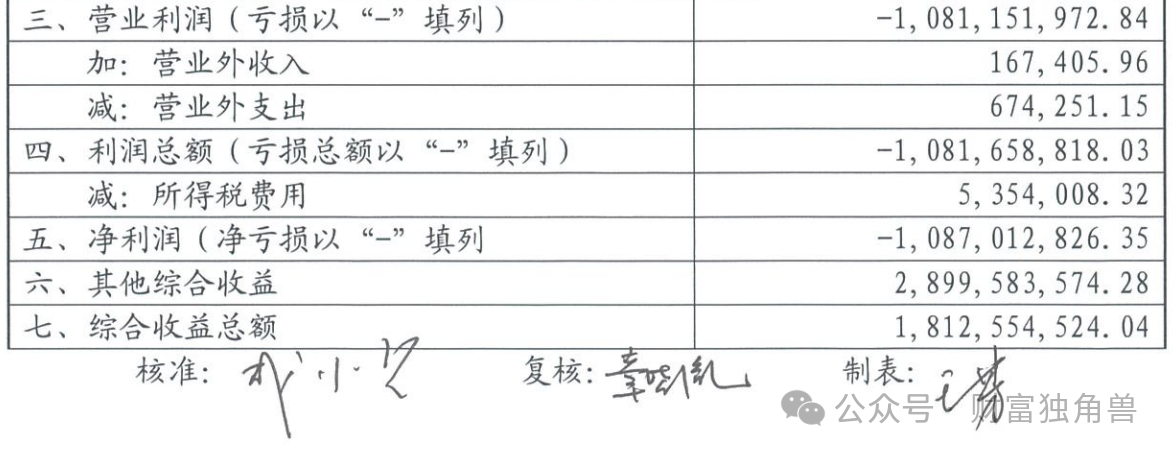

然而令人大跌眼镜的是,10月31日交银人寿在中国外汇交易中心披露的报告中,尽管保费收入与偿付能力报告中的164.16亿元基本相符,但净亏损却高达10.87亿元。

也就是说,在2024年前三季度内,交银人寿的净利润数据出现了21.98亿元的“差额”。

究其根源,主要在于交银人寿所遵循的会计准则不同。新金融工具准则和新保险合同准则的实施,使得更多资产以公允价值计量,增加了净利润的波动性。新准则的切换为交银人寿带来了偿付能力报表上的亮眼业绩,但旧准则下的亏损却暴露其负债端所面临的严峻挑战。

业绩“变脸”自然备受市场关注,但更令市场担忧的,还源于交银人寿所暴露出来的经营风险及合规风险。

掀开交银人寿的面纱,究竟还隐藏着哪些秘密?

01

新旧准则切换导致业绩大相径庭,赔付支出飙升五倍

据官网显示,交银人寿是经国务院同意、监管部门批准成立的国内首家银行控股寿险公司,是交通银行控股的中外合资保险机构,成立于2010年,总部位于上海,初步形成了全国性寿险公司架构,目前拥有完善的产品线,为客户提供包括人寿保险、健康保险和意外伤害保险等数十种保险产品。

背靠交通银行,交银人寿也有过辉煌,2014年至2021年期间持续盈利。但好景不长,交银人寿业绩在2022年开始“变脸”,亏损3.5亿元,此后在2023年也仅实现0.8亿元的微弱盈利。根据旧的会计准则,到了2024年的前三个季度,交银人寿又再次面临了10.9亿元的亏损。

毫无疑问,目前交银人寿的财务状况正经历着前所未有的严峻挑战,如果不是因为投资收益的支撑以及会计准则的变更,其经营状况可能会更加糟糕。

但在新准则的“粉饰”下,交银人寿业绩很“亮眼”,不仅净利润高达11.11亿元,而且综合投资收益率也攀升至5.25%,较去年同期的3.91%上涨1.34个百分点。如此光鲜的表象,也在一定程度上掩盖了交银人寿负债端的真实状况。

而前后如此巨大的反差,主要源于新旧准则切换。

交银人寿在官网发布的偿付能力报告采纳了财政部在2017年和2020年修订发布的一系列“新准则”,包括《企业会计准则第22号—金融工具确认和计量》、《企业会计准则第23号—金融资产转移》、《企业会计准则第24号—套期会计》、《企业会计准则第37号—金融工具列报》以及《企业会计准则第25号—保险合同》。

而交银人寿在中国外汇交易中心披露的报告则仍然依据2006年发布的《企业会计准则第22号—金融工具确认和计量》、《企业会计准则第25号—原保险合同》、《企业会计准则第26号—再保险合同》,以及2009年的《保险合同相关会计处理规定》。

对比两项准则,其中旧准则将可供出售金融资产的市值变动视为未实现的盈亏,除非满足特定条件导致减值,否则这些变动不会影响当期利润;而新准则重视对公允价值的评估,导致更多资产的计量转向公允价值,这使得交易性金融资产市值的波动直接体现在损益表中,增加了净利润的波动性。

换言之,新旧准则会计处理的转变,是交银人寿两份报告财务状况差异的核心原因。

毋庸置疑的是,交银人寿财报表现出的重大差异和不确定性,不仅增加了投资者的不确定性,而且可能影响客户对其稳健经营的信心。

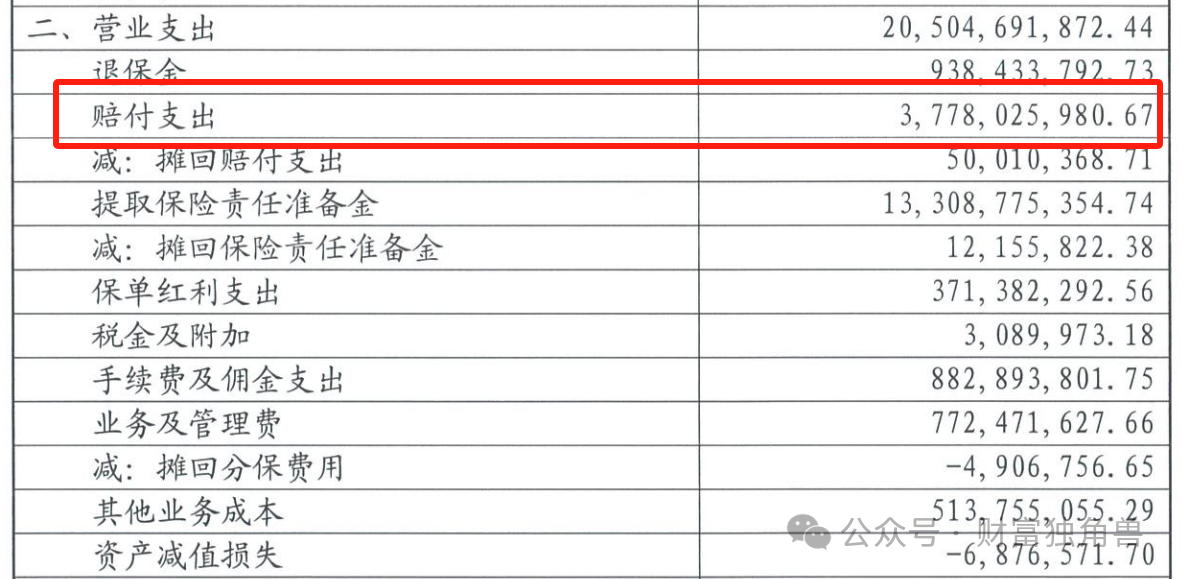

还有一点值得注意的是,由于早期销售的理财型保险产品陆续到期,交银人寿在2024年前三季度的赔付支出急剧攀升,支出高达37.78亿元,较去年同期的7.13亿元增长了超过五倍,这无疑对其经营业绩产生了巨大压力,侵蚀了利润。

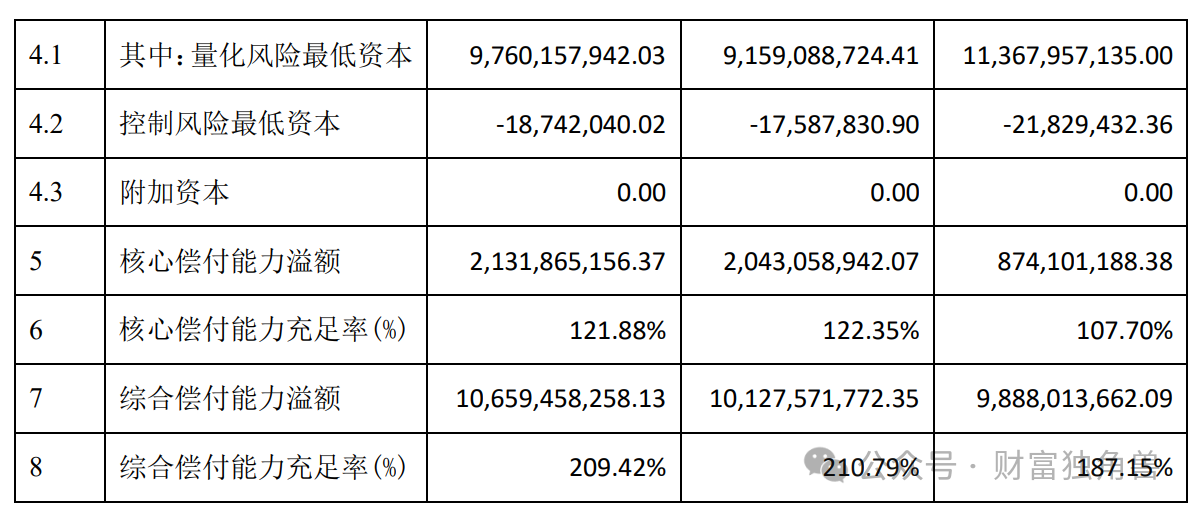

2024年三季度末,交银人寿核心偿付能力充足率为121.88%,较上季末下降0.47个百分点;综合偿付能力充足率为209.42%,较上季末下降1.37个百分点。对此,交银人寿解释称,“主要是由于资产配置带来的最低资本增长”。

02

风险综合评级曾连降,年内频收罚单

除了业绩上的苦恼,交银人寿还暴露出经营风险及合规风险。

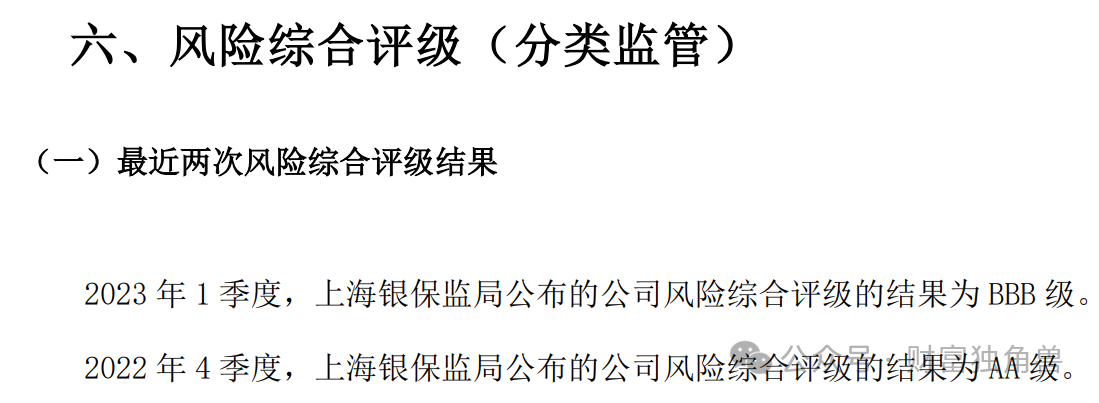

近年来,交银人寿的风险综合评级呈现波动,凸显经营风险。

据此前偿付能力报告显示,交银人寿风险综合评级结果在2022年四季度为AA级,但到了2023年一季度和二季度,评级分别下降至BBB级和BB级。这一连续下降的趋势显示出交银人寿在风险管理方面存在显著问题,也对其声誉和市场信任度产生了负面影响。

但好在交银人寿推动相关重点指标的整改落实,持续提升偿付能力风险管理水平。国家金融监督管理总局上海监管局公布的交银人寿2024年2季度与2024年1季度的风险综合评级均为AA级。

交银人寿合规风险也突出,2024年以来多次受到监管机构的行政处罚。

因其未按规定报送报表资料、编制提供虚假的报表资料以及未按规定使用经批准或备案的保险费率,交银人寿被罚款70万元;交银人寿山西省分公司因欺骗投保人、被保险人以及编制虚假资料,被责令改正并处罚款22万元,时任该公司银行保险部高客面谈岗的褚俊海对上述违法违规行为负有责任,被给予警告并处罚款4万元,时任银行保险部渠道总监的胡旭东也因编制虚假资料被给予警告并处罚款1万元;交银人寿山东省分公司也因给予保险合同约定以外的其他利益、未按规定加强对保险代理人的培训和管理,被给予警告并处罚款14万元,时任该公司银保部副高级经理(主持工作)的纪慧敏负有责任,同样被给予警告并处罚款4万元。

交银人寿及其分公司在多次受到行政处罚的事件中,暴露出其在合规性方面的严重问题。无论是未按规定报送报表资料、编制虚假资料,还是欺骗投保人、被保险人,都反映出交银人寿在合规意识上的薄弱。这种薄弱的合规意识不仅可能导致交银人寿面临法律风险,还可能损害其声誉和客户关系。

背靠大树好乘凉的交银人寿如今一地鸡毛,后续如何自救尚需市场给出答案,我们拭目以待。

财富独角兽

财富独角兽

博望财经

博望财经