业绩持续下滑,信用卡业务成“重灾区”,新领导班子能带领光大银行走出“泥潭”吗?

资产规模近7万亿的光大银行仍然未能走出困境。

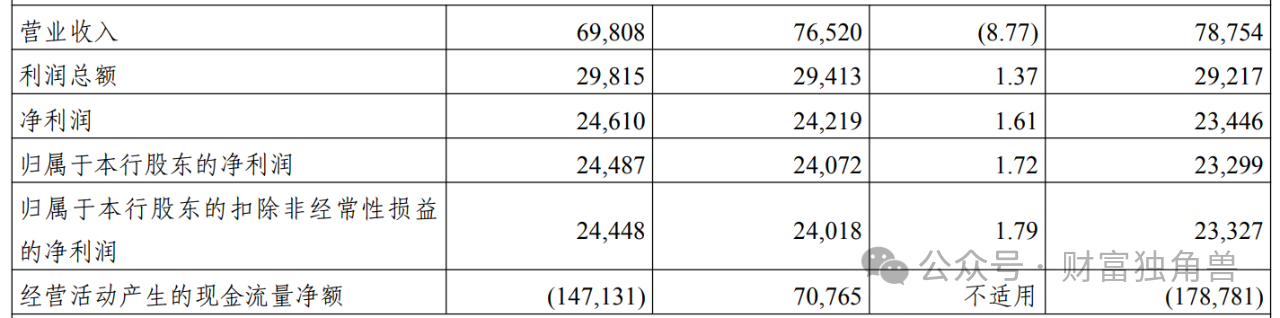

一方面,业绩未有明显改善,净息差连降,营收仍处于下滑态势,不少行业不良贷款余额攀升。据最新财报显示,截止2024年6月末,光大银行净息差为1.54%,较上年同比有不小的下降,下降幅度属行业中游位置;上半年实现营业收入698.08亿元,同比下降8.77%,如此增速在A股9家股份制上市银行中处于队尾;实现净利润246.10亿元,同比增长1.61%。期末,光大银行制造业和批发零售业的不良贷款余额和对应占比均有所提升,合计净增加额达到了8亿多。

另一方面,内控问题时有发生,管理层频繁变动,投诉量居高不下。近期光大银行收到了多张罚单,涉及信贷业务违规、内部管理不严等问题。同时核心高管集中履新,这对光大银行的发展战略和经营稳定性可能造成影响。此外,光大银行的投诉量也在急剧增加,上半年同比增七成,涉及信用卡业务的投诉主要集中在高额收息、强制收取手续费、暴力催收等方面。

01

净息差连降,上半年增利不增收

据公开资料显示,光大银行成立于1992年,先后于2010年、2013年在上交所、港交所挂牌上市,目前实现境内省级行政区域服务网络的全覆盖。

作为股份制商业银行,光大银行具有一定的系统重要性,依托集团全牌照优势,协同效应得到有效发挥,在财富管理业务等领域形成了一定的特色产品服务体系和竞争优势,具有较好的市场口碑和较强的市场竞争力。

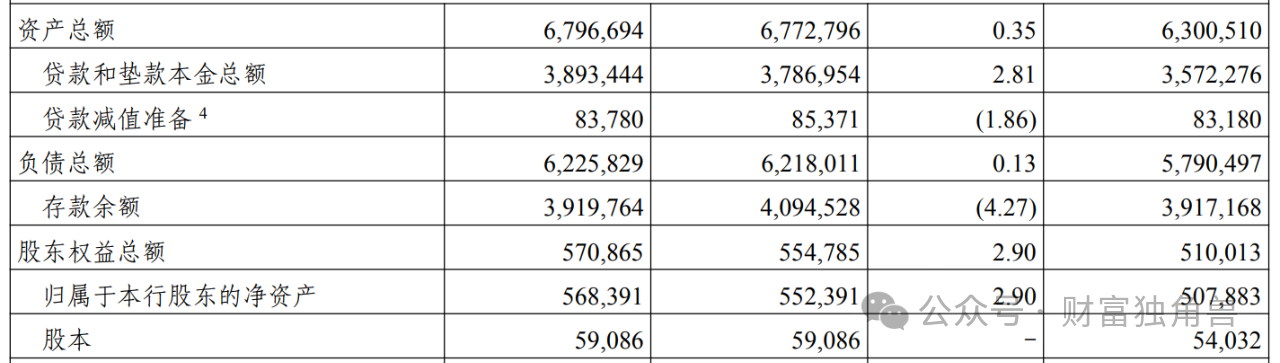

基于此,光大银行资产规模稳步增长,服务实体经济质效提升。截止2024年6月末,光大银行资产总额近6.8万亿元,比上年末增长0.35%;贷款和垫款本金总额3.89万亿元,比上年末增长2.81%;存款余额3.92万亿元,比上年末下降4.27%。

但光鲜亮丽的背后,光大银行还隐藏着一些鲜为人知的“秘密”。

首当其冲的就属业绩低迷,营收持续处于下滑态势。

上半年,光大银行实现营业收入698.08亿元,同比减少8.77%,实现归母净利润244.87亿元,同比增长1.72%。值得一提的是,光大银行营收已连续两年半下滑,由2021年的1527.51亿元降至2022年的1516.32亿元,2023年进一步下降至1456.85亿元。不仅如此,光大银行以-8.77%的营收同比增速在A股9家股份制上市银行中处于队尾。

这与净息差连降不无关系。2019年至2023年末及2024年6月末,光大银行净息差分别为2.31%、2.29%、2.16%、2.01%、1.74%和1.54%,已经连续多年下滑,且下降幅度属行业中游位置。

针对净息差同比下降的问题,光大银行首席财务官刘彦在光大银行业绩说明会上坦言,“光大净息差管控存在一定压力”。

此外,光大银行总体资产质量未有显著提升,部分行业不良贷款明显攀升。截至6月末,光大银行不良贷款率1.25%,同比持平;拨备覆盖率172.45%,同比下降8.82个百分点。资本充足率方面,期末核心一级资本充足率为9.59%,一级资本充足率为11.79%,资本充足率为13.87%。

6月底,光大银行不良贷款余额487.69亿元,比上年末增加12.93亿元;其中制造业和批发零售业的不良贷款余额和对应占比均有所提升:制造业不良贷款余额从去年末的46.96亿元增至48.68亿元,批发和零售业的不良贷款则从去年末的39.98亿增至46.72亿元,两大行业不良贷款的合计净增加额达到了8亿多。

02

频收百万级罚单,上半年投诉量居全国性银行之首

除了业绩上的不利,光大银行更重要的问题还体现在频收巨额罚单,因信用卡业务被多次投诉,内控问题暴露。

9月26日,据国家金融监管总局披露的罚单显示,光大银行无锡分行因项目贷款管理不尽职;流动资金贷款“三查”不到位;交叉金融业务底层资产穿透管理存在缺陷;票据业务管理不审慎“四宗罪”,被罚款180万元。同时,光大银行无锡分行副行长、风险管理部总经理、支行客户经理均对此负有责任,都被警告并处罚款。

事实上,这只是光大银行频收百万级罚单的冰山一角。

今年年初,光大银行就连收7张罚单,因贷前调查不尽职、贷款资金支付管理不合规、贷后管理不到位、违规办理无真实贸易背景的票据承兑、贴现资金管理不到位“五宗罪”,被国家金融监督管理总局吉林监管局处以420万元罚款。此后再因部分个人零售类贷款资金用途不合规、发放不符合规定用途的流动资金贷款、发放无指定用途贷款、部分个人零售类贷款资金用途不合规、资产风险分类不准确、发放不符合规定用途的流动资金贷款等收12张罚单,被合计处以罚款180万元。

从处罚信息来看,“贷款业务违规”成为光大银行重灾区。而考虑到贷款业务管理属于银行日常金融业务的重要环节,这无疑表明光大银行仍需加大对其贷款业务的合规管理。

此外,光大银行涉及的投诉量居高不下。

2024年9月,国家金融监督管理总局、中国人民银行、证监会联合开展“金融教育宣传月”活动,统计了今年上半年15家A股上市的全国性银行(含6家国有行、9家股份行)投诉量有关数据,其中光大银行以31.25万件的总投诉量排名第一,同比增长71.31%。具体而言,光大银行在贷款业务投诉量同比激增165.05%,银行卡、债务催收投诉量也分别同比增加84.70%、43.14%。

当然,光大银行还因信用卡业务被多次投诉。

据黑猫投诉平台显示,截止10月8日光大银行涉及诉讼1万余条。其中一名用户声称,“光大银行利息远超国家规定的lpr的四倍,同时违规暴力催收,电话骚扰,威胁人身,对个人生活造成极大的影响,且贷款前未按照贷款的相关法律法规要求本人签字,并且宣传利息含糊不清,展示日息,并未提供年化利率。”

而光大银行管理层频繁换血也在大规模进行中。

2021年以来,“光大系”已有十余人落马。光大集团原董事长、党委书记李晓鹏、唐双宁、光大控股原党委书记、行政总裁陈爽、光大银行原党委副书记、副行长张华宇先后也因涉嫌严重违纪违法被查。

近年来,光大银行高管辞任公告多达20多份,除了董事长、正副行长以外,还涉及董秘、监事长、非执行董事等多个核心高管的辞任。

新鲜的血液也在持续补充。9月23日,光大银行发布公告称,国家金融监督管理总局已于2024年9月14日核准刘彦本行副行长的任职资格。目前光大银行高管团队为一正三副,行长郝成,副行长齐晔、杨兵兵和刘彦。

就目前来看,光大银行新领导班子身上的担子不轻,但如何发展还需市场给出答案,我们拭目以待。

猜你喜欢

天津银行个人消费贷款余额五连降,入股捷信消金能否成为突破口?

截至2024年末,天津银行资产规模为9259.9亿元,同比增长10.1%;实现营收167.1亿元,同比增长1.5%;归母净利润约38亿元,同比增长1.1%。

财富独角兽

财富独角兽