债权五折拍卖,净息差垫底,厦门银行新任首席风险官能解风控难题吗?

又一家银行“骨折价”拍卖债权。

说的正是厦门银行。

9月18日,福建方圆拍卖有限公司发布的一则拍卖公告显示,受厦门银行福州分行委托,将于9月25日公开拍卖厦门银行福州分行对福建三盛实业的债权及附属权利。这笔债权包括2.85亿元的本金及0.76亿元的利息,本息合计约3.61亿元,而起拍价却只有1.71亿元,这意味着,不到五折就进行拍卖。厦门银行被市场所“抛弃”,这背后是因素也是有迹可循的。

无论从营利双降的业绩,还是频发的合规问题,更甚者是消费者权益保护不足及精准“踩雷,厦门银行均在“劝退”投资者。反映在二级市场,厦门银行股价连续下跌,更是创出上市以来的新低。

厦门银行还能恢复市场信心吗?

01

上市以来首次营利双降,净息差在行业垫底

据公开资料显示,厦门银行成立于 1996 年,其前身厦门市商业银行股份有限公司是由厦门市财政局、厦门市原 14 家城市信用社及其联社的原股东,以及其他 23 名新入股法人股东以发起方式设立组建的地方性股份制商业银行。目前厦门银行主要业务包括经国家金融监督管理总局批准的包括对公及对私存款、贷款、支付结算及资金业务等在内的商业银行业务。

2020年10月,厦门银行在上交所主板上市,不久后就提出了2021年至2023年的三年战略规划,涵盖“立足地方经济、支持中小企业、面向城市居民、服务两岸台商”的市场地位。

但就2024年上半年情况来看,厦门银行业绩表现不容乐观。

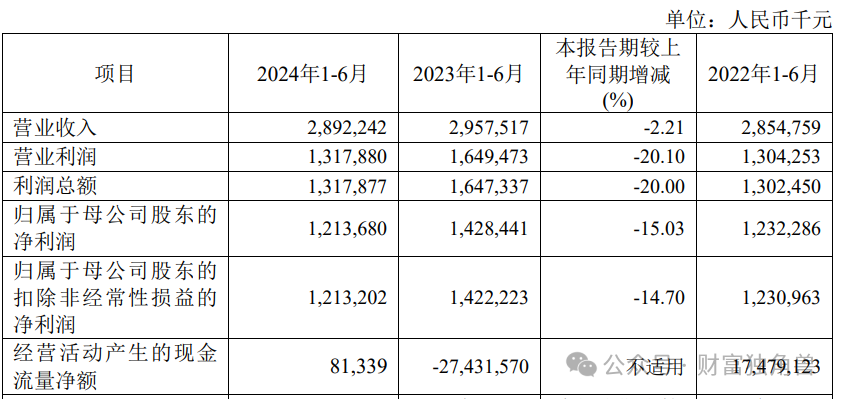

财报显示,上半年厦门银行实现营业收入28.92亿元,同比下滑2.21%;归母净利润12.14亿元,同比下滑15.03%。这也是厦门银行创下了上市以来首次营收和净利润双双下滑的惨状。

针对净利润的双位数下滑,厦门银行解释称,一是受LPR持续下行及存量按揭利率下调等因素的影响,净息差同比下降20BP,利息净收入同比减少;二是受减值计提金额同比增加较多的影响。

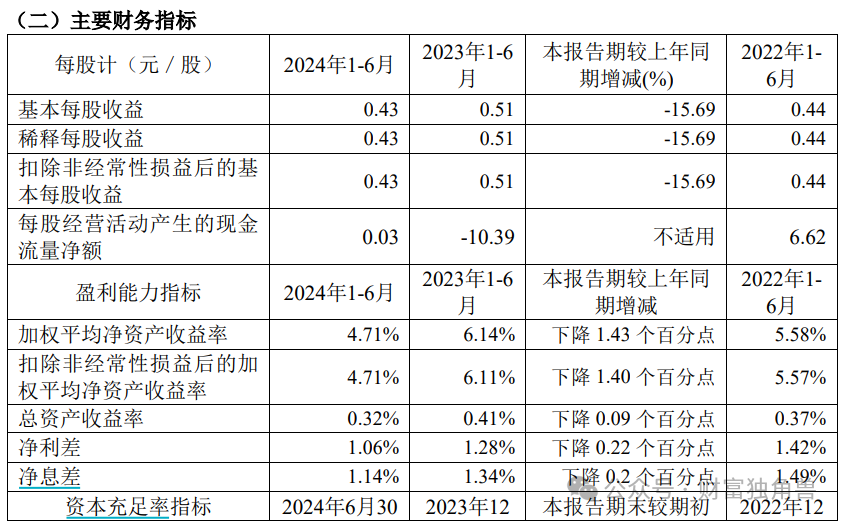

这个解释也是有数据支撑的。上半年厦门银行净利差和净息差分别为1.06%和1.14%,同比分别下降0.22个百分点和0.20个百分点。值得一提的是,在23家A股上市银行中,厦门银行上半年净息差在行业中处于垫底。另外,期间厦门银行累计计提减值损失4.64亿元,同比增长144.18%。

深挖之下可知,厦门银行亏损主要发生在第二季度。

第二季度,厦门银行实现营业收入14.04亿元,同比下降7.77%,环比下降5.72%;归母净利润4.61亿元,同比下降34.80%,环比下降38.70%。对比第一季度,厦门银行实现营收14.89亿元,同比增长3.68%;归母净利润7.52亿元,同比增长4.35%。

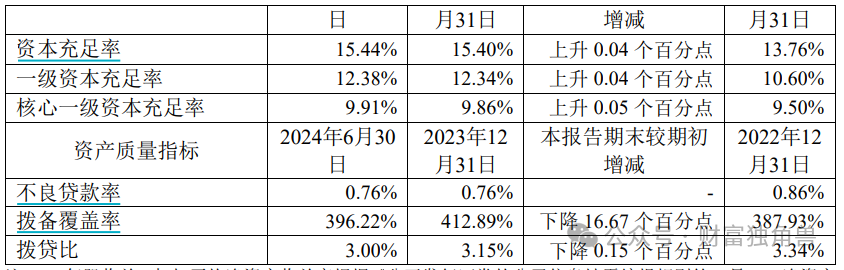

截至今年6月末,厦门银行总资产3984.55亿元,较上年末上升1.99%。贷款及垫款总额为2132.87亿元,较上年末增长1.71%;存款总额2052.87亿元,较上年末下降1.10%。期末,厦门银行不良贷款率0.76%,与年初持平,拨备覆盖率396.22%;资本充足率、一级资本充足率和核心一级资本充足率分别为15.44%、12.38%、9.91%,较年末分别提升0.04个百分点、0.04个百分点、0.05个百分点。

面对营收净利、资产质量全面告急的当下,厦门银行的首席风险官也发生变动,原首席风险官谢彤华辞任该职位,继续担任董秘兼副行长,接任谢彤华的是该行的行长助理陈松。据了解,陈松此前曾在兴业银行、平安银行系统内部担任过分行风险管理部科室经理、分行风险管理部总经理等职务。

02

暴露出风控短板,消保问题成为“重灾区”

不仅如此,厦门银行合规问题也有所暴露。

去年初,据中国人民银行福州中心支行网站显示,因涉及违反个人金融信息保护规定、违反金融消费者保护内部控制及其他管理规定、涉诈账户管理不到位、将外包服务机构发展为特约商户、误收假币未按规定报告、未按规定报告大额交易和可疑交易报告等23项违法行为,厦门银行被予以警告,没收违法所得767.17元,并处罚款764.6万元。同时,央行罚单还披露了针对7名相关责任人的处罚,厦门银行多位高管遭罚。

其中,多个违规案由涉及消保问题,如“违反个人金融信息保护规定”,“违反金融消费者保护内部控制及其他管理规定”,“向金融信用信息基础数据库提供个人不良信息未事先告知信息主体本人”,“因系统原因发生未经授权查询个人信用报告”,“未在规定期限内处理异议,异议处理超期”,“未准确、完整、及时报送个人信用信息”等。

除了消保问题外,厦门银行在反洗钱、征信、消保、个人信息保护等方面也均存在违规,暴露出风控短板。

当然,这也只是厦门银行被监管处罚的冰山一角。2021年厦门银行及下属分行共收到9张监管罚单,罚金合计465万元,处罚案由涉及贷款“三查”不尽职、信贷资金回流、个人经营性贷款资金被挪用流向房地产领域等。

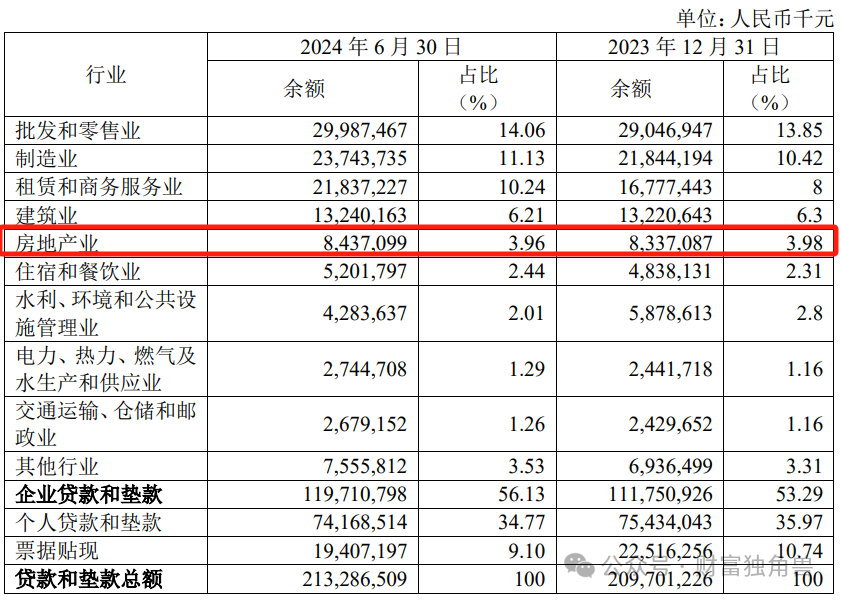

此外,厦门银行房地产业务风险也受到关注,数次“踩雷”高危房企,例如恒大、阳光城等。

此前2022年10月,证监会对厦门银行公开发行A股可转债出具了反馈意见,要求其说明房地产贷款金额及占比情况,占比较高的原因及合理性,主要的房地产客户情况,是否存在经营恶化、债务逾期等,是否存在重大经营风险,相关贷款减值计提是否充分谨慎。

彼时厦门银行回复称,房地产贷款以个人住房贷款为主,截至2022年9月末,房地产贷款中67.93%为个人住房贷款,个人住房贷款主要满足福建省、重庆市居民合理的自住购房需求,所在区域房地产市场较为活跃,带动个人住房贷款增长,导致房地产贷款金额占比相对较高,具有合理性。

据最新数据显示,截至2024年6月底,厦门银行房地产贷款余额为84.37 亿元,占公司贷款和垫款总额的3.96%。

与此同时,在厦门银行的三年战略规划实施期间,经历董事长变更。2022年9月,因组织人事调整,吴世群辞去董事长职务,而接替吴世群的姚志萍,则来自厦门银行大股东厦门金圆投资集团有限公司,曾任金圆集团总经理。

新首席风险官的上任,能进一步优化厦门银行的风控水平吗?尚需市场给出答案,我们拭目以待。

猜你喜欢

天津银行个人消费贷款余额五连降,入股捷信消金能否成为突破口?

截至2024年末,天津银行资产规模为9259.9亿元,同比增长10.1%;实现营收167.1亿元,同比增长1.5%;归母净利润约38亿元,同比增长1.1%。

财富独角兽

财富独角兽