78岁老翁“收割”中产,靠给爱马仕卖香水干出一个IPO

七夕节期间,香水成了传递爱意的优选。从爱马仕的精致法风到范思哲的华丽意式风格,每一款香水都承载着独特的香气传奇。然而,这些传奇背后,都离不开香水界的“幕后大佬”——颖通控股有限公司(下称“颖通控股”)的精心策划与运营。

近日,颖通控股向港交所递交《招股书》,拟冲刺IPO。若成功上市,其将成为“中国香水第一股”。据《招股书》显示,以2023年的零售额计,颖通控股已成为内地、香港及澳门综合市场最大的香水品牌管理公司。

它不仅拥有爱马仕、范思哲、梵克雅宝、萧邦等众多奢侈品大牌的香水经营权,更通过其代理销售网络,实现了年营收超过18亿元的业绩。

作为香水代理商,颖通控股主要依赖中间商贸易模式。然而,这种模式带来营收增长的同时,也使公司面临着一些风险,其中包括对品牌授权的过度依赖、分销协议终止的不确定性等风险。

面对如此挑战,颖通控股的创始人——78岁的创始人刘鉅荣,能否顺利收获人生中的第一个IPO呢?

靠爱马仕、范思哲等品牌

年入18亿元

在香水专柜前,你可能会注意到一个共同的细节:许多大牌香水上都贴着带有“颖通”字样的中文标签。这并非偶然,而是颖通控股与众多品牌紧密合作的“见证”。例如,在小红书上,就有用户分享了自己购买宝格丽金漾系列香水的体验,并好奇地询问“颖通”的来源。

图源:小红书 截图

实际上,颖通控股不仅与宝格丽有合作,它还与爱马仕、梵克雅宝、萧邦、澳尔滨及罗拉玛斯亚等63个知名品牌建立了合作关系。这家香水品牌管理公司,其业务范围覆盖了香水、护肤品、彩妆、个人护理产品、眼镜及家居香氛等多个领域。

需要明确的是,颖通控股作为品牌管理公司,并不是这些香水品牌的所有者,而是通过品牌方的授权,负责相关产品的采购及分销等业务。

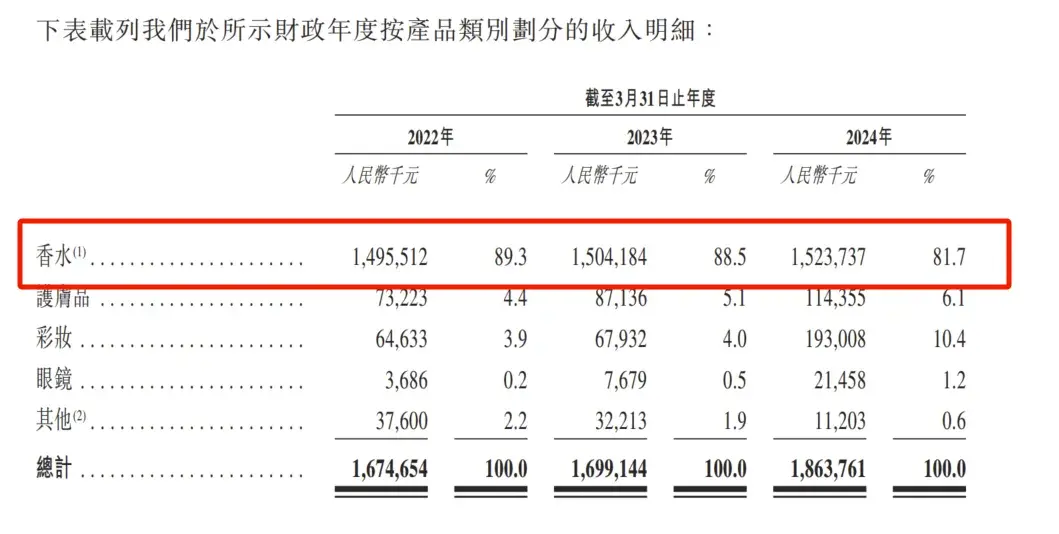

其中,香水是颖通控股的主要收入来源。《招股书》显示,2022-2024财年(截止每年3月底,下称“报告期内”),仅香水为颖通控股带来的收入就分别达到14.96亿元、15.04亿元和15.24亿元,占总营收的比例均达八成以上。

图源:《招股书》

颖通控股与香水的渊源可以追溯到1987年,当时公司通过附属公司将一个巴黎品牌的香水引入内地市场。随后在1992年,颖通控股与欧洲香水上市公司Inter Parfums建立合作伙伴关系,进一步扩大了其在香水领域的影响力。到了2005年,公司开始在内地市场管理运营爱马仕的香水产品。

根据《招股书》内容可知,颖通控股的香水产品线丰富多样,从入门高端香水到奢侈香水,价格区间从每50毫升售价599元至1200元以上不等。公司还提供各种香型的香水,包括花香调、东方香调、木质香调及清新香调,满足不同消费者的个性化需求。

图源:《招股书》

除了香水,护肤品和彩妆也是颖通控股的重要收入来源。近几年,公司护肤品和彩妆的收入占比逐年增长,特别是彩妆,得益于2023年开始管理的Laura Mercier品牌,其收入占比从2022年3月末的3.9%增长至2024年3月底的10.4%。

总体看,报告期内,颖通控股营收、净利润持续增长。具体看,公司营收分别为16.75亿元、16.99亿元和18.64亿元,累计约52.38亿元。同期,净利润分别为1.71亿元、1.73亿元和2.06亿元,累计约5.5亿元。

虽然作为代理商取得了显著成绩,但颖通控股并不满足于此。公司还拥有自有品牌Santa Monica,涵盖香水和眼镜产品。自1999年推出Santa Monica眼镜以来,颖通控股在2022年又推出了五款Santa Monica香水。

只不过,Santa Monica品牌带来的收入占比不超1%。报告期内,Santa Monica贡献的收入分别约为100万元、530万元和1700万元,占比仅0.1%、0.3%和0.9%。

此次冲刺IPO,颖通控股计划募集资金用于发展自有品牌、投资或收购外部品牌、开发和拓展自营零售渠道等。

五个品牌占八成采购额

有分销协议已到期

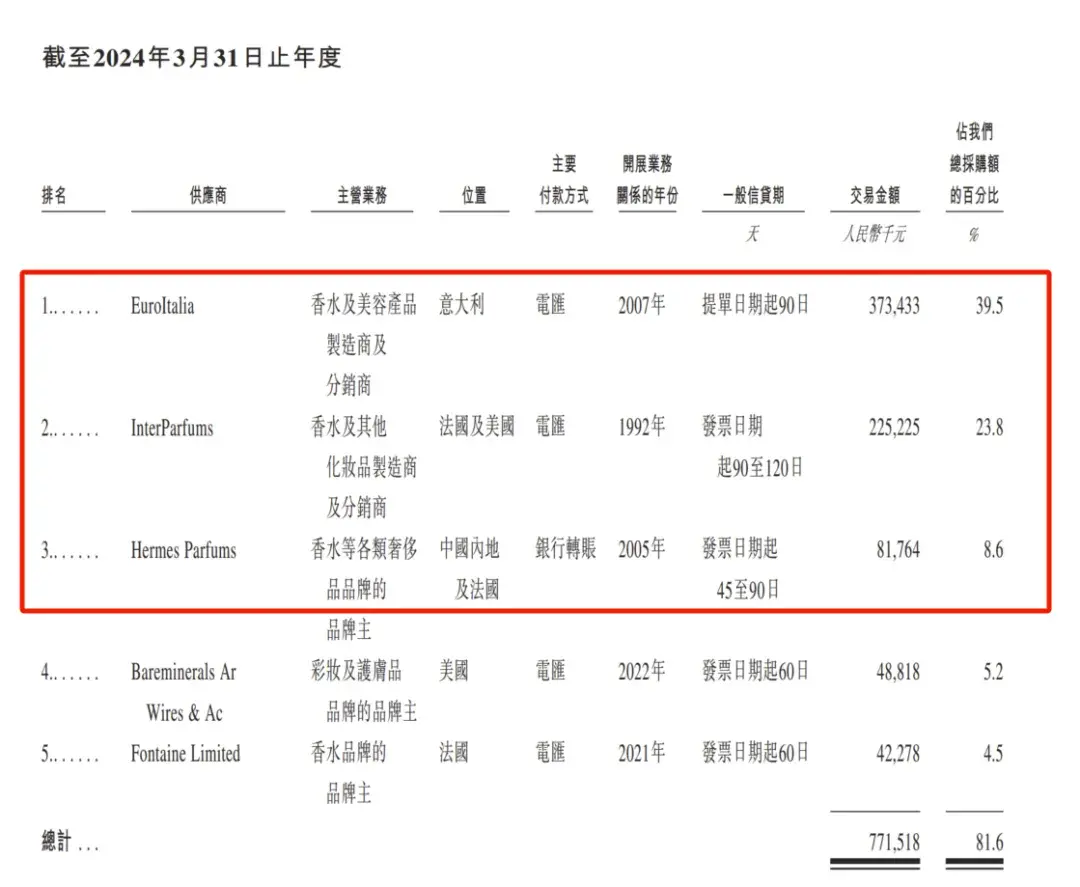

从供应商占比来看,颖通控股作为品牌管理公司,其业务模式在很大程度上依赖于与主要供应商的合作,公司前五大供应商的采购额占据了总采购额的八成以上。

《招股书》显示,报告期内,意大利的美妆企业EuroItalia和法国的香水生产商Inter Parfums,一直是颖通控股的前两大供应商,截至2024年3月底,两者交易额分别为3.73亿元和2.25亿元,占总采购额的比例达到了39.5%和23.8%。此外,爱马仕香水为第三大供应商,占总采购额的8.6%。

图源:《招股书》

对此,艾媒咨询CEO张毅表示,颖通控股对前五大供应商的高比例采购额在代理行业中是相对正常的。通常代理商的业务均会集中在少数几个品牌上,因此五个品牌占据八成的采购额,算是分布较为均匀的情况。

《招股书》显示,颖通控股与品牌授权商签订的大部分协议的初始期限通常为三至五年,品牌授权商可以在提前发出书面通知的情况下终止协议。

这种分销协议到期或品牌方随时可以终止协议的情况下,一定程度上给颖通控股的业务带来了风险。

据创业与投资资讯平台“投资界”报道,2015年化妆品巨头科蒂以120亿美元收购了宝洁的美容业务,包括古驰Gucci、 Boss、Max Factor等品牌,最终科蒂成为全球头号香水制造商,并结束了这些品牌与颖通控股的合作关系。

2017年,颖通控股代理了25年的Burberry香水及美妆业务也被品牌以1.6亿美元授权给了科蒂。

颖通控股在《招股书》中提示,公司的业务发展依赖于品牌授权商。如果无法保持或更新与授权商的合作关系,或无法在合理条件下与现有或新的授权商合作,这可能会对公司业务和前景产生严重的负面影响。

图源:《招股书》

与此同时,头部奢侈品集团越来越倾向于自行经营美妆香化品类,而非通过代理商来经营内地业务。

《招股书》提到,2022年12月,公司与一家主要品牌授权商的协议到期,随后该品牌商决定自行经营。而当期分销该品牌为颖通控股带来的收入高达4.25亿元,占总收入的25.5%。截至目前,双方之间未能再次取得合作。

近年来,品牌们“亲自下场”似乎正在成为一个趋势。

2018年,蔻驰(Coach)也从代理商俊思集团手中收回中国区零售业务;2009年, Boss收回中国代理权转为直营;2015年,狼爪(Jack Wolfskin)在官网宣布,作为海外扩张计划的一部分,公司将开始直接掌控中国的分销业务……

就在2023年,开云集团(古驰母公司)先是宣布不再续约旗下品牌的美妆业务许可权给其他美妆集团,后创建了全新的美妆部门Kering Beaut,并收购了高端香水品牌Creed。

图源:《招股书》

兴业证券研报指出,早期奢侈品代理行业主要由经验丰富的香港公司如俊思、华敦、金邦等主导。随着时间推移,内地公司如欧蓝和彩虹集团也开始代理国际品牌。但代理商面临风险,一旦市场成熟,品牌商可能收回代理权,转向直营模式以加强品牌控制。

财富品质研究院院长周婷表示,代理商模式将逐渐被淘汰,因为它们只是品牌用来快速出货的“批发商”,并没有真正的市场价值。

国泰航空总舱务长跨界卖香水

携妻子拿6.31亿分红

而颖通控股的背后是一位78岁的创始人刘鉅荣。他的故事始于36年前,彼时,刘鉅荣担任国泰航空的总舱务长,负责监管机舱内的服务质量与运营。

此后,他洞察到市场上缺少将国际香水引入中国的公司,于是决定离职下海创业。1988年,他抓住机遇,通过在北京一家百货公司开设香水专柜,成功将国际香水品牌引入中国市场。

如今,颖通控股的股权结构显示出家族企业的特征:刘鉅荣与妻子陈慧珍通过颖通国际有限公司分别间接持股90%和10%,实现了对公司100%的控股。

2004年,刘鉅荣的女儿刘颖贤加入公司,专注于香港地区的业务,目前担任执行董事,负责公司的整体业务发展。

图源:罐头图库

值得一提的是,颖通控股在向控股股东分红方面表现得十分“慷慨”。《招股书》披露,报告期内,公司分别向控股股东派发了1.28亿元、1.89亿元和3.14亿元的股息,累计分红高达6.31亿元。这一数字甚至超过了同期公司5.5亿元的累计净利润。

财经评论员皮海洲表示,颖通控股的这种突击分红、“清仓式”分红是当下A股市场所禁止的。他提到,"新国九条"将上市前的"清仓式"分红纳入了发行上市的负面清单。如果公司不寻求IPO,这种分红行为无可非议,但一旦寻求上市,这种分红行为就可能被视为刘鉅荣夫妇将公司利益转化为个人利益,实质上是一种套现行为。

图源:皮海洲 公众号截图

中国企业资本联盟副理事长柏文喜表示,颖通控股的高比例分红可能会对公司的现金流和再投资能力产生影响。截至2024年3月底,公司的现金及现金等价物余额从上一财年末的3.21亿元大幅下降至1.51亿元,降幅达到53%。

不过,颖通控股在《招股书》中表示,公司的现金及现金等价物维持在审慎水平,符合日常业务营运的要求。

一边是奢侈品大牌正在“抛弃”代理商的趋势、一边是上市前的大笔分红,78岁的刘鉅荣能否带领颖通控股顺利IPO?

猜你喜欢

“香水第一股”颖通控股冲刺IPO:自营产品营收占比不到1%,大额分红引关注

在IPO节奏放缓的背景下,想要得到二级市场的认可,颖通控股需要更多的表现自证实力,才能带来充实的发展信心,否则,就算勉强上市,再华丽的包装也将原形毕露。

野马财经

野马财经

博望财经

博望财经