科林电气局中局:股东、董秘成被告,海信股权收购战稳了吗?

海信网能与石家庄国投对科林电气(603050.SH)的实控权之争又起波澜。

8月5日,科林电气董秘、财务总监、副总经理宋建玲,与科林电气董事、总经理屈国旺召开媒体发布会,称科林电气就此前屈国旺与另一董事李砚如转让股权给海信网能一事对上述三人提起诉讼。当日晚间,上交所还就上述事项向科林电气下发了《问询函》。

科林电气认为宋建玲未经董事会审议就加盖董事会印章协助屈国旺、李砚如办理股权转让的过户手续,要求法院确认加盖科林电气董事会印章的《上市公司董事会关于本次股份转让的情况说明要点》文件无效,并依法判令宋建玲和李砚如、屈国旺共同赔偿科林电气经济损失2000万元。

但宋建玲认为,提供加盖公章的说明材料完全是出于上交所的明确规定和要求,材料内容也完全和科林电气此前公告中的内容一致,其只是履行作为上市公司董事会秘书的职责,及公平对待股东行使买卖股份的合法权利等考虑,为《上市公司董事会关于本次股份转让的情况说明要点》加盖了上市公司董事会印章。

值得注意的是,双方争议的焦点,涉及此前李砚如、屈国旺二人转让给海信网能的3.19%股权、9.57%表决权。这部分股权转让已经完成过户手续。

目前,海信网能持有科林电气34.94%股权,以及44.51%的表决权。另一方石家庄国投已经与科林电气董事长张成锁为首的四名科林电气高管签署一致行动协议,包括石家庄国投在内的五方合计持股比例为29.51%。

8月7日,科林电气报收26.83元/股,总市值73.12亿元。

来源:罐头图库

科林电气起诉3位高管

从公众角度来看,科林电气两位董事转让股权给海信网能的整个过程是比较清晰的。

首先是3月19日,科林电气发布公告,称时任公司副董事长李砚如、董事兼总裁屈国旺,于3月15日分别与海信网能签订了《股份转让协议》及《表决权委托协议》,计划将持有的合计占上市公司3.19%的股份转让给海信网能持有;并将其持有的剩余股份的合计占上市公司9.57%的表决权委托给海信网能行使。

公告还提到,本次减持计划不违反《证券法》《上市公司收购管理办法》等法律、行政法规、部门规章、规范性文件及上交所业务规则的规定”,“本次减持计划的实施不会影响公司的持续经营,暂不会导致公司控制权发生变更”等。

紧接着5月23日晚间,科林电气又发布了股东协议转让过户完成的提示性公告,公告显示,根据中国证券登记结算有限责任公司上海分公司出具的《过户登记确认书》,上述股份协议转让的过户登记手续已于5月23日办理完毕。

来源:罐头图库

然而公告背后,科林电气内部却是暗流涌动。

由于本次交易转让方的李砚如、屈国旺同时担任科林电气董事、高管,根据《上海证券交易所上市公司股份协议转让业务办理指南(2023年修订)》的规定,上市公司需向上海证券交易所法律事务部提交《上市公司董事会关于本次股份转让的情况说明要点》,作为本次交易办理协议转让手续的程序材料之一。

据宋建玲描述,李砚如、屈国旺作为本次交易的转让方,多次就上述事项与科林电气董事长张成锁、董事会办公室相关人员等进行沟通,要求上市公司出具《上市公司董事会关于本次股份转让的情况说明要点》。海信网能作为本次交易的受让方也多次发函敦促。但张成锁并不配合。于是作为董秘的宋建玲基于其保管并使用上市公司董事会印章等职权职责,为上述文件加盖了上市公司董事会印章。

文件盖章后,股权转让流程得以继续。但科林电气方面认为,宋建玲三人在《上市公司董事会关于本次股份转让的情况说明要点》加盖董事会印章,全程未履行董事会决策程序,文件内容亦未经董事会审议,本质上为海信网能对科林电气控制权的争夺提供了条件,系放任上市公司控制权丧失的恶劣行为。

于是6月26日,科林电气对宋建玲、李砚如、屈国旺提起诉讼,要求判令相关文件无效,并由宋建玲三人赔偿科林电气经济损失200万元。7月2日,科林电气变更诉讼请求,将赔偿金额增加到2000万元。

来源:罐头图库

那么案件的审判结果是否会影响到李砚如、屈国旺二人转让股权给海信网能的最终结果?

威诺律师事务所合伙人杨兆全律师认为,股权转让的完成不仅仅依赖于单一文件的效力。在股权转让过程中,还可能涉及股权转让协议、过户登记、款项支付等多个环节。因此,即使《上市公司董事会关于本次股份转让的情况说明要点》被认定无效,也不必然导致整个股权转让结果无效。具体影响还需要结合股权转让过程中的其他法律文件和实际情况进行综合评估。

上海汉联律师事务所宋一欣律师指出,从公众投资者角度上来说,双方的转让行为是合法的,也进行了信息披露,但是转让上存在瑕疵和手续不全不完整的问题,这个可争议问题,纠纷双方可以向监管部门投诉或向法院提起诉讼。

高管股东“倒戈”

加速海信执掌科林电气

被科林电气起诉的三位当事人,其中李砚如、屈国旺是科林电气的创始股东,也曾是除张成锁外在科林电气持股比例最高的两名自然人股东。

另一位当事人宋建玲也已经加入科林电气24年,并自2014年起任公司董秘,至今已经13年。

在科林电气的实控人争夺战中,李砚如、屈国旺两人的站队,让海信网能更加势如破竹。后来在海信网能发起的要约收购中,宋建玲也参加了,并出让了13.17万股,进一步助力海信网能入主科林电气。

而这一切都要从今年3月说起。

3月11日至15日,海信集团控股的海信网能突然对科林电气发起股权收购攻势,先是通过二级市场交易,将自己在科林电气的持股比例买到4.97%,刚好不触及5%的信披红线;随后又拉拢了科林电气现任副董事长李砚如、总经理屈国旺,从二人手中受让了3.19%股权、9.57%表决权。

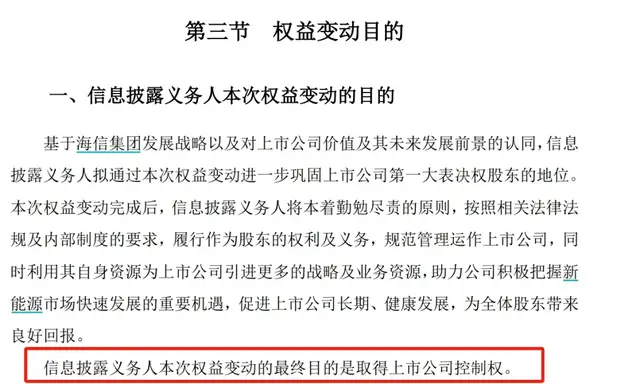

海信网能的目的非常明确,就是要取得上市公司控制权。

来源:科林电气公告

科林电气是一家致力于为电力行业、公共事业及大型行业客户提供电力系统一、二次完整解决方案,国家级重点高新技术企业,中国智慧电气的引领者。其主要产品包括数字化智能变电站系统、综合自动化系统、调度自动化系统、电能量采集系统等。

而海信网能入场的节奏也把握得十分巧妙。

一方面,科林电气的股价可谓“上市即巅峰”,在此之前已经经历了很长一段时间的低迷;同时,张成锁与其他四位高管的《一致行动人协议》已于2022年4月到期,话语权相比两年前有所削弱。

另一方面,科林电气4月18日发布年报,这意味着此前30日属于交易敏感期内,公司高管不得买卖股票。

股价低迷、股权分散、高管行动受限,海信网能觅得良机,果断出手。

在李砚如、屈国旺站队的同时,海信网能又受让了另外五名十大股东外小股东的股权,就此让自己的表决权比例逼近20%。

来源:罐头图库

得知海信举牌的消息后,市场情绪被点燃,科林电气股价持续飙升。而海信网能也丝毫不拖泥带水,继续在股价高位连续增持,直接给自己买成了表决权比例最大的股东。

此时,海信网能持有科林电气14.94%股权、24.51%表决权。

不过,对于这场“闪击战”的具体过程,海信与科林电气原管理层却各执一词。

比如张成锁在接受《上海证券报》专访时,将海信网能的入主称为“偷袭”,并表示相关交易自己事先完全不知情,交易披露后,海信网能也没和他正式沟通。海信与科林电气也没有什么产业协同。自己有信心打赢这场控股权保卫战。

而海信网能总经理史文伯的说法则与张成锁大相径庭。除了声称海信曾与科林电气第二、第三大股东以及石家庄市政府相关领导进行过沟通外,史文伯还表示自己与张成锁于3月18日见过,并且聊了1个小时左右。海信网能董事长陈维强以及海信集团董事长贾少谦也曾于3月25日、4月12日前往石家庄,安排了拜访张成锁的工作行程,并联系到了张成锁,但都被张成锁拒绝了。

另外,海信网能表示,收购科林电气,是海信将自身电子信息优势和新能源产业融合实现更大增长的关键一步。从产业协同性看,海信网能和科林电气的协同,将从软硬件层面搭建一条从关键元器件到电气设备,再到软件操作的新能源全栈自主可控解决方案,覆盖从发电到用电,从储能到节能等场景。从区域协同性看,海信连续赞助世界杯和欧洲杯顶级赛事建立起的全球知名度和全球产业、研发和营销网络,都将成为科林电气走向全球的关键助力。

来源:罐头图库

值得一提的是,史文伯透露,张成锁曾称:“如果不是某公司跟我早就签了股权转让协议,不能违背约定,如果早一点,我百分之百愿意跟海信合作。”按史文伯所述,张成锁签订股权转让协议秘而不宣,是涉嫌违法违规的。

而在熟悉海信的业内人士张鹏看来,李砚如、屈国旺两位老臣的倒戈,可能正是因为知道张成锁与其他“金主”签订了股权转让协议,觉得自己已经掌控不了局势有关,否则两人也不会找到海信。

但有科林电气高管表示,张成锁没说过签订股权转让协议这些话。

董事长结盟国资

反击失利

科林电气攻势猛烈,张成锁也不甘示弱。

在自身持股比例仅11.07%的情况下,张成锁一边结盟高管股东,签署一致行动人协议,将手中的表决权比例增至17.31%;一边游说早在2023年就已经潜伏在科林电气股东中的石家庄国投,后者通过连续增持,将自己的持股比例从2023年末的4.95%一路提升至5月23日的11.18%。

其实,6月之前,石家庄国投虽然一直增持,但会青睐海信还是张成锁,是未知数。两方都曾传递出与受到国资支持的信号。

而在6月2日,石家庄国投正式与张成锁为首的四名科林电气高管签署一致行动协议,表明了自己的立场。这之后,包括石家庄国投在内的五方合计持股比例达29.51%,已经高于海信网能手中24.51%的表决权比例。科林电气实控人也由张成锁变更为石家庄国投。

事实证明,想要打破僵局,还得用钱说话。

此前,海信网能在协议转让、二级市场交易方面,至少耗资7.36亿元。5月14日,海信网能提出要约收购,拟以33元/股的价格收购上市公司20%的股份。公告当天,科林电气报收28.69元/股。

后来,由于科林电气进行了一次分红除权操作,导致股价变低,海信网能的收购价也变更至27.17元/股。

中国企业资本联盟副理事长柏文喜表示,相比协议收购,要约收购是一种更公开、透明和具备竞争性的方式。从海信网能提出要约收购来看,可能是与科林电气原实控人没有达成共识,或者认为直接与原实控人谈判难度较大,因此选择了这种迂回的方式曲线控制上市公司。

直至6月20日,预受要约的股份还仅占科林电气总股本的2.41%。转机出现在最后三个交易日,上交所数据显示,这三天预受要约的股份数量分别达到近1300万股、1500多万股、2500多万股。

最终,共有2753万户股东预受要约,股份总数6220万股,比海信网能预计收购的股份数量还多出近千万股,预计会耗资16.9亿元。

算上这笔钱,海信网能累计已经在科林电气身上耗费超24亿元。

根据相关规则,科林电气非公众股东持股比例不得高于75%才能满足上市条件,而这次要约收购后,科林电气非社会公众股比例将达到74.49%。哪怕是张成锁和石家庄把剩下能收购的股份全部收购,也已经无法阻挡海信入主。

科林电气证券办公室表示,后续就是几方股东自己谈了,应该也没有其他动作了。

有熟悉此次收购的业内人士认为,小股东们的“倒戈”里也有自己的判断。大家都知道,科林电气的股价是因为海信入主炒起来的,一旦海信铩羽而归,股价可能又被打回原形。

海信收购价的变化是按照除权等比例折算的,这也就意味着,其实自海信提出要约收购以来,科林电气的股价从来没有涨到过收购价以上。反倒是最近还有下跌趋势,投资者们又岂会放过高位套现的机会。

海信剑指新能源

从历史来看,海信很习惯借助收购的方式,拓宽公司的资本版图。此前,海信集团旗下上市公司囊括海信视像(600060.SH)、海信家电(000921.SZ)、乾照光电(300102.SZ)、三电控股(东京交易所上市)。由于信芯微已经终止科创板IPO,科林电气就将成为海信旗下第五家上市公司。其中除海信视像外,都有海信收购的痕迹。

目前,海信集团业务已覆盖电视、冰箱、空调、厨卫、智慧交通、智慧医疗、地产等多领域。

而在家电市场饱和之下,不少家电巨头都开始发力能源赛道。如2016年,美的正式宣布进军储能市场;2020年和2022年分别并购了合康新能和科陆电子,建立起覆盖储能电池、储能热管理、光储热柔一体化解决方案。

海信集团则是以海信网能作为切入新能源赛道的承载主体。从布局来看,海信网能自主研发的功率器件、功率模块是电力电子行业的基础部件、核心部件,广泛用于变频、储能、充电等行业,不但解决了国产化问题,还已经形成竞争优势。目前,海信网能储能产品凭借独特的节能、ALL-IN-ONE热管理技术等进入国电投、中电装备、中车等TOP10客户,稳居行业第一集团军。

而深耕输配电设备二十余年的科林电气,目前落地的分布式光伏、储能电站、充电站等EPC(工程总包)项目,恰好与新型电网、新能源产业相关,是海信近几年的发力重点。

来源:罐头图库

从科林电气的角度来看,目前,科林电气的营收主要来源于华北地区,营收占比达到40.34%,其中河北省营收占比为24.54%。区域属性明显。

史文伯强调,要约收购不会终止科林电气的上市地位,也不会让科林电气搬离石家庄,而是要将科林电气打造成海信能源产业总部并扎根石家庄,助力科林电气做大做强,走向全球。海信在新能源领域布局已久,是国电投、中电装备、中车等的Top10客户;自研的功率器件、功率模块广泛用于变频、储能、充电等行业。公司在技术优势、研发平台、营销网络、供应链平台等方面可以全方位对科林电气进行加持和提升。

张鹏表示,未来,石家庄将拥有一家全球性的新型电力、新能源企业。

野马财经

野马财经