市值只剩十分之一,净利润下滑超七成,蓝月亮实控人分红套现39亿港币

“每个家庭都有洗衣、清洁甚至是消毒杀菌的需求,不论经济环境怎么样,这些需求几乎是不变的,人们总会购买”,一位专注快消品的投资人向司库财经表示,凡是生活刚需的都是好生意,都是值得投资的项目。

作为“刚需投资理论”的最佳项目,蓝月亮在资本市场眼中极具投资价值:2020年蓝月亮一上市,其市值便突破千亿,罗秋平和潘东夫妇所持股票市值突破760亿港币,位列中国富豪排行榜第46位。

蓝月亮的辉煌只是昙花一显:在市值上蓝月亮跌去了九成,在利润上跌去75%,很多人将蓝月亮的大幅度下滑视为管理层的战略失误,如达人带货导致销售费用飙升、放弃商超传统渠道减少与消费者触达、疫情结束后家庭对消毒清洁需求减少……

但在司库财经看来,这些只是蓝月亮下滑的“术”,而真正造成蓝月亮净利润下滑、市值暴跌的根本原因在于罗秋平、潘东夫妇的分红套现。

【1】净利润、市值全面溃败,蓝月亮“宝洁梦碎”

蓝月亮的爆发在于2008年,彼时中国清洁市场主要以洗衣粉为主,而蓝月亮预见到了消费升级带来的清洁升级,为此蓝月亮便以洗衣液为切入点,在国内销售渠道、电视广告上大力推广洗衣液。

靠着先入为主的市场策略,将蓝月亮等同于洗衣液的认知植入到消费者脑海中,并大获成功。

在营收上,2007年蓝月亮营收只有4亿元,而在2019年其营收已经达到70.49亿港币,十二年时间,蓝月亮的营收增长将近18倍。

在市场占有率上,2009年至2022年间、2012年至2022年间,蓝月亮集团旗下的洗衣液、洗手液均在同类产品市场综合占有率排名第一。

在快消品领域打败宝洁、联合利华等国际巨头,蓝月亮风光无限,2020年12月,蓝月亮在港交所以13.16港元/股的发行价上市,此后更是超过完美世界,成为中国快消日化第一股,蓝月亮更是被张磊视为早期的“中国宝洁”。

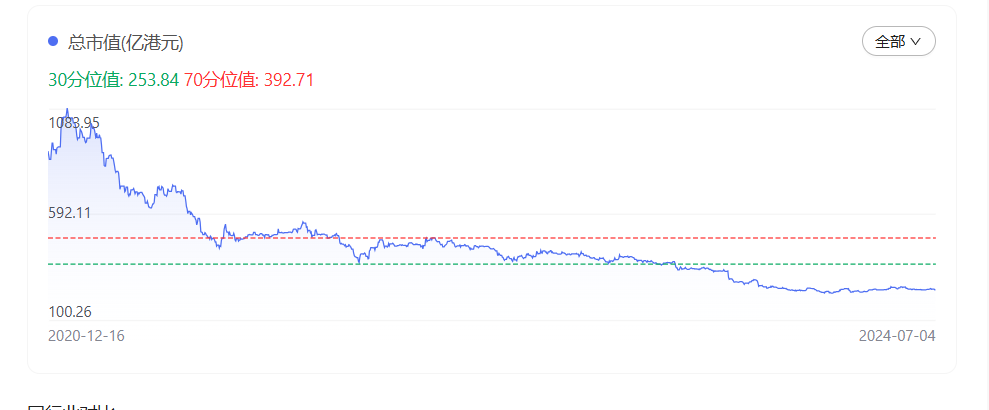

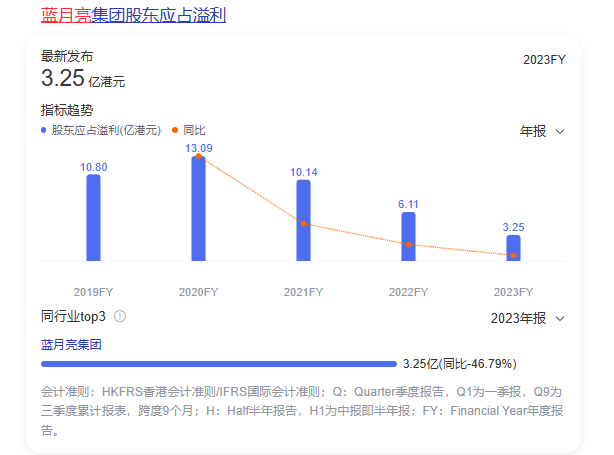

但“中国宝洁”没有进一步成长,反而在营收上裹足不前,净利润、市值上大幅度下滑,据数据显示:

2020年,蓝月亮营收为69.96亿,净利润为13.09亿元,而在2023年,其营收为73.24亿元,净利润为3.25亿元,相比分别增长4.7%、-75%。

在市值上,2020年底,蓝月亮市值最高达到1122亿港元,而如今,蓝月亮市值只有116.67,只有此前高峰的十分之一。

(来源:互联网)

更值得注意的是,蓝月亮的下滑只能用溃败形容,其从巅峰顶点到低谷的骤跌,只有短短的三四年时间。

“对蓝月亮的下滑很疑惑,清洁用品是一个很刚需,很稳定的行业,实在看不懂蓝月亮为什么会出现净利润、市值的大幅度下滑”,一位股票散户对司库财经表示,蓝月亮的市场表现有悖常识。

这段时间蓝月亮到底经历了什么?是什么因素导致一个被极度看好的刚需企业,被投资者所抛弃?

【2】套现24.41亿港元,蓝月亮暴跌的“术”与“道”

从一家千亿市值的企业,变成一家百亿企业,需要多长时间?蓝月亮的答案是:只需要三四年。

很多人认为蓝月亮市值跌去九成的原因在于盈利能力下降,其财报显示:2023,蓝月亮净利润率只有4.4%,净利润更是连续三年下滑。

而导致盈利能力下降的原因是管理层的渠道策略失误。2015年,为了降低在商超等线下渠道的费用,蓝月亮同格力等品牌一样,开始自建销售渠道。

从2015年4月起,蓝月亮相继从大润发、家乐福、沃尔玛等商超中下架,并采用“线上电商+月亮小屋(直销+O2O)”渠道模式,以提高净利润率。从最终成果上来看,显然自建渠道的策略失败了。

首先是该模式中的月亮小屋,月亮小屋主要销售蓝月亮的各种产品,蓝月亮的产品品类主要集中在清洁产品,品类相对单一,其实没有人会因为购买洗衣液、洗手液专门去月亮小屋。

其次在线上模式上,如果说对直播最上心的品牌有哪些?那蓝月亮一定上榜,据蓝月亮给出的数据显示:达人带货销售占比达到75.36%。但是与线下商超洗衣液售价30%的佣金相比,达人带货的佣金比例通常可以达到30%-70%。

与商超这样的传统渠道比,直播间达人带货性价比极低,而从蓝月亮的销售费用率也可以看出端倪。据其财报显示:2023年,蓝月亮其销售费用率已经达到44%,销售费用达到32.44亿港元。

但在司库财经看来,销售渠道问题只是蓝月亮经营过程中的“术”,导致市值暴跌的根本原因在于其创始人的大肆套现。

2024年4月,蓝月亮集团发布公告称:截至2023年12月31日止年度派发每股6港仙的股息,拟派末期股息约3.34亿港元。而要知道,2023年蓝月亮净利润只有3.25亿港元,为了分红,蓝月亮不仅要将当年全部净利润拿出,还要从存量资产中拿出0.9亿港元贴补分红。

(来源:互联网)

“这么大额度的分红很少见,不光是要分净利润,还要用公司的现金资产去补贴,这完全没考虑后续发展,要把蓝月亮的家底掏空”,一位媒体向司库财经表示,股息分红需要留有一定的资金,像格力也只是部分净利润分红,

更为重要的是,从蓝月亮的股权结构上来看,公司实控人潘东持股比例高达75.83%,是2023年度分红的最大收益人。

其实从2020年上市至今,蓝月亮累计分红高达24.41亿港元,毫无疑问,潘东是最大赢家,按照75.83%的持股份额来看,在三年时间内,潘东夫妇共获得18.5亿港元的分红。

这很难不让人怀疑——如此高比例的分红,对蓝月亮是否意味着杀鸡取卵?而潘东夫妇是不是在利用股息分红来套现?

【3】资本市场套现频出,实控人加拿大国籍

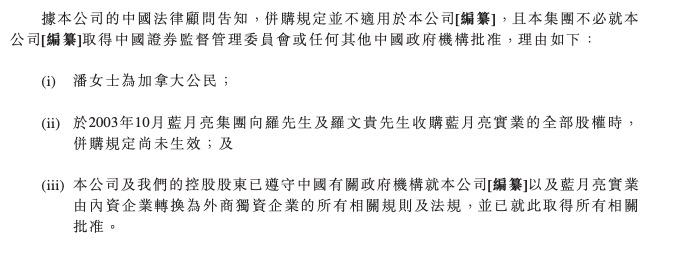

蓝月亮成立于广东,雇佣的是中国员工,产品的主要销售市场也在中国,在中国香港上市,但蓝月亮是一家中国公司、一个中国品牌吗?答案显然不是。

据蓝月亮招股书显示:2007年出任蓝月亮董事兼主席的潘东,其国籍显示为加拿大公民。同时其招股书披露,在上市前,潘东通过ZED及Van Group Limited两家境外公司,间接持有蓝月亮的88.92%股权,上市后,潘东持有的蓝月亮股份被稀释到75.83%。

(来源:互联网)

毫无疑问,从股权结构和最大实控人的估计上来看,蓝月亮是诞生在中国的外资品牌,这也就解释的通,蓝月亮每年为什么会有如此巨大的分红,这是在向实控人潘东夫妇输出现金。

其实除了上市后分红外,在上市前,蓝月亮也进行了分红。据了解,蓝月亮在2020年12月在香港上市,但在同年6月,蓝月亮向当时为唯一股东Aswann分红23亿港元,而潘东夫妇二人则是Aswann的最大股东,仅上市前的一次分红,潘东夫妇就拿走20.5亿港元。

“这件事其实挺受争议的,这完全就是为了套现”,一位当时跟踪过蓝月亮上市的媒体人表示,很少见到有人在上市前赶紧分红转移资金。

据财报数据显示,2020年至2023年,蓝月亮在四年内总共实现32.59亿港元的净利润,而从2020年6月至今,蓝月亮总共分红高达44.91亿港元,其中潘东夫妇共获得39亿港元,占到总分红的比例达到87%。

可以说,在过去四年,蓝月亮不光要给潘东夫妇全部的净利润,还要补贴6.41亿元用于分红。

不难看出,潘东夫妇通过巨额的股息分红,回报的不是所有股东,而是掏空整个蓝月亮的家底回馈自己。我想这也是资本为什么不看好蓝月亮的原因,这也是为什么蓝月亮从一家千亿市值的日化快消品企业,迅速骤降为一家百亿市值出头企业的原因。

不是疫情后,家庭清洁消毒需求减少,不是经济放缓下,大众消费降级,不是达人直播带货导致净利润率下降,根本原因在于,蓝月亮创始人不断掏空蓝月亮家底,心思没有放在蓝月亮未来如何发展、成为“中国宝洁”上,而是如何套现。

在司库财经写的《虚增研发人员、伪造财务数据,中国半导体盛行欺诈式IPO》一文中提及:科利德、思尔芯等半导体厂商,通过虚构研发实力、财务造假等手段谋求上市,甚至有不少上市公司通过操纵股价套现,最终高管移民国外。

与之相比,蓝月亮没有操纵股价,甚至创始人根本不关心股价,也不关心蓝月亮未来的发展,更没有给蓝月亮留下用于发展的充足资金,反而通过股息分红这一简单粗暴的手法,实现了套现,作为加拿大公民、蓝月亮实控人的潘东,是否会回到加拿大?什么时候回到加拿大?我们不得而知,只是希望如果潘东要走,请在走前,给蓝月亮留点生活费,这家企业需要填饱肚子。

猜你喜欢

唯品会4.19品牌特卖节即将启动,春夏消费季电商平台持续放利

自2013年首次推出以来,4.19品牌特卖节一直承载着唯品会对好货好价的坚持与追求。在瞬息万变的市场浪潮中,唯品会始终聚焦品牌特卖,不断巩固核心竞争力,推动公司实现高质量、可持续发展。元气森林:迈入新消费后时代

中国从来不缺网红品牌,2018年来的这波网红品牌能否跨过三五年这个“网红”周期,进入“长红”周期,实现从1到10乃至100的突破,如今正是关键阶段。乐信:全年营收超百亿 规模利润双创新高 宣布大额回购计划

北京时间3月16日,中国领先的新消费数字科技服务商乐信(NASDAQ:LX)发布2021年4季度及全年未经审计财务业绩。

猎云网

猎云网

司库财经

司库财经

《财经天下》周刊

《财经天下》周刊

一点财经

一点财经