市值暴跌近8成,舍得酒业正在失去消费者与投资者的信任

1

在炎炎夏日,白酒销售异常“寒冷”,二级市场中的白酒板块更是寒气逼人。

端午节过后,有关“黄牛反水”、飞天茅台全系价格暴跌的消息不断发酵。一周之内,贵州茅台股价大跌4%,股价创出年内新低,白酒板块也随之大幅调整。

在贵州茅台价格波动引发的一系列连锁反应中,舍得酒业成为一个受到重创的酒企。截至最近一个交易日收盘,舍得酒业股价报收于56.59元,再创年内新低,年内跌幅近40%。

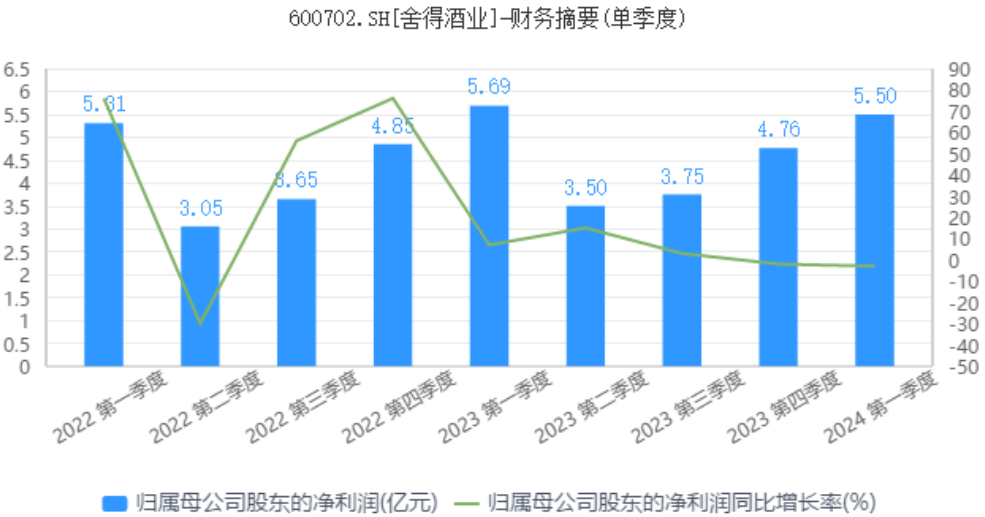

除了白酒销量旺季不旺这一共性因素之外,财报业绩的拉胯也是舍得酒业股价持续低迷的一个重要原因。数据显示,2024年第一季度,舍得酒业实现营业收入21.05亿元,同比+4.13%;实现归母净利润5.50亿元,同比-3.35%,这也是舍得酒业自2016年以来首次出现净利润连续两个季度下滑的情形,在白酒上市企业中较为罕见。

尽管国内消费大环境不佳,上市白酒公司经营业绩依然表现出较强的韧性。同花顺数据显示,2024年第一季度,20家上市白酒企业实现营业收入合计约1508.66亿元,同比增长15%,归母净利润合计约619.87亿元,同比增长16%。其中,只有舍得酒业、酒鬼酒、皇台酒业以及岩石股份(上海贵酒)四家企业净利润出现同比下滑,而舍得酒业则是营收规模在50亿元以上或者说是主流白酒品牌中唯一出现净利润同比下滑的一家。

按照产品价格段划分,舍得酒业主营收入可分为两大类,一类是以舍得、沱牌天曲为主要品牌的中高档酒,另一类是以沱牌大曲为代表的普通酒。今年第一季度,舍得酒业中高档酒实现收入17.25亿元,同比增长3.31%,普通酒实现销售收入2.39亿元,同比增长0.85%。

不难看出,一季度舍得酒业全系列产品增长均出现乏力的表现。对此,银河证券在最新研报中指出,受外部环境影响,舍得酒业第一大单品品味舍得一季度销售略有下滑,上半年将执行控价去库存任务。另外,由于沱牌定制产品涨价,对沱牌收入增速有所拖累。

随着白酒消费的遇冷,存货问题成为白酒企业共同的压力,舍得酒业的存货金额也在不断增加。截至2024年3月末,舍得酒业存货金额高达45.54亿元,较2020年年末增长20亿元,这也是舍得酒业存货金额连续7个季度出现增长。

除了存货余额不断增长之外,舍得酒业应收账款及应收票据余额也在不断攀升。数据显示,截至2024年3月末,舍得酒业应收票据及应收账款余额为6.13亿元,比去年同期增长3.01亿元,涨幅高达96.5%。

分析认为,应收账款的攀升进一步说明舍得酒业遭遇到产品销售压力,不得不对其“先款后货”的政策进行调整。在存货以及应收账款不断增长的同时,舍得酒业合同负债金额却在不断下滑。截至2023年年末,舍得酒业合同负债金额为2.77亿元,这也是公司合同负债指标连续三年出现下滑。

合同负债一直被视为白酒企业的“蓄水池”,也是考察酒企造血能力的一个关键指标。整体来看,无论是存货的激增、应收账款的攀升还是合同负债的下滑,无不说明舍得酒业产品销售遇到了较大的压力,这不仅使得公司业绩增长遇阻,同时也导致了公司资产负债表的全面恶化。

2

舍得酒业的前身为四川沱牌,成立于1951年,属于四川酒类品牌中“第六朵金花”。1996年,沱牌股份成功登陆上交所,成为白酒行业第三家上市公司,控股股东为射洪市政府。2000年,沱牌销量名列国内白酒行业第一,市占率达到3.07%,累计销量达50亿瓶。2001年,沱牌推出高端品牌舍得,开始进入到高端白酒领域。

由于高端品牌运作不佳、内部激励不到位等问题,舍得酒业错失了本世纪前十年的黄金发展期。2015年,内外交困的舍得酒业迎来了民营地产企业天洋控股的入主。在天洋集团掌舵期间,舍得酒业提出了“老酒”战略,经营业绩迎来回升。不过,由于出现了控股股东天洋控股违法占用公司资金等一系列问题,内控混乱的舍得酒业一度被上交所实施其他风险警示,股票简称变更为“ST舍得”。

2021年1月,复星国际旗下的豫园股份通过司法拍卖以45.3亿元的价格竞得舍得酒业控股股东沱牌舍得集团70%股权,从而间接控制舍得酒业1.01亿股股份,持股比例为29.95%,郭广昌成为舍得酒业实际控制人。

在一众白酒企业中,舍得酒业却是最为推崇老酒概念、并进行顶层设计的一家。早在2015年,“老酒”这个概念就出现在了舍得酒业年报之中。此后,舍得酒业专门组建了“舍得老酒产品开发中心”,以组织落地老酒战略,持续推进舍得老酒的品牌、产品、营销和推广工作。

复星入主之后,舍得酒业仍旧沿用了之前的老酒战略。同时,为了加强对舍得品牌的培育,舍得酒业不断通过投放内容短片强化品牌“人生”、“沉淀”、“情谊”等价值观输出,并持续在央视、机场、高铁站、抖音等线上线下平台加强广告覆盖,目标是将“舍得”打造为次高端价位龙头品牌和老酒品类第一品牌,同时培育超高端白酒品牌“呼”、“舍不得”、“吞之乎”。

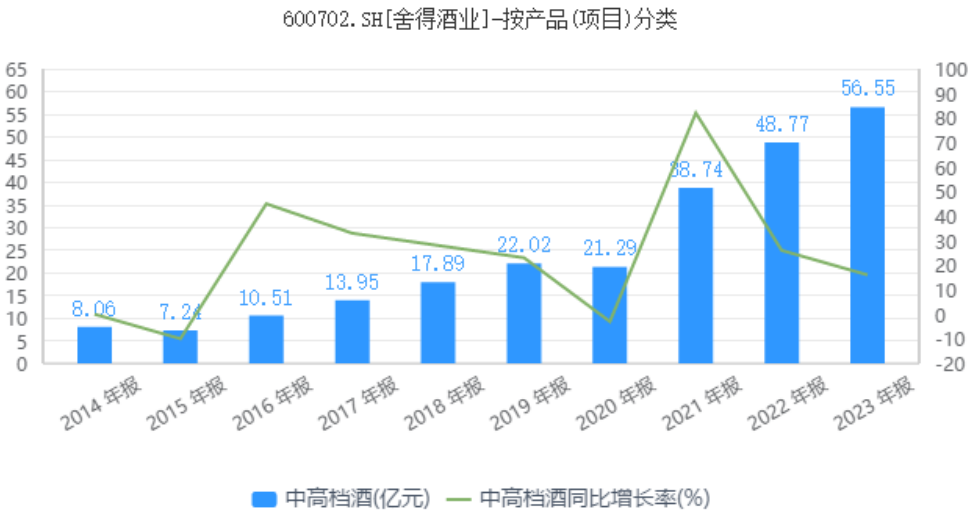

在老酒战略的加持下,舍得酒业在次高端白酒赛道取得了一定的成绩。数据显示,2021年-2023年,舍得酒业以舍得、沱牌天曲等品牌为主的中高端酒实现营收分别为38.74亿元、48.77亿元,同比增速分别为82%、26%。

随着舍得品牌在次高端崭露头角,舍得酒业经营业绩也取得了稳健的增长。数据显示,2021年-2022年,舍得酒业营收增速分别为83.80%、21.86%,净利润增速分别为114.35%、35.31%,远高于同期白酒企业平均水平。

不过,进入到2023年之后,舍得酒业经营业绩开始出现明显的放缓迹象。2023年第一季度,舍得酒业营收增速仅为7.28%,净利润增速仅为7.34%。2023年全年,舍得酒业实现营业收入70.81亿元,同比增长16.93%,营收增速创三年新低;实现归母净利润17.71亿元,同比增长5.09%,在主流白酒品牌中位列倒数第二。

回头来看,净利润增长从狂飙到失速,舍得酒业仅仅用了两年的时间。这其中,公司高端产品销售的遇阻成为一个重要原因,这也令舍得酒业的老酒战略遭到质疑。

3

早在2021年,舍得酒业铺天盖地的老酒宣传就引发了外界的诸多质疑。有分析认为,正是由于舍得酒业历史上产量较大且销量不畅,导致其拥有了巨量的老酒库存。

对此,财经杂志旗下“财经十一人”在《舍得酒业的老酒只是故事》一文中质疑,舍得酒业的老酒其实是严重滞销的库存基酒,并且数量远达不到公司宣传的12吨,最多只有6吨;另外,文章还引用了《传统白酒酿造技术》中余乾伟的论述,认为浓香型基酒最佳存放时间为1-3年,时间过长反而影响口感。因此,舍得酒业的老酒战略本质就是一个“伪命题”。

目前看,有关老酒产品的界定仍缺乏明确的行业标准。一般来说,所有经过陈年的佳酿、存放时间较长的酒均可称为老酒。就舍得酒业来说,老酒的宣传更多是舍得品牌迈向高端酒的抓手。

不过,随着国内消费需求的持续疲软,舍得酒业所在的次高端白酒赛道竞争不断加剧。一方面,茅台、五粮液等一线名酒不断价格下探,使得舍得酒业所代表的二线名酒压力增大。另一方面,古井贡酒、今世缘等二线白酒纷纷发力全国化,舍得酒业发展空间进一步被压缩。

在此背景下,主打“老酒人设”的舍得酒业开始面临到成长压力。2023年,舍得酒业中高端酒营收增速降至16%。2024年第一季度,舍得酒业中高端酒营收增速再次降至3.31%。

在次高端白酒不断遭到同行竞争的压力下,舍得酒业推出了舍得+沱牌双品牌发展战略,希望利用沱牌大曲发力大众市场,但效果同样不太明显。数据显示,2023年全年,舍得酒业低档酒实现营收9.05亿元,同比增长16%,收入占比仅为12.79%。2024年第一季度,舍得酒业低档酒营收增速仅为0.85%,产销量均出现同比下滑。

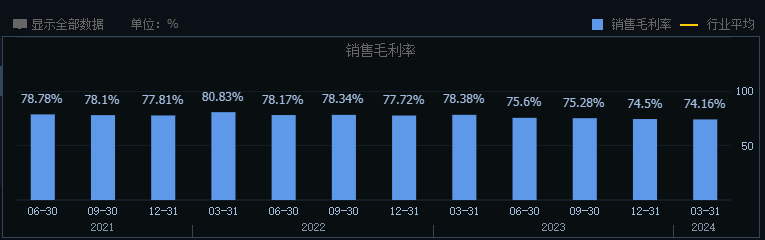

另外,由于普通酒产品毛利率较低,产品结构的变化导致舍得酒业毛利率持续承压。数据显示,2021年-2023年,舍得酒业销售毛利率分别为77.81%、77.72%和74.5%,毛利率连续三年出现同比下滑。2024年第一季度,舍得酒业毛利率再次下滑至74.16%。

2021年3月-2021年7月,舍得酒业股价由51.1元最高涨至261.31元,总市值突破830亿元,区间最高涨幅接近4倍,成为白酒板块最黑的一匹黑马。此后,伴随着公司营收增速的放缓和盈利能力的下滑,舍得酒业股价一路下行,最新市值仅为188亿元,总市值蒸发近8成。

其兴也勃焉,其亡也忽焉。从公司跌跌不休的股价走势来看,舍得酒业正在失去投资者的信任。

猜你喜欢

舍得酒业:二季度净利下滑近三成,盘中大跌逾6%!

舍得酒业股价重挫,盘中一度跌超6%。截至发稿,报154.04元/股,跌6.12%,总市值511.48亿元。年内曾豪掷70亿拟扩产能,舍得酒业半年净赚8.36亿元

舍得酒业发布的202年半年报显示,公司上半年实现营业收入30.25亿元,同比增长26.51%;净利润8.36亿元,同比增长13.6%。股价年内却回撤35%,舍得一季度净利大增75%,斥资70亿扩产!

4月21日消息,舍得酒业披露了一季度报告。其中,公司营业收入18.84亿元,同比增长83.25%;归属于上市公司股东的净利润5.31亿元,同比增长75.75%。

博望财经

博望财经

砺石商业评论

砺石商业评论

野马财经

野马财经

《财经天下》周刊

《财经天下》周刊