庚星股份宫斗不止?第4任老板要罢免8名老董事

庚星股份(600753.SH)董事会席位之争的火药味愈发浓烈,一场关于旧权和新势力的较量正在上演。

上位3个月的第四任老板还是坐不住了。6月15日,庚星股份的控股股东浙江海歆要求增加临时提案改组董事会,要罢免包括董事长即前实控人梁衍锋在内的8名董事,以及一位监事,并补选相关董监高人员。该议案遭董事会投票否决,交易所火速发函,要求公司说明董事会拒绝股东提案的理由是否合规。

6月18日,在回复上交所的《监管工作函》中,庚星股份称,控股股东提出的8位董事“违背勤勉义务和忠实义务”,缺乏有关证明资料,缺乏事实依据。

因涉嫌信息披露违法违规,去年12月27日,今年6月11日,庚星股份、原控股股东中庚集团均已被证监会立案。

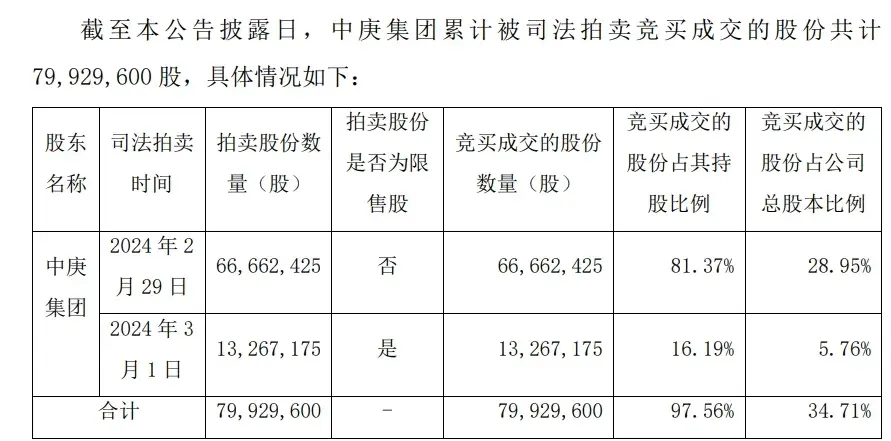

“老牌妖股”庚星股份上市27年来,总市值大多维持在20亿左右。不过其早年成为受市场欢迎的壳资源公司,被各路资本追逐,更是因为河南永城“首富”4次举牌引发多年股东内斗,而增添了几分神秘色彩。2017年,中庚集团接盘成为大股东。然而,当初21亿元买下的公司,6年后又拱手相让。3月2日,庚星股份公告了最新拍卖进展,中庚集团97.56%的股份被拍卖。

浙江海歆成立于2024年2月21日,法人钟仁海,是一家以从事批发业为主的企业。今年3月18日,浙江海歆代替中庚集团成为庚星股份新一任控股股东,而这已经是庚星股份上市以来第四次易主。

截至6月19日收盘,该公司股价为5.61元/股,市值仅13亿元,和6年前相比,已大相径庭。

庚星股份最早的主营业务是冷藏冰柜,再到房地产,后来主业是以煤炭为主的大宗商品供应链,去年又转型新能源充电桩。

经历多次易主、卖壳,频频失利下,“屡战屡败”的庚星股份(600753.SH)转型新能源充电桩能有好戏上演吗?

新股东“逼宫”拟罢免老董事

庚星股份内斗收监管函

6月15日,庚星股份公告,新控股股东浙江海歆发函,要求增加临时提案,罢免梁衍锋、倪建达等董事职务,封松林、张立萃等独立董事职务,共计8名董事,以及吴国监事职务,并补选相关董监高人员。董事长梁衍锋也是此前实控人。

针对此提案,庚星股份董事会以1票同意,8票反对,0票弃权的投票结果,决定不予提交股东大会审议。上交所就此下发《监管工作函》,要求公司董事会充分保障相关股东依法合规行使股东权利。

6月18日,庚星股份回复了上交所的《监管工作函》,称浙江海歆拟无故罢免公司董事、监事,且提名前期均未参与公司生产经营的董事候选人、监事候选人,不利于公司经营管理的稳定性及决策的连续性,不利于公司可持续发展,同时可能损害全体股东尤其中小投资者利益。

庚星股份表示,控股股东提出的8位董事“违背勤勉义务和忠实义务”,缺乏有关证明资料,缺乏事实依据。目前,公司尚在任期内的现任第八届董事共计9名,任职资格均符合相关法律、行政法规、部门规章、规范性文件及《公司章程》等相关规定,不存在应当解除其职务的情形。

庚星股份还称,直至6月15日公告之日,公司其他股东方才知悉《罢免议案》,无法按照法律法规的要求,在股东大会召开十日前提出选举董事的相关临时提案,并书面提交董事会,剥夺了公司其他股东提名董事的权利。

来源:罐头图库

除了要罢免董事会,浙江海歆还列举了庚星股份的违规情况,包括:“原控股股东及其关联方资金占用、关联交易未履行程序未披露、业绩预告差错等,导致被福建证监局出具一次警示函、一次警示函并记入诚信档案;被上交所通报批评一次、监管警示一次;现因涉嫌信息披露违法违规被证监会立案调查。”

同时,浙江海歆还指出,庚星股份2023年及2024年一季度业绩出现较大亏损,存在对个别少数企业的大额应收账款,并有逾期情况,面临巨大财务风险,2022年度及2023年度财务报告均被审计机构出具保留意见。2023年一季度末,庚星股份既已出现未弥补亏损达到实收资本三分之一,但此后一年时间未就此召开临时股东大会,违反《公司法》《公司章程》规定,此后12个月期间累计亏损达6400多万元。

对此,梁衍锋等认为,庚星股份因涉嫌信息披露违法违规被证监会立案事项尚在调查中,调查结果尚未定论。公司2023年及2024年一季度业绩出现较大亏损,主要因为推动战略转型,战略性收缩原大宗商品贸易业务规模,且新业务尚处于起步阶段,暂未形成较大规模性收入,公司营业收入大幅下降,同时,因公司战略转型和新业务开拓导致公司人力行政、办公场地租赁、营销拓展、信息技术投入等各项成本、费用大幅上升。

其实,交接之后的3个月,浙江海歆与前实控人梁衍锋掌握的庚星股份董事会一直“针锋相对”。

在浙江海歆成为庚星股份控股股东两天后的3月22日,庚星股份召开了2023年第一次临时股东大会。董事会共计提出了4项议案,有三项均被否决。

5月21日的2023年度股东大会上,有关修订《公司章程》、《董事会议事规则》的议案和为全资子公司提供担保额度的议案均遭到否决。

而此次“内斗”,新老东家的矛盾直接升级了到了董事会。

超97%持股被拍卖

原控股股东被立案

6月13日,庚星股份发布公告称,公司原控股股东中庚集团因涉嫌信披违法违规,被证监会立案。

庚星股份表示,本次立案调查事项系针对公司原控股股东中庚集团的调查。目前,公司经营活动正常开展,将持续关注上述事项的进展情况,严格按照监管要求履行信息披露义务。

中庚集团此前持有庚星股份股份 8192.96万股,占公司总股本的 35.57%,股份均处于质押、冻结状态。天眼查显示,中庚集团涉股权出质、失信被执行人、被执行人、限制高消费、股权冻结、司法案件等风险,其中被执行总金额为98.05亿元。

2月29日,浙江海歆能源有限责任公司以每股7.09元,总价约3.93亿成功竞得5550万股;竞买人福建瑞善科技有限公司以每股单价6.89元,总价约7690.9万元竞得1116.24股。

3月1日,福建瑞善科技又以每股单价6.91元,总价共人民币9162万元,竞买成交1326万股;竞买人魏巍以每股单价6.02元,总价共人民币4.31万元,竞买成交7175股。

拍卖完成后,浙江海歆能源一举成为庚星股份最大股东。

来源:巨潮资讯

最终,中庚集团累计被司法拍卖竞买共计7992.96万股,占其所持公司股份的97.56%,占公司总股本的34.71%。

2024年3月18日,浙江海歆成为庚星股份的新控股股东。

其实,从去年7月-9月期间,市场便不断传出武汉敏声借壳庚星股份的声音。

来源:东方财富股吧

武汉敏声是华为的供应商,专业研发和定制射频天线。双方在2020年1月签署了战略合作伙伴关系。同时,庚星股份持股武汉敏声2.19%,两者历史上在股东和高管组成也有过重合,如去年被出具警示函的时任总经理夏建丰,在庚星股份主持会计工作,也在武汉敏声任职经理。

虽然庚星股份没有公开回应过这一传言,因为沾上“华为概念股”,也给其股价带来过拉升。去年9月5日就创出阶段新高达14.14元/股。

来源:Wind,2023年7月-12月期间日K线

根据此次拍卖结果来看,竞买人指向了武汉敏声背后的股东。

福建瑞善科技有限公司成立于2023年9月1日,法人姜卫威此前是武汉敏声的董事。

浙江海歆能源有限责任公司成立于2024年2月21日,法人钟仁海。这家注册不到10天的浙江海歆能源有限责任公司,竞得5550万股,将占庚星股份总股本2.3亿股的24.1%,为第一大股东。

武汉敏声第一大股东宁波闵芯企业管理合资企业(有限合资)持有20.43%股份,宁波闵芯的大股东为梁赛英,而梁赛英与庚星股份实控人梁衍峰又是兄妹关系,属于关联人;另外姜卫威持有闵芯10%股份。

事实上,3月份拍卖结果出炉之际,很多投资者对庚星股份即将借壳武汉敏生的呼声就再次传出。

除了大股东变更,庚星股份2024年可谓风波不断。就在1月15日,公司刚刚公告因为涉嫌信披违法违规被立案,而去年曾两次被福建证监局出具警示函,均是因为信息披露不完善。

来源:pexels网站

浙江裕丰律师事务所厉健律师表示,根据最高法院虚假陈述司法解释,上市公司等因证券虚假陈述行为导致投资者权益受损,投资者可以依法起诉索赔,索赔范围包括投资差额损失、佣金和印花税损失。

厉健律师进一步表示,根据司法解释,暂定:在2024年1月15日前买入庚星股份股票,并在2024年1月15日收盘时持有该股票的受损股民,可依法索赔;在2023年9月20日前买入庚星股份股票,并在2023年9月20日收盘时还持有该股票的受损股民,可依法索赔。索赔条件将根据证监会调查结论进一步调整,最终以法院认定为准。

上市27年,卖壳、易主、转型

被“河南富豪”4次举牌

2023年3月之前,庚星股份还叫东方银星,而在更早,它的原名叫“河南冰熊保鲜设备股份有限公司”,1996年上市之初是国有控股公司,主营业务是冷藏冰柜,后来因经营不善而遭ST。

2005年,银星智业入主“*ST冰熊”,更名为东方银星。重组之后的东方银星,转向房地产业。然而,2010年之后,东方银星的房地产业务进入停滞状态,没有相关收入,2012年-2016年开始依靠建材贸易获得微薄利润,勉强可以超过1000万元左右的营收,没有退市。

来源:Wind 单位,万元

业绩虽不出彩,但是那个时期,“小市值”的壳资源成为各路资本争抢的对象。2013年,经过连续四次举牌后,豫商集团收获20%的股权,成为东方银星第二大股东,随即拉开股东内斗序幕。而后,银星集团通过缔结一致行动关系将持股比提升至29%。

豫商集团是一家以从事房屋建筑业为主的企业,是韩宏伟的商业布局之一。《2023年胡润百富榜》上,其家族身家已达60亿元,被认为是河南永城“首富”。除豫商集团外,其旗下还有海银财富、上海贵酒(600696.SH)等资产。海银财富隶属于美股上市公司海银控股(HYW.O),韩宏伟与其子韩啸合力搭建起“海银系”。不过,如今号称中国第三大财富管理公司的海银财富,也传出产品延期兑付的消息。

2015年8月,银星智业将所持东方银星股份全数转让给了晋中东鑫建材贸易有限公司(简称“晋中东鑫”),彻底退出。主角换了,宫斗还在继续。豫商集团不断增持,一度出现了“双头董事会”的局面。

2016年10月,晋中东鑫持股比例上升至32%,刚好超过持股31%的豫商集团,保住了第一大股东位置。

2017年,晋中东鑫通过协议转让的方式,将其持有的3837.44万股(占总股本29.98%),以56.03元/股的价格,溢价五成出售给中庚集团(业务领域涉及住宅开发建设、产业运营、金融服务、酒店管理等),转让价款合计21.5亿元。

在中庚集团入主东方银星之后,豫商集团逐渐放弃对上市公司控制权的觊觎。2019年开始减持,一个月内持股比例由22.52%下降至12.52%,2019年底最终退出前十大股东。此后,中庚集团又数度增持,最终持股比例达到35.57%,成为东方银星控股股东。

2019年4月20日,东方银星公告称,将“河南东方银星投资股份有限公司”更名为“福建东方银星投资股份有限公司”。同时,公司注册地也由河南省商丘市变更至福建省福州市。2023年3月,公司证券简称由“东方银星”变更为“庚星股份”。

经历三次身份的转变,庚星股份如今又面临大股东更替的现状。

值得一提的是,除了频繁易主,庚星股份还受到半导体、产品集成企业闻泰科技(600745.SH)董事长张学政的“青睐”。2023年第一季度,张学政出现在庚星股份十大流通股东列表,排在第八位,持股0.4%,截至2023年9月30日,持有庚星股份0.48%股份。张学政个人直接持有闻泰科技2.98%的股份,又通过闻天下科技集团有限公司持有12.39%股份。

转型新能源是个好生意吗?

本就业绩不乐观,大股东多年内斗又会对公司造成困扰和消耗。多年来,庚星股份的主业和控制权均不稳定。直至2017年3月中庚集团入主后,借助中庚集团在煤化工领域的资源优势,庚星股份开始发展煤化工大宗商品供应链管理业务。

据2022年报,庚星股份主营煤炭(含焦炭)等大宗商品供应链管理业务,主要客户均处于煤炭、钢铁等较为典型的高耗能、高排放行业,其中煤炭是典型的传统能源行业。

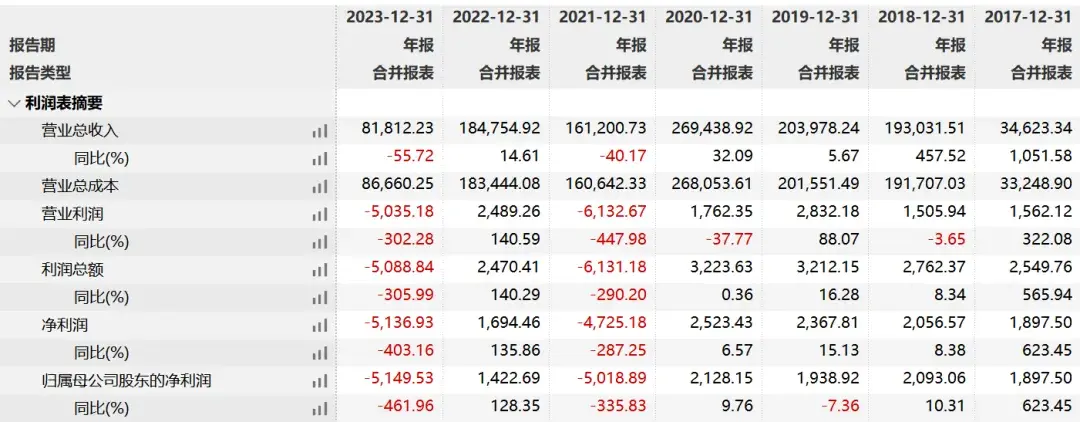

2021年和2022年,庚星股份营业收入分别为16.12亿元和18.48亿元,同比分别下降40.17%、增长14.61%;净利润分别为-4275万元和1694万元,同比分别下降287%、增长135%;然而2023年业绩又出现“双降”。全年实现营收8.18亿元,同比下降55.72%;净亏损约为-5136.93万元,同比大降403.16%,由盈转亏。

今年一季度业绩也未见好转,实现营业总收入1.82亿元,同比增长209.09%,归母净利润约-1927.93万元。

来源:Wind

对于业绩下滑的主要原因,庚星股份曾在2023年半年报分析,公司确定战略转型方向后,主动调整大宗商品供应链业务规模,回笼贸易资金;煤炭价格持续多轮大幅下跌,下游钢铁行业需求不振,市场因素导致煤炭产业链企业限产、减产,观望情绪较重,交易量明显下滑。

业绩欠佳背景下,去年,庚星股份确定了战略转型方向,通过切入新能源汽车充电基础设施领域,向新能源行业转型布局。去年,公司充电场站已在上海和福州正式开业运营,并产生收入。

新业务发展存在不及预期的风险,传统业务又在收缩,庚星股份的转型还需拭目以待。

回顾庚星股份的转型,周折颇多,从冰柜到房地产、再到大宗商品,期间还涉及园林、半导体等领域,不过大多不理想,没有过明显实质性成果。

香颂资本董事沈萌表示,新能源产业目前在国内的发展增速已经趋缓,意味着新能源汽车的存量规模达到一定程度,之后对以充电桩为代表的配套服务设施的需求会成为新的投资增长点。但这个业务分为两个方向,其一是生产制造充电桩,其二是运营充电桩,前者的技术含量有限、所以竞争性较强,后者是长期业务、不容易形成爆炸式增长。

新东家刚刚入主3个月,控股股东与董事会的战火便升级,庚星股份如何化解当下危机?

野马财经

野马财经