浦银安盛旗下基金成立不足1年就清盘,?蒋佳良押注晶澳科技致业绩“腰斩”

作为银行系基金,浦银安盛基金成立时间长达17年的老牌公募,近年来基金发行的数量呈现下降趋势,2020年发行了21只基金,2021年发行20只基金,但2022年却降至14只,2023年降至12只。去年笔者曾写过蒋佳良发布新基金的文章,经过一段时间的运作,笔者发现,蒋佳良旗下基金业绩并不理想。

近期笔者还发现,浦银安盛基金旗下基金--浦银安盛景气优选混合型证券投资基金面临清盘风险,值得关注的是,这是基金成立还不足1年的次新基金。4月19日、4月20日,浦银安盛基金连续发布了拟召开浦银安盛景气优选混合型证券投资基金的基金份额持有人会议,以审议该基金的持续运作议案。

01

蒋佳良押注晶澳科技致基金回撤

旗下基金业绩遭遇腰斩

(数据来源于浦银安盛基金公告)

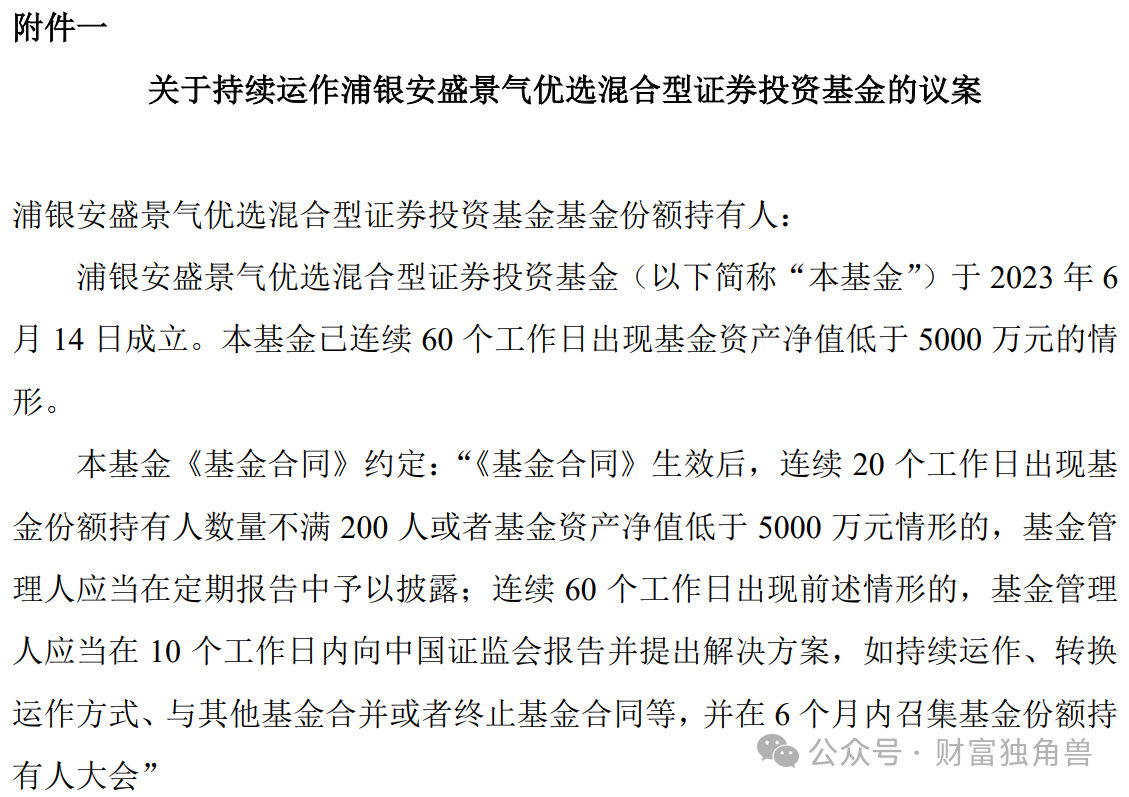

浦银安盛景气优选混合型证券投资基金(以下简称“本基金”)成立于2023年6月14日,由蒋佳良管理。初始募集资金为2.15亿元,不过,本基金已连续60个工作日出现基金资产净值低于5000万元的情形。

本基金《基金合同》约定:“《基金合同》生效后,连续20个工作日出现基 金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当在定期报告中予以披露;连续60个工作日出现前述情形的,基金管理人应当在10个工作日内向中国证监会报告并提出解决方案,如持续运作、转换运作方式、与其他基金合并或者终止基金合同等,并在6个月内召集基金份额持有人大会”。

我们先来了解一下蒋佳良,据天天基金网显示,蒋佳良曾于2006年至2008年任职中国工商银行法兰克福分行资金部,2009年至2011年任职华宝证券有限责任公司证券投资部担任投资经理,2011年至2015年任职于平安资产管理有限公司担任投资经理,2015年至2018年任职中海基金管理有限公司投研中心,历任基金经理和研究部总经理。

2018年6月加盟浦银安盛基金管理有限公司历任权益投资部总监助理,现担任研究部副总监。2018年11月起,担任浦银安盛新经济结构灵活配置混合型证券投资基金基金经理。2019年2月起任研究部副总监。蒋佳良累计任职时间6年又343天,目前管理基金规模22.28亿元,任职期间最佳基金回报89.88%。

(数据来源于天天基金网 截至5月17日)

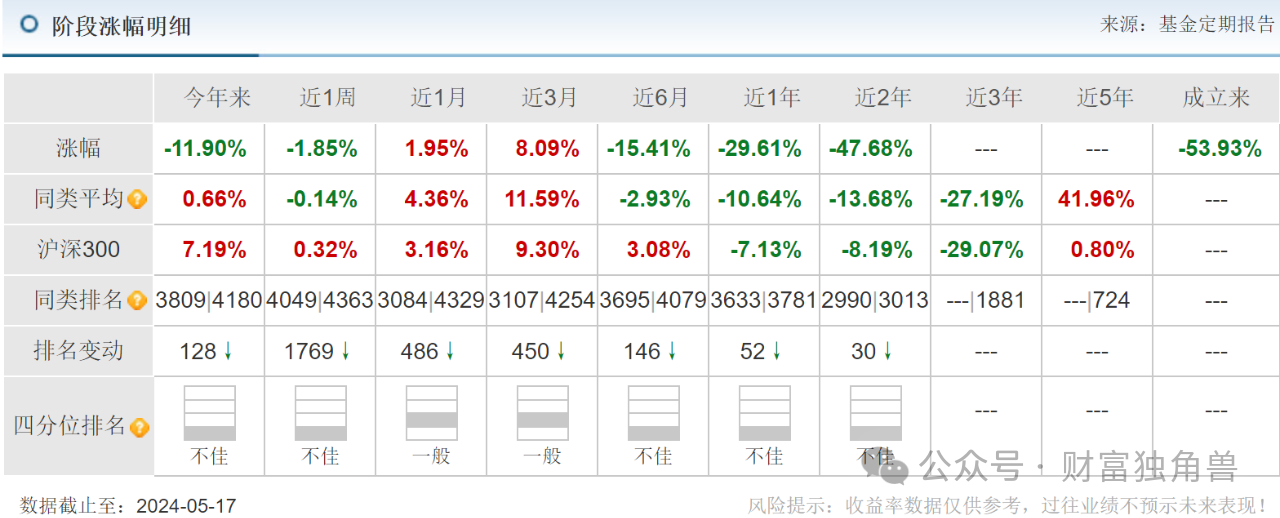

笔者发现浦银安盛品质优选混合A业绩并不好,该基金成立于2021年12月28日,基金规模8.36亿元。截至5月17日基金单位净值0.4607,自成立来收益率-53.93%,今年来收益率-11.90%,近3月来收益率8.09%,近6月来收益率-15.41%,近1年来收益率-29.61%,近2年来收益率-47.68%。该基金目前由蒋佳良和杨达伟共同管理,任职1年又311天,任职回报-52.70%。

(数据来源于天天基金网 截至5月17日)

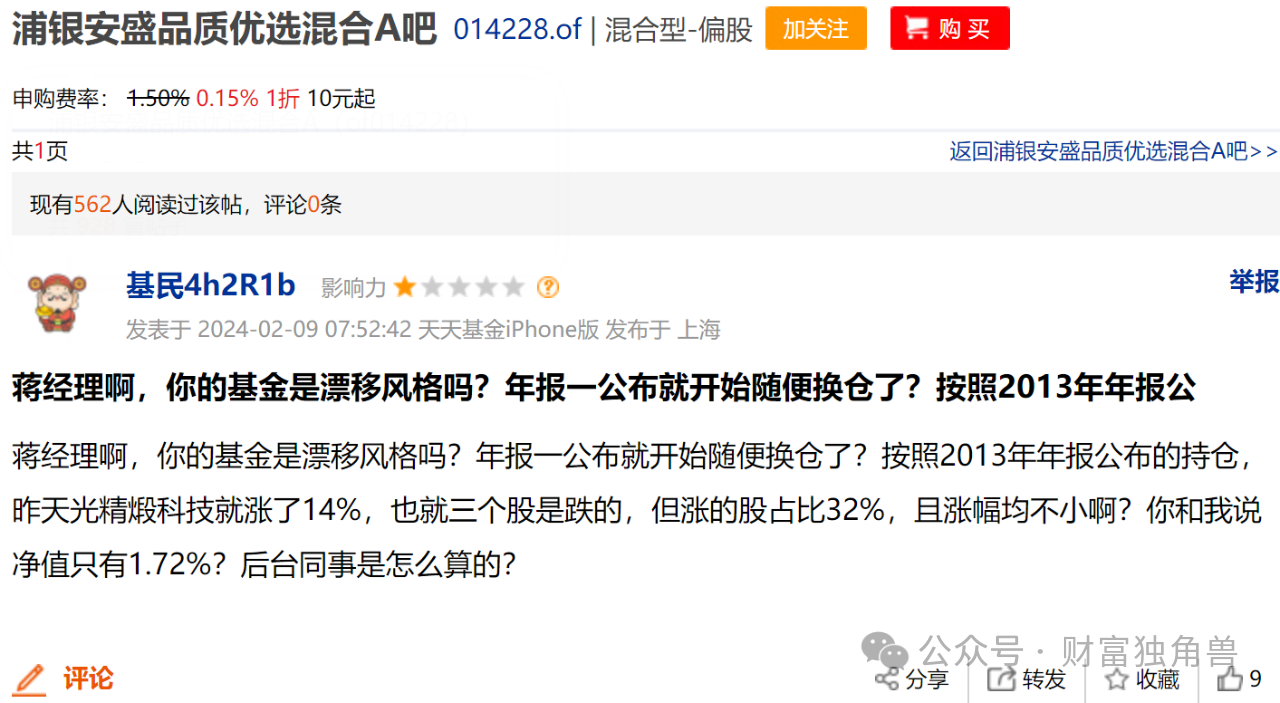

有基民表示,蒋经理,你的基金是漂移风格吗?年报一公布就开始随便换仓了?按照2013年年报公布的持仓,昨天光精煅科技就涨了14%,也就三个股是跌的,但涨的股占比32%,且涨幅均不小啊?你和我说净值只有1.72%?后台同事是怎么算的?

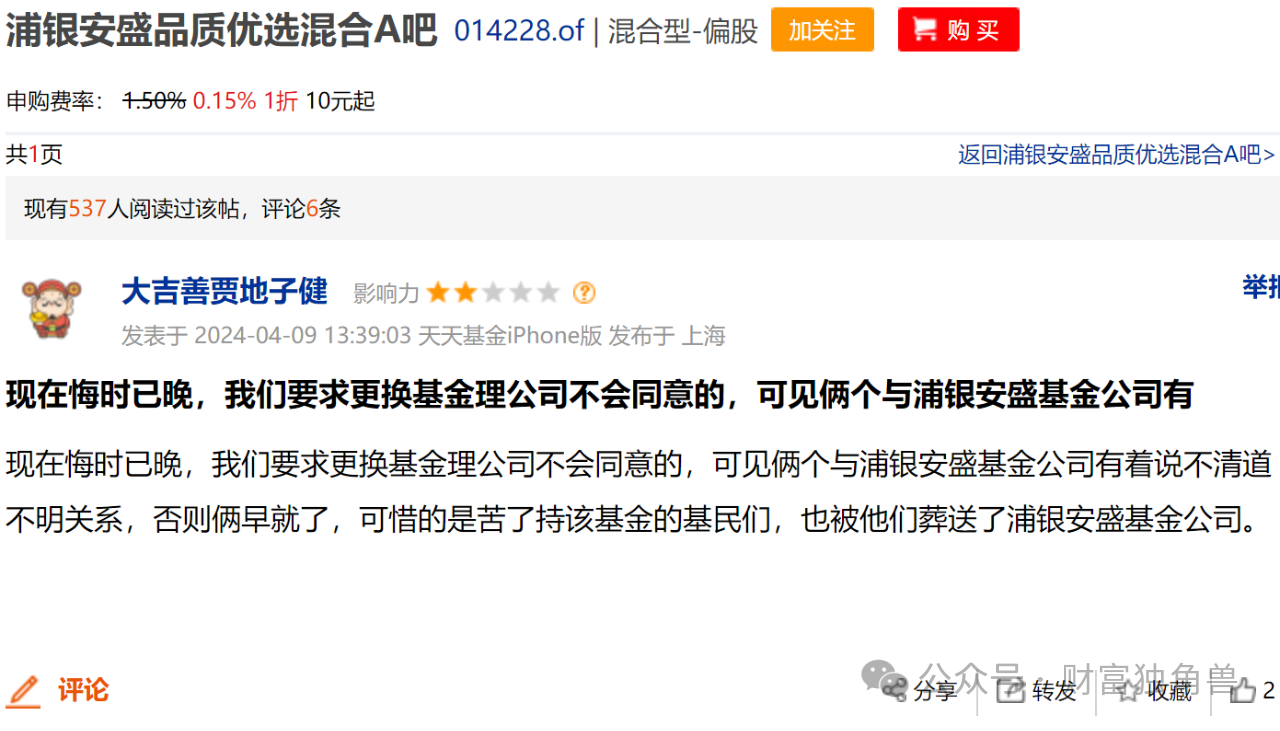

也有基民表示,现在悔时已晚,我们要求更换基金理公司不会同意的,可见俩个与浦银安盛基金公司有着说不清道不明关系,否则俩早就换了,可惜的是苦了持该基金的基民们,也被他们葬送了浦银安盛基金公司。有基民跟帖,好久没看到你出来发言了,以为你是全身而退了,你跟我一样买了20万,现在亏剩不到9万,你我感同身受,除了无奈还是无奈。

(数据来源于天天基金网 截至5月17日)

笔者发现,该基金贴吧里全是基民的抱怨,有基民表示,一元的基金被玩了只剩四角四分,也就他哥俩了。也有基民表示,亏就比谁亏得多,涨就没人涨得比它少,这是什么鬼。甚至有基民表示,浦银安盛基金公司董事长,能不能给大家解释一下,管理浦银安盛品质的2名基金经理这是什么操作?是在坑人吗?也有基民表示,其实,近期很多基金都回本不少,唯独这破基涨少跌多,不知何时才能回本。

我们看看他们到底买了啥股票,笔者发现,该基金买入过明泰铝业,尽管只持有两个季度,但在持有期间明泰铝业股票价格的下跌幅度是惊人的。在2022年1季度持有195.12万股的明泰铝业,2022年2季度大举加仓至361.93万股,到了2022年3季度已经没了持仓,估计是股价下跌平仓了。然而,笔者发现,该基金买入时股价正好处于高位,从2022年1月3日-2022年9月30日明泰铝业股票价格下跌了59%。

笔者发现,该基金还长期持有过阳光电源,在2022年2季度持有127.00万股,2022年3季度持有112.10万股,2022年4季度持有87.96万股。2023年1季度持有98.04万股,2023年2季度持有66.19万股,2023年3季度持有52.22万股,到了2023年4季度已经没了持仓。然而,在持股期间阳光电源股票价格波动较大,从2022年4月1日-2023年12月30日股票价格下跌了18.34%。

笔者还发现,该基金在2022年1季度持有67.09万股的晶澳科技,2022年2季度持有84.64万股,到了2022年3季度已经没了持仓。然而,在2022年1月4日-2022年9月30日晶澳科技股票价格下跌了30.91%。2022年4季度又买了57.12万股,2023年1季度加倍持有123.27万股,2023年2季度持有90.90万股,到了2023年3季度持仓又没了。

然而,在持仓期间晶澳科技股票价格波动较大,在2022年10月8日-2023年9月28日晶澳科技股票价格下跌了60%。这两个持股周期都跌了这么多,难道基金经理都没有止损吗?

笔者发现,该基金在2022年3季度持有17.38万股的派能科技,2022年4季度持有9.88万股,到了2023年1季度已经没了持仓,在2022年7月1日-2023年3月30日派能科技股票价格下跌了23.59%。笔者还发现,该基金在2022年3季度持有435.58万股的吉祥航空,2022年4季度持有435.58万股,2023年1季度持有258.83万股。然而,在2022年7月1日-2023年6月30日吉祥航空股票价格下跌了14.23%。

在回撤率方面,在近1年中,该基金的下行风险为16.7688%,大于同类平均;最大回撤为42.5915%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。在近3年中,该基金的下行风险为-,小于同类平均;最大回撤为60.5549%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

02

蒋佳良旗下6只基金相互抄作业

(数据来源于天天基金网 截至5月17日)

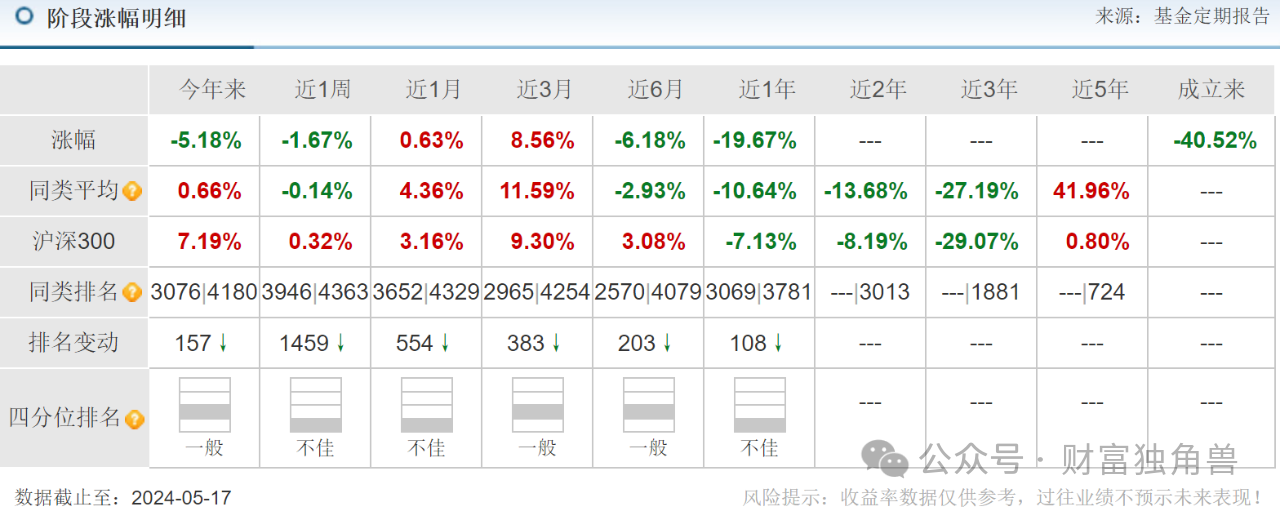

笔者还发现,浦银兴耀优选一年持有混合A业绩也一般,该基金成立于2022年6月7日,基金规模0.64亿元。截至5月17日基金单位净值0.5948,该基金自成立来收益率-40.52%,今年来收益率-5.18%,近3月来收益率8.56%,近6月来收益率-6.18%,近1年来收益率-19.67%。

(数据来源于天天基金网 截至5月17日)

据天天基金网显示,浦银兴耀优选一年持有混合A2023年度第一季度报告显示,在其报告期内基金投资策略和运作分析中表示,我们的组合在一季度的表现尚有很大的发挥空间,主要是新能源的拖累,虽然光伏的业绩在超预期,估值也较低,但是市场资金都被TMT抽走了,尤其是新能源板块更是抽血严重。我们认为二季度随着市场进入了业绩期,市场终究还是会看业绩的,光伏行业应该会有所表现。

有基民在其帖子下面评论,说起来头头是道,做起来一塌糊涂,看看你持有基金的业绩吧!你还好意思说差强人意。你这是彻底不要脸了,同行业倒数的垃圾,只只基金都亏钱,每只买的票都差不多,从来不认真选股票,就知道发新基抬轿子,总是高位接盘,追涨杀跌,垃圾败类至极,自己管理费倒是没少拿一分。

我们来看看该基金都做了哪些股票,笔者发现,该基金在2022年4季度持有5.93万股的晶澳科技,2023年1季度持有17.03万股,2023年2季度持有8.47万股,到了2023年3季度已经没有了持仓。然而,笔者发现,该基金从2022年10月8日-2023年9月28日晶澳科技股票价格下跌了60%。

笔者发现,浦银兴耀优选一年持有混合A基金与浦银安盛品质优选混合A第二次买入的节奏一致,其亏损的幅度也一样,这就是持股同质化的缺点,数只股票因为同一周期买入卖出造成基金净值进一步亏损。

笔者还发现,该基金在2023年3季度持有16.79万股的精锻科技,2023年4季度持有28.05万股,到了2024年1季度又没有了精锻科技的持仓,估计是股票价格下跌过快平仓了。然而,该基金持仓期间,从2023年7月1日-2024年3月31日股票价格下跌了30%。

(数据来源于天天基金网 截至5月17日)

笔者还发现,蒋佳良旗下基金数量过多,目前旗下基金有7只,其中只有近3月来旗下基金收益率出现回正,其他周期的业绩都出现负增长,这其中近2年来有4只基金出现亏损,而且跌幅都在30%以上,有些基金甚至跌超40%。近年基金数量迅速扩容、公募人才相对短缺,导致基金经理普遍“一拖多”。

对于主动权益基金来说,基金经理“一拖多”可能会造成哪些影响,需要具体分析。“若‘一拖多’的总体规模不大,或是产品主要集中于部分行业,例如在管产品以主题基金为主,基金经理在决策与操作上的难度通常不会太大。”该人士认为,若在管产品覆盖面广、投资范围大、总体规模较大,对于基金经理来说,“一拖多”会非常考验其投研能力。

笔者认为,权益基金的基金经理“一拖多”造成的主要影响,是持仓高度同质化会给持有人带来风险。“在基金经理跟上市场节奏的情况下,‘一拖多’权益产品有望给持有人带来较好收益;但一旦基金经理踏空,或重仓个股爆雷,将影响到旗下多只产品。”公募基金可以放慢发行同质化基金的节奏。

(数据来源于天天基金网)

笔者曾在2024年2月份写过关于蒋佳良的持股同质化的问题,当时也有基民质疑,不管老的新的基金,持仓基本都一样,这或许就是发新基给老基抬轿子。笔者随机挑选了6只基金,我们以2023年4季度为例,6只基金均持有仕净科技、立讯精密、精锻科技、兴齐眼药、信维通,6只基金同一季度同时持有5只股票。

如果这些股票价格都是上涨的,那这些基金会因此受益,但现在大盘走势并不稳定,同时持有这些股票,一旦股价出现下跌,那对于基金业绩必然不利。此外,还有5只基金持有太极集团、迈为股份、智飞生物、人福医药。

(数据来源于天天基金网 截至5月17日)

时间推移至2024年1季度报公布,我们以2024年1季度前十大重仓股为例,笔者发现,蒋佳良旗下基金有6只基金,其中仕净科技、炬华科技、江铃汽车、金杯电工、科达制造、西部矿业、阳光电源、立讯精密。有5只基金持有新集能源,古井贡酒。6只基金持股相互抄作业,所持的股票都一致,难怪近3月来蒋佳良旗下基金都出现回正,而长周期的基金都还处于亏损状态。一旦所持的股票价格出现集体下跌,那这6只基金的净值将继续下跌。

如果一家公司,尤其权益规模大、手握资金量大的公司集中买入某一只或某几只个股,那么这几家上市公司的定价权就可能掌握在这家公司手中,当然可以从股价上也能表现出来在集中建仓期间股价会出现大幅上涨,不过一旦资金又集中撤离就可能会对上市公司股价出现“砸盘”现象。

而当少数机构通过“抱团”方式来获得高收益,赢得市场及投资者认可之时,却隐藏着对部分价值投资、分散投资的基金经理将会面临不利局面,甚至在业绩排名之压下逐步丧失话语权,出现劣币驱逐良币现象。事实上,早在2014年和2017年监管层就分别出台了相应的基金投资规范行为,防止基金利用资金优势操纵股价。

持股同质化有可能放大市场波动,基金的同质化极有可能放大了市场的波动。市场能不能逐步降低其波动性,基金的同质化对于降低波动性是一个非常大的障碍。笔者发现,如果买的时候大家都在买,卖的时候一起卖,而看到基金有很多的名字,但是实际上基本投资风格和投资特点都随着市场形势的变化而变化,这最终也只是是千人一面。

据Choice数据显示,2023年末,浦银安盛基金公募管理总规模为3345.63亿元。其中,股票型产品规模为9.85亿元,混合型产品规模为109.23亿元,债券型规模为1392.78亿元,货币型产品规模为1785.77亿元。截至2023年末,浦银安盛基金的权益类产品(包括股票型和混合型)规模为119.08亿元,占其公募基金总规模的3.56%,不足5%。

这可能与公司银行系的背景有关,通常银行系基金公司在固定收益类产品上更为重视,而在权益类基金领域则相对薄弱。2024年一季报数据,浦银安盛基金的权益类产品(包括股票型和混合型)规模为97.63亿元,整体规模3570.24亿元,权益类占比下降到了2.7%。

猜你喜欢

长城基金廖瀚博旗下产品亏18%,高位持有江山欧派、图南股份引质疑

截至2024年12月31日,长城远见成长混合A,期末净资产2.59亿元,比上期减少11.52%。

财富独角兽

财富独角兽

投中网

投中网