总经理离任,旗下基金相互“抄作业”,商小虎能否带领融通基金走出“困境”?

又有基金公司总经理变更!近日融通基金发布公告称,总经理张帆离任。公告显示,因个人家庭原因,张帆自2024年4月22日起离任总经理一职。据公开资料显示,张帆于2017年6月正式出任融通基金总经理,任职将近7年时间。

张帆离任之后,目前融通基金总经理一职暂由商小虎代任。商小虎自2023年4月起担任融通基金副总经理,目前正好刚满一年。有消息称,此次融通基金由投研专业出身的副总经理代为履行总经理职责,或是基于加强公司投研核心能力建设的考虑。

然而,近年来一些权益类基金经理业绩并不理想,详细研究下来发现,邹曦旗下有4只基金中,持股一致的问题特别严重,4只基金存在相互抄作业的问题,4只基金分别共同持有杭叉集团、安徽合力、华发股份、招商蛇口、滨江集团、潍柴动力、中联重科、恒立液压、中国重汽、徐工机械,这样相互抄作业的行为只会导致基金净值同涨同跌。

01

邹曦旗下基金成立来亏29%

邹曦旗下基金最大回撤为55%

我们先来了解一下邹曦,从就职履历上看,邹曦是融通基金的老将。2001年2月就加入融通基金管理有限公司,历任市场拓展部总监助理、机构理财部总监助理、行业分析师、宏观策略分析师、基金管理部总监、研究部总监、公司权益投资负责人。累计任职时间16年又148天,目前管理基金总规模42.70亿元,任职期间最佳基金回报117.06%。

(数据来源于天天基金网 截至4月30日)

我们先看看融通产业趋势股票基金,据天天基金网显示,融通产业趋势股票基金成立于2020年5月9日,目前规模1.32亿元。截至4月30日基金单位净值0.6731,自基金成立来收益率-29.41%,今年来收益率4.84%,近6月来收益率-2.62%,近1年来首后移了-18.87%,近2年来收益率-29.94%,近3年来收益率-45.46%。

(数据来源于天天基金网 截至4月30日)

有基民表示,连跌三年,最大回撤 60%,没想到这么坑。笔者也发现,该基金一直由邹曦单独管理,任职3年又357天,任职回报-29.34%。从回撤率上看,在近1年中,该基金的下行风险为15.3262%,持平同类平均;最大回撤为30.9820%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为中。

在近3年中,该基金的下行风险为16.2624%,大于同类平均;最大回撤为55.8832%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。在近5年中,该基金的下行风险为-,小于同类平均;最大回撤为60.2742%,大于同类平均;综合该基金的下行风险和最大回撤在同类基金中的排名,该基金过去一年风险为高。

我们再从各季度持仓发现,该基金在2022年3季度持有116.46万股华发股份,2022年4季度持有174.14万股。2023年1季度持有172.26万股,2023年2季度持有177.41万股,2023年3季度持有171.17万股,2023年4季度持有181.08万股。2024年1季度持有181.81万股。

然而,在该基金持股期间,华发股份股票价格出现波动,在2022年7月1日-2024年4月26日华发股份股票价格下跌了17.31%。4月28日,华发股份(600325)近日发布2023年年度报告,报告期内公司实现营业收入72,144,909,943.75元,同比增长19.35%;归属于上市公司股东的净利润1,837,841,852.48元,同比下滑29.58%。从业绩上看并不理想。

笔者发现,该基金还在2021年3季度持有150.73万股的招商蛇口,2021年4季度持有236.75万股。2022年1季度持有157.23万股,2022年2季度持有86.18万股,2022年3季度持有122.44万股,2022年4季度持有141.90万股。

2023年1季度持有140.08万股,2023年2季度持有134.91万股,2023年3季度持有111.54万股,2023年4季度持有138.60万股,2024年1季度持有134.52万股。然而,该基金在持有招商蛇口时股票也出现大幅波动,从2021年7月1日-2024年4月26日股票价格下跌了24.47%。

值得关注的是,该基金在2022年2季度还持有151.59万股的滨江集团,2022年3季度持有195.82万股(股票价格在创新高,该基金没选择高位减仓,而是加仓。),2022年4季度持有192.21万股。2023年1季度持有200.68万股(股票价格有下跌的走势,该基金还是选择加仓,进一步抬高了持有成本。),2023年2季度持有199.42万股,2023年3季度持有169.79万股,2023年4季度持有173.53万股,2024年1季度持有168.99万股。

然而,在该基金持有滨江集团期间股票价格出现波动,在2022年4月1日-2024年4月26日滨江集团股票价格下跌了6%,等于持有2年时间收益并不多,要是在2023年股价高位平仓,应该能取得高收益。4月26日,滨江集团发布2023年年度报告。

2023年,公司实现营业收入704.43亿元,同比增长69.73%;实现归母净利润25.29亿元,同比下降32.41%,主要受本期计提存货跌价准备增加影响。截止报告期末,公司总资产2900.32亿元,归属于上市公司股东的净资产253.02亿元,分别较上年末增长5.01%和7.5%。截止报告期末,公司尚未结算的预收房款为1430亿元,较年初增长9.73%。

报告期内,公司新增土地储备项目33个,其中宁波1个,南京1个,湖州2个,金华2个,杭州27个。新增项目计容建筑面积合计333万平方米,权益土地款256亿元。有基民抱怨,房价一直在下跌,但这基金却一直在持有地产股,难道不会止损吗?

笔者还发现,该基金在2020年3季度持有120.64万股的恒立液压,2020年4季度持有71.52万股。2021年1季度持有89.92万股,2021年2季度持有75.83万股,2021年3季度持有51.93万股,2021年4季度持有39.88万股。2022年1季度持有27.34万股,2022年2季度持有36.08万股,到了2022年3季度持有没有了持仓。这期间从2020年7月1日-2022年9月30日股票价格下跌了43%。

不过,该基金在2022年4季度又买进了25.67万股,2023年1季度持有29.45万股,2023年2季度持有27.59万股,2023年3季度持有25.41万股,2023年4季度持有25.09万股,2024年1季度持有14.54万股。从目前恒立液压股价走势看,持有期间从2022年10月10日-2024年4月26日股票价格上涨了12%。

恒立液压(SH 601100,收盘价:52.93元)4月22日晚间发布一季度业绩公告称,2024年第一季度营收约23.62亿元,同比减少2.7%;归属于上市公司股东的净利润约6.02亿元,同比减少3.77%;基本每股收益0.45元,同比减少4.26%。

(数据来源于天天基金网 截至4月30日)

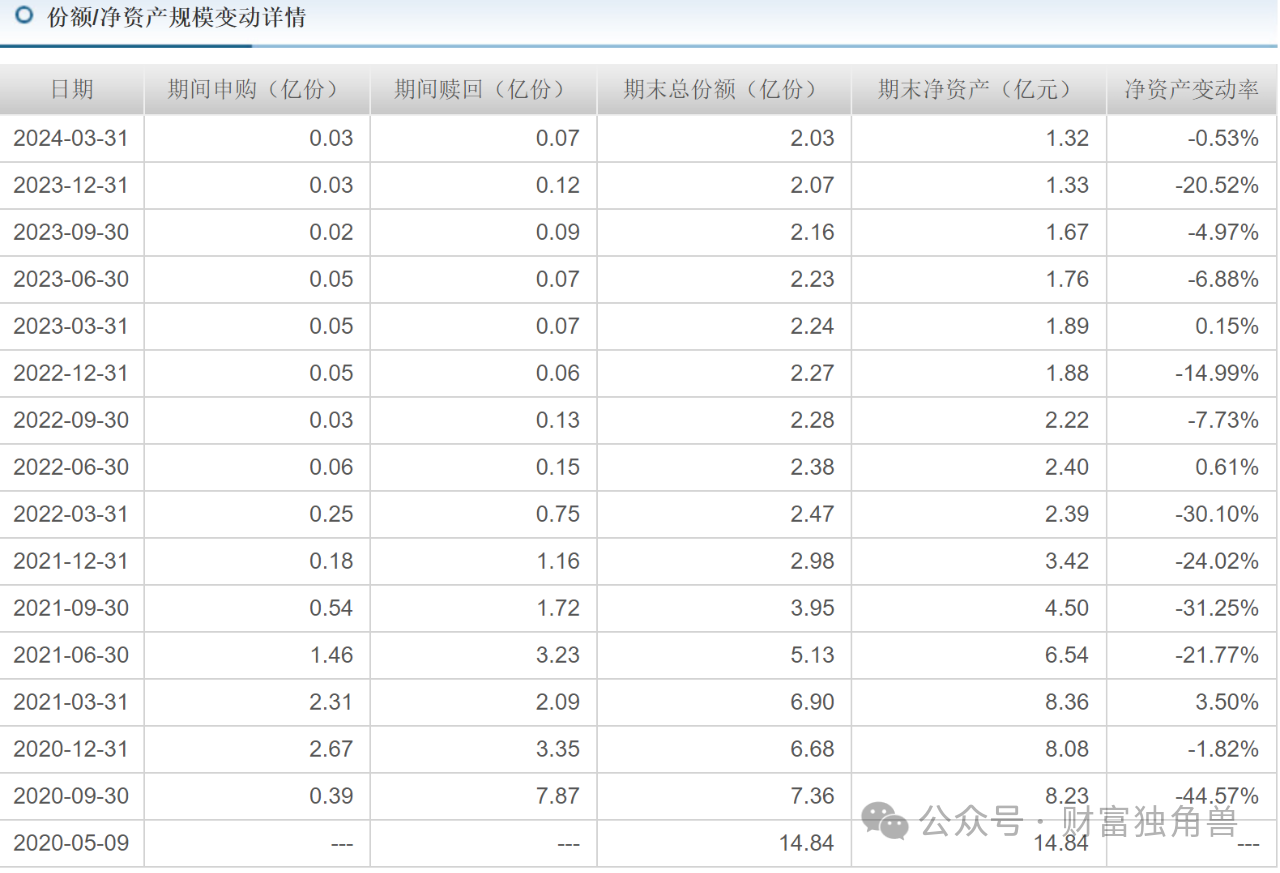

笔者发现,融通产业趋势股票基金成立之初募集了14.84亿元,但成立后5个多月就开始了巨额赎回,2020年3季度赎回了7.87亿份,2020年4季度又赎回了3.35亿份,2021年1季度也被赎回2.09亿份。截至2024年3月31日,融通产业趋势股票,期末净资产1.32亿元,比上期减少0.53%。

02

邹曦旗下基金相互抄作业

李文海押注电力板块是否合适?

(数据来源于天天基金网 截至4月30日)

除了上述基金业绩差外,笔者还发现,融通产业趋势精选混合A业绩也一般,该基金成立于2021年3月16日,目前基金规模1.5亿元。截至4月30日基金单位净值0.6789,自基金成立来收益率-32.11%,今年来业绩有所回正,其收益率13.41%,近6月来收益率13.17%,近1年来收益率-1.62%,近2年来收益率-15.71%,近3年来收益率-31.92%。

(数据来源于天天基金网 截至4月30日)

基金业绩亏损,有基民抱怨道,从该基金近期业绩表现还不错,近3月来与近6月来的收益率都回升到10%以上,但自基金成立来的收益率还是-31%。有基民也表示,一元买的,3年还亏这么多,挨千刀天杀的,能换水平高点的吗?不图回报,回本就行。

(数据来源于天天基金网 截至4月30日)

值得关注的是,可能基金公司也意识到问题的严重性。笔者发现,融通产业趋势精选混合A基金成立之初是由邹曦管理,但在其管理的2年又53天,任职回报-31.87%。从2023年5月9日起增加了李文海共同管理,目前,管理了355天,任职回报-1.00%。该基金后续的业绩表现,笔者会持续关注。

(数据来源于天天基金网 截至4月30日)

笔者翻看该基金各季度持仓发现,该基金在2023年2季度后持仓发生变化,2023年1季度前十大重仓股与融通产业趋势股票基金前十大重仓股有很多重合,但到了2023年2季度持仓就全部换成清一色电力股,这样的风格转变,或许与增加了一位基金经理共同管理有关。

2023年5月9日至今,该基金增加了李文海共同管理,而且风格变化如此之大,与邹曦所持股票的股票完全不一样,或许意味着后期就由他来管理。不过,值得注意的是,李文海全部押注电力板块,这样的方式是否有点过激?如果后期电力股下跌,对基金业绩也会造成影响。

因此,在2021年-203年1季度期间的持股都是邹曦所呈现的真实水平,笔者发现,该基金在2021年2季度持有119.70万股的三一重工,2021年3季度持有131.03万股,2021年4季度持有145.48万股。2022年1季度持有69.63万股,2022年2季度持有112.02万股,到了2022年3季度已经没了持仓,估计是平仓了。该基金在这期间持股从2021年4月1日-2022年9月28日三一重工股票价格下跌了57%。

笔者还发现,该基金在2021年2季度持有9.82万股的三棵树,2021年3季度还持有16.74万股,2021年4季度持有20.50万股。2022年1季度持有11.93万股,2022年2季度持有14.87万股,到了2022年3季度突然没了持仓。这期间从2021年4月1日-2022年9月28日股票价格下跌了37%。

然而,到了2022年4季度再度持有13.30万股,2023年1季度持有14.72万股,到了2023年2季度又没了持仓。这期间从2022年10月8日-2023年6月29日股票价格涨幅5%,还好该基金在2023年2季度平掉了三棵树,要不基金净值肯定回撤会更大。

笔者还发现,基金成立之初,在2021年2季度持有186.85万股的潍柴动力,2021年3季度持有192.79万股,2021年4季度持有128.28万股,到了2022年1季度已经没有潍柴动力的持仓了。然而,持股期间潍柴动力股票价格从2021年4月1日-2022年3月31日股票价格下跌了28%。

融通产业趋势精选混合A与融通产业趋势股票基金类似,该基金也持有过恒立液压,在2021年2季度持有44.25万股的恒立液压,2021年3季度持有41.45万股,2021年4季度持有42.73万股。2022年1季度持有35.05万股,2022年2季度持有47.82万股,2022年3季度已经没了持仓。

这期间从2021年4月1日-2022年9月30日股票价格下跌了49%。2022年4季度持有36.04万股,2023年1季度持有34.08万股,到了2023年2季度已经没了持仓。在这期间2022年10月10日-2023年6月30日股票上涨了42%。从涨跌来看,至少又挽回点损失。

(数据来源于天天基金网 截至4月30日)

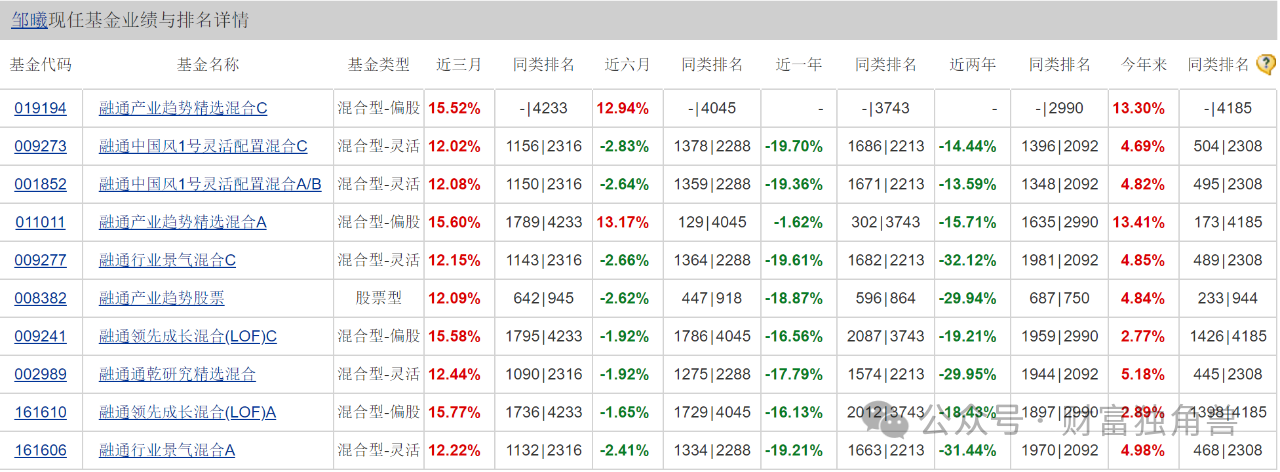

据天天基金网显示,目前邹曦旗下有6只基金,从业绩上看,今年来6只基金都回归正向收益;近3月来6只基金也全部回正,而且都维持在12%以上的正收益;不过,近6月来有5只基金还处于亏损状态,近1年来有6只基金出现亏损,近2年来也有6只基金出现亏损,其中亏损最大的是融通行业景气混合A/C,其收益率分别-31.44%、-32.12%。

(数据来源于天天基金网 截至4月30日)

笔者发现,上述4只基金中,持股一致的股票有杭叉集团、安徽合力、华发股份、招商蛇口、滨江集团、潍柴动力、中联重科、恒立液压、中国重汽、徐工机械。这持股节奏令人诧异,4只基金前十大重仓股全部一致,这样相互抄作业的行为只会导致基金净值同涨同跌。

持股同质化有可能放大市场波动,基金的同质化极有可能放大了市场的波动。市场能不能逐步降低其波动性,基金的同质化对于降低波动性是一个非常大的障碍。笔者发现,如果买的时候大家都在买,卖的时候一起卖,而看到基金有很多的名字,但是实际上基本投资风格和投资特点都随着市场形势的变化而变化,这最终也只是是千人一面。

持股同质化也会导致基金净值集体缩水,如果随着市场估值水平的不断推高,系统性风险的压力导致业绩优良的基金重仓股也呈现杀跌走势,“不怕看不准,就怕跑得慢”的潜规则势必引发基金间的相互厮杀,从而导致股票的大幅下跌以及基金净值的集体缩水。

从市场演绎的方向看,在经历持续多年的结构性行情之后,市场会向均衡状态回归,依靠押注赛道或行业获得短期高收益的可能性将降低。在跟风押注的基金越来越多的情况下,市场容量同样会边际递减。当基金经理采用极致押注的风格无法获取规模增长的时候,自然就失去了采用押注策略的动力。

即使打造出非常鲜明的行业主题风格,也无法维持长期的高收益。一个行业的高利润是不可持续的,卡对风口带来的高利润必然会引来众多竞争者,从而摊薄毛利率,最终回归正常的利润水平。如果基金经理希望通过轮动维持高收益,则会牺牲掉押注行业风格的特征,而通过轮动获得高收益更是难上加难。

公开资料显示,融通基金成立于2001年5月,是国内第二批、全国第十三家成立的基金公司。2021年12月,中国诚通集团以131.35亿元的价格受让了新时代证券98.24%的股权,2022年3月,证监会核准中国诚通集团成为新时代证券主要股东、融通基金实际控制人,原新时代证券更名为诚通证券,正式成为央企子公司,融通基金也由此成为央企系基金公司。目前,融通基金股东为诚通证券和日兴资产管理有限公司,各持股60%和40%。

据Wind数据显示,在张帆管理融通基金的近7年时间里,公司公募基金管理规模最高时累计增长了1.25倍,从2017年6月初的748.86亿元增长至2020年三季度末的1687.52亿元。此后两年,受股东新时代证券被证监会接管风波影响,融通基金出现发展停滞、规模下行难题,2022年三季度末管理规模曾降至1127.76亿元。然而,近年来融通基金管理规模出现上升,截至2024年1季度基金规模升至1451.41亿元。

猜你喜欢

长城基金廖瀚博旗下产品亏18%,高位持有江山欧派、图南股份引质疑

截至2024年12月31日,长城远见成长混合A,期末净资产2.59亿元,比上期减少11.52%。

财富独角兽

财富独角兽

投中网

投中网