1天暴涨1000亿:猝不及防

昨天,宁德时代市值暴增1000亿元,创年内新高(约8100亿市值)。

背后究竟发生了什么?

这还得从一份评级报告说起。最近,摩根士丹利对宁德时代调整评级,从平配调整至超配。这个举动,成功地带了一波节奏。

那么,报告究竟说了什么,影响了大家对宁德时代前景的看法?

一个关键的因素之一,报告认为:电池价格战接近尾声,将在2024年结束。而宁德时代的业绩会逐步改善:一季度可能放缓,随后几个季度恢复增长。

宁德时代的竞争主要来自国内。

2023年上半年,其境外电池收入约656.84亿元,占总收入约35.49%。由此可见,其主要收入来自国内,占比约64.51%。

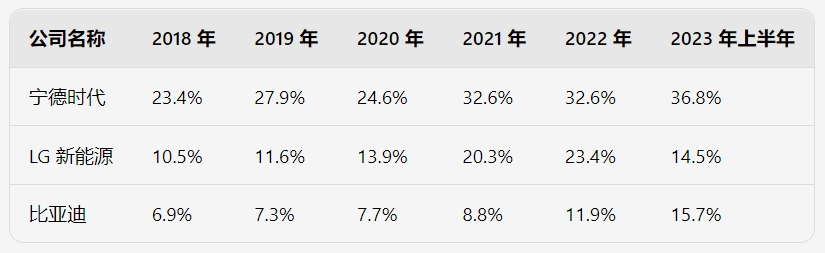

在国内,宁德时代的主要竞争对手是比亚迪,国外则是LG新能源。三者的市场份额分别为:36.8%、15.7%、13.9%。

最近5年,三家公司的全球市场份额。

从过去5年看,3家公司的市场排名变化不大。宁德时代长期第一,LG新能源长期第二,比亚迪长期第三。但在2023年上半年,比亚迪实现反超,成为全球第二。

因此,报告里提到的“电池价格战”,基本可以认为:就是这三家公司的价格战。

三家公司的核心客户是新能源汽车。汽车价格战,将带动电池价格战。

尤其是今年,自小米汽车(SU7)发布后,价格战趋势愈演愈烈。

雷军披露,小米SU7价格不可能在20万以内。自此之后,新能源汽车价格战一发不可收拾。

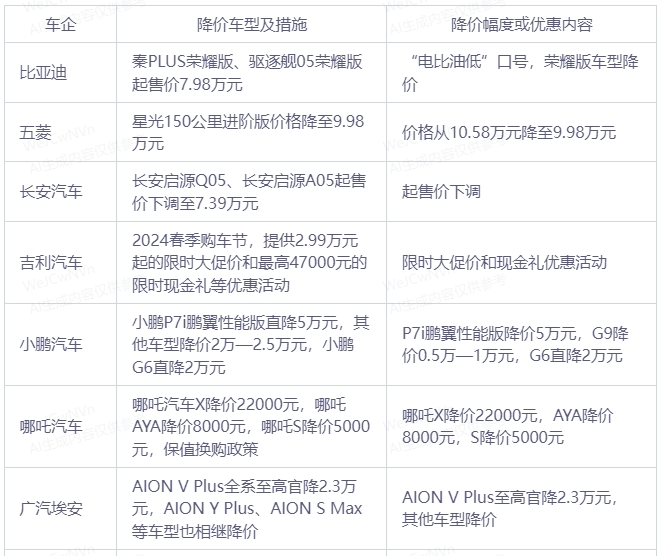

最近,新能源车企纷纷参与价格战。

比亚迪喊出“电比油低”的口号,推出秦PLUS DM-i荣耀版车型,售价仅7.98万元;五菱也发动降价策略,星光150公里进阶版调价,由10.58万元降至9.98万元;长安启源Q05等两款车型,起售价均下调至7.39万元......

此外,小鹏汽车、哪吒汽车、广汽埃安等约10个厂商,纷纷加入价格战。

新能源汽车打价格战,必定会将压力传导给电池厂商。

据《2022年中国新能源汽车之三电系统洞察报告》显示,动力电池是新能源汽车最核心的部件,约占整车成本的38%。

新能源汽车要打赢这场价格战,一个重要的破局思路是:在电池成本上取胜。那么电池厂商里,谁承受的压力较大?

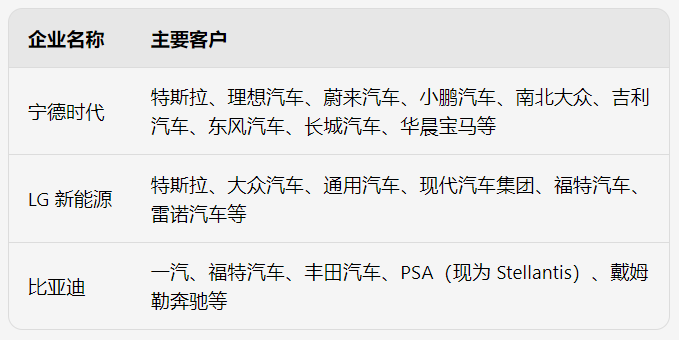

而从客户群体看,宁德时代的核心客户是特斯拉,以及新能源汽车新势力(理想、小鹏等),是价格战的主要参与者。

LG新能源的客户定位主要是中高端,目前不是价格战的主要参与者。

比亚迪电池也以性价比著称,但它的模式特色是:可以自产自销:它的核心客户之一就是自己——比亚迪新能源汽车。2023年,比亚迪累计销售了302.44万辆新能源汽车,同比增长62.3%。

因此,在电池价格战上,比亚迪的可选项更多。

相比之下,宁德时代的电池降本压力更大。今年,宁德时代的部分产品成本或将接近行业极限。

据媒体今年1月份报道,宁德时代正向车企推广一种产品:173Ah的VDA规格磷酸铁锂电芯,电芯价格不超过0.4元/Wh。

在市场上,这已经属于较低水平。有专家预测,2024年电芯的价格下限,也就是0.35元/Wh。

过去一年,宁德时代的业绩比较稳定,整体保持小幅增长,净利润在100亿-110亿区间。如果按照摩根士丹利报告所说,电池价格战会在2024年结束,对于新能源车企来说,也是一个巨大的利好。

过去1年,宁德时代的业绩变化。

受制于“三电系统”的成本压制,国内大部分新能源车企毛利表现较差。除去比亚迪、理想、北汽外,多数新能源新势力的毛利率低于5%,部分车企甚至为负。

自2022年以来,已有超7个生存不佳的新能源车企陷入困境,包括但不限于:宝沃汽车、绿驰汽车、奇点汽车、雷丁汽车、自游家、天际汽车、爱驰汽车、威马汽车、高合汽车等。

最近2年,陷入困境的新能源车企。

电池成本的降低,或多或少会降低车企的造车成本,改善其业务毛利率。

野马财经

野马财经

猎云网

猎云网

司库财经

司库财经