连连数字IPO备案通过:亏超20亿,曾因与P2P公司深度合作被关注

近日,连连数字科技股份有限公司(简称“连连数字”)赴港IPO备案获得中国证监会通过,连连数字拟发行不超过205942000股境外上市普通股并在香港联合交易所上市。

连连数字拥有包括中国在内的多个国家颁发的64张支付牌照和相关资质,但从2020年12月首次冲击科创板未果至今,却屡屡折戟在IPO的路上。

对此,早有行内人指出,上交所曾明令禁止金融类企业在科创板上市,而连连数字则是踩了红线。此前,连连数字一度跟风涉足金融业务,不仅将网易旗下的小贷牌照收入囊中,而且曾经与P2P公司E租宝、善林金融等平台有深度合作,还曾为前述P2P公司提供过支付通道而卷入舆论漩涡和多起诉讼之中。

败走科创板后,连连数字转而赴港冲刺IPO。其于2023年6月30日首次在港交所递交招股书。今年1月11日,连连数字更新了招股书。如今,随着备案通过,连连数字赴港IPO迎来重大进展。

那么。从科创板到赴港IPO,最终获得上市进展的连连数字,能否在上市后,赢得资本市场的认可?从自身盈亏情况到所处市场环境,及至类似公司上市案例综合来看,连连数字的未来又将何去何从?

01

上市喜忧参半,连连数字连年亏损为哪般

亏超20亿,是连连数字带给资本市场的一份“见面礼”。

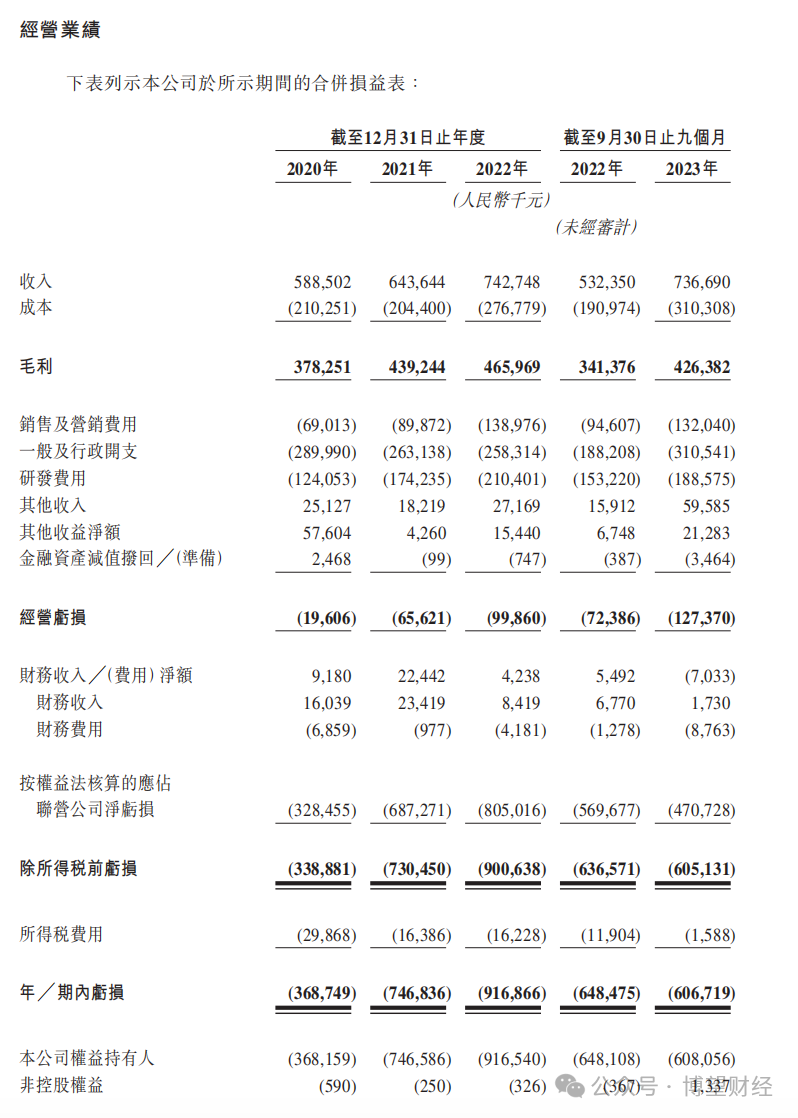

截图自:连连数字招股书

其今年1月更新的招股书显示,2020至2021年以及2023年前三季度,归母净利润分别为-3.68亿元、-7.47亿元、-9.17亿元、-6.07亿元。

若将这一组数字与同期的营收数字相比,则可窥见连连数字实则处于增收难增利的尴尬发展状态。

2020年的连连数科总收入为5.89亿元,2022年则增至7.43亿元,年复合增长率约12.3%。然而对比上图中的招股书数据不难看出,营收增长,亏损却也在同步增大。

由此不难看出,不管是亏超20亿还是营收不增利,无不表明连连数字目前并非是一个最好的发展状态。

事实上,从连连数字的招股书中,还可以找出一组佐证其公司经营状态时好时坏的数据,即,连连数字近年来的现金流不容乐观,甚至用现金流吃紧形容亦不为过。

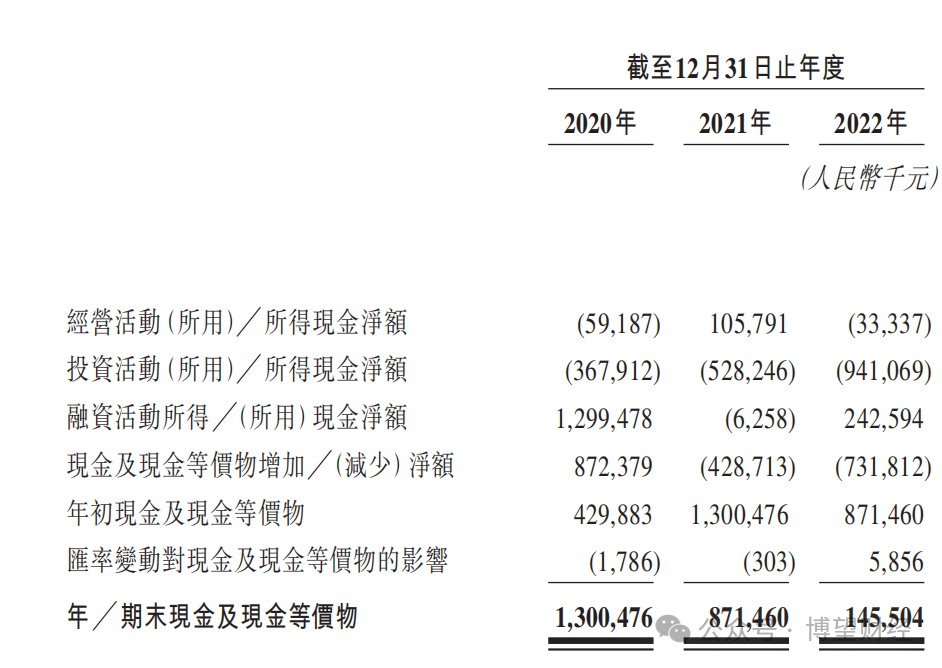

截图自连连数字招股书

连连数字招股书显示,截至2022年12月31日,公司年/期末现金及现金等价物仅为1.46亿元。而其在2020年至2022年,经营性现金流则分别为-5918.7万元、1.06亿元、-3333.7万元。

在亏损和现金流吃紧的情况下,连连数字的赴港IPO可谓喜忧参半。而连连数字则对外界将其亏损原因归结为两个方面:

一是,销售及营销费用以及研发费用的快速增加;二是,子公司连通公司的年年亏损。实际上,这一点被连连数字自己认为是导致连连数字整体亏超20亿的重点所在。

作为连连数字进军信用卡结算业务的产物,2017年,连连数字与美国运通成立连通(杭州)技术服务有限公司(简称“连通公司”)。这家连连数字子公司的使命,便是为中国发卡行发行的带有“美国运通”品牌名称的银行卡提供结算。两家各占50%股权,日常经营由运通负责控制,连连数科仅履行股东义务。

现在看来,这步棋显然是走错了。因为运通信用卡在国内并不普及,而且连通公司的业务主要集中在境外消费,整体业务量占比仅1%左右。这使得连通公司自成立起就一直处于连年亏损状态,而亏损还不断增大。

在招股书中,连连数字还特意表明,如果连通公司无法实现其业务战略,或者连连数科与美国运通就连通公司及其运营或战略方向发生任何争议,连连数科可能无法收回于连通公司的投资甚至全部投资。

实际上,与运通联合成立连通公司的这一年,也是连连数字在国内市场基础上,布局全球化的开始。此前的2009年至2017年,连连数字是在国内市场做业务;而随着全球化布局开启,属于连连数字的“泼天富贵”也随之而来。

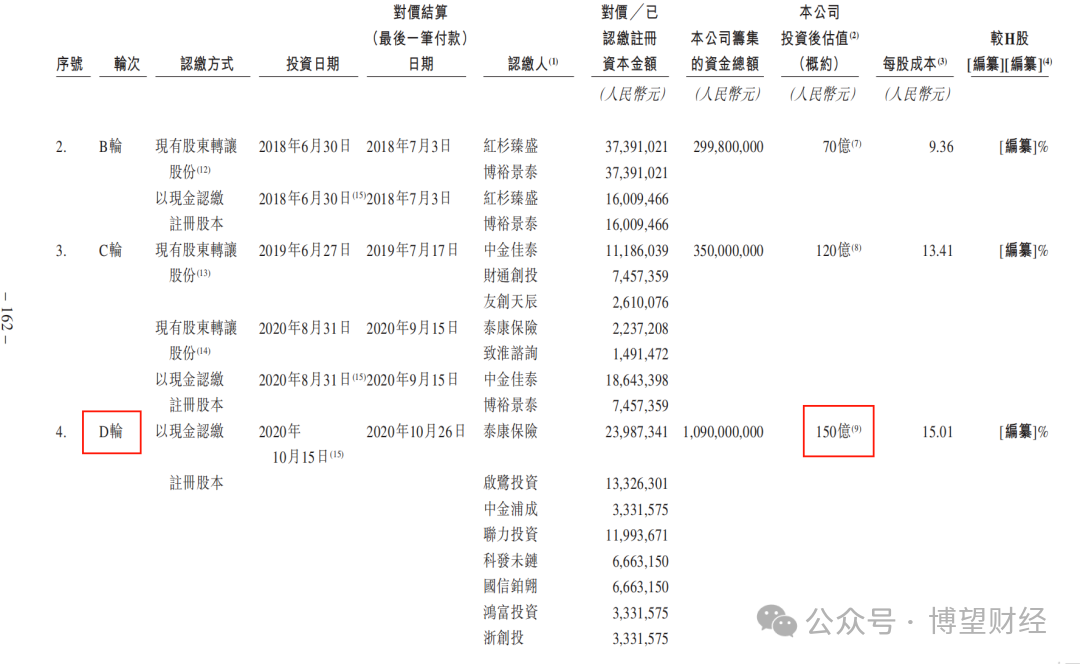

2018年布局全球化业务当年,尽管才打入英国、爱尔兰、巴西等少数几个国家,但其价值却被资本看到,轻松募得23.77亿元资金,估值40亿元;半年后,红杉和博裕等机构参与的第二轮融资,令其估值涨到70亿元。

2019年6月,在第三轮融资中,中金和财通进入,连连数字的估值也暴涨至120亿元;2020年10月,连连数字第四轮融资完成,泰康保险等进入,让其估值飚到150亿元。

然而,估值上去了,但连连数字所处的市场环境也发生着变化,面临新的展业挑战。

02

所处行业环境生变 连连数字亟需提升竞争力应对未知

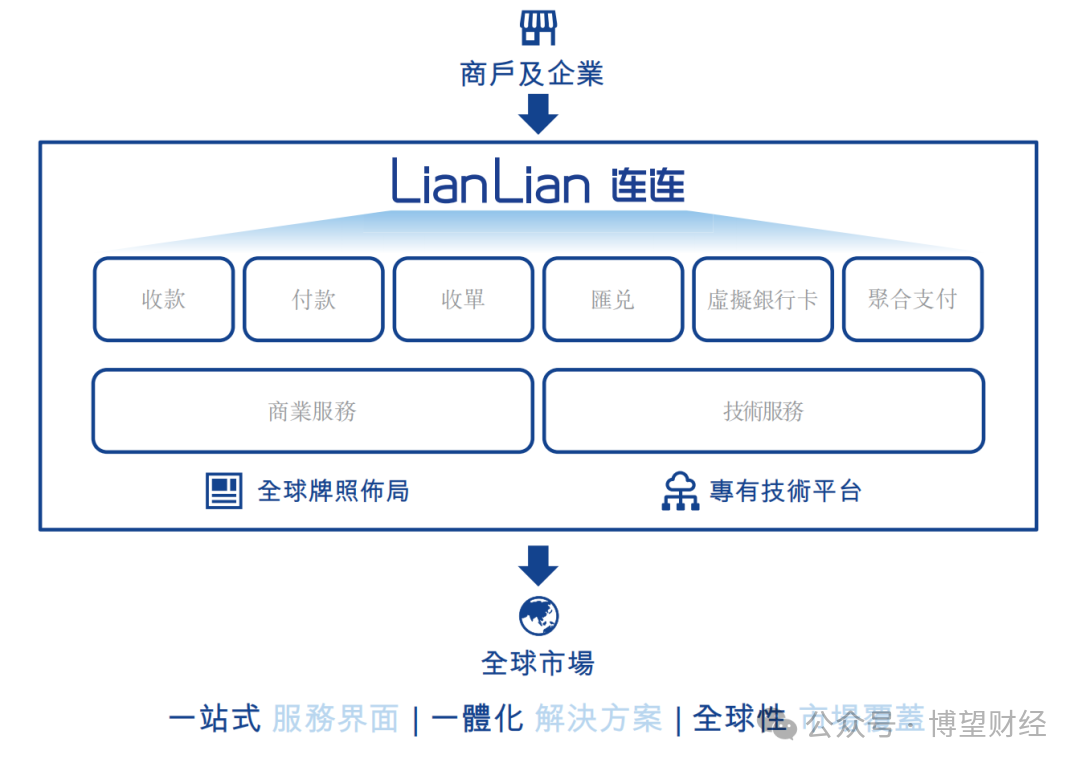

连连数字的业务主要涉及数字支付和增值服务两大块。其中,数字支付囊括了收款、付款、收单、汇兑、虚拟银行卡、聚合支付;增值服务则主要包括商业服务和技术服务。

当年与美国运通的合作,想必也是连连数字为了拓展业务而做出的决策。因为当时的背景是,微信支付和支付宝在国内支付业务领域的份额已趋稳定,可以说是形成了持续至今的双寡头格局。

这对于身在其中的连连数字以及更多国内第三方支付平台而言,如此一眼就能望到天的“滋味”,也意味着要发展就必须从既定格局中寻找新的出路。

像开头提到的涉足金融业务,也是连连数字的跟风为之。因为当时正是P2P渐热的时代,而拥有提供支付通道能力的连连数字,自然会成为一众P2P平台的“座上宾”。

截图自连连数字招股书

相对于金融业务,面向全球市场,提供跨境一体化解决方案和一站式服务,进而通过全球牌照及相关资质的布局,辅之专有技术平台,则是连连数字全球化以来估值迅速被拉升到百亿美元的原因所在。

具体来看连连数字的跨境支付业务,连连数字也确实拥有为商户和企业提供高质量和高效率跨境支付服务的能力,因为其在跨境支付业务上做到了一个第三方支付平台所能做到的,最广布局和最全覆盖。

弗若斯特沙利文的资料显示,连连数字是唯一一家在美国所有州均持有货币转移牌照的公司,已在全球拿下64项支付牌照及相关资质,可覆盖超过100个国家及地区,并支持使用超过130种货币进行交易。

正是得益于全球多地多张支付牌照资质以及技术、营销等加持,连连数字的跨境业务获得了迅速发展。弗若斯特沙利文的资料亦显示,连连数字在推动实现全球贸易数字化方面具备优势,并将受益于数字化转型的机会。

而根据艾瑞咨询2023年发布的《中国第三方支付行业研究报告》,全球跨境B2C电商交易跨境电商已成为未来全球贸易增长的重要支持力量,是跨境支付的发展沃土;而传统贸易模式(即B2B贸易模式)体量巨大,且近年来逐渐呈现小额化、碎片化趋势,是跨境支付企业的未来蓝海市场。

由此来看,连连数字一旦能与运通公司联手让连通公司走出亏损泥潭,那么连连数字接下来的发展则更值得看好。

当然,在数字化支付时代,连连数字或也面临展业上的一些新挑战:

其一,人工智能等技术的日新月异,对数字支付及第三方支付平台在支付安全性、合规性、便捷性等方面,带来更高的技术要求。这要求现金流吃紧的连连数字拿出更多的经费投入到技术研发中。而相对于大众领域的人工智能,与支付有关的人工智能技术研发投入则更大。

其二,银行数字化加速或也会分食跨境支付蛋糕,第三方支付平台前景如何尚难早下结论。

第三方支付平台诞生于互联网技术特别是金融级安全认证技术的发展,滞后于电子商务发展的背景下。而如今,跨境电商在支付上有了多种可能,哪种支付方式更便捷、更安全、费率更低,势必能吸引更多跨境电商的支持。

相对于第三方支付平台,银行自身基于数字化的全面提速,则有望提供这种更便捷、安全、费率更低的点对点跨境支付服务。

对于连连数字等第三方跨境支付平台来说,这既是挑战也是机会。通过强化为跨境电商提供一体化解决方案这类增值服务上的竞争力,让银行看到连连数字的全方位能力,反而会赢得银行的深度合作。

至于如何在有机会亦有挑战的市场上,谋求稳健发展和向上突破,留给连连数字的时间其实并不会太多。

03

从汇付天下退市看连连数字未来 牌照才是“硬通货”?

相对于如今连连数字的上市计划,有“支付第一股”之称的老牌支付公司汇付天下,赴港上市不满三年便因股价被腰斩、交易惨淡而退市的“故事”还历历在目。

如今回看汇付天下2018年6月港股上市,一言以蔽之就是未能获得资本市场的青睐。因此,汇付天下不仅募资规模缩水而且开盘便破发。上市两年多,股价一路下行,退市反而成了活下去的更好选择。

那么,如今连连数字备案通过后,一旦成功上市,资本市场又会否为其买单?尤其是亏超20亿这个扎心的数字,是否能赢得资本市场的理解?

事实上,对于连连数字,与财务状况相比,可能更诱人的是前文提到的其所拥有的64张牌照。

根据弗若斯特沙利文的资料,在所有中国的数字支付解决方案提供商中,连连数字拥有最广泛的全球业务布局及牌照覆盖范围,且该公司是唯一一家在美国所有州均持有货币转移牌照的中国公司。

招股书披露的数据也显示,截至2023年9月底,连连数字已在9个国家及地区建立16个海外办事处,且构建了由64项支付牌照及相关资质组成的全球牌照布局。

牌照可以说是支付解决方案提供商的“硬通货”,因为牌照本身就是稀缺且难以获取的资源,同时也能以牌照构筑壁垒。

不过,尽管有“硬通货”护身,但连连数字仍面临着在跨境支付竞技场上的激烈竞争。尤其是2B跨境支付/跨境结算服务等业务上,云集了诸多跨境支付平台,而跨境电商和跨境支付服务的使用者也有了在便捷性、安全性以及费率上的更多比价空间。

这难免会让连连数字面临展业承压,如何在模式上与牌照资质一道形成更具竞争力的创新布局,是考验连连数字上市后避免成为第二个汇付天下的开始。

猎云网

猎云网

博望财经

博望财经