“港商夫妇”离婚后冲刺IPO,前妻、前夫谁在致远电子说了算?

在波诡云翳的资本市场,“创始人”的婚姻也是备受关注的“变量”。

如今,一家广州致远电子股份有限公司(下称“致远电子”)正在深交所冲刺上市。实控人夫妇周立功、陈智红在上市股改前夕离婚,但双方仍分别担任公司董事长、副董事长,且持股略多、具有专业背景的男方,还把公司最终“话事权”交给了前妻。

11月29日,致远电子披露关于深交所IPO审核二轮问询函的回复,其中涉及独立性、实际控制人及历史沿革、信息披露质量等10项问题。

回想3年前,两人共同控股的广州立功科技股份有限公司(下称“立功科技”)也曾冲刺IPO,但最终主动撤回。彼时,两人还是夫妻。值得注意的是,立功科技曾是此次冲刺IPO的致远电子母公司。

如今,致远电子寻求独立上市,又是否脱离了母公司的庇护呢?

靠智能物联产品

2022年净利润增长25.4%

近年来,各行各业加快数字化转型步伐,智能物联(AIoT)应用随处可见,包括能记录心跳的运动手表、用手机控制亮暗程度的电灯......可以说,智能物联就是在物联网的基础上,结合人工智能等技术,从而使物联网中的设备具有智能化的能力。

致远电子就是一家提供工业智能物联产品的公司,公司产品涵盖数据采集、通讯、计算到云服务等领域,产品主要面向新能源汽车、光伏储能、智能制造、医疗设备等领域的客户。

来源:易维视

目前,致远电子已形成三大产品线,分别为智能AIoT产品线、新能源及汽车通讯产品线、测试测量分析仪器产品线。其产品也进入比亚迪、宁德时代、阳光电源、天地科技、鱼跃医疗等知名行业客户的供应链体系。

致远电子表示,“公司部分CAN-bus总线通讯类产品、测试测量分析仪器产品已打破国外垄断,逐步实现对国外厂商的进口替代”。需要说明的是,“CAN-bus”即CAN总线技术,全称为“控制器局域网总线技术。CAN-bus总线技术最早被用于飞机、坦克等武器电子系统的通讯联络上。

来源:《招股书》

《招股书》显示,2020年-2022年,致远电子实现营业收入呈增长态势,分别为3.06亿元、4.15亿元和4.85亿元,复合增长率达到25.75%;同期,净利润分别为7653万元、1.26亿元和1.58亿元,2022年相比2021年增长25.4%。同样增长的还有主营业务毛利率,分别为59.43%、62.86%和64.8%。

从产品线看,2022年,公司智能AIoT产品线占比有所下滑。而新能源及汽车通讯产品线、测试测量分析仪器产品线的收入占比均有所上升。

不过,智能AIoT产品线仍为公司营收的大头,该条产品线占主营业务收入的比例从2020年的56.71%降至44.37%。同期,新能源及汽车通讯产品线占比从27.18%升至34.01%;测试测量分析仪器产品线占比也从16.11%升至21.62%。

对于新能源及汽车通讯产品线、测试测量分析仪器产品线收入增长较快的原因,致远电子在《招股书》中称,主要受新能源汽车、光伏储能等下游行业需求景气等因素影响。

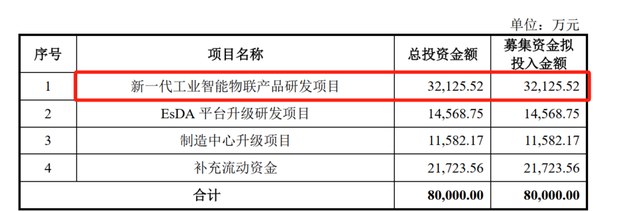

此次冲刺创业板IPO,致远电子拟募集8亿元,计划将募资总金额的40%,投入在新一代工业智能物联产品研发项目上,对智能AIoT产品线、新能源及汽车通讯产品线2个产品线进行扩充、升级。

不过公司募资金额已超过资产总额,截至2023年6月底,致远电子的资产总额为5.52亿元,净资产为4.83亿元。

来源:《招股书》

三年前,母公司立功科技IPO募资金额也才8.9亿,当初主要用于研发中心建设项目、芯片设计项目、物联网模块与控制器设计及制造项目等项目。彼时,立功科技的资产总额为14.1亿,净资产7.93亿元。可见,致远电子的资产总额约为母公司39.15%,但募资金额却相当于母公司募资金额的89.89%。

“实控人夫妇”股改前离婚

前妻仍“说了算”

致远电子背后实控人是周立功、陈智红夫妇,两人均拥有中国香港永久居留权。

据集成电路及手机行业门户网站“集微网”,1964年,周立功出生于湖南农村。在他 17岁时,参加高考落了榜。

之后,周立功辗转在技校学习、化肥厂工作,执着、愿意学习的劲儿才慢慢展现出来。1992年,28岁的周立功终于等到机会。当时,国家选拔各地省以上的先进工作者去中国纺织大学(现“东华大学”)学习,周立功凭成功入选并开始攻读自动化专业。

1995年,ATMEL公司推出了世界上第一颗集成了Flash的单片机AT89C51,周立功觉得这颗芯片代表了未来单片机的方向,想要去创业。

随即,便递交了退学报告,凑足2万元南下广州创业。1994年至1998年,周立功创办广州强力科技有限公司,并担任总经理一职。1999年,他和陈智红共同创办立功科技,周立功任董事长、总经理;陈智红任总经理、副总经理等职务。

来源:易维视

2001年5月,周立功创立广州致远电子有限公司(“致远电子”曾用名),担任董事长、总经理等职务,他与陈智红及其他自然人股东共同以货币出资,彼时,周立功持股比例达67%,陈智红持股11%。

夫妻二人在商界共同携手奋斗了20余年。直到2022年3月2日,两人因个人原因协议离婚。这一年,周立功58岁,陈智红53岁,且两人育有一子,即周一夫(出生于1998 年)。

两个月后,广州致远电子有限公司整体变成为股份公司,准备IPO上市。也是此时,陈智红才开始担任致远电子的副董事长。

离婚之前,两人对于公司的控制已经有所规划。《招股书》显示,为进一步明确对公司的共同控制权、保证公司控制权结构的稳定性和一致性,双方先一步于2021年12月22日签署了《一致行动协议》,双方对各自直接、间接持有的发行人股权无争议,有效期为协议签订之日至发行人上市之日起36个月内。

来源:易维视

经过多次股权转让和增资后,目前两人在致远电子的股权比例相近。截至11月21日,周立功、陈智红分别直接持有致远电子35.81%、31.84%的股权,通过持有致赢投资、立功科技、广州求远的股权而间接持有2.68%、6.63%的股权,双方各自持有38.49%、38.47%的股权,两人合计持有76.96%的股权。

有意思的是,《一致行动协议》还约定,双方应在会议召集、提案、表决前通过友好协商、讨论等方式就有关事宜达成一致表决意见。如经协商仍未能达成一致意见的,周立功应依据陈智红的意见进行召集、提案及予以表决,确保一致行动。

也就是说,身为董事长、且直接持股比例略多的周立功,没有致远电子的最终“控制权”,而身为副董事长的陈智红则拥有“一锤定音”的权利。

深交所在《问询函》中,要求公司说明“以陈智红的意见为准” 的主要原因及合理性。”

对此,致远电子解释道,陈智红已有20多年的行业从业经验,曾在华南理工大学、中山大学、中欧国际工商学院研习企业管理,具备企业经营管理的理论与实践经验。此外,她长期负责经营和管理电子元器件分销业务,熟悉电子元器件行业下游应用领域的发展历程。

双方在《一致行动协议》中约定“以陈智红的意见”为准,是周立功基于双方长期的创业合作关系以及对陈智红意见的尊重而作出的选择。

“离婚导致实控人股权分割,特别是彼此股权比例相近,容易在部分意见不统一时产生分歧,进而影响经营稳定性。虽然签署了《一致行动人协议》,但仅仅是为了保证满足IPO的要求,并不能保证离婚后两个人仍能长期保持离婚前的利益一致,一旦离婚后出现再婚或者重大分歧,那么《一致行动人协议》也可能随时解除。” 香颂资本董事沈萌表示。

对于实控人IPO前离婚,是否会对公司治理的稳健性产生影响。沈萌表示,实控人离婚是个人自由,而且双方也尽力通过签署《一致行动人协议》保证最大程度减少对公司稳定的冲击。实控人离婚与否,与公司治理没有任何直接关系。

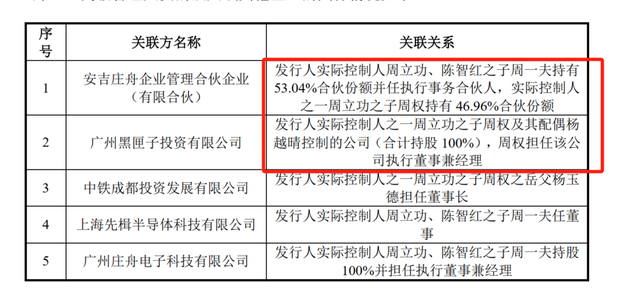

此外,截至11月30日,周立功和陈智红的儿子周一夫,并未在致远电子持有股份、担任职务。不过《招股书》显示,周一夫持有安吉庄舟企业管理合伙企业(有限合伙)53.04%合伙份额,周立功的另一个儿子周权持有该企业46.96%合伙份额,两人合计持有100%的份额。

来源:《招股书》

穿透股权后发现,安吉庄舟企业管理合伙企业(有限合伙)持有上海先楫半导体科技有限公司(下称“上海先楫”)6.67%的股份,且周一夫、周立功均任上海先楫的董事。上海先楫的产品覆盖微控制器,微处理器和配套的周边芯片等,其曾经与致远电子的母公司立功科技有过合作,并推出基于先楫芯片的开发板。

来源:爱企查 截图

母公司曾冲A未果

业务“独立性”受关注

实际上,这并非周立功、陈智红二人首次携手冲刺A股。3年前,两人共同控股的立功科技也曾冲刺过创业板,但在排队4个月后,主动撤回了IPO申请。

《招股书》显示,2022年,基于业务和发展战略考虑,致远电子拟独立运作上市。不过,此次分拆,也带来外界对于子公司业务“独立性”的质疑。

在2020年-2022年,致远电子向立功科技的采购金额分别为2883.43万元、2753.63万元和73.2万元,占当期采购总额比重分别为28.6%、15.36%和0.44%。

同期,致远电子对立功科技的销售额分别为6375.69万元、935.35万元和772.9万元,占当期营业收入的比重分别为20.81%、2.26%和1.6%。

尽管致远电子对立功科技的业绩依赖在逐渐变小,但致远电子仍在《招股书》中提示到,公司可能存在因内控执行存在瑕疵、市场变化等因素导致关联交易金额上升、或发生关联方资金占用的风险,进而有可能损害公司及中小股东的利益。

除此之外,2020年、2021年,致远电子存在部分研发人员与立功科技签署劳动合同,其薪酬福利由立功科技发放的情形,金额分别为724.11万元和270.52万元。

来源:易维视

两者还存在重叠客户、重叠供应商的情况。2020年-2022年,立功科技与致远电子重叠客户家数分别达到了34家、109家以及80家,致远电子向重叠客户的销售收入分别是1766.84万元、9722.38万元以及9535.98万元,收入占比分别是5.77%、23.45%以及19.68%。

2022年,双方重叠供应商8家,其中致远电子向重叠供应商采购金额为1760.75万元,占比为10.7%。

“关联交易会是一个受监管关注的问题,特别是业务和人员的独立性,也会要求充分披露,所以如果不能更好获得监管谅解,那么IPO会有不确定性。”沈萌表示。

经济学家宋清辉强调,从近几年IPO企业上市遇挫的情况来看,独立性欠缺、关联交易是主要原因。对于IPO企业来说,独立性是最核心、同时也是最低的门槛,也是监管层重点关注的问题。未来,致远电子应注重公司业务的完整性,逐步提升独立性。

野马财经

野马财经