1年卖出3571台牙科手术显微镜,撬动速迈医学过亿生意

随着颜值经济盛行,一句“你牙好整齐”无疑让人心里乐开了花。近年来,年轻人们对于牙齿健康的需求越来越强烈,口腔赛道因此备受追捧。“卖假牙”的爱迪特,专注口腔影像的朗视仪器等牙科界的“黑科技”陆续走上IPO。

近日,“国产牙科显微镜龙头”苏州速迈医学科技股份有限公司(下称“速迈医学”) 也向资本市场发起冲刺。如果IPO进程顺利,速迈医学将有望成为“牙科显微镜第一股”。

值得注意的是,目前牙科手术显微镜在国内市场的渗透率还较低,据智库服务机构“前瞻产业研究院”,截至2021年底市场规模仅有2.38亿元。同年,速迈医学以2.23亿元的营收的规模,已经占据国内市场55%,全球市场10%的市场份额。

“牙科手术显微镜”这一显微镜市场的细小分支赛道,成就了速迈医学的今天,能否继续成就速迈医学的明天?

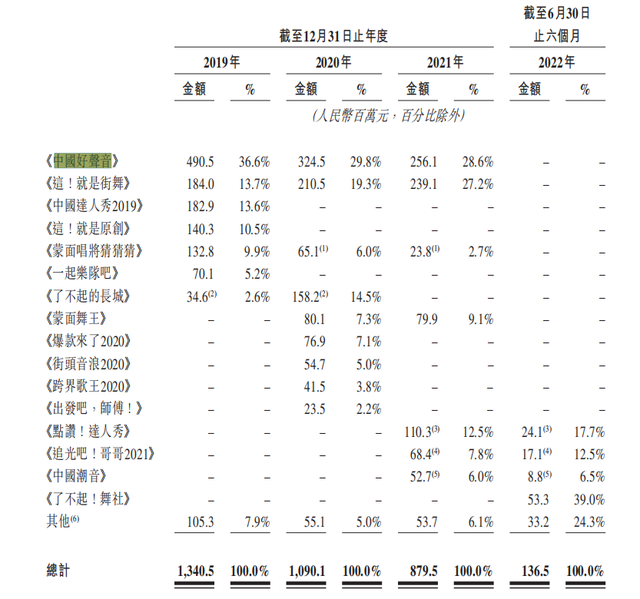

5成收入来自境外,打入德国、日本市场

牙科显微镜好比牙医的电子眼睛,在牙科显微镜下,患者的口腔局部环境特别是单颗牙的细致组成和健康状况,都可被放大至常规肉眼观察下的8-15倍,主治医生能清晰地看到每颗牙的微观状态,从而最大程度地保障治疗效果。

北京口腔医院西红门部主任兼口腔显微诊疗中心主任侯本祥表示,牙科手术显微镜在寻找定位根管、去除钙化物和根管异物取出以及根尖手术中有很大的优势,提高治疗的准确度,降低操作过程中的遗漏,可以避免对牙齿的不当伤害。

实际上,早在1978年,美国就开始将显微镜用于牙科治疗。但是在1986年,因未引起当时口腔医学界的关注而停产。直到2008年第一届欧洲显微牙科大会召开,牙科显微镜才正式被欧美国家应用普及。

相比于海外,国内市场稍晚些。1999年,武汉大学口腔医学院就引入我国第一台牙科显微镜。2000年后,我国高等院校及口腔医学院陆续引进购入牙科显微镜,中国市场逐步起步。

五年后,速迈医学成立并推出了中国第一台牙科显微镜,堪称“国产牙科显微鼻祖”,打破了进口产品对国内市场的垄断。

图源:《招股书》

根据标讯服务平台“标找找”,2020年至2022年国内牙科手术显微镜招投标市场,速迈医学牙科手术显微镜中标金额及数量均位列第一。《招股书》显示,公司终端客户包括国内五大口腔院校在内的多家知名院校及通策医疗、拜博口腔、瑞尔口腔等多家国内知名民营医疗机构。

据“前瞻产业研究院”发布的《2023-2028年中国牙科手术显微镜行业市场前瞻与投资规划分析报告》,2019年至2021年,速迈医学占据了国内牙科手术显微镜45%至55%左右的市场份额,超过德国蔡司Zeiss、徕卡Leica等海外企业。可以说,速迈医学占据着国内牙科显微镜的“半壁江山”。

而在国外,速迈医学早在2010年就凭借OMS2350系列牙科手术显微镜进入了德国及日本市场。2019年至2021年,速迈医学已经占据了全球牙科手术显微镜8%至10%的市场份额。

尽管在国内、国外市场,速迈医学都占有一席之地,但已经走过18个年头的速迈医学,其业绩水平在资本市场并不突出。公司近三年的营业收入都不及3亿,净利润更是仅有几千万。

2020-2022年,速迈医学实现营业收入分别约为1.76亿元、2.23亿元及2.74亿元,实现归母净利分别约为0.38亿元、0.43亿元和0.6亿元。同期,牙科手术显微镜销量分别为2379台、2962台和3571台。

图源:《招股书》

而从事医用内窥镜器械和光学产品的海泰新光(688677.SH),2022年营业收入为4.76亿元,净利润1.83亿元;口腔医疗器械赛道的美亚光电(002690.SZ)、奕瑞科技(688301.SH)营收更是在十亿以上。

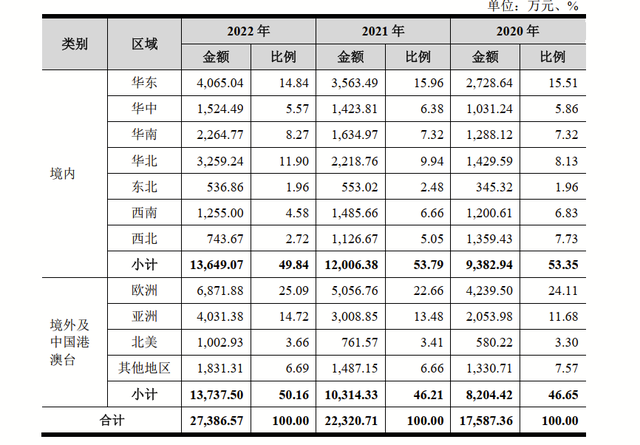

在速迈医学这不到3亿的收入中,有五成收入来自于境外。2020年至2022年,速迈医学境外销售收入分别为0.82亿元、1.03亿元和1.37亿元,占主营业务收入比例分别为 46.65%、46.21%和50.16%。

图源:《招股书》

速迈医学在《招股书》中也提示到境外风险,公司取得的欧盟CE认证及美国FDA认证等境外国家及地区的认证均在有效期内。若未来境外监管政策发生变化,公司可能需要重新完成相关产品的申请认证工作。若公司未能在现有证书有效期届满前,按照境外监管机构的要求重新完成质量体系和相关产品的申请认证工作,将对公司的境外销售业务构成不利影响。

“低价策略”扩张,市场规模有限

在速迈医学主营业务收入中,牙科手术显微镜为核心产品,贡献了将近八成的营收,2020年-2022年销售金额约1.43亿元、1.78亿元、2.22亿元,占主营业务收入的81.07%、79.8%及81.22%。

图源:《招股书》

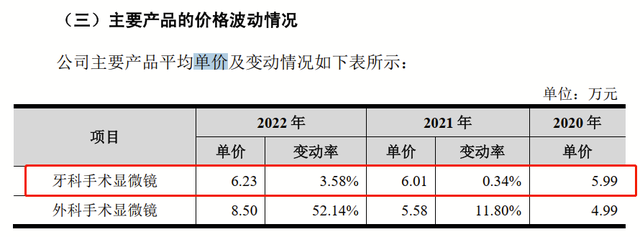

从价格来看,公司核心产品牙科手术显微镜平均单价一般要低于同行竞品。《招股书》显示,2020年至2022年,速迈医学的牙科手术显微镜平均单价分别仅为5.99万元、6.01万元和6.23万元。据《2020年中国牙科显微镜市场专项调查分析报告》,德国Zeiss和Leica为代表的进口品牌,牙科手术显微镜平均单价为20万元/台。在行业分析人士看来,速迈医学能够抢占国内市场,也与其“低价优势”不无关系。

图源:《招股书》

不过,伴随“低价优势”而来的还有下滑的毛利率。《招股书》显示,2020年至2022年,速迈医学主营业务毛利率分别为54.22%、50.84%、51.46%。

图源:《招股书》

具体看,速迈医学牙科手术显微镜毛利率一路走低,分别为59.16%、56.19%、54.27%。其中,中端系列牙科手术显微镜的毛利率下滑明显,分别为61.27%、58.49%、54.76%。

图源:《招股书》

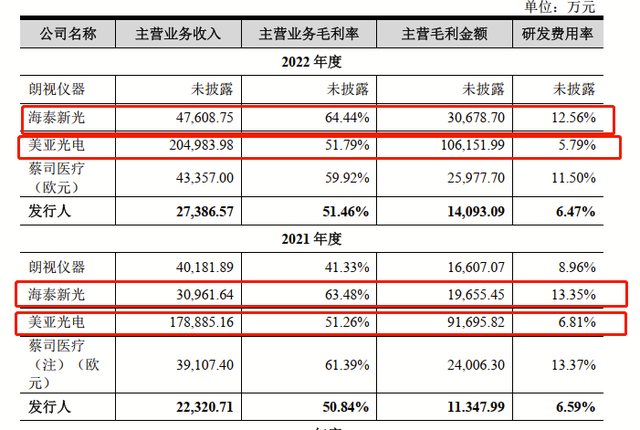

同行海泰新光的毛利率呈上升趋势,2020年-2022年海泰新光的主营业务毛利率分别为63.67%、63.48%、64.44%;同行美亚光电的主营业务毛利率略微下滑,但波动没有速迈医学大,分别为52.12%、51.26%、51.79%。

图源:《招股书》

另外,牙科手术显微镜的市场规模较小。根据恒州博智的研究数据,2022年度全球牙科显微镜市场规模为4.57亿美元,约合人民币33.31亿元,仅相当于国内医疗器械龙头迈瑞医疗(300760.SZ)2022年营收的十分之一左右。预计到2029年全球牙科显微镜行业的市场规模约为9.51亿美元,年均复合增长率不到12%。

这一点在速迈医学的《招股书》中也得到了印证,牙科手术显微镜下游应用终端主要为公立、民营医院口腔科以及牙科诊所。精细化诊疗是全球口腔医疗发展的趋势,牙科手术显微镜在我国应用起步较晚,较欧美日等发达国家,当前我国牙科手术显微镜渗透率较低。

图源:《招股书》

据《21世纪经济报道》,华南一家大型医疗器械第三方服务机构人士表示,牙科显微镜的主要功能是针对一些疑难杂症、微创手术有很好的辅助效果。比如根管治疗和种植牙手术,但是很多诊所和医生,出于成本和重视度不够等原因,并不会使用到显微镜,比如根管治疗,在口腔届几乎算是牙医入门技能,有没有显微镜问题不大,有算是锦上添花。

市场不大,但竞争压力也不小。智研咨询发布的《2020年中国牙科显微镜市场专项调查分析报告》显示,自2017年以来,随着牙科显微技术愈来愈获得临床的认可和专家共识,牙科显微镜产业新入场者增加,在我国已有 12 家进口品牌,17 家国产品牌。目前,速迈医学已经占据国内市场的“半壁江山”,在行业人士看来,其想要进一步提高市场占有率,难度不小,未来发展需要找到“第二增长曲线”。

速迈医学近年来也在积极布局神经外科、耳鼻喉科等应用领域的外科手术显微镜产品。只不过公司多元化收入仅几百万元,报告期内,外科手术显微镜业务收入分别为189.80万元、452.32万元、960.03万元,占主营业务销售收入的比例为1.08%、2.03%、3.51%。

IPO前分掉6748万元,创始人之一离场

尽管速迈医学多元化还在探索,但公司分红却毫不含糊。

报告期内,速迈医学分别于2020年、2021年、2022年进行了三次现金分红,分别约为3750万元、1500万元、1498万元,三年总计约6748万元。其中2020年的现金分红和当年净利0.38亿元几乎持平。

独立国际策略研究员陈佳表示,IPO前公司现金分红现象在A股市场并不罕见,从依法合规性来看,IPO前分红决策属于拟发行人自主决策,高现金分红行为短期可部分美化财务报表,例如延缓净资产收益率下滑,但长期会因股权稀释降低持续分红激励。

值得一提的是,这次IPO,速迈医学拟募资5.08亿元,其中1亿元将用于补充营运资金。截至2022年末,公司账上仍有约1.22亿元的货币资金。

图源:易维视

另外,募资金额中还有约1.1亿元用于研发中心升级项目。但是,在过去3年,速迈医学的研发投入总共不到4500万,2020-2022年研发费用分别仅为1186.51万元、1470.30万元、1776.24万元。

对比同行,速迈医学研发费用率也不高,分别为6.73%、6.59%、6.47%,远低于同行业公司均值的11.39%、10.8%、11.22%。

值得注意的是,在速迈医学开启IPO辅导备案前一个月,刚升副总的财务总监程晓军突然离职。

早在2020年12月,程晓军被聘任为财务总监,2021年6月,任职副总经理,升职三个月后,即在2021年9月29日,程晓军因个人原因辞去副总经理、财务总监职务。

IPG首席经济学家柏文喜表示,企业高管在公司冲击上市期间离职,除了个人原因之外,一般还意味着管理层失稳、失和,甚至公司治理、公司诚信可能存在一定问题。如果是财务总监这样重要岗位的不正常离职,容易让市场对公司财务规范性产生不当联想,对于公司上市不利。不过一年后,2022年12月,程晓军又开始担任速迈医学关联方江苏聚杰微纤科技集团股份有限公司的财务总监。

图源:易维视

除此之外,公司创始人之一王振明近三年来多次减持速迈医学,共计套现了约1.16亿元。递表前,其已不在速迈医学股东的序列中。

2020年7月,王振明将其持有的捷美医疗(速迈医学前身)5.26%股权、4.74%的股权分别以2000万元、1800万元的价格转让给毅达成果及中小企业基金。2022年3月,王振明将其持有的速迈医学107.36万股股份以2000.12万元的价格转让给了马川良;将其持有的速迈医学254.07万股股份以5774.27万元的价格转让给了惠每康腾。

另外,在速迈医学IPO申请被受理的前两个月,有一家医疗背景的机构投资者也闪进闪退。

2022年12月,松佰牙科以32.39元/股、总价0.03亿元的交易价格入股速迈医学,持有公司0.22%股份。需要说明的是,松柏牙科是“港交所正畸第一股”时代天使的“兄弟公司”。2015年6月,松柏牙科的母公司松柏投资收购了隐形正畸品牌时代天使(6699.HK)。而入股4个月后,松佰牙科以“上层境外股东无法依照股东穿透核查相关要求按时提供核查资料”为由,将其所持公司股份以入股价格进行转让,受让人正是公司实际控制人李向东、王吉龙、何进和周伟忠,目前四人合计控制速迈医学64.18%的股权。值得一提的是,四位实控人都出身于"苏州医疗器械总厂",后又同时在苏州六六视觉科技股份有限公司任职。其中,公司董事长、法定代表人李向东曾于1982年9月至1996年7月任苏州医疗器械职业中学教师、校长。

猜你喜欢

嘉乐资本、约印医疗基金等联合投资,速迈医学完成近亿元Pre-IPO轮融资

本轮融资将用于公司新产品开发、市场拓展、高端人才引入等方面。

野马财经

野马财经

猎云网

猎云网