利润连降三年、被罚2个“小目标”,浦发银行为何“一手好牌”打的稀烂?

如今,浦发银行同时赶上了业绩下滑和员工降薪。

5月11日,一则“浦发银行回应员工降薪”的消息冲上微博热搜。据了解,事情的起因是浦发银行旗下理财全资子公司浦银理财员工因降薪引发不满,集体到浦发大厦“静坐”抗议。

随后浦发银行紧急做出回应称,“网传降薪图片与集体抗议图片属两起独立事件,目前正在核实具体情况,沟通解决中”,并进一步补充道,“该子公司一员工薪酬下调是因其本人业绩考核不佳所致,经沟通,目前该员工已对上述调整表示理解”,而“网传集体事件的图片,系一业务外包公司与所属员工之间存在劳动纠纷所致,目前该外包公司正与员工沟通解决”。

不管事情最终如何处理,浦发银行的经营效益却因为这件事情引发外界关注。

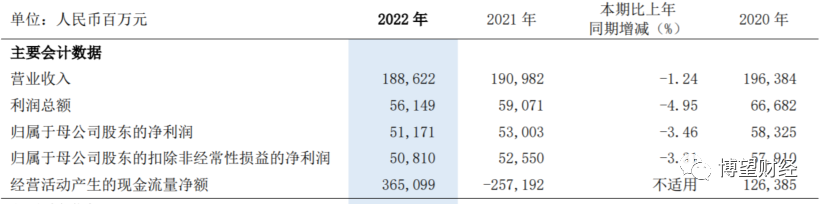

根据浦发银行最新财务报告显示,2023年一季度营收同比下降3.85%至480.79亿元;归属于母公司所有者的净利润同比下降18.35%至158.31亿元,降幅在9家股份行中最大。值得一提的是,浦发银行净利润已连续三年下滑,2020年至2022年降幅分别为0.86%、8.86%和3.29%。

资料来源:浦发银行2023年一季度财报。

此外,浦发银行还频收巨额罚单,2021年以来被罚金额近2个小目标,同时信用卡业务遭密集投诉,被冠以“被投诉之王”的称号。

据公开资料显示,浦发银行于1992年10月,由上海市财政局和上海国际信托有限公可等18家单位发起,以定向募集方式设立的股份制商业银行,1996年就在上交所正式挂牌上市,目前经营领域覆盖信托、租赁、基金、境外投行、货币经纪、科技银行、理财子公司、村镇银行等多个金融业态,实现了跨市场、跨领域多元化金融服务布局。

截至2022年末,浦发银行在全国31个省、直辖市、自治区、香港特别行政区、新加坡及伦敦开设了42家一级分行,营业经营机构1700多家,形成了“立足上海、辐射全国、走向世界”的发展格局。

身为A股上市的全国性股份制商业银行、第二组系统重要性银行,浦发银行可以说含着“金钥匙”出生。

01

净利润连续三年下滑,分红率应势而跌右

虽然浦发银行在30年来的成长是有目共睹的,但近年来的业绩表现令人实在“不忍直视”。

据2022年财报显示,浦发银行实现营业收入1886.22亿元,同比下降1.24%,归属于母公司股东的净利润511.71亿元,同比下降3.46%,不仅是唯二业绩负增长的银行(郑州银行同比下滑24.92%),而且也是上市的9家股份制银行中唯一净利润下降的银行。

资料来源:浦发银行2022年财报。

不知不觉,浦发银行净利润已连续降了三年。步入2023年,浦发银行依旧未解营收、利润双降的难题,一季度营收同比下降3.85%至480.79亿元,归属于母公司所有者的净利润同比下降18.35%至158.31亿元,降幅在9家股份行中最大。

业绩不景气的必然结果是分红率在持续下降。

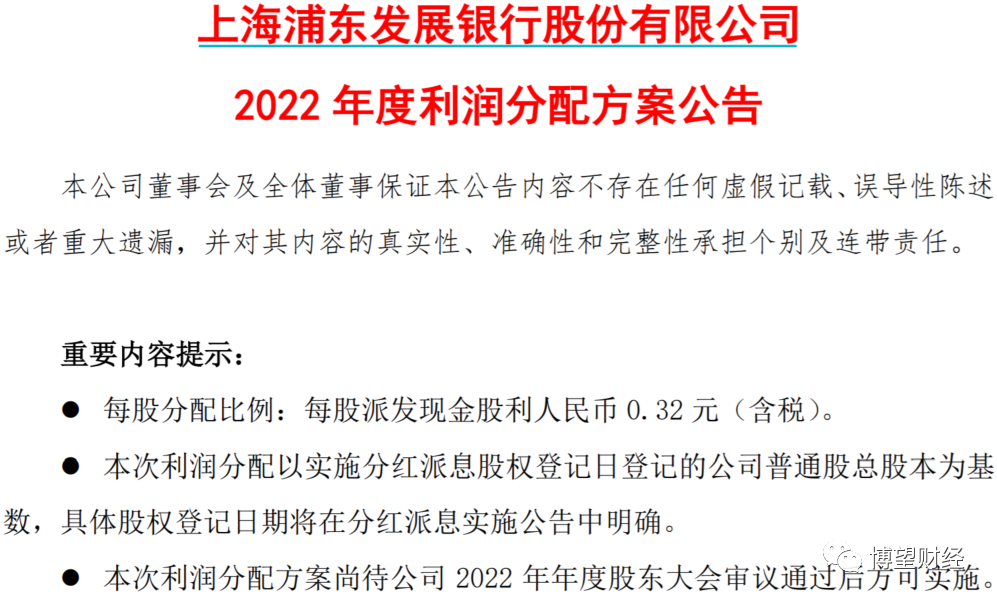

4月19日,浦发银行发布的2022年度利润分配的方案公告显示,拟每10股派发红利3.2元(含税),2022年现金分红合计93.93亿元(含税),分红率20.50%。

资料来源:浦发银行官网。

对于这微超20%的分红率,浦发银行解释称,“国际地缘政治冲突等因素对全球经济产生影响,全球经济复苏仍存在一定不确定性,国内银行业务发展面临挑战,需进一步提升风险抵御能力,同时公司入选系统重要性银行第二组,资本监管要求进一步提高”。

就从数字上来看,浦发银行这次分红方案已经违背了章程30%分红率的规定。另外,浦发银行的分红率随着利润的下降也在逐年降低,2019年至2021年分别为30.80%、25.50%、25.26%。

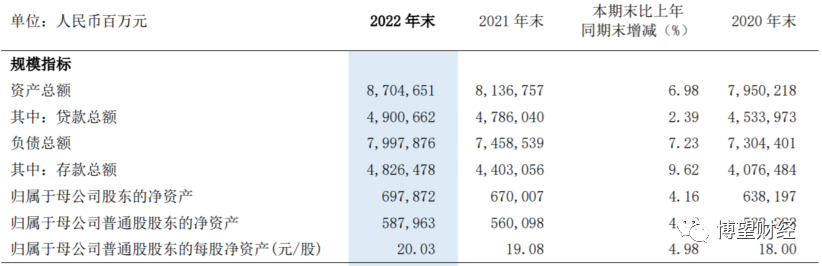

资产规模方面,截至2022年末浦发银行资产总额87046.51亿元,较上年末增长6.98%;负债总额达到79978.76亿元,较上年末增长7.23%;其中本外币贷款总额(含票据贴现)为4.9万亿元,同比增长2.39%;本外币存款总额为4.8万亿元,比上年末增长9.62%。

资料来源:浦发银行2022年财报。

值得庆幸的是,浦发银行不良贷款余额、不良贷款率仍在下降。截至2022年末,浦发银行不良贷款余额746.19亿元,较上年末减少22.10亿元;不良贷款率1.52%,较上年末下降0.09个百分点;拨备覆盖率为159.04%,较上年末上升15.08个百分点。

资料来源:浦发银行2022年财报。

对此,浦发银行在年报中表示,“通过加大现金清收、加强板块联动、拓宽处置渠道、试点个贷转让等多元化手段运用,全面加大不良清收处置力度,实现不良资产清收366.53亿元。”

事实上,浦发银行上述两项指标已经连续三年逐季下降。

02

被罚近2个小目标,内控管理不到位

除了业绩持续下滑外,浦发银行还频吃罚单,2年多被罚近2个小目标。

今年以来,浦发银行就已经收了多张罚单,短短3个月被罚金额245万元。

2月,浦发银行绍兴分行因贷款管理不到位被罚35万元(绍银保监罚决字〔2023〕2号);3月,浦发银行济南奥体支行因向不符合条件的借款人发放贷款、未按规定开展贷后检查,严重违反审慎经营规则,被罚90万元(鲁银保监罚决字〔2023〕53号);4月,浦发银行宿迁分行因虚增存款业务规模被罚款120万元(宿银保监罚决字〔2023〕3号)。

事实上,这只是浦发银行及旗下分支机构频吃罚单的冰山一角。光2021年至2022年这两年,浦发银行就被罚近2个小目标。

根据同花顺iFinD数据统计,2022年全年银保监会、央行以及外汇管理局3家监管机构对银行业共计下发下近3000张罚单,罚没金额超19亿元,其中浦发银行以罚单64张、罚没金额超6000万元的“战绩”分别位列股份行中首位,涉及的违规行为包括:违反金融消费者权益保护管理规定、违反审慎经营原则、贷款“三查”不到位、与身份不明的客户进行交易、员工行为管理不到位等。

而单项金额最大的罚单是在去年9月由外汇管理局开具。因违规办理远期结汇业务、违规办理期权交易、违规办理内保外贷业务、违规办理房产佣金收、结汇业务,结售汇统计数据错报,浦发银行被罚款933万元,没收违法所得334.69万元。

据不完全统计,浦发银行2021年内同样频收罚单,一年内金融监管部门开出40多张,被罚金额合计近1亿元,涉及贷款业务的各个环节,其中不乏百万级罚单。

03

霸居信用卡业务投诉榜首,“被投诉之王”实至名归

在浦发银行收到的众多罚单中,信用卡成了“重灾区”,浦发银行也因此有了“被投诉之王”的称号。

去年11月,浦发银行厦门分行就因违反金融消费者权益保护管理规定,被监管处以警告,并处罚款合计386万元,同时时任该分行信用卡部副总经理关珍龙,因对上述行为负有直接责任,被处以警告并处罚款1.5万元;无独有偶,当月因信用卡中心催收业务管理不严,严重违反审慎经营规则,章吟秋对该违法违规行为负有管理责任(沪银保监罚决字〔2022〕70号)。

另外,根据中国银保监会消费者权益保护局发布的关于2022年第二季度银行业消费投诉的通报显示,银保监会共接收银行业消费投诉81716件,涉及信用卡业务的投诉达到了39687件,占投诉总量的48.6%。其中,股份制银行信用卡业务投诉榜首是浦发银行,信用卡业务投诉高达6172件,占浦发银行投诉总量的86.6%。

数据是最好的证明,2022年第二季度浦发银行信用卡“被投诉之王”的称号实至名归,背后更多的也是反映出其信用卡业务存在诸多乱象。

通过在黑猫投诉平台中检索“浦发银行”关键词,截至5月12日共有3万多条投诉记录,其中因信用卡业务被投诉的更是屡见不鲜。

资料来源:浦发银行官网。

据一名投诉者称,“浦发银行没有短信提醒及通知账单还款日,且产生的利息属高利贷利率,违反国家相关规定,违约金和利率太高且不透明,关键我没有收到浦发银行的还款通知信息,已与该银行信用卡中心电话反馈,客服人员不讲道理”。

还有投诉者表示,“本人在不知情的情况下,浦发银行私自给客户开通备付金,导致分期的时候强制分期的是备付金,严重损害消费者的利益,每个月扣了我1213,连续扣了9个月,遭受重大损失,并且账单没有说明是备付金,严重欺诈消费者。”

而立之年的浦发银行,面临的挑战也在升级。

博望财经

博望财经

野马财经

野马财经

财富独角兽

财富独角兽