第四次扣响港交所大门,决策类人工智能“龙头”第四范式为何如此执念上市?

人工智能领域龙头第四范式又双叒叕来递表了。

4月24日,根据港交所官网披露,第四范式再次向港交所主板递交上市申请,中金公司为其独家保荐人。

资料来源:第四范式招股说明书。

据招股说明书显示,第四范式拟将此次IPO募集资金用于:加强基础研究、技术能力和解决方案开发;拓展产品,建立品牌及进入新的行业领域;寻求战略投资和收购机会,从而实施长期增长战略,以开发解决方案及拓展及渗透所涵盖的垂直行业;以及一般企业用途。

值得一提的是,这已是第四范式第四次提交招股书。2021年8月13日、2022年2月23日、2022年9月5日,第四范式曾“乐此不疲”三次递交招股书,但遗憾的是,均以“折戟”而告终。

与第三次招股书不同的是,第四范式此次披露了2022年全年业绩表现,虽然仍为决策类人工智能市场“老大哥”,但依旧难逃亏损的魔咒,三年更是累亏42亿元。

这或许就是第四范式急需IPO“上岸”的根源所在。

并无重大改善的第四范式,此次IPO胜算又在几成?

01

群狼环伺,决策类人工智能老大哥压力真不小

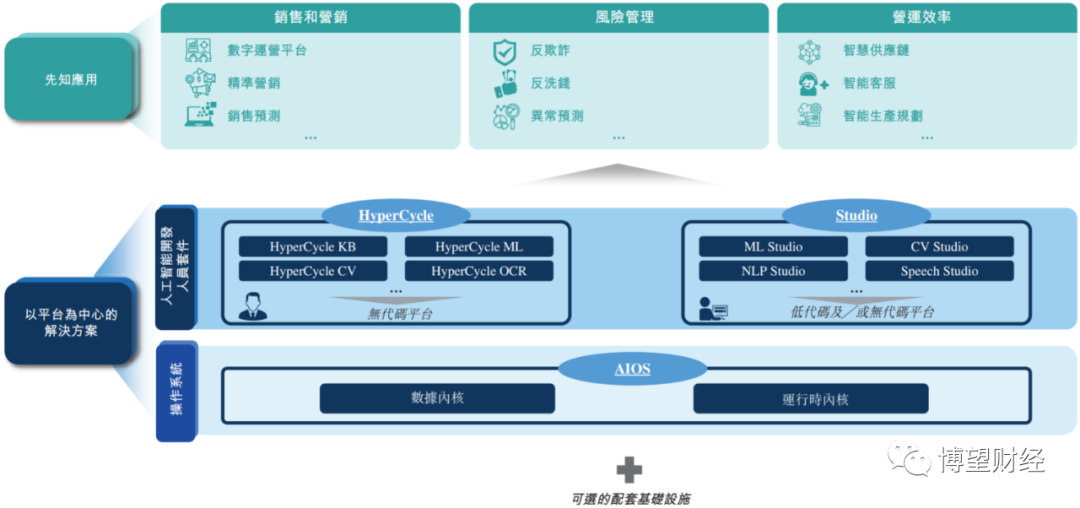

据公开资料显示,第四范式成立于2014年9月,是企业人工智能的行业先驱者与领导者,提供以平台为中心的人工智能解决方案,使企业实现人工智能快速规模化转型落地,发掘数据隐含规律并全面提升企业的决策能力。

资料来源:第四范式招股说明书。

第四范式在先进人工智能技术研究方面一直处于领先地位,并率先将这些技术应用于商业解决方案,涵盖众多行业,包括但不限于:金融、零售、制造、能源与电力、电信及医疗保健。据灼识咨询报告显示,第四范式自动机器学习算法是世界上最前沿的自动机器学习算法之一,而创始人戴文渊也都是迁移学习领域的领军人物。

近年来随着数据量增长、计算及算法基础设施进步和各行业领域部署人工智能应用意识提升,人工智能行业飞速发展。其中,在应用人工智能的先行者中,中国市场高度活跃,现正以不断跨越现有边界和急剧涌现的人工智能创新引领全球人工智能行业的发展。根据灼识咨询报告显示,2022年中国人工智能支出2255亿元,预计于2027年将增至6910亿元,年均复合增长率约25.1%。

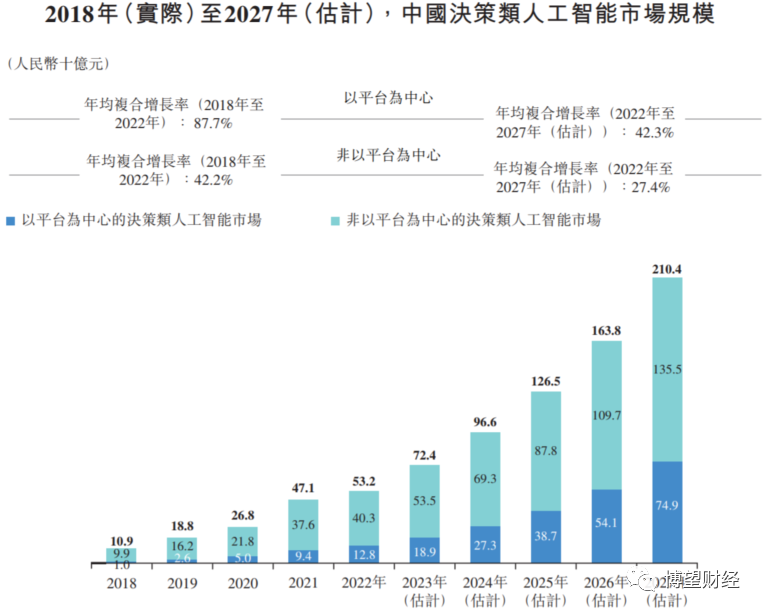

中国人工智能行业可按照应用领域分为四大类别:决策类(第四范式)、视觉(“四小龙”商汤、旷世、依图、云从)、语音及语义(科大讯飞)和人工智能机器人(大疆)。其中,决策类人工智能有望成为增长最快的类别,2022年中国决策类人工智能市场的支出规模为532亿元,预计2027年将增至2104亿元,年均复合增长率约31.7%。

资料来源:灼识咨询报告。

在决策类人工智能市场中,中国以平台为中心的决策类人工智能细分市场正不断扩大,2022年该市场在人工智能支出方面为128亿元,并估计将以42.3%的年均复合增长率于2027年增长至749亿元,超越决策类人工智能行业的整体增速。

资料来源:灼识咨询报告。

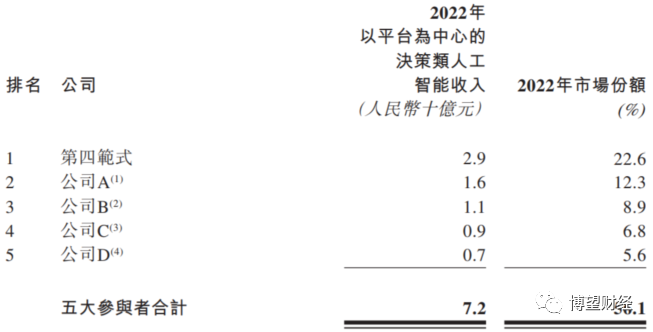

那么问题来了,第四范式在中国决策类人工智能行业份额如何呢?

据灼识咨询资料显示,以2022年收入计,第四范式在中国以平台为中心的决策类人工智能市场占据22.6%的市场份额,也即最大市场份额,还远超排在后面的第2~4位。

资料来源:灼识咨询报告。

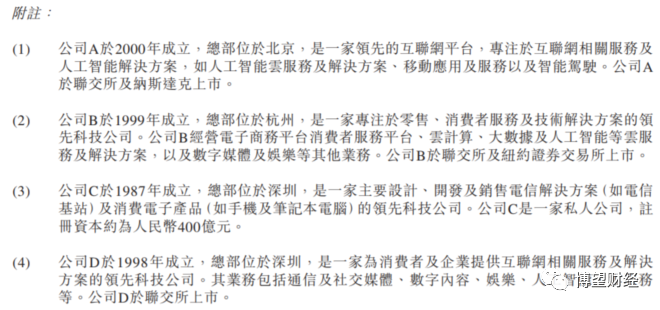

值得一提的是,虽然第四范式选择布局决策类AI赛道,成功地躲开了“四小龙”的围追堵截,但实际上面对的竞争对手要比“四小龙”还要大。

根据第四范式在招股说明书中的附注,与其有竞争关系的A、B、C、D四家公司应该分别为百度、阿里、华为、腾讯。

资料来源:灼识咨询报告。

而与这些互联网巨头在金融业数字化领域竞争,第四范式面临的压力可想而知。

02

备受资本青睐,但至今尚未实现盈利

不得不说,第四范式一直都是资本的“宠儿”。

根据招股说明书显示,第四范式自成立以来已完成了11轮融资,融资总金额超过10亿美元,背后不乏有像红杉中国、创新工场等明星机构,更是首家获得了工商银行、农业银行、中国银行、建设银行、交通银行五大行共同投资的AI企业,饱受资本青睐。

但就业绩来看,第四范式恐怕很难支撑起太高的估值。

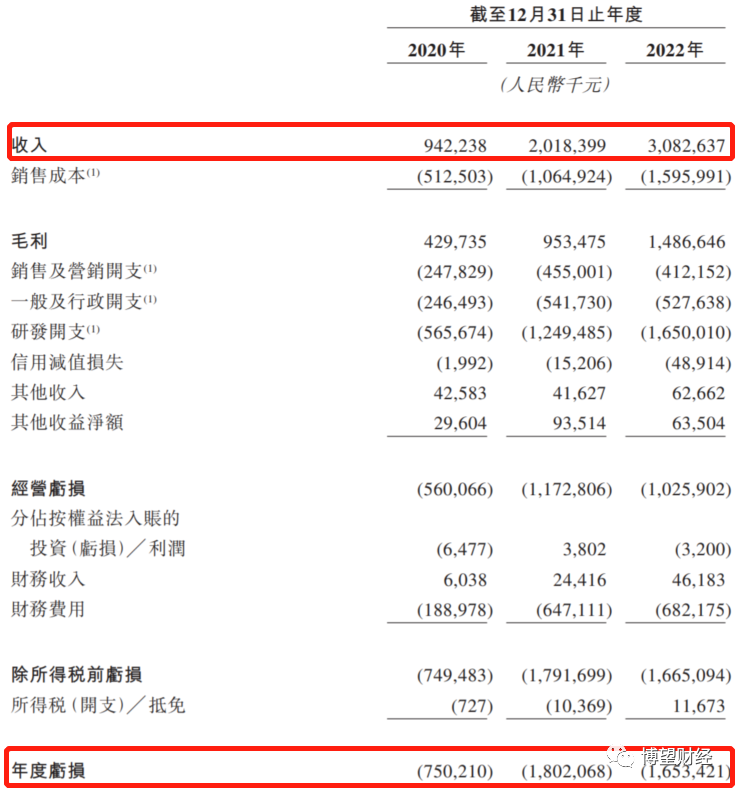

近年来,第四范式搭乘行业东风一路高歌猛进,2020年至2022年收入分别为9.42亿元、20.18亿元及30.83亿元,主要来自先知平台及产品和应用开发及其他服务两部分,比重相当。其中,前者主要通过软件使用许可及人工智能操作系统SageOne销售提供,而后者则是帮助客户利用先知平台开发定制化的人工智能应用。

然而可惜的是,第四范式至今尚未实现盈利,2020年至2022年分别产生亏损净额为7.5亿元、18.02亿元及16.53亿元,三年累计亏损超42亿元。

资料来源:第四范式招股说明书。

对于亏损的原因,第四范式解释称,“为开发及增强公司的解决方案和技术栈而产生的研发开支;为提高公司的品牌知名度和扩大我们的用户群而产生的销售及营销开支;一般及行政开支,主要来自支付予公司雇员的以股份为基础的薪酬;及与授予公司投资者的若干非经常性优先权有关的赎回负债的利息开支”。

另谈及2022年亏幅同比减少,第四范式解释为,“主要因以股份为基础的薪酬开支减少”。

的确,作为一家AI企业,第四范式研发投入自然不小,2020年至2022年研发投入分别为5.7亿元、12.5亿元、16.5亿元,连续多年高于其他两项行政、营销的开支的总和,对利润形成较大侵蚀。

实际上,AI行业亏损早已不是秘密,包括“四小龙”在内的整个AI技术行业也都处于亏损状态。如何“保现金流”才是当务之急。正如第四范式创始人戴文渊表示的那样,“新一波AI技术革新带来市场增速将远高于第四范式过去的预测。相比亏损,增长才是第一要素,对于公司只要保持良好的现金流就足够”。

截至2022底,第四范式共有现金及现金等价物为13.3亿元,较上年同期12.9亿元有所增长。但照这么亏下去,第四范式都坚持不了1年。

在ChatGPT爆火的当下,即使持续亏损,第四范式也没放过布局大模型产品,顺势于今年3月推出了自家的SageGPT。

据官方介绍,这是一款面向企业用户的生成式人工智能产品,具有处理文本、图片、视频的多模态能力。因为这是为企业而非个人设计的,预训练所用的数据来源于第四范式的内部数据库、客户的业务系统,总体对算力要求不高。

03

标杆用户收入增加或存“天花板”,还被美国列入“实体清单”

当然,第四范式也在积极改善财务表现,其中重要一点在于吸引及留住用户。但从结果来看,成效并不显著。

根据招股说明书显示,2020年至2022年第四范式分别拥有47名、75名及104名标杆用户,同期分别获得21名、33名及36名新标杆用户。而所谓标杆用户,是其重要“氪金”用户,指的是财富世界500强或上市公司的先知平台终端用户,贡献了大部分营收。同期第四范式标杆用户分别贡献其收入的61%、51%及60%。

虽然近三年第四范式每名标杆用户的平均收入分别为1230万元、1370万元及1790万元,在逐年增加,但这种增长或许是有限的,而这与其销售模式有一定关系。

据悉,第四范式提供的解决方案多为一次性销售,而非持续订阅,以先知平台及产品为例,该业务主要通过软件使用许可及SageOne销售提供,很有可能无法在初次销售后有效留住用户,并且无法保证用户能够在短时间内再次购买更多算力,或者根本不会再次购买。

“屋漏偏逢连夜雨”,第四范式还被美国列入“实体清单”。

此前3月2日,美国商务部下属工业和安全局(BIS)将第四范式等28个中国实体和个人列入最新“实体清单”(Entity List)中。

对此,第四范式发布声明称,“公司对此强烈反对,而且表示公司所有核心技术全部来自于自主研发,拥有自主知识产权。产品和服务的交付过程中,不依赖于美国进口”,同时还强调,“列入实体清单几乎不会对公司业务产生影响。”

当然,第四范式并非是首家上市进程中面临美国出口管制措施的AI公司,此前商汤科技上市时同样面临类似情况。

但无论怎么说,增强自身造血能力才是第四范式当务之急。

猎云网

猎云网

野马财经

野马财经

融中财经

融中财经