老牌基金浦银安盛发行量“锐减”,基民坦言“没能力就不要发产品”

(数据来源于天天基金网)

作为银行系基金,浦银安盛基金成立时间长达16年,近年来基金发行的数量呈现下降趋势,2020年发行了21只基金,2021年发行20只基金,但2022年却降至14只,近期浦银安盛基金正在发行两款基金产品,基金经理分别为褚艳辉和蒋佳良。

值得关注的是,这两位基金经理所管理的基金数量已经很多,如果此次褚艳辉成功发行基金,那褚艳辉旗下管理基金就有9只,但从近一年来业绩看,有5只基金是处于亏损状态。而此次蒋佳良要是发行成功,那蒋佳良旗下管理的基金多达8只,近六月来来蒋佳良旗下基金业绩并不理想,旗下有6只基金出现亏损。

今年2月,浦银安盛光耀优选混合基金发行上市,募集规模为5.24亿元,该基金由蒋佳良担任基金经理,但成立不到一个月的时间却已经出现3.54%的亏损。有基民称,其实蒋佳良的业绩一般,但不知道为何还升职了。据悉,作为银行系基金公司,尽管背靠浦发银行,有先天优势,但权益类产品表现不佳。

01

浦银安盛品质优选A成立来亏损30%

(数据来源于天天基金网)

我们先看看蒋佳良2月份刚发行的基金的业绩,然后再来介绍新基金。据天天基金网显示,浦银安盛光耀优选混合A成立于2023年2月14日,属于混合型-偏股基金。截至4月14日基金净值为0.9646,尽管成立日期是情人节,但成立一个月不到就亏损了,其收益率-3.54%,基金刚成立就亏损,看看基民怎么说的。

(数据来源于天天基金网)

有基民称,这个通过银行代销的基金特别特别的差,基金公司联合银行一起坑老百姓,能力差就不要发行基金,纯粹是送钱给基金公司了。也有基民发图表示,我不说,你们自己看,同个基金经理的杰作。甚至有基民表示,什么时候开,我赔钱也要出去,这个基金经理看来是真不行啊。我别的基金使劲挣钱,这个破基金使劲赔钱。

要说2月份刚发的基金,一个多月的时间就出现亏损,以此来判断较为偏颇,那我们再看看蒋佳良旗下其他基金的业绩。如果说一个月的时间看不出基金经理真实实力,那咱们拉长些周期,以浦银安盛品质优选A为例,这是蒋佳良旗下管理规模最大的产品,基金规模为17.17亿元。

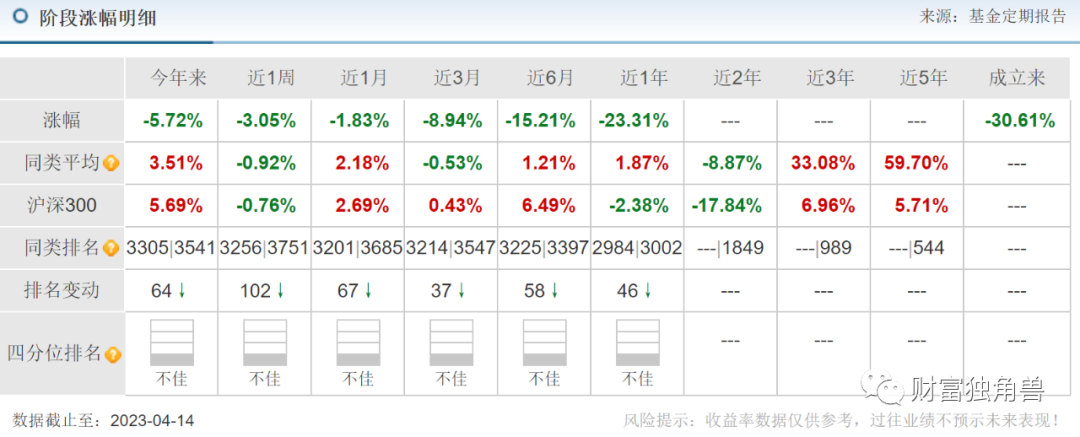

(数据来源于天天基金网)

据天天基金网显示,浦银安盛品质优选混合A成立于2021年12月28日,基金由蒋佳良和杨达伟共同管理,截至4月14日单位净值0.6939,该基金自成立来收益率为-30.61%,今年来收益率-5.72%,同类排名3305|3541;近3月来收益率-8.94%,同类排名3214|3547;近6月来收益率-15.21%,同类排名3225|3397;近1年来收益率-23.31%,同类排名2984|3002;业绩大幅下降,基金排名处于殿后位置,基金各周期状态均不佳。

(数据来源于天天基金网)

业绩亏损,基民表示,管理层看不到基金业绩那么差吗?不管吗?这样会影响浦银基金的声誉的,以后没有人敢买你们的基金。也有基民表示,看到大家针对这个基金喋喋不休的走势倍感伤心,但又不知如何处置,是走还是留呢?我在这里提出一点建议,供大家参考:这个基很多不看好的基民大部分都赎回了,留在这里的,一部分人怀着对基金经理信任的态度,还是抱着侥幸态度苦苦期盼自己的辛苦钱能回本。

另一部分由于忙于自己的事情,开始没在意自己的基金涨跌,等发现跌的很多就一横心听之任之不管了(这可能就是基金公司最想看到的结果),但不管怎样,现在蒋佳良刚上任高管,俗话说新官上任三把火,希望近期他能尽职尽力,发挥出自己应有的能力和水平,力挽狂澜将此基快速回到0.8以上,并以此让还在这里的基民看到哪怕一点点留在这里的希望,否则个人感觉最好还是"欲擒故纵,逼则反兵,走则减势"为好吧!

也有基民跟帖表示,我们何尝不是希望蒋佳良和杨达伟能做出一些让人括目相看实力,但毕竟已经将近一年半过去了他们俩似乎越来越差了他们心思根本不在基金上而是在找理由与他的操作和选股无关只是最让基们受不了的,同样是中国市场同样交易天数却是完全不同的结果,该基金共募集资金二十六多一点还有几个十亿能让他们玩的,我想大概你也买了吧也和我们同样着急吧。

笔者发现,对浦银安盛品质优选混合A发帖的基民与其他基民存在很大的不同,他们的帖子都很理性,都在苦口婆心的劝浦银安盛基金的管理层,应该重视基民的声音,基金亏损他们很无奈,但他们希望基金经理能够有所作为,而不是一味的追求发新基金扩规模,老基金则是不管不顾的任其亏损。

据浦银安盛品质优选A,1月20日发布2022年四季度财报,本季度亏损1.64亿元,基金总规模为17.18亿元;单位净值为0.74元,本季度累计下跌8.56%;单季度申购赎回净额为-8185.26万份。据2022年四季报显示,前十大阳光电源、上海机场、吉祥航空、中国国航、天合光能、德新科技、德业股份、科华数据、爱尔眼科、美团-W。

基金经理在财报中表示,四季度,沪深300上涨1.16%,创业板指上涨0.59%;行业方面,社会服务、传媒、计算机、医药涨幅居前,煤炭、新能源、有色、汽车跌幅居前。四季度市场先抑后扬,一个是二十大带来的安全主题,一个是房地产政策出现了根本性变化,接连推出了信贷、债券、股权再融资的三支箭,防疫政策也发生了根本性反转,变成了乙类乙管。我们的组合在四季度仍然表现不佳,主要原因是既缺少了前期超跌的白酒配置,也没有博弈预期反转的计算机等板块,而超配的光伏等成长行业仍然处于阴跌状态。

(数据来源于天天基金网)

基金业绩亏损,有基民称,我买了3万,亏了9千多,只因为浦发银行销售太会说话,经不住诱惑,最终上当,教训深刻呀,这回记住了,天下没有免费的午餐,再也不买他们的基金。尽管业绩亏损,有基民会选择坚守,但也有基民选择退出,从赎回份额上看,2022年基民一直在持续赎回,净资产也从26.25亿元,降至17.19亿元,一年时间基民赎回了9.12亿元。

(数据来源于天天基金网)

除了浦银安盛品质优选混合A,近一年来蒋佳良旗下基金业绩也很差,旗下已出业绩的5只基金均出现下降,其中浦银安盛新经济结构混合A/C收益率分别为-23.71%、-24.02%。业绩回落如此之大,蒋佳良仍在发行新基金——浦银安盛景气优选混合基金,那接下来基民还会购买吗?

02

陈曙亮旗下基金一拖多现象严重

除了蒋佳良基金业绩差外,笔者还发现,即使基金业绩差,基民也是表达诸多的不满,但这些因素似乎都影响不了蒋佳良,一季度刚过,4月4日公司随即发布公告称,顾佳担任公司副总经理兼财务负责人,蒋佳良担任公司总经理助理兼首席权益投资官,任职日期均为4月3日。

据公告显示,顾佳曾在长信基金监察稽核部工作;2007年10月加入浦银安盛基金,历任公司监察稽核部业务经理、监察部经理、合规风控部总经理,2021年4月起担任公司总经理助理。蒋佳良则是行业内的老将,2009年-2011年在华宝证券的证券投资部担任投资经理,2011年后入职平安资产管理有限公司,担任投资经理。

2015年离职后蒋佳良进入中海基金投研中心,历任基金经理和研究部总经理。2018年6月,蒋佳良加入浦银安盛。截至目前,蒋佳良共管理8只产品,合计管理的基金资产规模48.11亿元。而近一年来蒋佳良管理的8只基金均出现不同程度回撤。浦银安盛基金如此操作,这又会令基民作何感想?

浦银安盛成立于2007年8月,是一家中法合资银行系基金管理公司,由浦发银行控股51%,法国安盛投资管理公司持有39%、上海国盛集团资产有限公司持有10%。相较于其他基金公司频繁更换高管,浦银安盛基金管理层却较为稳定,公司现任总经理郁蓓华招商银行系统一路晋升,2012年7月起担任浦银安盛基金总经理。

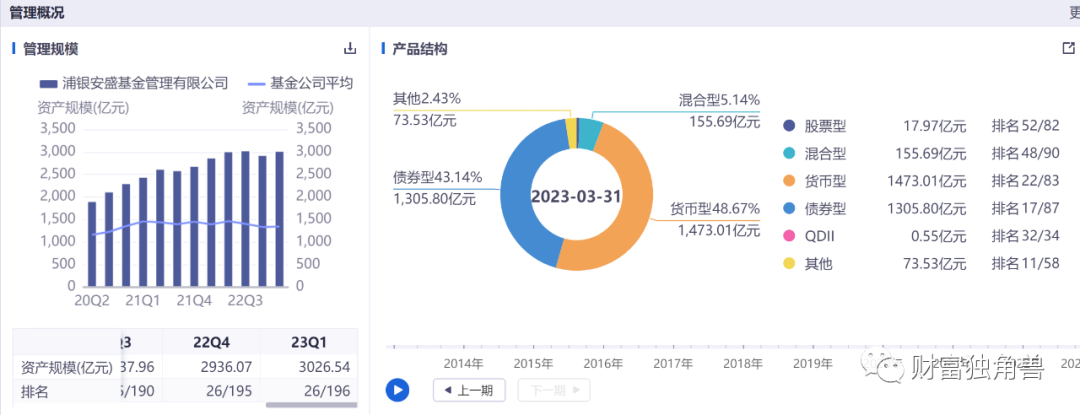

作为银行系基金公司,自2017年三季度基金规模突破1000亿元后,管理规模持续上升,2022年三季度管理规模升至3037.96亿元,截至2023年一季度末,浦银安盛基金规模稍有下降,回落至3026.54亿元。尽管基金规模较为,但旗下权益类基金与固收类基金存在严重失衡。

(数据来源于天天基金网)

截至2023年3月31日,浦银安盛基金旗下混合型产品规模为155.69亿元,占比5.14%,排名48|90;货币型基金规模为1473.01亿元,占比48.67%,排名22|83;债券型基金规模为1305.80亿元,占比43.14%,排名17|87。从产品结构来看,权益基金规模较小,公司的收入全靠固收产品维持。

然而,在公募基金考核标准还是以权益类基金业绩考核为主,这种格局对浦银安盛基金也是较为不利。除了权益类规模小外,进入2023年浦银安盛基金还有基金经理相继离职,外界最为关注老将离职,此前吴勇所管理的浦银安盛价值成长混合的基金经理变更为蒋佳良。

据天天基金网显示,作为一名老将,吴勇是2007年加入浦银安盛基金,2010年4月担任基金经理。离任前,吴勇在浦银安盛任职长达13年之久,是浦银安盛基金经理中资历最老的一位。除吴勇外,2023年以来,浦银安盛还有2名基金经理离职,包括许文峰、刘大巍。

(数据来源于同花顺)

据同花顺显示,截至4月14日,浦银安盛基金经理数量为23,其中任职1—3年有6人,任职3—5年有6人,任职5—10年有7人,任职10年以上仅有1人。而经理绩效方面,虽然蒋佳良所占权重较大,但年化收益率却是-20%。所以,接下来刚刚高升蒋佳良还需继续努力。

毕竟浦银安盛新经济结构混合基金的业绩摆在那呢,据了解,截至2022年末,该产品亏损14.56亿元,而在2021年其净利润达3.99亿元。2022年全年,浦银安盛新经济结构混合A份额净值下跌37.77%,浦银安盛新经济结构混合C单位净值下跌38.02%,低于同类平均的-15.39%。

除了权益类基金投研能力弱外,笔者还发现,浦银安盛旗下的一只FOF基金业绩也不理想。所谓FOF基金是指“基金中的基金”。其他基金投资的是股票、债券等标的,FOF不直接投资这些标的,而是投资这些基金。FOF也属于资产配置型产品,为投资者解决了大类资产配置和基金优选的难题,提供了多种风险收益特征的解决方案,适合愿意通过较长时间持有产品获取收益的投资者。

现在全市场FOF重仓产品数量分布在300-1200只左右。将当期数据(2022年12月31日)与近三年披露的12期历史重仓基金对比发现,有71只产品均被 FOF重仓持有,共涉及13类策略。公募FOF在底层基金产品筛选中,连续三年长期重仓持有的产品仅为6%,替换率比较高,长期持续被FOF重仓持有实属不易。

然而,浦银安盛基金的这只FOF有所不同,似乎持有越久亏得越多。据浦银安盛养老2040三年持有混合(FOF)披露2022年年报,基金全年净值下跌11.91%,跑输基准1.5个百分点。截止2023年3月31日(下同),基金累亏10.94%,同类排名靠后。

(数据来源于天天基金网)

据天天基金网显示,浦银安盛养老2040三年持有混合(FOF)成立于2020年12月16日,基金经理为陈曙亮类型:FOF,基金资产规模为0.14亿元。截至4月12日,该基金单位净值为0.8829。该基金自成立来收益率为-11.71%,近1月来收益率-1.11%,同类排名679|679;近3月来收益率-1.43%,同类排名627|656;近6月来收益率-10.33%,同类排名471|471;近1年来收益率2.53%,同类排名84|364;业绩大幅下降,基金排名处于殿后位置,基金各周期状态均不佳。

据了解,在目标日期到达前即2040年12月31日前(含该日),该基金每份基金份额的最短持有期限为3年,目前首批认购份额尚处于封闭期,或被该基金深度套牢。该基金主要持有纯债基金、被动指数基金以及货币市场基金。该基金四季度末重仓的基金包括浦银中短债C、富国中证煤炭指数A、汇添富中证能源ETF等。

(数据来源于天天基金网)

据了解,陈曙亮不仅管理浦银安盛养老2040三年持有混合(FOF),截至目前,陈曙亮管理的基金达10只,这存在严重的一拖多问题。由于管理的基金数过多,业绩也不理想,近6个月来,有7只基金出现亏损。其中,浦银安盛养老2040三年持有混合(FOF)亏损最大达10.33%。

由于以FOF形式运作,投资标的大多为公募基金,目前定期报告中并未要求披露清晰的权益类资产比例标识。因此,要看透养老目标基金真正的风险成色,需要投资者穿透标的基金的底层资产才能进一步确定。过去四年里,养老目标基金经理的更迭也不鲜见。

(数据来源于天天基金网 浦银安盛养老2040三年持有混合(FOF))

截至2022年12月26日,有数据可统计的197只基金中,136只基金的基金经理自成立以来始终管理着产品,另有三成基金已经经历过至少一轮的人事更迭。以浦银安盛养老2040三年持有混合(FOF)为例,该基金基金经理变换较为频繁,两年时间换了王爽、陈曙亮、许文峰,现在仅剩下陈曙亮,但是业绩还是亏损,这让那些长期持有的人作何感想?

猜你喜欢

长城基金廖瀚博旗下产品亏18%,高位持有江山欧派、图南股份引质疑

截至2024年12月31日,长城远见成长混合A,期末净资产2.59亿元,比上期减少11.52%。

财富独角兽

财富独角兽

投中网

投中网