业绩下滑、频吃罚单的民生银行,为何由昔日优等生沦为股东的提款机?

民生银行又双叒叕吃罚单,“罚单之王”的名头也不是白来的。

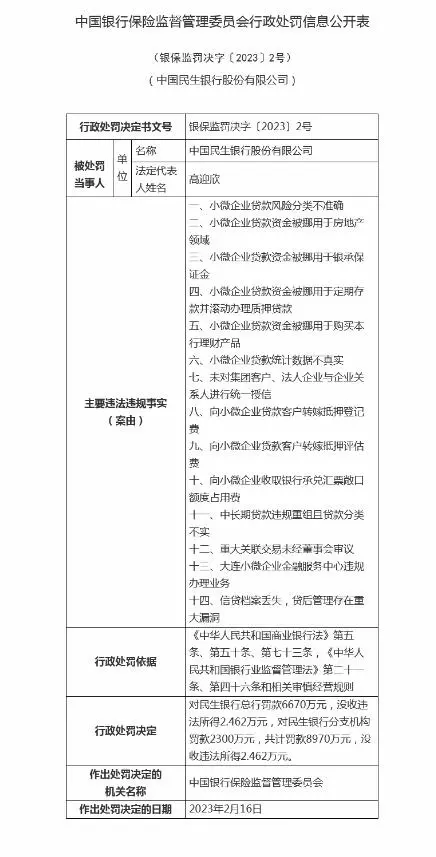

在“银保监会”退场之前,曾于今年2月中旬公布5家金融机构违法违规案件,合计罚没近4亿元,其中民生银行赫然在列,因小微企业贷款风险分类不准确等“十四宗罪”被罚8970万元,没收违法所得2.462万元。

值得一提的是,这是银保监会今年开出的首批罚单。

事实上,2020年以来民生银行就频吃罚单,累计被罚金额超3亿元。步入2023年,民生银行似乎并没有“收敛”,年初根据青岛银保监局公示行政处罚信息显示,曾领罚200多万。

此外,民生银行业绩增长乏力,截至今年9月末已连续8个季度实现同比下滑,在股份制银行中处于较低位。

不忍直视的业绩表现自然引发了投资者“用脚投票”,传导至二级市场表现为股价跌跌不休,不知不觉已连跌三年。

资料来源:富途牛牛。

业绩增发乏力、股价跌跌不休的必然结果,就是资本内生性补充较弱,面临较大资本补充压力。

一系列因素的共同作用下,民生银行品牌价值也在持续缩减。据《2023年全球银行品牌价值500强》榜单显示,民生银行排名从第33名大幅下滑至46名,品牌价值也从98.34亿美元降至75.23亿美元,缩水23.11亿美元。

作为中国改革开放后的第一家民营企业银行以及12家全国性股份制商业银行之一,民生银行曾经是国内市场除四大行外活力较强的商业银行,2021年还被央行列入首批19家系统重要性银行名单。

01

近三年累计收超3亿罚款,“罚单之王”当之无愧

民生银行这高达近9000万元的罚款到底冤不冤?

根据罚单显示,民生银行的主要违法违规事实包括:一、小微企业贷款风险分类不准确;二、小微企业贷款资金被挪用于房地产领域;三、小微企业贷款资金被挪用于银承保证金;四、小微企业贷款资金被挪用于定期存款并滚动办理质押贷款;五、小微企业贷款资金被挪用于购买本行理财产品;六、小微企业贷款统计数据不真实;七、未对集团客户、法人企业与企业关系人进行统一授信;八、向小微企业贷款客户转嫁抵押登记费;九、向小微企业贷款客户转嫁抵押评估费;十、向小微企业收取银行承兑汇票敞口额度占用费;十一、中长期贷款违规重组且贷款分类不实;十二、重大关联交易未经董事会审议;十三、大连小微企业金融服务中心违规办理业务;十四、信贷档案丢失,贷后管理存在重大漏洞。

不难看出,小微贷款业务成为重灾区。

其中,民生银行总行被罚款6670万元,没收违法所得2.462万元,民生银行分支机构被罚款2300万元,共计被罚款8970万元,没收违法所得2.462万元。

与此同时,时任民生银行郑州分行零售风险管理部总经理程建峰因对民生银行郑州分行将大中型企业纳入小微企业统计等导致小微企业贷款统计数据不真实问题负有责任被警告;时任民生银行小微金融事业部大连分部总经理吴云锋因对民生银行大连小微企业金融服务中心违规办理业务问题负有责任被警告。

对此,民生银行回应称,“处罚相关事项源自2019年银保监会对民生银行此前年度的业务专项检查。民生银行高度重视监管意见,已按照监管要求全部整改完毕,并对相关责任人员进行了严肃处理。民生银行将坚持依法合规经营,不断提升风险合规管理水平”。

金融机构涉及小微贷款的业务乱象历来是重点整顿内容。银保监会还表示,“下一步将依法从严实施行政处罚,严肃市场纪律,规范市场秩序,维护金融消费者合法权益,督促银行保险机构合规经营、稳健发展,助力金融服务实体经济,牢牢守住不发生系统性金融风险的底线”。

看到这里,民生银行被罚的该。不仅如此,民生银行尤为“顽劣”,屡教不改。

今年1月,根据青岛银保监局公示行政处罚信息显示,民生银行因虚增存款规模、流动资金贷款违规流入房地产领域、向资本金不实的房地产开发企业提供融资及对房地产开发融资受托支付交易背景审查不严等“四宗罪”被青岛银保监局罚款255万元。同日,民生银行青岛平度支行因违规发放个人经营性贷款被罚款30万元。

将时间拉长,民生银行近三年来累计收到超3亿元监管罚单。据“长江商报”不完全统计,2020年民生银行累计被罚金额超1亿元,位居银行业首位;2021年再次获罚近1.1亿元;2022年上半年领取上市股份制银行中的最大罚单。

此外,民生银行信用卡业务投诉量也居高不下。2022年第三季度,民生银行的信用卡业务投诉量1895件,虽然同比下降超四成,但仍在股份制银行中排名前十。

02

营收利润双降,资产质量有所下行

据公开资料显示,民生银行成立于1996年2月,是国内首家主要由非公有制企业入股的全国性股份制商业银行,后于2000年和2009年分别完成在上交所和港交所上市。2021年民生银行在英国《银行家》杂志“全球银行1000强”排名中位列第26位。截至2022年3月末,民生银行已在全国开设142家分行级机构覆盖全国132个城市。

成立20多年来,民生银行始终把服务民营企业、小微企业发展作为立行之本、发展之源,不断加大资源投入和服务支持力度。2021年以来,民生银行持续提升小微金融服务能力,全年普惠小微型贷款增速为12.59%,高于全行贷款平均增速。根据最新财报显示,截至2022年9月末民生银行普惠型小微企业贷款余额同比增长6.42%至5372.21亿元。

民生银行自然也有高光时刻。

2010年前后,民生银行的净资产收益率(ROE)和平均市净率(PB)水平一度领先其他头部股份制银行,此后持续扩张。转折点在2019年,缩表阵痛持续,小微业务竞争进入白热化,民生银行陷入增长困境。

数据是最好的证明。2018年至2021年,民生银行资产总额分别为5.99万亿元、6.68万亿元、6.95万亿元、6.95万亿元;营收分别为1567.69亿元、1804.41亿元、1849.51亿元、1688.04亿元;归母净利润分别为503.27亿元、538.19亿元、343.09亿元、343.81亿元。

从整体来看,民生银行体量仍在股份行前列,但在2019年业务调整中,向下趋势明显。2019年至2021年民生银行资产增长率分别为11.5%、4.02%、0.04%,低于行业平均水平;营收增速分别为15.1%、2.5%、-8.7%;净利润增长率分别为6.94%、-36.25%、0.21%,低于行业平均水平。

步入2022年,民生银行各项指标依旧尚未好转,下滑趋势不改。2022年前三季度,民生银行营收同比下降16.87%至1086亿元;净利润同比下滑4.82%至337.8亿元,营收净利双双大降,经营业绩不佳。

除了业绩不好看,民生银行资产质量也有所下行。截至2022年9月末,民生银行不良贷款总额720.58亿元,不良贷款率1.74%,仍居上市股份行第二高,仅次于华夏银行的1.78%。此外,民生银行的拨备覆盖率自2018年以来就一直处于160%以下,今年9月末同比下降4.24个百分点至仅141.06%,在行业中处于垫底位置。

03

董高监的薪酬居高不下,股权结构分散

业绩差劲的民生银行,丝毫不耽误向董高监发放高额的薪酬。

事实上,民生银行也深知自身薪酬水平高。此前召开的2022年第三季度线上业绩说明会上,针对高管薪酬等问题,民生银行行长郑万春回答到,“基于市场变化、绩效挂钩等因素考虑,民生高管2021年度平均薪酬水平已较同期下降了15%”。

但即使下降15%,民生银行高管平均薪酬水平依旧在12家股份制银行中居高位。

翻开民生银行历年财报,真是“不看不知道,一看吓一跳”,就拿2021年薪酬来看,董事长、行长、监事会主席及副行长薪酬分别高达402.53万元、358.95万元、329.78万元和328.45万元。同年高管薪酬总额高达近6000万元,按高管层37人估算,平均年薪高达160.72万元。

有对比就会有伤害。同年兴业银行董事长、行长的薪酬分别为76.68万元、131.46万元;浙商银行相同职位年薪分别为161.69万元、211.06万元。

业绩垫底、薪酬前列,这一头一尾两个极端表现,可谓将民生银行的尴尬衬托的淋漓尽致,似乎已沦为股东的“提款机”。

此外,民生银行股权结构较为分散,无控股股东及实际控制人。截至2022年9月末,民生银行前三大股东香港中央结算(代理人)有限公司、大家人寿保险股份有限公司、同方国信投资控股有限公司分别持有民生银行股权18.92%、16.79%、4.31%。

资料来源:Wind。

信贷违规屡教不改的民生银行,是时候该反思了。

猜你喜欢

兴业银行代销4.5亿信托产品疑似暴雷被“砸场子”

兴业银行新任行长陈信健的任职资格获批,该如何收拾这个“烂摊子”,尚需市场给出答案,我们拭目以待。

野马财经

野马财经

博望财经

博望财经

财富独角兽

财富独角兽