利润下跌70%,股价难见起色,京东方为何成为扶不起的“阿斗”?

供应链是过去四十年中国制造最骄傲的部分,当然,也是其最大的缺陷之一。

中国依托低廉劳动力成本的制造和代工模式,成为了全球第二大经济体。但时至今日,无数的中国品牌和产品仍处在价值链的底端,只能以低价为诉求参与国际竞争。

譬如京东方。

作为面板龙头,京东方千亿规模营收,目前在全球LCD市场中已经位居第一,公司12条LCD产线占据全球近30%产能,全球每四块显示屏便有一块来自京东方。可是,盛景之下,笔者发现京东方A的股价目前只有4元左右,基本是20年前上市之初的水平,对应的京东方的静态PE也只有5倍。

京东方为何不受投资者们待见?

在资本市场,京东方一直被戏称为不赚钱的吞金兽。产线成本高、折旧成本高、技术迭代快随时面临产品价格风险,进而导致毛利率下跌,无底洞烧钱的商业模式有其天然的局限性、强周期的特性又决定了其很难有持续的成长性,除此之外,在面板行业,核心技术才是决定生死的底牌,而这却是京东方的软肋之一。

01

LCD不景气,OLED难盈利

在面板行业,没有IP、品牌、情感等产品的附加值,整个行业出路只剩一条:用技术实力死磕到底。

换言之,京东方想要穿越周期,关键依然在技术上。

粗略划分,京东方显示面板有两大业务,传统LCD、新兴业务OLED。前者是京东方最大的盈利来源,财报数据来看,京东方低端LCD面板占据了全世界60%-70%的销量。而后者,则未来行业的发展的必然趋势,几年之内京东方必然要跟三星这样的企业在高端领域面对面较量。但是,在高端市场主流的OLED产品上,三星等韩国企业占据了全世界70%以上的份额,京东方高端的面板产品,无论是质量、技术都与韩国三星这样的国际面板行业巨头存在很大差距。

到时候,京东方会有多少胜算呢?

2022年已经过去,京东方柔性屏产线仍然处于亏损。据此前《第一财经》财经报道,京东方执行副总裁高文宝曾表示:目前京东方柔性OLED面板生产线部分还处于初期产品验证过程,OLED投入非常巨大,盈利在当前来讲非常有难度。

柔性屏不赚钱,起步晚,而新技术从研发到应用落地需要很长的周期,所以弯道超车的机会并不多。在2015年京东方发力大尺寸LED面板、大力扩建产能之际,三星就看到了大尺寸面板价格触底的趋势,于是转换战场大力度研发柔性屏产品,通过技术搭建壁垒成功卡位,以先发优势阻断了京东方一时半会儿向上突破的路。2020年,华为MATE 40系列手机屏幕两边发绿遭消费者诟病,就因为京东方无法攻克技术难关,导致自己研发的OLED柔性面板还不成熟。

技术层面难有优势,京东方不得不转换策略。2021年,京东方打造全新的“1+4+N”发展架构,从传统LED进行延申,试图找到更多的使用场景,包括京东方还加码车载显示、MiniLED背光产品等等,但是,尽管如此,也不能改变新旧技术迭代大势所趋,市场竞争加剧,进而导致价格下跌、毛利率下降的事实。

传统LED主营业务遭遇营收和产品价格双降,第二曲线新兴业务入场已晚、难撑规模,京东方陷入两难,如履薄冰。

02

成也周期,败也周期

一边是技术难题待解,另一边,由于产能过剩带来的周期性风险也一直是京东方的长期之痛。

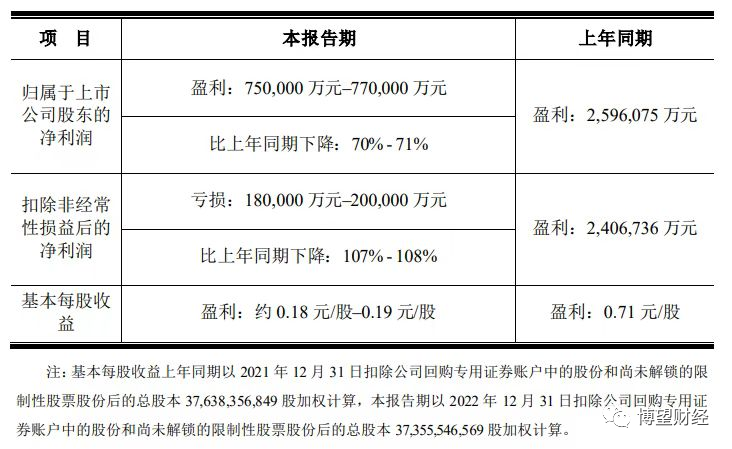

1月30日,京东方A发布公告,预计2022年净利润75亿元-77亿元,同比下降70%-71%,扣非后净亏损18亿元-20亿元。

对于业绩的暴跌,京东方将原因归结于地缘政治、疫情冲击、消费疲软等客观因素。诚然,客观环境对于市场的冲击有目共睹,但是京东方的症结还是在于行业的强周期特性。盛衰更替,连绵不绝。周期上行时候,赚的盆满钵满,投资增加、产能过剩,到达零界点,价格一路下跌强烈洗牌,回到下一轮周期。

从以往财报来看,京东方的业绩一直在做过山车。2017年净利润大增301.99%,2018年和2019年则骤降54.61%、44.15%,2020年上涨162.46%,2021年归母净利润同比增长412.96%,创历史新高,2022年净利润预计同比下降70%-71%。

整体而言,2022年受终端消费需求明显下降、下游品牌客户保守采购策略及行业低价竞争态势等方面影响,半导体显示产品供需失衡,主流产品价格持续下降,部分产品价格降幅明显,半导体显示业务经营业绩面临巨大压力;同时,京东方部分产线仍面临较大折旧压力,2023年,OLED等业务业绩将持续承压,并且短期内面板行业很难走出价格下跌周期。

对于二级市场,业绩的不确定性风险太大,决定了京东方很难有持续的成长性和投资价值。

03

高资产开支模式的局限性

除了强周期性,高资本开支模式是京东方另一个巨大的风险。

深研京东方的业务模式,公司主要收入来自于面板销售,面板生产需要大规模生产线,京东方把借来的钱投入到在建工程扩建生产线,在建工程建成后转入固定资产,而固定资产需要计提折旧和摊销,从而减少蚕食企业的净利润。

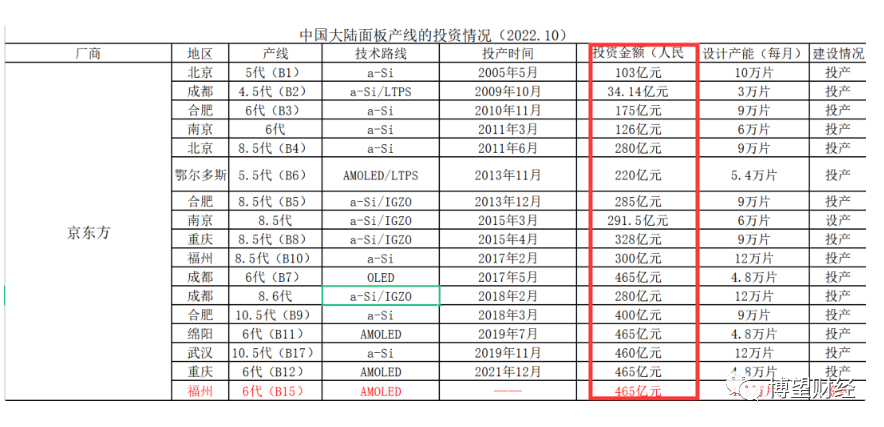

OLED产线投资巨大,动辄数百亿人民币,每年的折旧费用惊人。在国内,京东方、TCL、天马等面板厂商投资一条产线,少则一两百亿,多则五六百亿。财报显示:截止2022年,京东方固定资产2266.95亿,占总资产占比高达50.41%,从2019年开始,3年内增加了1000亿,其中资产折旧费用高达331亿,管理费用折旧9.3亿,研发折旧3.2亿。

除研发投入外,新技术的快速更迭,导致企业不得不持续进行高代线工厂建设。京东方前董事长王东升有一条著名的王氏定律:标准产品价格每三年下降50%,那么产品的技术保有量必须每三年增加一倍。资金需求之大可见一斑。

由于资产开支大,2010年起,京东方长期借款一路上涨,在2019年已超过1000亿。据了解,京东方在研发和扩产的道路上已多次得到政府和国资的扶持,如果从国家科技研发的角度而言,京东方是中国工业制造必不可少的一个名片,但是就投资价值的角度而言,并不是一个好的投资标的。高资本开支的模式,让京东方既赚不到利润,也赚不到现金流。除了2021年,京东方其他年份的净资产收益率都只有5%左右,已经是行业龙头的京东方,始终去不掉“大而不强”的标签。

猜你喜欢

万润光电完成Pre-IPO轮融资,京东方创投入股

融资资金将主要用于超宽幅偏光片离型膜产线的爬坡、新产品研发的持续推进,以及与下游客户达成友好战略合作关系,提升公司在高端离型膜材料领域的品牌竞争力。

猎云网

猎云网

砺石商业评论

砺石商业评论

博望财经

博望财经