卖新冠抗原的九安医疗掏200亿理财,“医疗大佬们”都这么壕了?

疫情这几年,A股市场经历了冰火两重天。其中,生物医疗股显然是氛围火热的一方,如九安医疗(002432.SZ)、以岭药业(002603.SZ)、明德生物(002932.SZ)、中红医疗(300981.SZ)等新冠概念股纷纷赚得盆满钵满。

手握大笔闲置资金,如何支配成了各位老板幸福的“苦恼”,投资理财则在此背景下脱颖而出,成了“香饽饽”。

仅在上周,就有九安医疗、以岭药业两家企业对外宣布,要将自有资金投入理财产品。其中“妖股”九安医疗出手十分阔绰,上来就规划了200亿元的超高额度。

一众医疗大佬为何如此热衷买理财?

“妖股”老板斥资286亿买理财?

说起疫情期间著名的医疗股,天津富豪刘毅的九安医疗一定榜上有名。三个月拿下超200亿的营收,股价半年暴涨16倍,九安医疗也因此被称为“妖股”。

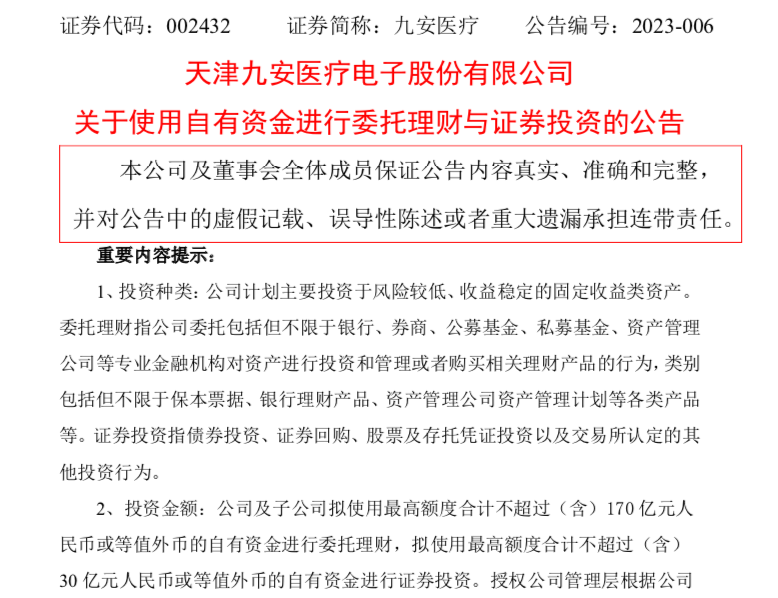

1月31日,“妖股”九安医疗公告,公司已经召开董事会会议,将拿出最高200亿元的自有资金进行投资理财。

来源:九安医疗公告

投资方向有两部分。其中170亿元将委托给银行、券商、公募基金、私募基金、资产管理公司等专业金融机构,由他们进行资产投资管理或购买,保本票据、银行理财、资产管理公司的资产管理计划等各类产品等均在其考虑范围之内。

而剩下的30亿元,则计划拿来证券投资,包括投向债券、股票、存托凭证、证券回购等产品。

九安医疗表示,此次投资行为是在满足公司日常经营现金需要的前提下,以自有资金进行委托理财与证券投资业务,不会影响公司主营业务的正常开展。而该事项后续还需通过股东大会来审议,审议通过后才是有效的,200亿元只是申请的一个最高额度,不代表实际使用金额。

事实上,这已经不是九安医疗第一次规划理财了。早在2021年6月,九安医疗就曾介绍要用2.5亿元进行证券投资。彼时,九安医疗的爆款产品试剂盒还未在美打出名堂,手中闲置资金并不多,2.5亿元被公司认为是合适的投资额度。

转折发生在同年11月,因旗下新冠抗原检测试剂盒在美获得FDA授权,九安医疗接到大洋彼岸的多笔大额订单,2022年业绩直接超过此前12年总和,创始人刘毅也以63亿元的身家成为了《2022年胡润全球富豪榜》新晋富豪。

来源:胡润全球富豪榜

手中闲钱变多了,刘毅的目光又回到了理财领域,并在2022年的4月和9月合计规划了两笔投资理财资金共计86亿,再加上此次的200亿大手笔,仅一年之内,九安医疗在该领域计划投资规模就达到了286亿元。

对此,IPG中国区首席经济学家柏文喜认为,九安医疗的此次理财投资是在综合考虑投资安全性、收益性与流动性基础之上旨在提高闲置资金收益的行为。

经济学家宋清辉也提到,在2022年经济表现并不太乐观的背景下,九安医疗的理财投资行为或有可取之处。但他同时也表示,若后续九安医疗仍靠投资增利,而不是依靠主营业务,长此以往将会伤害公司的市场竞争力。

“新冠概念股”大佬纷纷出手

而在一众医疗企业中,提到对理财产品的青睐,刘毅可不是独一份。吴以岭实控的以岭药业、桑树军掌舵的中红医疗、陈莉莉、王颖携手创立的明德生物等均对理财产品表现出了相当的兴趣。

刚刚过去的2月3日,以岭药业拿下接力棒,宣布将拿出不超过30亿元自有资金购买短期理财。

来源:罐头图库

而再往前倒几个月,明德生物和中红医疗也多次官宣将对短期理财和证券产品等出手,拟投资上限分别是35亿元和60亿元。

加上九安医疗的286亿元,即前后不到一年时间,以上四家企业的计划投资规模就超过了400亿元。

和九安医疗一样,上述大手笔“买买买”的三家也均为疫情中杀出重围的“新冠概念股”。

其中,中红医疗旗下产品健康防护手套在疫情初期就表现出了惊人的爆发力,2020年和2021年两年辅助公司收获了96.87亿元的营收,合计实现净利润超过了50亿元。

而提供新冠检测试剂的明德生物和生产连花清瘟等感冒药品的以岭药业则是循序渐进,逐年增长。截至2022年9月底,二者净利润分别为39.86亿元和14.12亿元,分别同比上涨285.24%和15.48%,几年下来也收获了不少的财富。

来源:罐头图库

不过,防疫类产品对企业来说也是一把双刃剑,虽然它能在短期内大幅拉升公司业绩,但随着2022年年底疫情防控政策调整,对应产品市场需求的下滑,其面临的业绩压力也不容忽视。

桑树军掌舵的中红医疗就是一个明显的例子,疫情第三年,市场对于防护手套的需求逐渐回归了理性状态,中红医疗的盈利能力也正逐步恢复至疫情之前。

业绩预告显示,2022年,其归属于上市公司股东的净利润约为4900万元-7900万元,同比下降98%-97%,甚至和2019年的8926.6万元相比还尚有差距。

而中红医疗的故事明显不会是个例。

医疗大佬为何热衷买理财?

众所周知,2022年A股整个大环境并不乐观,Wind数据显示,截至2023年2月4日,在2680余家披露业绩预告的公司中,有995家已经表示亏损,其中488家为连续亏损。

而随着2022年国际、国内防疫政策的调整,此前大赚的“新冠概念股”的未来也蒙上了更多未知的面纱。

在此背景下,医疗大佬们选择出手买理财,则可视做为上市公司业绩加一道安全保险。

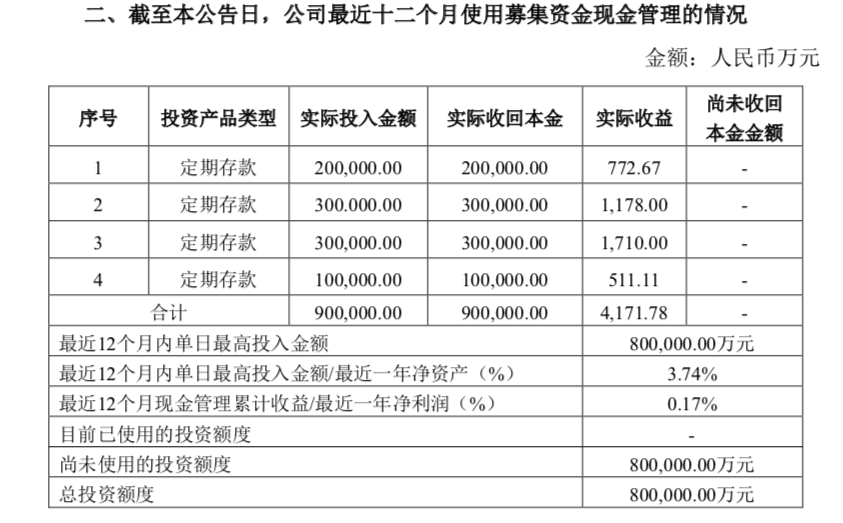

买理财赚收益,资本市场早有不少先例,如2022年“券商一哥”中信证券(600030.SH)就曾用80亿元的闲置募集资金购买4批银行理财,半年躺赚收益约4172万元。而有着“水泥茅”之称海螺水泥(600585.SH)也在2022年收回了8批理财产品,总计收益约5.42亿元。

来源:中信证券公告

宋清辉分析,据观察,近年来在疫情背景之下,大多数上市公司购买理财主要是出于保本并能有一定收益,具体到产品来看,大多购买的是结构性存款、货币基金、偏固定收益类产品、逆回购等,这类产品虽然收益率一般,但安全系数较高。

经济学者、允泰资本创始合伙人付立春也曾对《经济参考报》表示,有些公司和行业现金流比较充裕,为提高公司的财务效率,会用闲置资金购买一些期限相对比较匹配,风险、收益相对比较平衡的理财产品,这其实是一种相对较正常的财务管理手段。还有公司会利用募集资金购买一些短期、小额的理财产品,这有一定的合理性和正当性。

不过,买理财或许能在短期内为公司提升收益,但长远来看,诸如“新冠概念股”若想在疫情过后,获得市场的持续认可,提升主营业务才是根基。

来源:罐头图库

柏文喜认为,此类企业,在暂时资金闲置且没有较好投资计划情况下,可以选择理财投资来提升收益。但是就中长期来看,还是要推动企业战略转型,以投资或并购的方式获得具有成长性与可持续性的新主营业务。

宋清辉也有类似观点,“后疫情时代,企业想要获得市场的持续认可,未来需要及时调整战略、聚焦主业。因为只有主营业务的提升,才能够最终提高上市公司的质量。”他提到,上市公司在发展中要有远见和定力,不能只想着挣“快钱”,否则终会因苦果反噬而被资本市场淘汰。

猜你喜欢

全病程管理服务平台微脉完成2亿元D轮融资

本轮新增融资方为信银投资、求是资本、余杭区转型升级产业基金、德清县产业发展投资基金、嘉兴市南湖股权投资基金,老股东源码资本、千骥资本、元璟资本继续追投。推动类器官技术行业发展,丹望医疗完成战略融资

利用类器官技术在生物医学研究、药物研发和再生医学等领域的巨大潜力,引领新质生产力的变革。

猎云网

猎云网

博望财经

博望财经