个人养老焦点视线一 | 品质养老需要多少钱,先弄懂“人生收支曲线”原创

那么,要实现品质养老,归根到底还是需要口袋里有“余粮”,品质养老大致需要多少钱?弄懂人生收支曲线对品质养老有什么意义呢?

先来听我们聊一聊:

01

品质养老不少花钱

人退休了,品质养老花钱不一定少

退休后,部分开支会相应减少,经济压力貌似减轻,实现品质养老所需的支出可能被低估了。不仅是因为众所周知的通胀因素,时代变迁、观念改变,退休后人们在文化、旅游、社交等方面的活动依然会十分活跃,还可能有抚养孙辈、养生护理等方面的开支,“氪金”有增无减。

估一估,品质养老需要多少钱

按照世界银行标准,2021年,我国人均GNI(国民总收入)已近1.2万美元,已非常接近高收入国家门槛。在这个背景下,我们设定退休后可用养老资金总额,至少等同于同期中等收入水平居民的总收入,即可基本实现品质养老。

根据国家统计局的数据,我国城镇居民户可支配收入从低到高平均分位5档,每20%为一档。

要实现品质养老,退休后养老资金总额至少需达到城镇居民可支配收入户分档的居中第三档水平。以2021年的上述第三档数据为基数测算,在未来25年获得的可支配收入总额为301.15万元。(注1)

另一方面,估算2022年-2046年的25年间,企业职工人均累计可领取养老金总额为163.9万元。(注2)

这样,如果仅依靠基本养老金,距离实现品质养老的总资金缺口将达到大约137万元。

2021年,富达国际和蚂蚁财富发布的《中国养老前景调查报告》中的一项调查数据显示,年轻一代具有更高的退休储蓄目标,中位数为154.8万,而35岁及以上受访者目标储蓄额中位数为139.3万元。这与我们的测算结果还比较吻合。

总而言之,无论是根据全国平均水平进行的估算,还是通过问卷调查所了解的特定人群的实际情况或心理预期,我们可以看到,要实现品质养老,实现退休后同街坊四邻、同社会中等生活水平相比不落下风,进而达到心之所愿的老年生活水平,对大多数家庭和个人而言,所需总金额可不是一个小数目。

未雨绸缪,早规划、早积累,做好个人养老储备,不失为实现福寿齐美的明智之举。

02

弄懂“人生收支曲线”很重要

小李刚过30岁,最近从网上看到的数据,说基本养老金替代率低,实现品质养老可能有压力。

小李不以为然:“退休后收入减少,但开支也自然会减少啊,养老金替代率低一些其实问题不大,退休生活品质的问题不用多虑。”

不单小李,很多年轻人也同样有此想法。

但是,实际情况没有那么简单。我们从两张图说起:

两张图了解退休前后的收支情况

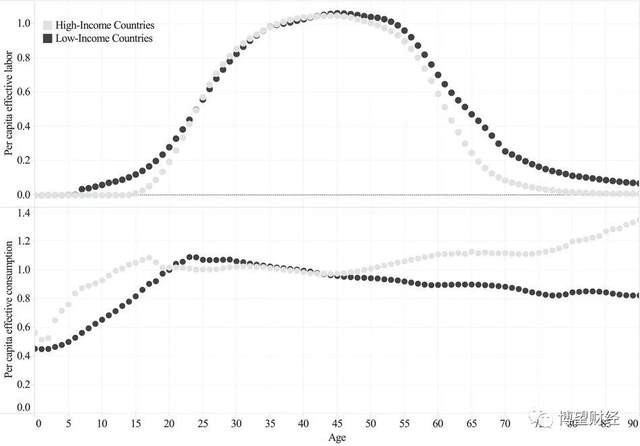

“人生收支曲线”刻画人生不同年龄阶段收入、支出的情况:

在奋斗期,收入、支出曲线一同走高,收入曲线会远高于支出曲线;到退休养老期,收入、支出曲线一同下降,但支出曲线会高于收入曲线,也以此提示着人们要提前做好养老储备。

但是,在实际生活中,没有那么简单。世界银行曾在研究报告中发布过一张统计曲线图,图中 “年龄-消费”曲线并没有随年龄增长如期大幅走低,即并没有像小李的直观判断和“人生收支曲线”上所刻画的的那样,年龄越大,消费支出也相应明显减少。相反,高收入国家组,消费支出却持续走高,临近生命尽头的支出甚至还出现了陡升。

来源:世界银行,2019年。

人的一生,赚得多时,花得多,压力自然不大,可悠然自得;如果赚得少时,花得依然不少,甚至比收入高峰时更多,就要有所警觉。

2021年,我国人均GNI(国民总收入)约为1.24万美元,已经非常接近高收入国家门槛(2022年7月世界银行定义的高收入国家标准为人均GNI达到1.32万美元),并十分有望于近年内迈入高收入国家行列。

对照其他国家经验,我国也有可能出现类似“收入高峰-支出高峰”的时间错位,我们需要注意提前检视和储备,管理好自己的“人生收支曲线”。

什么导致了收入-支出高峰的时间错位?

1. 退休后花钱的时间越来越长,总支出越来越高

随着生活和医疗条件越来越好,我国人口平均预期寿命已从1982年的67.8岁提高至2021年的78.2岁。根据联合国人口预测方案,2040-2045年中国人口出生时平均预期寿命将达到80.34岁。随着预期寿命不断延长,进入退休养老阶段花钱的时间也越来越长,所需的总支出额无疑也会越来越多。

2. 退休后医疗护理刚性负担越来越重

研究显示,一个人一生大约2/3的医疗消费发生在65岁以后。2015年,我国老龄工作委员会办公室起草的《国家应对人口老龄化战略研究总报告》中指出,一般情况下,60岁及以上年龄组的医疗费用是60岁以下年龄组的3-5倍,平均每位80岁及以上高龄老人的照护与医疗成本开支约为65-74岁老人的14.4倍。

可以预见,假设退休年龄维持不变,随着预期寿命增长,预期寿命和退休年龄间的“裂口”越走越阔,退休后花钱的时间长了,所需总支出越来越多,尤其是随着年龄增长,医疗保健、长期护理等方面开支,几乎不可避免地有增无减且日趋刚性,如果没有充足的事前储备,可能会承担较大经济压力。

筑好养老储备“蓄水池”,管理好“人生收支曲线”

纵观人的一生,数十年风风雨雨,也是一轮 “上学(支出)-工作(收入)-退休(支出)”周期,而经济风险潜藏于“收入高峰-支出高峰”的时间错位,且长寿还可能放大这一问题。

雨多时筑池蓄水,雨少时开闸灌溉。建议大家有远见,早规划,提早修筑养老储备“蓄水池”。青壮年时开展养老储备,沉淀盈余,为养老生活积蓄资金,主动管理好自己的“人生收支曲线”,从容应对退休后的开支需求,提升老年生活水平,实现品质养老!

声明:本资料仅用于投资者教育,不构成任何投资建议。我们力求本材料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金有风险,投资需谨慎。

(数据及图表来源:易方达投资者教育基地)

(注1:2021年,在城镇居民可支配收入从低到高平均划分的五档中,居中的20%一档(第三档)收入为42498元/年;自2013年有统计数据以来,该收入复合年均增长率为7.3%;此处计算时假定2022年以后年增速仍保持在7.3%。根据人社部副部长张义珍在“两会”上的发言,假设我国职工平均退休年龄为54岁左右,2021年平均预期寿命78岁,因此我们以25年的时间跨度进行测算。)

(注2:2021年6月,人社部部长张纪南在《求是》杂志发表文章,指出我国企业退休职工的人均养老金2020年达到2900元/月左右的水平,此处按此基数测算,并设定人均养老金在2020年基础上每年上调4%。)

猜你喜欢

深化养老服务改革:分类管理促精准供给,三类机构满足不同需

近日,中共中央、国务院出台《关于深化养老服务改革发展的意见》,旨在通过分类管理提升养老服务精准度。民政部发布新规范,力保居家失能老人享受专业养老服务

民政部近日发布了《家庭养老床位服务基本规范》,这是国家层面首个关于家庭养老床位的行业标准,旨在推动家庭养老床位的规范化、专业化发展。

博望财经

博望财经

财富独角兽

财富独角兽

网友评论