燕之屋还有多少泡沫?

充满争议的燕窝行业,有望迎来“第一股”。

这家抢先递交IPO申请的燕窝企业是成立已有24年之久的燕之屋。

根据招股书,燕之屋本次IPO计划发行2890万股,募资10.19亿元,倘若按照这个数值计算,发行价在35.26元左右。今年上半年,燕之屋的每股收益为0.75元,粗算可知其静态市盈率大概在47倍。

尽管近年来中式滋补日益成为人们的“心头好”,但不容否认的是,燕窝生意始终摆脱不了“智商税”的质疑,在这种情况下,经营数据并不能成为“亮眼”的燕之屋,上市后是否能够得到资本市场的认可?

与此同时,燕之屋在提交IPO之前,其关联方火速成立经销商公司,然后再由燕之屋花高价收购。这一举动的合理性,也引起了市场的一系列猜测。相较于盈利能力,这或许才是影响其IPO进度的关键所在。

01

只是一家营销公司?

对于燕之屋的认知,市场中或许有不少人都将其视为一家营销公司,事实上,这种想法并非“空中楼阁”,财务数据可以说明一切。

根据招股书,2018年至2021年1-6月,燕之屋的营业收入分别录得7.24亿元、9.51亿元、12.99亿元和7.07亿元。

招股书数据

2018年至2020年,燕之屋的销售费用分别为2.34亿元、3.08亿元、3.17亿元。而到了2021年上半年,公司的销售费用也已经达到了1.69亿元。销售费用在营业收入中的占比分别为32.3%、32.4%、24.4%和23.9%。

而销售费用的大部分都投向了广告宣传方面。2018年至2021年1-6月,燕之屋的广告宣传费分别为1.36亿元、1.87亿元、2.37亿元、1.22亿元,占同期销售费用比例分别为58.02%、60.84%、74.93%、72.52%。广告宣传费在营业收入中的占比常年接近20%。

招股书数据

作为燕窝行业的“老玩家”,燕之屋曾于2008年就聘请到香港女星刘嘉玲担任品牌代言人,此后品牌代言人更换为林志玲。2021年,公司还邀请到奥运击剑冠军孙一文为产品“站台”。

除央视等主流电视媒体广告外,燕之屋在新媒体上的投放同样毫不手软。在年轻人最常关注的互联网种草平台上,燕之屋也没少花心思邀请明星和头部KOL推荐产品,包括关晓彤、姚晨、尹正等在内的明星们,都曾在自己的小红书账号上发布过推荐视频。

众人皆以为打着“新滋补”“新零售”旗号的燕窝消费会是一门好生意,然而燕之屋营收稳步增长的同时,净利润增速却不能表现出营收的同步增势。

2018年至2020年,燕之屋的净利润分别为6330.66万元、7869.84万元和1.22亿元,2021年1-6月为6425.47万元。2019年和2020年净利润增速为24.3%和55%,对应的营业收入增速分别为31.25%和36.66%。

但需要说明的是,尽管燕之屋在2020年内的净利润增速较营收增速高出不少,但这并非是因经营改善来获得的,真正的原因是当年内公司销售费用仅增加了2.83%,可以说与上一年基本持平。

与此同时,招股书各期间内,公司对应的营业净利率分别为8.7%、8.3%、9.4%和9.1%。从净利润表现和营业净利率表现不难看出,尽管近年来燕之屋向消费市场砸入了巨量广告营销费用,然而公司的盈利能力却始终没有得到太强的增进。

此次IPO,燕之屋计划募集资金10.19亿元,除了将用于生态产业园建设项目、燕之屋研发中心升级建设项目、补充流动资金等方面之外,营销网络建设及品牌推广项目同样也被列入资金投向当中。

与高昂营销费用形成对比的,是“相形见绌”的研发费用。招股书各报告期内,燕之屋的研发费用分别为1304.9万元、1874.2万元、1766.4万元和955.8万元,研发费用率分别为1.8%、2%、1.4%和1.4%。

从投入力度来看,燕之屋近年来的研发费用呈现出逐渐下滑的趋势,这也从某种角度坐实了其“重营销、轻研发”的企业属性。从未超过2%的研发投入,也让市场对募资用途中的“研发中心升级建设项目”打了一个大大的问号。

02

“毒血燕”十年后,虚假宣传频现

事实上,燕窝消费真正的爆发不过是最近几年的事情,这比“本该”爆发的时间晚了不少,这与燕之屋不无关系。

燕之屋IPO的曝光,让发生在2011年的“毒血燕事件”也被人们翻了出来,这次事件不仅使得燕之屋,连带整个燕窝行业都陷入到了“至暗时刻”。

当年,一位消费者在购买了燕之屋的血燕产品后,出现了发烧、头痛等症状,在将留存的血燕产品送检后结果显示,该产品的亚硝酸盐含量高达2371毫克/千克,超出国家最高强制性标准的33倍。

随着“毒血燕事件”的十年消散,加之消费升级所带来的历史机遇,此前一直被视为“高端”的物品,逐渐飞向了更多的“寻常百姓家”。

巨量营销费用的投入虽然在带动了燕之屋市场销量的提升,但也给燕之屋带来了不少有关于“虚假广告”的争议。

尽管近年来,不少专家学者纷纷指出,“唾液酸并非燕窝专属”,“目前并没有证据证明燕窝的营养价值”,甚至“燕窝的营养价值远不如牛奶和鸡蛋”,然而此前就有不少媒体曝出,燕之屋的广告宣传中存在多处涉及保健功效的暗示,如食用燕窝可以补气养肤、增强免疫力、调理肠胃,缓解妊娠反应,甚至孕妇食用还能使生下的婴儿健康白净等等。

对这些广告涉及的“功效”方面的宣传,燕之屋执行董事兼总裁李有泉曾表示,燕之屋的广告从没直接说有什么功效,不存在消费欺诈。“如果消费者通过广告有自己的感受和理解,我们也不能左右他们”。

过度营销为燕之屋带来的不仅是虚假宣传的诟病,更重要的是,还一步步拉低了资本市场同样十分关注的一个重要的财务指标:毛利率。

根据燕之屋招股书,从行业平均值来看,2018-2020年,燕窝行业的毛利率均在50%以上。但同一时期内,燕之屋的综合毛利率分别为51.8%、48.6%、48.7%,呈现出下行趋势,且几乎都低于行业同期的平均值。

毛利率的下降,则主要与行业竞争加剧而引起的“价格战”有关。燕窝市场规模的高速扩张,吸引新老玩家的涌入和发力,目前国内主要的燕窝品牌有燕之屋、小仙炖、同仁堂等一些知名度较高、销售规模较大的企业外,也有燕小厨、燕安居、青岛正典等一些年轻的品牌。

玩家数量快速上升带来的结果,是行业竞争压力的陡然加大,打“价格战”成为最常见、也是最直接的一种突围手段。当然,这种竞争方式并不止是在燕窝产业链中,国内大多数行业皆是如此。

招股书显示,燕之屋的主打产品——碗燕的平均销售价格从2018年的180.9元/碗,降至2020年的155.0元/碗;为燕窝产品的新品种——鲜炖燕窝的平均销售价格在三年之内几乎腰斩,由2018年的134.6元/瓶降至61.7元/瓶。

随着国内食品安全、燕窝生产销售等相关法规和标准体系的日益完善,燕窝产业链的门槛将有效提高。对于继续留在行业的企业、以及那些新入局者来说,为了能够全面把控产品质量安全,很大概率上可能要自建工厂,进行大量固定资产的投资和培养专业的管理团队。

与此同时,那些单一看重营销推广而忽视研发创新企业,指望通过跟风推出与知名品牌产品名称、包装、工艺类似的同质化产品而存活的企业,恐将在不远的将来逐步被市场边缘化。

03

高价收购关联方旗下企业,合理性存疑

在递交招股书前,燕之屋还进行了一系列收购动作。

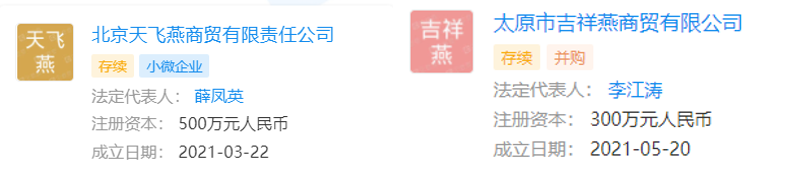

2021年6月,燕之屋收购了哈尔滨市金燕荟商贸有限责任公司(简称“哈尔滨金燕荟”)、长春市金燕荟商贸有限责任公司(简称“长春金燕荟”)、北京天飞燕商贸有限责任公司55%股权(简称“北京天飞燕”);三个月后,燕之屋又收购了太原市吉祥燕商贸有限公司(简称“太原吉祥燕”)55%股权。

数据来自企查查

需要强调的是,从第三方数据机构企查查上的搜索情况来看,这些企业几乎都是在2021年3月至5月期间火速注册完成的,除了北京天飞燕的注册资金在500万元以外,其他公司都是300万元。

数据来自企查查

数据来自企查查

根据公开资料,在收购动作发生前,燕之屋其中一位个人股东郑文滨(占股7.61%)及其配偶薛凤英(也是燕之屋的个人股东,直接占股1.99%)控制着公司北京、长春和哈尔滨地区的经销商,另一位个人股东李有泉控制太原地区的经销商。

2021年新成立的北京天飞燕、长春金燕荟和哈尔滨金燕荟,分别承接原北京、长春、哈尔滨市场燕之屋产品的经销业务;太原吉祥燕承接了原太原市场燕之屋产品的经销业务。业内人士指出,通过收购几家新公司55%股权纳入合并范围,可以降低燕之屋关联交易比重。

数据来自企查查

尽管上述几家承接核心地区销售任务的商贸公司成立都不久,但收购估值却远高于市场中的常规作价。北京天飞燕评估估值为5900万元,长春金燕荟评估估值2900万,哈尔滨金燕荟估值3400万,太原吉祥燕估值2300万元,这四家公司估值合计达到1.45亿元。

燕之屋仅笼统地解释评估方法为收益法,并未给出具体方法。但令人担忧的是,这些收购采用的是现金支付,交易方也未作出业绩承诺。如果未来这几家公司经营业绩不及预期,燕之屋要面临着极大的商誉减值风险。

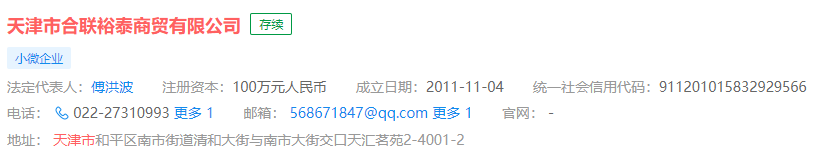

2021年上半年,燕之屋前五大客户分别是京东自营、北京中大百诚堂生物科技有限公司及关联公司(简称“中大百诚堂”)、唯品会、河南燕之杰商贸有限公司(简称“河南燕之杰”)、天津市合联裕泰商贸有限公司(简称“天津合联裕泰”)。

从企查查中的搜索信息不难看出,第二大客户中大百诚堂的法人,是郑文滨的妻子薛凤英;第五大客户天津合联裕泰的法人傅洪波,其妻郭爽在厦门金燕来投资合伙企业(有限合伙)(燕之屋股东,占股9.61%)中占股3.33%。

对于以上种种复杂关联,燕之屋解释为,经销商看好公司未来的发展前景,通过投资燕之屋的方式与总部保持黏性和良好关系,深化合作,同时发行人也绑定经销商的渠道,共同实现利益最大化。

无论从哪个角度来说,对于企业及关联方之间的交易、股权关系等方面的考量,向来都是证监会审核的重中之重,因为其中涉及利益输送、定价公允性、业务真实性等问题。就这一点来说,如何向相关部门自证“清白”,将成为燕之屋IPO进程当中最重要的一步。

猜你喜欢

年货市场新风向:多元化需求驱动品牌策略深度转型

春节临近,年货市场繁忙,线上线下融合,品质消费成主流,传统文化与现代元素碰撞展现新活力,商家需创新优化产品和服务以满足消费者需求。年关将至食品消费再迎高峰,我国食品相关企业超127.2万家

年关将至,食品消费市场升温,企业扩产备货加强推广。电商平台推年货节,健康食品受热捧。全国生活必需品供应充足价格稳。我国超127.2万家食品企业,山东最多,涉司法案件企业占2.11%。“千金难买我高兴”成为新消费理念,年轻人热衷为情绪买单

年轻人“花钱买快乐”成新趋势,追求物质与心理满足。《2024中国青年消费趋势报告》显示近三成受访者为情绪价值消费。潮流生活相关企业超3.4万家,近五年增长显著,广东最多,涉及司法案件企业占0.24%。

博望财经

博望财经

网友评论