假如真的被小鹏汽车“抛弃”,宁德时代业绩将受重创?不可能!

上周,“宁王”股价大跌,市值一日蒸发千亿,一时间众说纷纭。其中热度最高的说法,来自于36氪的一篇《宁德时代:万亿电池帝国的裂缝》的文章称今年年中,宁德时代总部大楼发生了一场争执,当事双方是曾毓群和何小鹏——他们分别是宁德时代和小鹏汽车的创始人。最激烈时,曾毓群甚至还退出会议室,平静了 10 多分钟。何小鹏打算引入新的主力电池供应商,这会削减宁德时代的供货份额。

但真正激怒曾毓群的是,小鹏汽车增加的主力供应商是中航锂电。这篇文章还提到,除了小鹏汽车,还有广汽等车企也在“逃离”宁德时代,寻找其他供应商……

“宁王”的业绩表现,真的会因“被抛弃”传闻产生重大负面影响吗?

01

小鹏汽车的抉择

问题的起点,始于小鹏汽车为什么要切换电池供应商。这点或许在12月8日小鹏汽车回应上证报记者中能找到答案:由于受疫情影响,行业面临着磷酸铁锂电池供给的极度紧张,也给小鹏P7 480E/N车型的生产带来了极大的不确定性,造成了480车型订单无法在下定时的预计交付周期内及时交付。

换句话就是:电池供应跟不上,严重影响了小鹏汽车的交付。这个矛盾并不是临时爆发,早在半年前就曾出现。今年8月初有媒体报道称,小鹏汽车董事长何小鹏在宁德时代蹲守一周,只为求电池。小鹏汽车或早已遭遇电池短缺挑战。

那么问题来了:既然磷酸铁锂电池供应不足,小鹏汽车为什么不能换其他电池(比如三元锂电池),而非要换电池供应商?

和三元锂电池比,磷酸铁锂电池在多个方面更胜一筹。首先,磷酸铁锂电池技术成熟并在安全性、使用寿命、成本等多方面的优势比较突出。

其次,从供应的稳定性上,磷酸铁锂材料极为丰富,拥有三元不具备的天然优势。三元材料,是指正极材料使用的,以镍盐、钴盐、锰盐(铝)为原料的材料,里面三种的比例可以根据实际需要调整。关键是我国的钴和镍都很少,需要大量进口,有从石油的“卡脖子”转成钴、镍的“卡脖子”的隐患。此外,由于三元材料对钴和镍的大规模应用,三元材料的价格受到钴和镍价格波动的影响较大,给车企的生产销售和盈利问题造成较大的不确定性。

相比之下,磷酸铁锂具有原料广泛,供应稳定,成本低廉等优势。而且,其工作电压适中、电容量大、高放电功率、可快速充电且循环寿命长,在高温与高热环境下的稳定性高等优点,逐步成为电动车企业的代表。

各种正极材料性能对比,东方证券研究所

2020年12月的报道称,小鹏G3磷酸铁锂版将在2021年推出,成为第一个换装磷酸铁锂电池的头部造车新势力。2020年11月,小鹏G3销量1492辆,环比增长59%。采用磷酸铁锂电池后其车辆成本有望进一步下降,这或为小鹏G3争取更多的售价下探空间。

前文中提及延期交付的小鹏汽车P7磷酸铁锂版车型于今年3月3日正式上市,搭载宁德时代提供的磷酸铁锂动力电池,最大功率196kW(266马力),续航或达到480km。

作为小鹏汽车最主要的电池供应商,宁德时代的磷酸铁锂电池数量或许无法满足销量正在井喷时期的小鹏汽车。小鹏汽车要想获得更多电池,只有寻求新的电池供应商。

02

被“抛弃”的宁德时代,业绩会因此大受影响吗?

从成本、技术、产能看,都不会。

动力电池领域有个肉眼可见的趋势——市场集中度逐步提升。随着下游客户对高性能、低成本的追求以及国家政策对安全性能的规范,未来头部集中趋势将会更加明显,低端产能被逐渐清退。2020 年实际在产的动力电池企业数量已不足50 家。

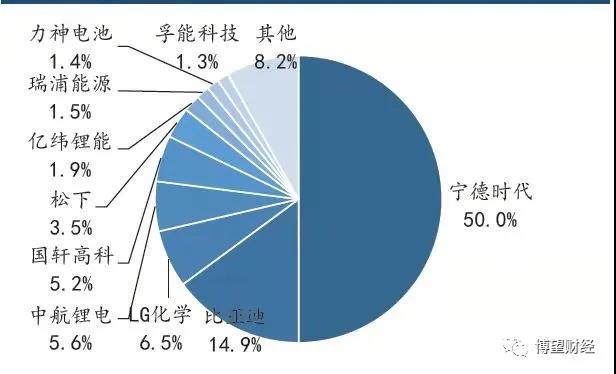

像宁德时代这种龙头企业则实现飞速成长,2017-2019 年,宁德时代的市占率从29%迅速攀升至51%。2020年,取消动力电池白名单限制后,海外电池龙头进入中国,LG 化学和松下分别以6.5%和3.5%的市占率位列第三和第六,虽然抢占了部分市场,但宁德时代仍以50.0%的占比稳居第一。

2020年中国市场动力电池企业份额,来源:世纪证券

贵为龙头老大,自然在议价权上有足够底气。宁德时代通过持股、成立合资公司、签署战略合作协议等方式已经布局全产业链的关键资源。如今在各环节都普遍具有多个供应商选择,不对任何单一供应商过度依赖,议价能力和抗风险能力不是一般的强。举个例子,因为宁德时代的采购规模大,并且对上游技术把控强,同样是采购在成本中占比最高的三元正极,宁德时代在2017-2019 年相比其他客户的价格折扣力度都在10%以上。

所以在规模效应下,宁德时代可以以较低的成本生产电池。而市场传言小鹏将要合作的中航锂电,在2020年国内动力电池市场的份额为5.6%,规模方面不存在明显优势,成本上也就不及宁德时代有竞争力。

成本方面,宁德时代更强的“杀招”在于对“车电分离”的前瞻性布局。2020年,国家新能源汽车补贴政策中明确对基于换电技术的车电分离模式给予肯定,售价 30 万以上的电动车必须具备换电能力才可享受购车补贴;在 2020 年两会政府工作报告中,换电站首次被纳入“新基建”范畴。

“车电分离”作为一种新型电动车补能方案,解决了电动车续航、充电时长两大核心痛点,正成为电动车补能的主要方式之一,更重要的是它能够明显降低新能源汽车购置成本。

举例:如果用户选用“Baas 电池租用”形式购买带电量70kWh的蔚来热销车型ES6,将少花7 万元,降幅接近20%,电池包每月租金仅980 元,价格吸引力大幅提升。另外,换电模式的充电效率惊人,蔚来在2021 年1 月发布的第二代换电站,单次换电仅需3 分钟,对比目前多数快充模式仅能实现30 分钟内充80%电量,能极大改善用户充电体验,同时还解决了用户对电池容量衰减的担忧。

当然,换电模式也对电池寿命、产品一致性和售后服务能力有更高的要求,利好宁德时代这类头部企业。2020 年8 月,宁德时代携手蔚来、国泰君安、湖北科投成立公司,推动“车电分离”新商业模式在新能源汽车行业的发展。推广换电模式,将使动力电池需求增速快于新能源汽车销量增速,帮助宁德时代开拓新市场。

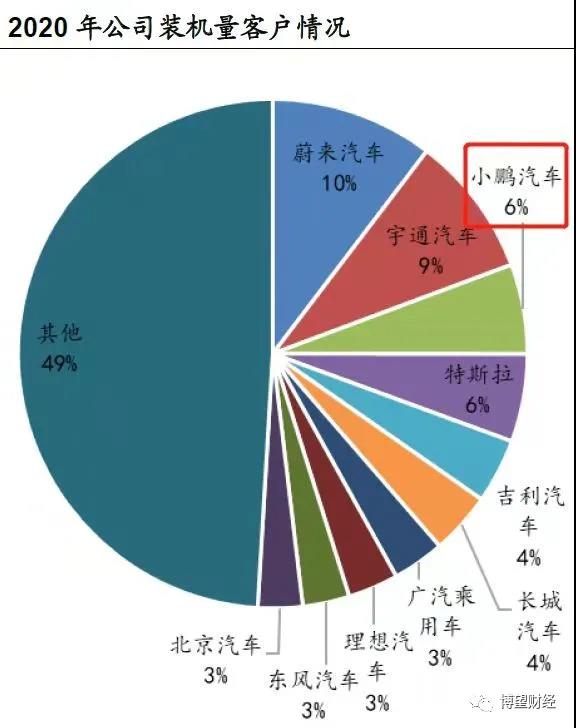

第二,从产能上看,2020 年宁德时代动力电池系统产能为69.1GWh,产量为51.71GWh,销量为46.86GWh,产能利用率为74.83%(受疫情影响),产销率仍高达90.58%,几乎可以说是“满产满销”。在这样的前提下,在宁德时代客户中装机量占比仅为6%的小鹏寻找新的供应商,对宁德时代现有电池订单的交付并未造成影响,几乎不会导致宁德时代的业绩下滑。

图:2020年宁德时代装机量客户构成

第三,从技术研发来看,宁德时代的专利数量较多,从无钴正极、硅负极及补锂、新型电解液和涂覆隔膜,到固态电池、结构设计、智能制造等等,遍布从材料体系到设计制造的各个环节。而且它在动力电池领域走的是“双向车道”——磷酸铁锂+三元锂双体系齐头并进。从装车量口径来看,2019 年磷酸铁锂占比仅为32.5%,2020 年攀升至38.3%,2021Q1进一步突破至40.4%。2020 年宁德时代(含时代上汽)在三元锂电池市场份额为45.57%,在磷酸铁锂电池市场份额为58.90%,双双位列第一。

目前国内主流市场对磷酸铁锂电池认可度正在提高,海外公司LG 化学与松下主营三元锂体系,宁德时代则是双体系道路,安全边界更加牢固。

结语

无论当前还是短期内的未来,无论是成本还是研发,从哪个角度看,小鹏即便真的“抛弃”宁德时代,都不会对宁德时代业绩造成实质性影响。笔者认为,短期内真正会影响宁德时代业绩的最大可能,是锂电原材料的价格波动。价格波动直接影响成本,但这是整个动力电池产业面临的问题,而非宁德时代一家。

开发高性能、低成本的新型材料一直是动力电池的热门研究方向。前些天,有投资者在互动平台上询问宁德时代当前对钠离子电池研究处于何种阶段,有没有什么突破性进展?钠离子是否会取代锂离子电池?

宁德时代董秘表示目前公司已启动钠离子电池产业化布局,2023 年将形成基本产业链。

国内目前除了宁德时代,发力钠离子电池的并不多,鉴于宁德时代在动力电池整个产业链条的核心地位,钠离子电池有关的技术(比如宁德时代研究的钠锂混动)或许比固态电池技术更早实现大规模应用,这会不会是未来新能源车企趋之若鹜的选择?

猜你喜欢

中国汽车商品出口“一带一路”国家增长显著,新能源汽车成亮点

在汽车整车出口方面,中国向“一带一路”国家出口了442.7万辆汽车,同比增长29.1%,占汽车整车出口总量的69.1%。

野马财经

野马财经

猎云网

猎云网

博望财经

博望财经