旗下公司被曝商票逾期“吓坏”股民 牧原股份:纯属意外

成立于1992年,由创始人秦英林夫妇靠22头猪起家的牧原股份,短短三十年间发展成市值2600亿元的庞然大物。然而近日,牧原股份似乎摊上麻烦事儿了!

平地一声惊雷起,“猪茅”牧原股份旗下32家子公司商票持续逾期!

这可把30万股民吓坏了!“牧原暴雷了,我靠”、“其他综合收益是负4400万,这是什么鬼?去年还是正的”、“拿贷款续命”,抱怨声此起彼伏,哀声哉道,股价也应声大跌。

除此之外,财务造假的质疑声也愈发强烈,要知道这已是2021年以来财报第二次遭质疑,再度成为市场热门话题。

不过,“财大气粗”的牧原股份接下来一系列操作逆势扭转了局面,股价开始稳步回升。

12月7日,牧原股份“断崖式”下跌,由6日收盘价51.61元/股暴跌5.17%至48.97元/股,一日间市值“蒸发”139亿元,此后股价稳步回升,截至12月10日午时收盘50.79元/股。

数据来源:富途牛牛

那牧原股份到底怎么了,会引发资本市场如此关注?待笔者慢慢道来。

01

“牧原系”旗下32家子公司商票持续逾期,背后牵涉百亿信托

12月2日,上海票据交易所披露了截至2021年11月30日商票持续逾期名单,牧原股份直接或间接控股的32家公司承兑的商票持续逾期。其中,据上海票交所官网不完全统计,截至2021年11月30日,“牧原系”上述承兑人累计逾期发生额约为6800万元,逾期余额为1700万元。

数据来源:上海票据交易所

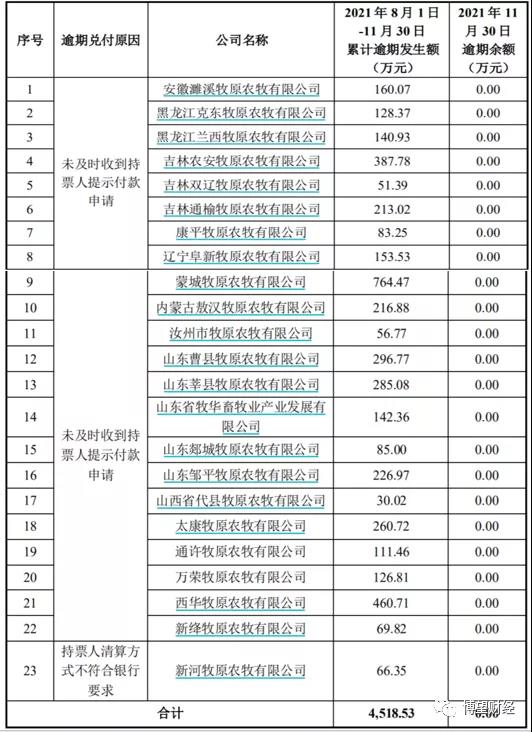

但很快牧原股份出来澄清。公告显示,经公司核实,上海票据交易所于近日公示了《持续逾期名单(截至2021年11月30日)》,2021年8月1日至11月30日,公司共有32家子公司出现付款逾期。经公司核查,截至2021年11月30日,其中23家子公司已完成全部逾期商票的兑付,所涉及子公司及具体情况如下:

数据来源:牧原股份官网

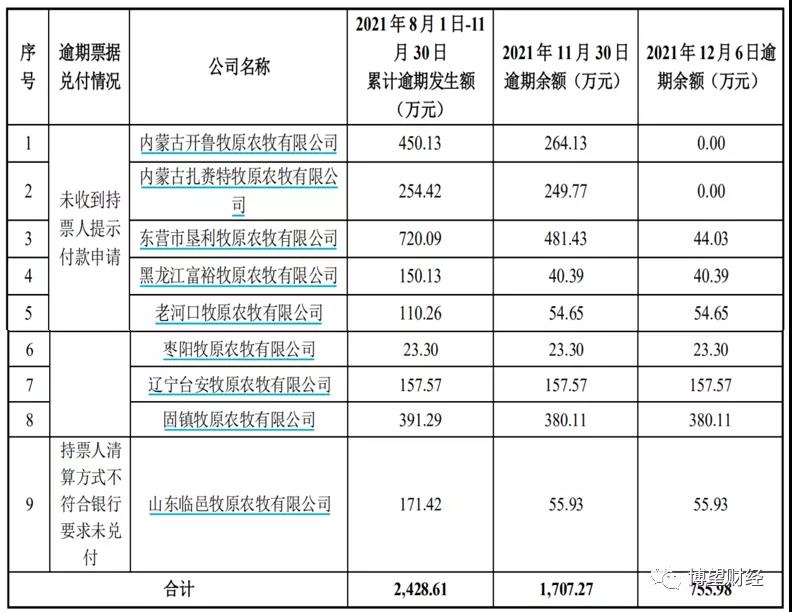

另外,截至2021年11月30日,公司尚有9家子公司存在逾期未支付商业承兑汇票合计1707.27万元;截至2021年12月6日,公司9家子公司尚存逾期未支付商业承兑汇票合计755.98万元。所涉及具体情况如下:

数据来源:牧原股份官网

值得注意的是,牧原股份在上述公告中还特别说明,经公司核查,由于公司未及时收到部分持票人的有效提示付款申请,或持票人选择的清算方式不符合银行要求等原因,导致公司无法按时兑付商业承兑汇票。

公司已积极与持票人、银行沟通,推动商业承兑汇票的顺利兑付,保障持票人的合法权益。目前公司生产经营与现金流情况正常,截至2021年9月末公司货币资金余额为99.50亿元。公司已针对相关情况出台了专项管理制度与措施,未来将加强管理,与银行、持票人保持积极沟通,避免类似事件再次发生。

不过,市场并不买账,股民们认为解释过于牵强,质疑声四起。主要归结为三点:第一,作为一种短期融资手段,商票的应用在国内十分广泛,对于牧原股份应该也并不陌生,2019年至2020年及2021年三季报末,应付票据分别为33.59亿元、19.43亿元及69.52亿元,为何仅仅今年供应商出现未及时发起付款申请的问题,而其他年份未出现?第二,即使供应商出现疏忽,理应家数或笔数不多,为何逾期家数多达超过30家?第三,所谓商票清算方式不符合银行要求,这原本是双方及银行协商的问题,并不能作为逾期的理由。

事已至此,只有将剩余9家子公司尚存逾期商业承兑汇票支付,才能“削弱”上述质疑。

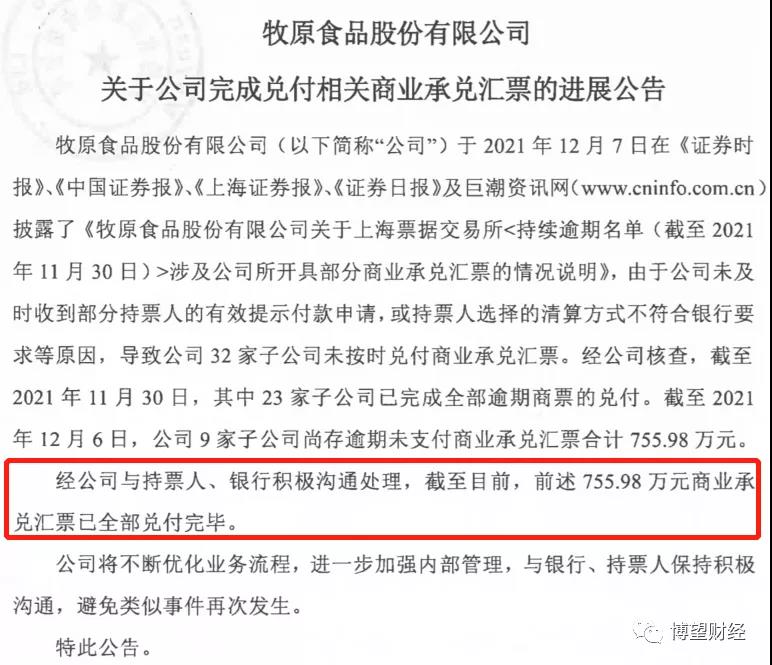

随后12月8日,牧原股份发布关于公司完成兑付相关商业承兑汇票的进展公告称,截至公告披露日,上述逾期755.98万元商业承兑汇票已全部兑付完毕。

资料来源:牧原股份官网

值得一提的是,“牧原系”商票暴雷还牵涉华能信托,出现在上述商票逾期的3家公司股东中。

一般人可能想象不到,为何一家信托公司竟然与养猪公司有所关联。

事实上,华能信托不仅和牧原股份有关联,而且合作时间较早、关系性很强,大到牵涉到200多亿元。

早在2019年,华能信托就开始与牧原股份合作,并且双方在同年11月签署《战略合作协议书》,为扩大生猪养殖规模,牧原股份、华能信托分别投资预计不超过110亿元、100亿元。此后2个月内,双方迅速成立了6家公司,而华能信托所持有股份均在48%-49%之间,持股比例仅次于牧原股份,处于第二大股东的位置。

当然,卷入的并非只有华能信托,招商证券也牵涉其中,出现在2家公司股东中。

02

账面百亿资金难以兑付755万元商票?接连卷入造假风波

心细的读者发现,市值2600亿元的牧原股份为何偿还区区755万元的商票都“扭扭捏捏”,更何况作为2021年前三季度唯一盈利的上市猪企,光利润就近百亿,2020年全年更是实现300亿元的利润,这明显有点不合逻辑。

确实,通过查阅财报,2019年至2020年,牧原股份实现营业收入分别为202.21亿元、562.77亿元,同比分别增长51.04%、178.31%;同期实现利润总额分别为63.19亿元、303.73亿元,同比分别增长1101.14%和380.63%,2019年以来业绩高速增长。2021年前三季度,牧原股份实现营业收入562.82亿元,同比增长43.71%;同期实现利润总额96.89亿元,同比下降58.03%。

截至2021年9月末,牧原股份账面上还躺着99.50亿元的货币资金,即使扣除受限的部分,剩余可流动的资金仍有84.53亿元,那偿还这755万元岂不是轻而易举吗?

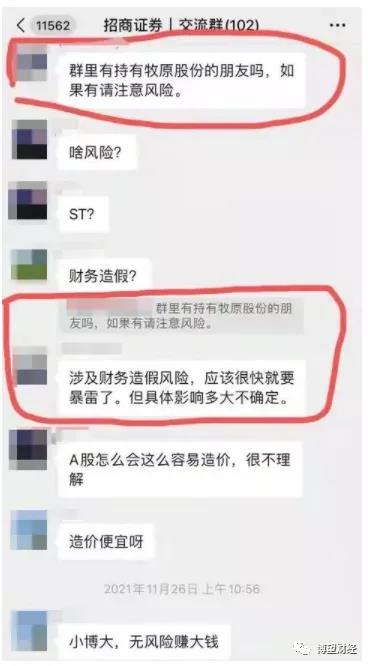

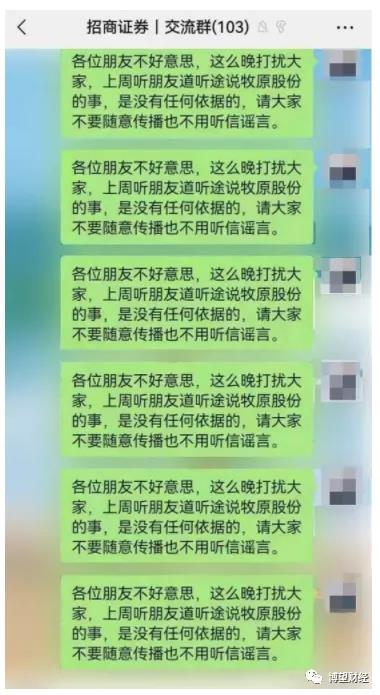

11月26日上午,招商证券杨某在名为“招商证券交流群”中“提醒”持有牧原股份的群友注意风险,并称其“涉及财务造假风险,应该很快就要暴雷。”

虽然招商证券杨某随后又在该群连发多条消息称“牧原股份的事”为道听途说,没有任何依据。但解释已来不及了,此消息迅速传播开来。

但牧原股份看到后“稳如泰山”,直到12月3日有投资者在互动平台询问上述截图的真实性时,牧原股份才回复称,言论不实,公司的生产经营和流动性都正常,不存在应披露而未披露的重大信息。此外,“公司对该类行为表示强烈谴责,保留追究当事人法律责任的权利”。

事实上,这已不是首次质疑,市场中一直有对牧原股份数据真实性的质疑。

今年3月,网络大V“天地侠影”就曾发表《牧原会是惊雷吗?》一文,对牧原股份固定资产/销售收入远高于同业上市公司、关联交易、少数股东ROE(净资产收益率)等多项财务数据提出质疑。

有业内人士表示,牧原股份披露的养殖成本数据一直低于同业上市公司,其在养殖成本控制方面的做法一直被外界好奇。“另外,农业类上市公司一直存在存货审计难度大等风险,牧原股份也不例外。”

因上述因素影响,牧原股份不仅引来监管问询,还因“带病”申报可转债发行,公司实控人、董事长秦英林也被证监会约谈。

值得关注的是,牧原股份连发30余份公告中除了澄清逾期兑付,还披露了一系列融资计划。

首先,牧原股份拟向银行等金融机构申请不超过700亿元的授信额度;其次,2022年拟开展融资租赁业务进行融资,采取售后回租等形式向非关联融资租赁公司或银行申请融资,融资额度不超过30亿元,每笔融资期限不超过8年(含8年),有效期亦为2022年全年;再者,牧原股份增加了向控股股东牧原实业的借款额度,计划借款不超过50亿,用于公司生产经营和发展。当然,后续还有待关注。

03

业绩的巨大差异来源于经营模式的不同

12月以来,5大上市猪企相继发布的11月份生猪销售简报显示,除天邦股份外,其余4家猪企的生猪销售数量出现环比下跌。

具体来看,温氏股份销售肉猪119.56万头(含毛猪和鲜品),环比下降34.29%;牧原股份销售生猪387.4万头(仔猪销售7.2万头,向子公司销售生猪30.48万头),环比下降26.3%;新希望销售生猪90.43万头,环比下降24.07%;正邦科技销售生猪100.38万头(其中仔猪11.30万头),环比下降21.72%;天邦股份销售商品猪56.63万头(其中仔猪销售53414头),环比增5.57%。

但从销售均价来看,5大上市猪企销售均价环比都有所上升。

具体来看,温氏股份毛猪销售均价17.19元/公斤,环比上升45.80%;正邦科技商品猪(扣除仔猪后)销售均价为14.86元/公斤,环比上升39.44%;新希望商品猪销售均价15.46元/公斤,环比上升36.33%;牧原股份商品猪销售均价为15.96元/公斤,环比上升34.34%;天邦股份商品猪销售均价16.41元/公斤(商品肥猪均价为16.00元/公斤),环比上升30.66%。

而据此前2021年三季报显示,除牧原股份仍盈利外,其余4家均转为大额亏损。

具体来看,牧原股份利润总额同比下降58.03%至96.89亿元;天邦股份同比由盈利28.34亿元转为亏损26.73亿元;新希望利润总额同比由盈利62.36亿元转为亏损56.69亿元;正邦科技利润总额同比由盈利55.25亿元转为亏损78.26亿元;温氏股份利润总额同比由盈利85.75亿元转为亏损94.62亿元。

不禁有读者会问,同样是猪企,为何业绩差距这么大呢?

这主要源自他们的经营模式不同。

具体来看,牧原股份采用“全自养、全链条”的经营模式;温氏股份采用紧密型“公司+农户”模式,以封闭式委托养殖方式与合作农户在养殖产业链中进行分工与合作;新希望以“公司+农户”合作养殖为主,一体化自养为辅,并在国内饲料行业多年保持规模第一;正邦科技以自繁自养和“公司+农户”合作养殖相结合的模式;天邦股份则采用“母猪场+育肥场”两点式规模化养殖。

牧原股份虽完成逾期商票兑付,嘴上说不缺钱,但大手笔融资意欲何为?

砺石商业评论

砺石商业评论

投中网

投中网

野马财经

野马财经