百世离场:快递恶战“结束的开始”

近日,本轮快递恶战的第一个“出局者”诞生了:百世快递。

10月29日,百世集团宣布作价68亿元人民币,将旗下的百世快递转让给近年来快递业最大的“黑马”极兔,未来百世将脱离快递的苦海,专注于快运、供应链、国际物流等业务。

创始人周韶宁写了一封内部公开信,并称“这是一个艰难的决定”。而极兔总裁樊苏洲的发言则显得更高兴一些:“本次收购优势互补,可以优化双方在中国市场的末端网络布局。”

周韶宁并非“桐庐系”草根出身,而是毕业于复旦和普林斯顿,曾与李开复、王怀南并称为Google中国的三驾马车,但在创业14年后卖掉旗下最核心资产,个中滋味恐怕只有自己能体会。

消息并没有引起圈内的惊讶,因为百世快递近几年一直经营艰难,“卖身”的声音三个月前就在坊间流传,被猜测的买家包括顺丰、极兔甚至字节跳动,最后“花落”极兔也在情理之中。

虽然“套现”68亿元,但百世的日子并不好过。百世集团的负债率目前高达95.2%,总负债175亿人民币,出售核心资产更像是“断臂求生”。因此并购消息一出,百世美股反而重挫23.7%。

百世的离场,意味着本轮“史上最惨烈快递价格战”迎来了第一个离场的玩家,这似乎是恶战将要结束的一个积极信号。对于二级市场投资人来说,格局的微妙变化往往意味着行业的拐点。

远川长期跟踪和研究快递行业,对极兔并购百世,我们的观点是:百世的离场标志着行业格局的改善,恶战虽然没有完全结束,但已经进入到“结束的开始”阶段。另外,极兔实力持续增强,短期内将继续对“通达系”甚至顺丰产生冲击。

本文将围绕着下面三个核心问题,来论证上述结论:

1.百世离场对行业有何冲击?

2.“超能打”的极兔为何收购百世?

3.下一个出局的巨头会是谁?

下面进入正文部分。

百世离场对行业有何影响?

本轮“史上最惨烈快递战争”的前因后果,我们在这里简单总结一下:

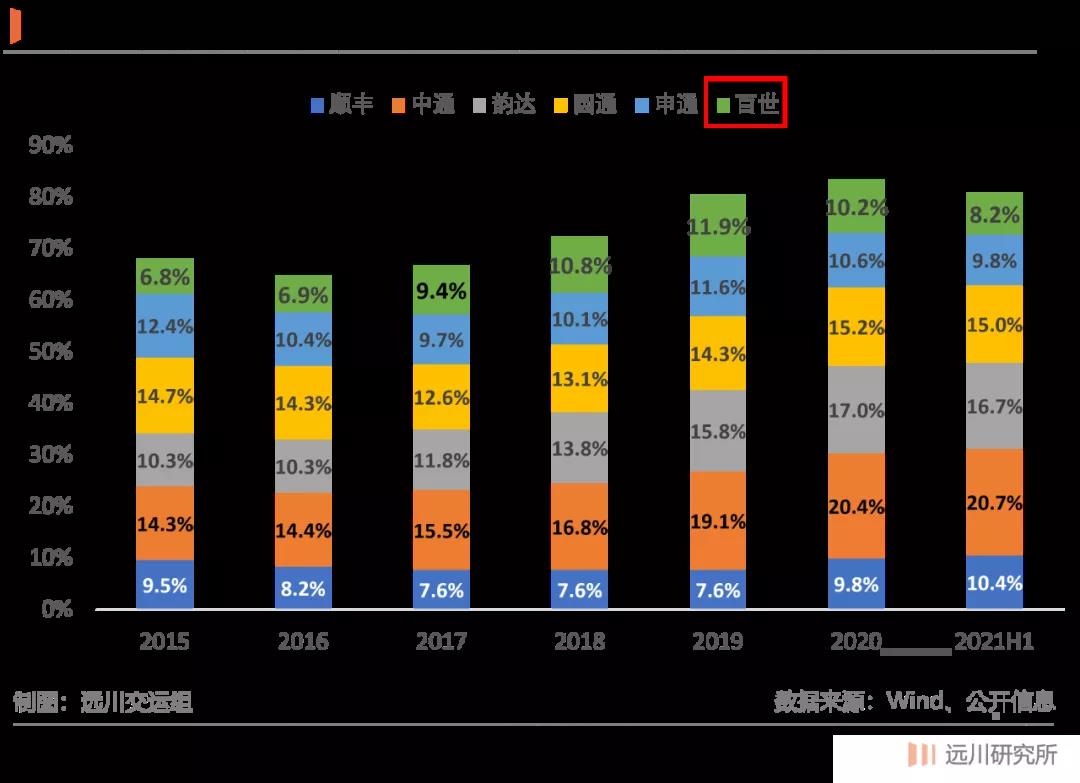

历经多年内卷的快递市场在2019年达到了“稳态”,6大寡头(四通一达+顺丰,不包括京东)分享了超过80%的市场份额,顺丰和中通分别成为时效件和电商件领域的最大龙头。

当时市场认为头部公司网络效应日益明显,新玩家入场成本越来越高,中小玩家纷纷出局,行业竞争激烈度会有所下降,6家公司会缓慢地向3家寡头的终局演进,就是所谓的“6进3”。

为什么最终会是3家寡头?其实这也是一种参照海外成熟市场的猜测,并没有严格的依据,快递也有可能像啤酒行业一样形成5家寡头的格局。因此到底是“6进3”还是“6进5”,都是一种简单的参照,用来形容行业走向终局的过程,不必深究。

但到了2020年,形势突变,背靠巨头的三家公司极兔(OV拼多多)、众邮(京东)、丰网(顺丰)下场入局。

极兔于2020年3月起网,众邮2020年4月在广东起网,同月顺丰成立“丰网”试水加盟制电商,并于2020年10月起网。行业格局从之前可能的“6进3”,变成了现在的“9进3”,格局再度恶化。

快递之所以这么“卷”,核心在于产品没法差异化,竞争力主要靠价格。不断压低成本,不断扩大规模也就成了唯一的活路。快递业内有一句俗话,叫做:宁愿累死自己,也要饿死同行。

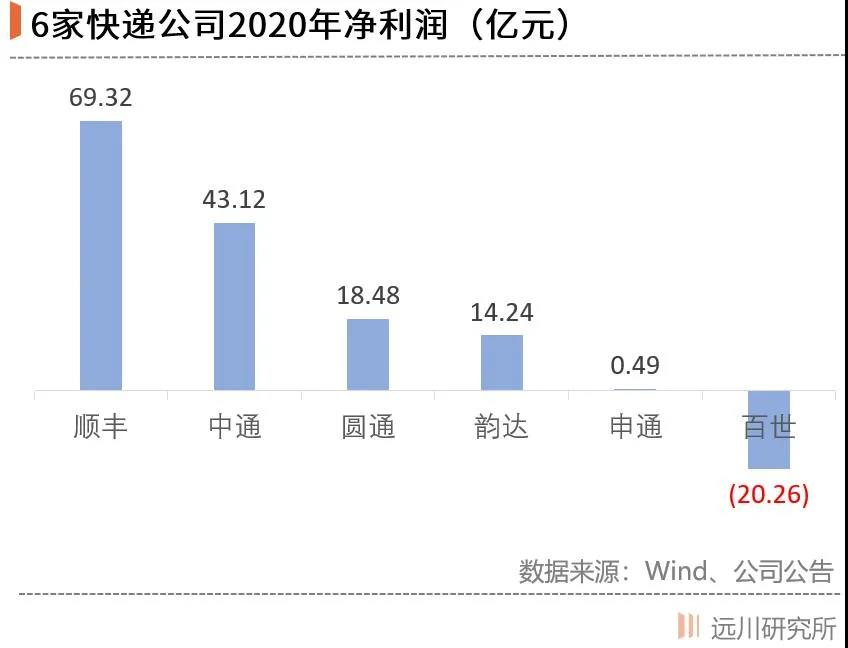

在惨烈的竞争下,6家巨头中的百世率先挺不住了。事实上,百世集团2015年以来就没有赚过钱,去年在惨烈的价格战下亏损高达20亿,今年上半年也亏损了10.7亿,离场只是时间问题。

百世离场卖身极兔,会直接让行业格局从“9进3”变成“8进3”——少了一张吃饭的嘴,饭桌上的人自然会松一口气。

“超能打”的极兔为何收购百世?

一个众所不周知的事实是:极兔现在常被称为“快递界拼多多”,但刚进入中国市场时,它的外号叫做”印尼版的顺丰”。

极兔在东南亚的口碑的确跟国内截然不同 。东南亚市场让极兔获得了源源不断的输血支持。

除了海外母公司,极兔也获得了国内顶级资本的支持。今年4月,极兔完成了18亿美元的融资,背景深厚的博裕资本领投5.8亿美元,红杉资本和高瓴跟投,据称投后估值78亿美元。

有人曾经发出这样的疑问:为什么高瓴、红杉、博裕会投资投资快递这个超级拥挤的赛道?上述投资者中的某一家对远川透露了其简化版的投资逻辑:加盟制快递公司长期以来其实是投资不足的,终端网点的老板能省则省。但极兔不一样,加盟商多半是跟着“步步高系”赚过大钱的经销商,投资能力很强,忠诚度也很高,依靠经销商的资金流和拼多多的商流,极兔很容易挤进第一梯队。

外有印尼输血,内有财团支持,极兔看起来无人能挡。但在4月融资不久,监管层就对快递愈演愈烈的价格战进行了干预,这对用“价格屠杀”的方式做到接近3000万单/天的极兔来说是个坏消息。

在业务被捆住手脚的情况下,并购显然是一种更有效的做法。在最近“反垄断”的大背景下,这笔并购的时间点选择也很巧妙。具体体现在以下三个方面:

(1)百世跟极兔的互补性较强。

一位快递业内专家对远川这样评价本次交易:百世对中通、韵达等头部企业来说重合性太高,没有价值,但对极兔起步晚,百世还是有些价值,收购等于直接获得了大量转运中心、硬软件、人员队伍、网络等资源,市占率也会增加。

不过百世2021年上半年业务下滑严重,份额下滑到8%左右,高管大量离职,例如原百世快递总经理周建就跳槽顺丰,担任丰网的总经理。按照极兔目前的状态,11亿美金并不便宜。

(2)价格战不让打,并购成了提份额的唯一手段。

随着2021年上半年各地监管部门重拳出击,快递价格战出现了缓和迹象,这给靠价格战烧钱抢市场的后排玩家戴上了枷锁。于是兼并收购,便成为了快速提升市场份额的唯一手段。

截至目前,极兔日单量在2000-2200万之间。而据百世集团本年度二季度财报,其快递业务日单量约2500万。有业内人士预计,两者合并后的日单量会在4500万以上,占市场份额的14%,极兔将一跃跨入电商件市场前三/四。

(3)并购百世等于切入了淘系。

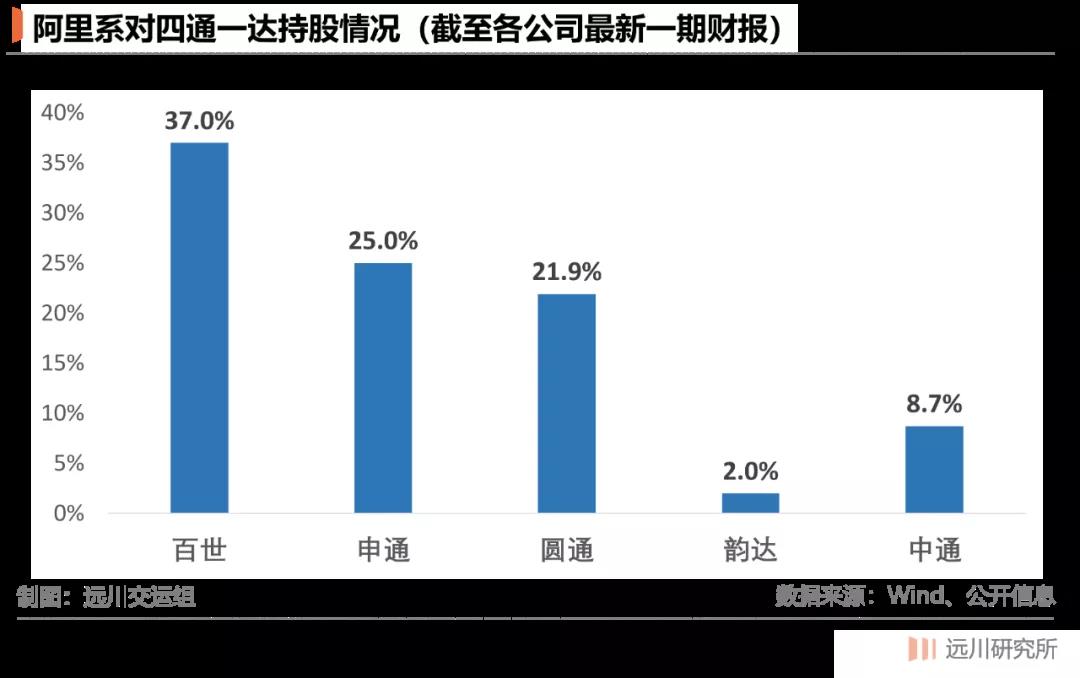

对于电商件快递来说,除了价格,商流无疑是另一重要命脉。虽然前期依靠拼多多商流的支持,但极兔的天花板显然还不够高。而隶属阿里的菜鸟网络,此前将极兔拒之门外。

这次,极兔直接收购了本身已在菜鸟体系内的百世,相当于“曲线”进入了阿里体系——在反垄断和严打“二选一”背景下,阿里几乎没有任何理由(也不敢)再把极兔排除在菜鸟之外。

阿里的淘系电商是百世最大的订单来源,而且持股百世高达37%,投票权则达到46.2%,略高于创始人周韶宁。这笔收购案阿里之所以能够放行,应该跟目前反垄断的大背景有关。

因此,极兔并购百世的战略撬动意义很大。但是对“通达系”成员来说,一只实力不断增强的兔子,只会给他们带来更多的困扰和冲击。

下一个离场的快递巨头是谁?

市场都在猜测:百世离场之后,谁会是下一个?

“通达系”和顺丰在恶性价格战中都失血严重。从利润数据上来看,四通一达中成立最早的老大哥申通快递(前身盛彤)目前相对艰难,2020年勉强微利,2021年三季度亏损2.37亿元。

老玩家们面对生猛的后浪,往往无奈。比如在达到“日均订单达到2000万”的阈值,申通整整花了25年,而极兔快递只用了10个月。这也是很多投资人觉得“快递行业没有护城河”的重要依据。

目前相对从容的是中通和韵达,两者的市场份额位列第一和第二。合并百世后,极兔的市场份额接近目前排名第三的圆通。而从单票盈利能力上来看,中通、韵达、圆通都能实现盈利。

阿里系对“四通一达”均有投资,但比较尴尬的是,持股比例最高的百世和申通(阿里甚至向申通空降了高管)目前经营最困难;而持股比例最低的中通和韵达,反而逐渐胜出。

由此可见,在撒胡椒面式的投资方式下,阿里的持股比例并没有那么重要,反而是跟经销商的绑定更重要。各家快递公司IPO前[1],中通的高管、员工和加盟商的持股达到26.5%,圆通和韵达只有2.25%和2.19%,申通为0。

顺丰一季度的巨亏将快递业的内卷“昭告天下”,百世的离场则拉开了终局的序幕,但很明显,退出比赛的不会只有一家。

尾声:终局已经拉开序幕

极少有人意识到这样一个问题:网购时,尽管快递费是从自己身上出的,但消费者没有选择快递公司的权力。

发哪家快递,选择权在卖家和平台手里,掏钱的人却没有决定权。而对卖家来说,他们选快递的出发点是物流成本的最小化,但对于实际出钱的消费者来说,体验跟性价比同样重要。

因此,有关部门在2021年初曾经做过一个摸底调研,研究是否要让平台开放消费者选择快递公司的权力。一旦这个口子放开,品牌的重要性将极大提升,集中度也会进一步提高。

因此,玩家出清的途径还有很多。而且很具讽刺意义的是:快递行业是为数不多的被国家主动叫停恶性竞争的行业。数千万物流和快递小哥们的福祉,是政策制定者首要考虑因素,而非资本回报。

因此,消费者本身的习惯、行业本身的规律、监管机构的意志,都会同时推动行业出清和集中度提升,形成共振。百世的离场,只是终局阶段的开始和预演。

市界

市界

野马财经

野马财经

博望财经

博望财经

猎云网

猎云网