第六大农商行招股:292名股东失联,单一客户贷款集中度翻3倍

继上海农商行上市后,又一大农商行要上市。

9月16日,期待甚久的第六大农商行——东莞农商行在港交所发布招股公告,拟全球发售11.481亿股股份,其中香港发售股份1.148亿股,国际发售股份10.333亿股,另有15%超额配股权。

具体招股时间为2021年9月16日至9月21日,预期定价日为9月22日,发售价为每股7.92港元-8.71港元,每手买卖单位1000股,入场费约8798港元。

据公开资料,2020年,东莞农商行资产规模达全国第五大农商行之列,成为广东省第二大农商行。但今年被成都农商行反超,成为全国第六大农商行。前5位中除成都农商行外,其他均已成功上市。

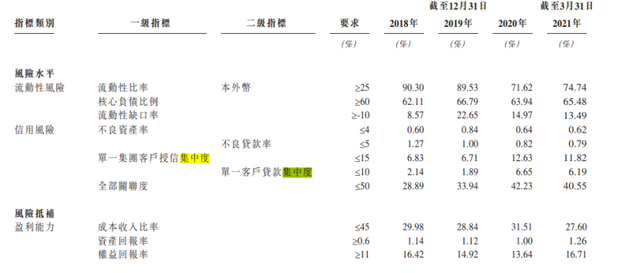

值得注意的是,本次东莞农商行上市背后,存在单一客户贷款集中度高,个人不良贷款增长明显,以及近300名股东失联的风险。

营收净利增速放缓,不良贷款上涨

据公开资料,东莞农商行始建于1952年,前身是东莞市农村信用合作联社。目前资产总额是广东省第二大农村商业银行,占广东省农村金融机构的11.7%。

2020年,东莞农商行实现营业收入120.47亿元,同比增长2.14%,实现净利润50.55亿元,同比增长3.8%。目前,东莞农商行资产总额达5833.58亿元。

营收净利双增的情况下,两项指标增速却呈放缓趋势。据悉,2020年该行净利润增速较上年下降了5.56%,营业收入增速较上年更是下降了18.54%。

此外,东莞农商行不良贷款呈上涨态势。截至2020年末,东莞农商行的不良贷款余额为20.32亿元,较上年末上升0.88亿元,同比上升4.5%。截至2021年6月30日,其不良贷款比率约为0.83%,与2021年3月31日的0.79%比上升了0.4个百分点。

从数据上看,全行不良贷款上升与个人不良贷款的上升不无关系。截至2020年末,该行个人不良贷款余额为8.35亿元,较上年上升了4.81亿元。

单一客户贷款面临集中风险

报告显示,2021年3月31日,东莞农商行向十名最大单一借款人的贷款合计人民币122亿元。十大集团客户的贷款合共人民币273亿元。

值得注意的是,东莞农商行单一集团授信和客户贷款集中度在近几年均有明显上涨。数据显示,东莞农商行2018年至2020年,其单一集团客户授信从6.83%上涨到12.63%,几乎翻了一倍。数值上也越来越逼近15%的红线要求。尽管2021年一季度有所回落,至11.82%,但较三年前依然增幅较大。同时,单一客户贷款集中度从2018年的2.14%上涨到2020年的6.65%,增幅百分比也是翻了三番。

东莞农商行表示,倘若该等贷款质量恶化成为不良贷款,银行资产质量会明显转差,财务状况及经营业绩可能会受到重大不利影响。

同时,东莞农商行面临信贷资产受益权和基金的投资亦有集中的风险。数据显示,2018年、2019年及2020年12月31日与2021年3月31日,其五大信贷资产受益权投资分别占信贷资产受益权总投的59.7%、66.2%、 78.1%及85.0%。五大基金投资分别占基金总投资100.0%、73.3%、53.6%及53.0%。

股权分散,292名股东失联

由于历史原因,农商行股权结构分散的情况较为常见,东莞农商行也不例外。据此前招股书显示,东莞农商行共有83家法人股东及57512名自然人股东,分别持有该行约23.72%和76.28%的股份。值得注意的是,只有粤丰投资一位股东持有该行5%以上已发行股份,持股比例为5.21%。业内人士表示,股权过于分散可能会造成交易频繁,存在股东套利的可能。

值得注意的,该行无法核实的法人股东和自然人股东分别有1名和291名,合计持有该行约0.13%的已发行股份。

对于失联的292名股东存在的潜在风险,东莞农商行在招股书中表示,由于无法保证能够成功联系并准确记录该行的全部股份持有人或全部享有该行股份权益的人士,已将包括这些未确权股东在内的全体现有股东持有的股份托管至广东股权交易中心股份有限公司。但无法保证股东不会提出任何股权争议,例如相关股权被摊薄的争议。

有业内人士分析,股权分散可以有效避免大股东滥用股东权利的情况,有助于呈现更真实的财务状况,但是,股权分散也容易发生控制权变更、争夺,甚至被恶意举牌的情况,很难形成高效的治理模式,遇到重大事项时难以获得高效的决策。

曾因关联交易领大额罚单

除上述所提及风险外,在筹备上市期间,东莞农商行还因关联交易违规等领大额罚单。

2020年11月11日,东莞农村商业银行因“关联交易管理不到位,未对集团客户统一授信,贷款业务、银行承兑汇票业务、理财业务、同业业务严重违反审慎经营规则”被罚没235万元。

还有5名相关责任人因对东莞农商行上述违法违规行为负有领导责任被监管警告。其中,梁少强对东莞农商行关联交易管理不到位负领导责任,周德耀对东莞农商行未对集团客户统一授信、贷款业务严重违反审慎经营规则负领导责任,邓志军对东莞农商行贷款业务严重违反审慎经营规则负领导责任,蔡伟仕对东莞农商行票据业务严重违反审慎经营规则负领导责任。

此前东莞农商行招股书还披露,曾因一宗事件的关联交易管理不到位,被罚款240万元。

另外,还因惠州仲恺东盈村镇银行以不正当手段吸收存款、利用同业通道违规向企业融资,且长期无法整改、关联交易风险管控失效等违规行为,被罚款470万元。东莞农商行曾表示,于往绩记录期间及截至最后实际可行日期,曾遭中国银保监会、中国人民银行、国家市场监管总局、国家税务总局及其他监管机构的派出机构的行政处罚,一般是罚款。共有十宗事件,罚款总额人民币820万元。

猜你喜欢

原创天津银行个人消费贷款余额五连降,入股捷信消金能否成为突破口?

截至2024年末,天津银行资产规模为9259.9亿元,同比增长10.1%;实现营收167.1亿元,同比增长1.5%;归母净利润约38亿元,同比增长1.1%。

财富独角兽

财富独角兽

网友评论