明显家族企业特征、投诉不断的紫燕食品冲刺IPO:强大盈利能力能否助力其成功“追梦”?

近日,据中国证监会官网显示,上海紫燕食品股份有限公司(“紫燕食品”)递交了招股说明书,拟在上交所主板挂牌上市,股票代码为“21300.SH”,广发证券为其独家保荐人。

数据来源:紫燕食品招股说明书。

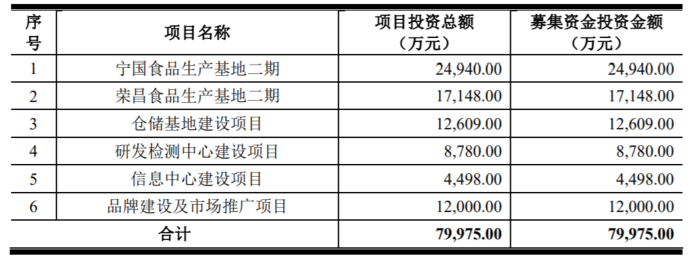

据招股说明书显示,紫燕食品拟发行股票不超过4200万股,募集资金约8亿元,并拟将此次IPO募集资金:2.49亿元用于宁国食品生产基地二期项目;1.71亿元用于荣昌食品生产基地二期项目;1.26亿元用于仓储基地建设项目;0.88亿元用于研发检测中心建设项目;0.45亿元用于信息中心建设项目;以及剩余1.2亿元用于品牌建设及市场推广项目。

数据来源:紫燕食品招股说明书。

紫燕食品于2000年5月由钟怀军、谢斌共同出资50万元设立,目前主要产品为卤制食品,以鸡、鸭、鹅、猪、牛、蔬菜、水产品、豆制品等为原料,结合独特的配方和标准化工艺,以川卤口味为基础,揉合粤、湘、鲁众味,创造出以夫妻肺片招牌产品、整禽类产品、香辣休闲系列产品等为主的上百种精选美食,覆盖川卤、油卤、鲜卤、糟卤、盐卤、白卤、酱卤、老卤、热卤、冷卤等十大特色卤制风味,应用场景以佐餐消费为主,休闲消费为辅。

从股东及持股比例看,紫燕食品实控人为钟怀军、邓惠玲、钟勤川、钟勤沁和戈吴超。其中,钟怀军和邓惠玲系夫妻关系,钟勤川和钟勤沁系二人的子女,戈吴超系钟勤沁的丈夫。五人合计持有紫燕食品85.98%的股份并控制紫燕食品88.58%的表决权。毫无疑问的是,紫燕食品是典型的家族企业。

值得注意的是,虽然紫燕食品所处卤制食品行业随着经济增长持续推动消费升级等驱动因素的影响仍将获得更快的增长,同时紫燕食品开辟了一条不同于绝味食品的细分赛道,拉动其净利率持续处于高位,但行业整体集中度低以及原材料价格波动两个因素制约行业的高速发展;此外紫燕食品带有明显的家族企业特征,叠加食品卫生堪忧,涉及多起投诉,未来面临重大或有风险。

01

卤制食品行业的“香”与“难”

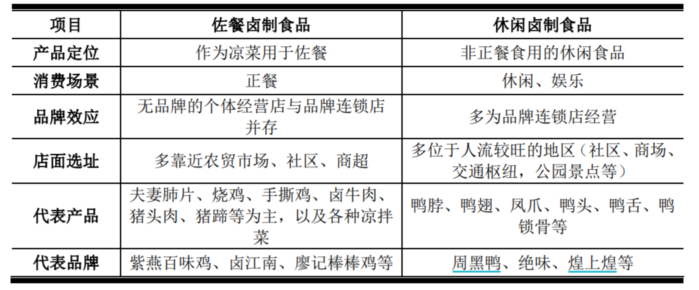

按产品定位和消费场景划分,卤制食品主要又可分为佐餐卤制食品与休闲卤制食品。

数据来源:紫燕食品招股说明书。

在此,笔者有必要科普一下“佐餐消费”和“休闲消费”的含义。其中,佐餐消费主要指的是人们在家庭餐桌、酒店和餐厅等消费场景食用;而休闲消费则主要针对闲暇时光,在正餐之间、社交以及体育活动等场景食用。

卤制食品作为日常饮食消费产品,佐餐卤制食品消费具有较强的刚性需求属性,消费频次较高,消费者基数庞大,在中国卤制食品市场中占据大部分市场份额。据Frost&Sullivan统计数据可知,2019年卤制食品中佐餐卤制食品市场规模占比达64.26%,占据卤制食品主要的市场份额。

数据来源:紫燕食品招股说明书。

其中,紫燕食品的产品以佐餐卤制食品为主,休闲卤制食品为辅。

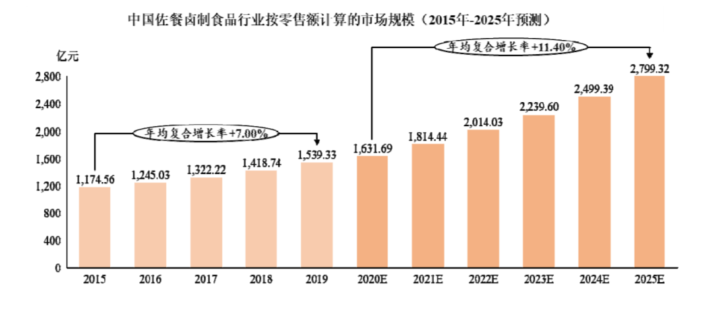

据Frost&Sullivan统计数据以及同行业可比上市公司绝味食品公开披露数据可知,2020年中国卤制食品行业市场规模约在2500亿元至3100亿元之间,其中,佐餐卤制食品行业市场规模预计2025年可达到2799.32亿元,2020年至2025年复合增长率为11.40%。

数据来源:紫燕食品招股说明书。

受益于近年来我国人均可支配收入和购买力的持续提升,卤制食品因其便捷、口味、营养等属性,市场规模随着人们生活水平的提升而增长。未来随着经济增长持续推动消费升级、城镇化率进一步提升、消费理念的变化、配套产业的逐步优化以及新零售模式的快速发展等驱动因素的影响,卤制食品市场规模将获得更快的增长。

如此广阔的市场前景必然引起众多的投资者进入,“谁都想分一杯羹”就会极端演化为“谁也分不到羹”。

目前致使卤制食品行业无法高速发展的因素主要包括行业整体集中度低以及原材料价格波动两个方面。其中:

行业整体集中度低方面,目前我国卤制食品行业企业数量众多,规模以上企业较少,大多数企业均为标准化程度不高、质量控制不严的小作坊、店铺式卤肉摊。虽然规模以上的卤制食品企业都已建立了严格的食品安全控制体系,但小作坊式企业规范意识较差,在食品安全控制上存在较大隐患。由于规模企业产品价格相对小作坊企业并无优势,同时食品安全、原材料品质和健康性等关键要素相对于价格难以被消费者直接感知,导致本行业存在较为明显的劣币驱逐良币效应。如果发生因作坊式企业产品质量问题而导致出现食品安全问题,将影响消费者对卤制食品安全性的信心,在一定程度上给整个行业的未来发展造成负面影响。

原材料价格波动方面,卤制食品的主要原材料为农副产品,原材料价格波动对成本的影响较大。而农副产品又容易受到自然条件、动物疫情、食品安全以及各国政策等因素的影响,价格存在一定的波动性。同时卤制食品行业价格传导存在一定的滞后性,导致行业内企业难以在短期内完全将原材料价格波动风险转移给终端消费者。近年来,农副产品价格整体呈现上升趋势,禽流感、非洲猪瘟疫情等突发性畜禽类疫情的发生进一步加剧了原材料价格波动,也对市场供给造成不确定性影响。原材料价格的波动将直接影响到行业内企业的盈利能力。

据招股说明书显示,紫燕食品抓住连锁经营快速发展的机遇,巩固并提升市场份额,立足华东区域向全国拓展,已在全国范围内发展出超过4300家门店,产品覆盖20多个省、自治区、直辖市内的110多个城市,同时不断提高对原材料采购、产品生产、物流等环节的品质把控能力,提升在卤制食品产业链中的话语权和核心竞争力。2020年,紫燕食品在国内卤制食品市场零售端的占有率约为1.48%~1.84%,业务规模在国内卤制食品行业中位居前列。

对于紫燕食品而言,在自身所具备的产品研发、产品质量、产品供应链、信息管理以及销售渠道等优势的加持下,业务规模已发展为国内卤制食品行业前列。但同时,紫燕食品还伴随着销售区域集中度较高、融资渠道较为单一等劣势,如何在发挥自身优势的同时补足劣势或成为紫燕食品下一个增长点。

02

高净利率或源于产品定位

据招股说明书显示,2018年至2020年,紫燕食品实现收入分别为20.02亿元、24.35亿元和26.13亿元,年复合增长率为14.2%;同期实现净利润分别为1.23亿元、1.36亿元和3.88亿元;扣非归母净利润分别为1.6亿元、2.44亿元和3.4亿元,年复合增长率45.6%。

值得注意的是,2019年和2020年,紫燕食品营业收入增速分别为21.60%和7.31%,净利润增速分别为10.44%和184.84%。

紫燕食品近三年营收、净利持续处于上升态势,且2020年净利润增速高达近2倍,足可见其盈利能力“很强”。

此时,多数读者可能对“很强”并不敏感,要知道,有对比才会有“伤害”。

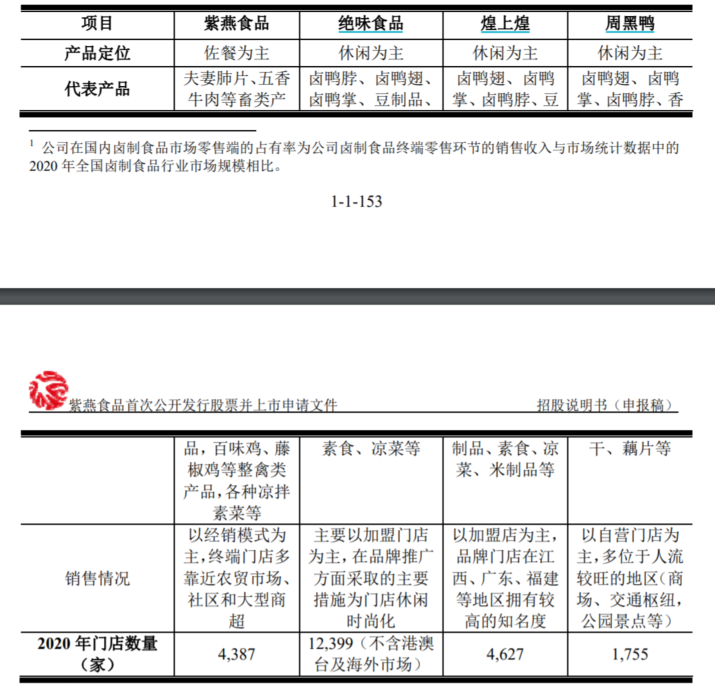

据招股说明书显示,国内主要卤制食品企业的主要产品品类及销售情况如下:

数据来源:紫燕食品招股说明书。

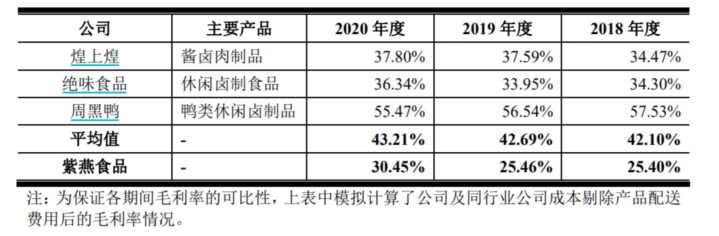

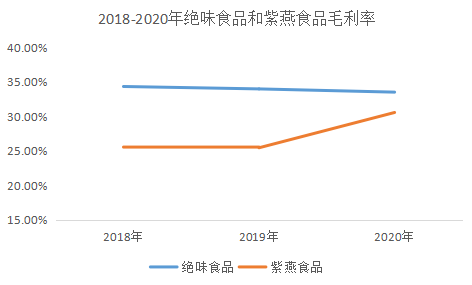

据招股说明书显示,2018年至2020年,紫燕食品综合毛利率分别为25.40%、25.46%和30.45%;相较于同行业上述3家上市公司平均值42.10%、42.69%和43.21%而言,均处于较低水平。

数据来源:紫燕食品招股说明书。

令笔者大跌眼镜的是,毛利率最低的紫燕食品,却同时拥有着最高的净利率。

2020年,紫燕食品、绝味食品、煌上煌和周黑鸭净利率分别为14.85%、13.12%、11.74%和6.93%。这意味着,即便与龙头公司绝味食品相比,紫燕食品的净利率水平同样最高。不仅如此,近三年紫燕食品净利率均绝对处于绝味食品之上,2020年差距还有所收窄了。

数据来源:紫燕食品招股说明书。

通过上述数据对比,紫燕食品的盈利能力很强毋庸置疑。

笔者认为,紫燕食品之所以净利率持续高于绝味食品,主要源于其开辟了一条不同于绝味食品的细分赛道,产品定位在佐餐为主,代表产品夫妻肺片、五香牛肉等畜类产品,百味鸡、藤椒鸡等整禽类产品以及各种凉拌素菜等。

03

或有风险缠身

6月23日,据悉有消费者在黑猫投诉上表示,“午饭点了成都紫燕百味鸡横桥店夫妻肺片、凉菜米饭套餐,在菜品里面吃出了石子,异物是包裹在菜品里的,一口吃下去感觉口腔里有东西,拿出来一看才发现是石头。然后平台投诉、联系商场协调赔偿无果,商家还说是我自己放的,甚至污蔑外卖小哥,说是外卖小哥送餐途中放进去的,态度很恶劣,不检讨自身食品安全的问题,也不承认是自家食品安全不到位,反而倒打一耙。”

数据来源:黑猫投诉。

当然,这不仅仅是紫燕食品第一次被投诉。

此前2019年6月,曾有消费者反映在紫燕百味鸡购买的夫妻肺片,其中鸡胃出现异物,为黑色斑块,镶嵌在一起;2020年1月,另一消费者在微信小程序购买紫燕百味鸡,存在虚假发货,且拒不退款等等。

上述案例足可见紫燕食品食品卫生堪忧,涉及多起投诉,未来面临重大或有风险。

综合来看,虽然紫燕食品所处卤制食品行业仍将获得更快的增长,同时开辟了一条不同于绝味食品的细分赛道,拉动其净利率持续处于高位,但行业整体集中度低以及原材料价格波动两个因素制约行业的高速发展,此外紫燕食品带有明显的家族企业特征,叠加食品卫生堪忧,涉及多起投诉,未来面临重大或有风险。但毋庸置疑的是,上述因素短期内不可消除,紫燕食品未来经营面临较大不确定性。

紫燕食品只有认真对待消费者才能获得后者的“芳心”。

猜你喜欢

年货市场新风向:多元化需求驱动品牌策略深度转型

春节临近,年货市场繁忙,线上线下融合,品质消费成主流,传统文化与现代元素碰撞展现新活力,商家需创新优化产品和服务以满足消费者需求。年关将至食品消费再迎高峰,我国食品相关企业超127.2万家

年关将至,食品消费市场升温,企业扩产备货加强推广。电商平台推年货节,健康食品受热捧。全国生活必需品供应充足价格稳。我国超127.2万家食品企业,山东最多,涉司法案件企业占2.11%。“千金难买我高兴”成为新消费理念,年轻人热衷为情绪买单

年轻人“花钱买快乐”成新趋势,追求物质与心理满足。《2024中国青年消费趋势报告》显示近三成受访者为情绪价值消费。潮流生活相关企业超3.4万家,近五年增长显著,广东最多,涉及司法案件企业占0.24%。

博望财经

博望财经