36亿债券即将到期压力剧增,千亿粤派房企美债创4月来最大跌幅

7月27日,据相关机构汇总的价格显示,合景泰富集团(1813.HK)2025年8月到期的美元债券每1美元下跌1美分至98.5美分,创近3月以来最大跌幅。

除此之外,还有两只2026年到期的美元债券也均出现了下跌走势,分别为每1美元下跌1.7美分至94.3美分和每1美元下跌1.6美分至95.3美分。

据了解,这三只债券的存续规模共计9.78亿美元,相当于63.61亿人民币。

36亿元债券即将到期

据WIND数据,目前合景泰富存续债券共有18只。其中,美元债14只,存续规模约137.03亿美元;人民币债券4只,存续规模约93亿元。

其中今年即将到期的两只债券共计35.76亿元,包括:3.5亿美元债券(相当于22.76亿元),将在8月9日到期;13亿元人民币债券将于7月29日到期。

截至2020年,合景泰富净负债率为61.7%,较2019年下降13.7个百分点;剔除预收账款的资产负债率为75.1%(>70%),2019年该指标为80.8%;现金短债比为1.8,与2019年的2.4相比有所下降。

由此来看,合景泰富仍“踩了一道红线”。对于达标时间,公司管理层表示,“我们很有信心在2021年末达到‘绿档’。”

2016-2019年,合景泰富因积极扩张导致其杠杆加重,2020年,合景泰富将降杠杆被纳入了工作重点。

在中期业绩会上,合景泰富创始人孔健岷表示:“降低负债率并希望国际国内评级机构对合景评级有提升,是最想要做的事情。”

在披露其2019年业绩后,标普继续维持了合景泰富的“负面”评级,认为其去杠杆计划可能受到扩张欲望制约;穆迪则确认合景泰富“B1”企业家族评级,展望“稳定”,但也指出考虑其流动性恶化的情况,可能会下调评级。

为了降杠杆,合景泰富开始放缓拿地。

2020年,合景泰富减少了土地收购和超额现金余额。权益土地成本降至194亿元人民币,占权益合同销售的30%,而2019年和2018年分别为33%和53%。

今年4月,标普将合景泰富的展望调整至“稳定”。

晋级千亿仍有“千亿负债”压顶

2020年,合景泰富进入千亿时代。

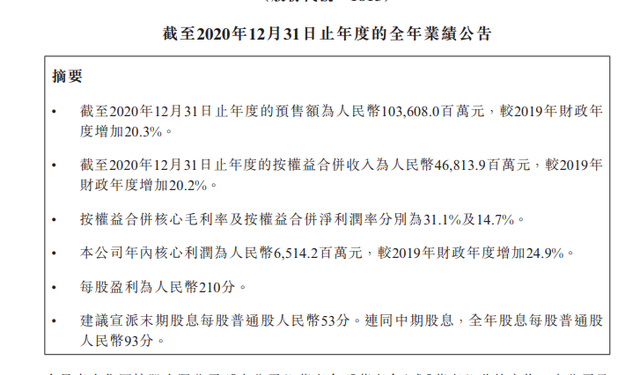

来源:年报截图

据年报显示,合景泰富合约销售额增幅20.3%,达到1036.08亿元。

但克而瑞数据显示,合景泰富2020年权益销售额为646.4亿元,权益销售占比为61.6%。这意味着合景泰富千亿规模中,有将近40%销售额是属于合作方的。

2020年,合景泰富营收为297.42亿元,较2019年同比增长24.23%。但其利润总额较2019年同比下降31.37%,为69.01亿元。

显然,合景泰富出现了“增收不增利”的情况。其利润下降的原因是,由于其投资物业公允价值收益净额大幅下降,从2019年的37.16亿元降至2020年的4.15亿元,缩水近9倍。

截至2020年末,合景泰富总资产为2321.98亿元,总负债为1780.82亿元,其资产负债率为76.78%,相比上一年度的82.16%有所下降。

另外,合景泰富的短期偿债能力较2019年相比有所降低,2020年合景泰富净资产为539.17亿元,其中拥有现金及现金等价物406.36亿元,比上一年度减少了107.42亿元。但对比其252.55亿元的短期借款还是比较充裕的。

“三兄弟”创建的老派粤系房企

计算机专业出身的孔健岷,大学毕业后曾在中国工商银行广州分行白云路支行担任信贷主任,1994年放弃了国营单位安逸的生活,开始下海创业。

1995年,26岁的孔健岷拉上哥哥孔健楠和弟弟孔健涛一起创办了合景房地产公司,以广州地区作为启航,进军房地产开发市场,并于2003年更名为合景泰富集团。

而后,三兄弟默契配合,孔健楠主要负责行政管理,孔健涛主攻房产发展。

来源:官网

2007年,合景泰富成功赴港上市,之后发展进一步扩大,先后开拓了华南、华东、西南、华北及海南等地的市场。这标志着合景泰富地产“根植广州、辐射全国”战略布局的全面推进。

同年,孔健岷家族以165亿元在2007年胡润百富榜排第33名。

2008年,孔健岷在北京斥资20亿元成功拿地,这也被业界称为合景泰富“北上”的第一步。

2011年,合景泰富销售额突破百亿,排在房企规模榜单的第26位。2018年,其销售额增长72%至655亿元 。

2019年,销售额达到了861亿元,同比增长31.5%。2020年合景泰富成功跻身千亿阵营。合景泰富在2020年的业绩会上表示,2021年要实现1240亿元的销售目标。

猜你喜欢

最新地产百强报告:净利润均值腰斩!A股地产板块两年跌3200亿

3月16日,《2023中国房地产百强企业研究报告》发布,从报告的数据来看,地产行业的颓势更加明显。

博望财经

博望财经

市界

市界

市界观察

市界观察

砺石商业评论

砺石商业评论