一年内两次冲击IPO 主打日系快销的优趣汇最大风险竟来自......

3月17日,品牌电子商务零售及批发解决方案提供商优趣汇控股有限公司(“优趣汇”)向港交所递交招股说明书,拟在香港主板挂牌上市,中金公司为其独家保荐人,计划集资1亿美元至1.5亿美元(约7.75亿港元至11.6亿港元)。

数据来源:优趣汇官网。

值得一提的是,这并非优趣汇第一次向港股IPO发起冲击,早在2020年6月优趣汇已曾向港交所递交上市申请。

2020年6月30日,优趣汇在递交上市申请后,因后续连续6个月无法获得新的进展,按照港交所主板上市规则,优趣汇被港交所将上市进程调整为“失效”。

2021年6月20日,港交所披露优趣汇通过了聆讯的招股说明书,这意味着优趣汇将于2021年7月在香港挂牌上市。

据招股说明书显示,2018年至2020年,优趣汇实现的收入分别为25.41亿元、27.82亿元和28.01亿元,虽营业收入不断增长,但增速下滑明显,2019年和2020年增速分别为9.48%和0.68%。

与此同时,优趣汇重要盈利指标持续处于亏损状态。2018年至2020年,优趣汇实现的净利润分别为5.7万元、-8573.9万元和-191.4万元,虽亏损幅度大幅收窄,但仍处于亏损状态。

数据来源:优趣汇招股说明书。

令人诧异的是,优趣汇经调整后的净利润分别为1.12亿元、1.39亿元与1.07亿元,虽2020年较2019年下滑约23%,但自2019年以来持续处于盈利状态。

数据来源:优趣汇招股说明书。

若不考虑调整后的净利润,上述数据足可见优趣汇深陷“增收不增利”的怪圈,2019年以来合计亏损8765.3万元。

那么问题来了,为什么优趣汇在营业收入逐年增长的同时非但没有实现利润,反而持续处于亏损状态?

其实答案很简单,主要系优趣汇营业成本高企,对利润形成较大侵蚀。

据招股说明书显示,2018年至2020年,优趣汇的销售及营销开支分别为3.95亿元、5.33亿元和6.41亿元。也就是说,优趣汇的销售及营销开支相较于两年前的销售及营销开支扩大了近2倍。此外,同期优趣汇的一般及行政开支分别为0.71亿元、1.06亿元和0.98亿元。2020年,优趣汇的销售及营销开支和一般及行政开支合计占同期营业总收入近30%,足可见对利润形成较大侵蚀。

数据来源:优趣汇招股说明书。

也正是因为优趣汇的营业成本高企,且逐年增长,最终导致其2019年以来持续处于亏损状态。

毋庸置疑的是,优趣汇所处的日系快消品牌市场发展迅速,并占据较大市场份额,但同时优趣汇业务结构较为单一,B2B业务模式或已不再适应其发展,叠加重要合作伙伴之一的资生堂因股权调整而使优趣汇面临部分业务流失的风险,若上述交易达成,资生堂或将变身强劲对手。

01

日系快消品牌市场发展迅速

据招股说明书显示,优趣汇成立于2010年,是国内成立较早的美妆代运营公司之一,目前专注于日本品牌快速消费品品牌代运营,其中不仅包括美妆产品,还包含个人护理产品、母婴产品及健康产品等诸多品类。

截至最后实际可行日期,优趣汇为28个品牌合作伙伴及其66个品牌提供电子商务解决方案,其中58个品牌来自日本,包括成人个人护理产品、婴幼儿个人护理产品、美妆产品、健康产品及家居用品等产品类别。优趣汇与40个品牌合作超过三年,主要包括资生堂、尤妮佳、高丝、盛势达及小林等旗下的品牌。

数据来源:优趣汇招股说明书。

据灼识咨询报告显示,日本快速消费品品牌电子商务服务市场规模从2014年的122亿元增至2019年的人民币733亿元,复合年增长率为43.1%;2020年预期增长12.6%至825亿元,2024年或达1114亿元,2019年至2024年预期复合年增长率为8.7%。

数据来源:优趣汇招股说明书。

要知道,优趣汇不仅所处的日系快消品牌市场发展迅速,而且所占市场份额很大。

以2019年通过电子商务渠道在中国出售的日本品牌快速消费品GMV计,优趣汇排名第一,市场份额为5.5%。由此数据不难看出,优趣汇无疑是国内规模最大的日本品牌代运营公司之一,位居“行业龙头”地位。

数据来源:优趣汇招股说明书。

02

B2B模式或为亏损“罪魁祸首”

优趣汇主要的运营模式是:向选定的品牌合作伙伴购买产品,管理中国及跨境供应链,通过经营的网店向客户出售产品(B2C),或向电子商务平台或其他分销商出售产品,再由电子商务平台或分销商将产品售予客户(B2B)。此外还向品牌合作伙伴或其他客户提供解决方案,并收取服务费。

数据来源:优趣汇招股说明书。

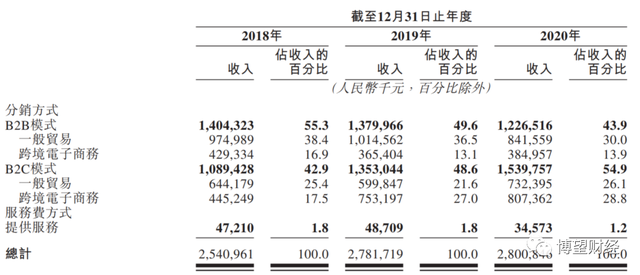

据招股说明书显示,优趣汇的业务主要包括分销以及提供服务业务(即代运营服务)。其中,分销方式下的B2B模式以及B2C模式合计为其贡献了超过98%的收入。相比之下,提供服务业务的收入占比则不足2%。

数据来源:优趣汇招股说明书。

再进一步细化,我们从B2B模式和B2C模式下产生的收入分别占优趣汇营业总收入比例来看,因近几年大力发展B2C模式业务,故其收入占比逐年增长,由2018年的42.9%增长至2020年的54.9%,成为优趣汇主要收入来源;相反,B2B模式业务收入占比则由2018年的55.3%下降至2020年的43.9%。

当然,优趣汇将运营模式由B2B模式转为B2C模式并非一时“心血来潮”,而是经过深思熟虑。

一方面,优趣汇在B2B模式下产生的收入已连续2年出现下滑,2018~2020年该模式下收入分别为14.04亿元、13.8亿元和12.27亿元,2019年和2020年同比分别下降11.12%和1.71%。优趣汇在招股说明书中表示,“通过一般贸易于B2B模式下产生的收入由2019年的10.15亿元,减少至2020年的8.42亿元,主要由于该公司在2020年不再销售品牌A旗下的产品。”

数据来源:优趣汇招股说明书。

另一方面,从盈利能力来看,B2B模式业务的毛利率远低于B2C模式业务的毛利率,令人惊讶的是,通过数据对比我们可知,两者足足差距有3倍之余。

优趣汇B2B模式业务的毛利率维持在10%左右,2018~2020年分别为9.9%、9.5%和13.7%;反观B2C模式业务的毛利率竟然高达40%,2018~2020年分别为42.1%、47.7%和45.6%。以2020年末数据来对比,B2C模式业务的毛利率为B2B模式业务的毛利率3.33倍,足可见优趣汇B2B模式业务盈利能力极差。

数据来源:优趣汇招股说明书。

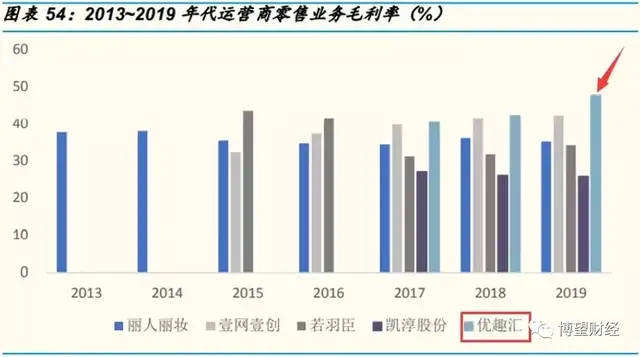

此外,通过将优趣汇与同行业内其他公司进行对比可知,优趣汇的毛利率也是处于行业上游水平,当然我们要知道,这主要是基于B2C模式业务的拉动。

数据来源:Wind,国金证券研究所。

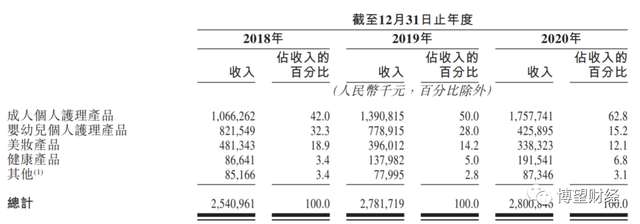

值得注意的是,据招股说明书显示,优趣汇收入主要依赖于成人个人护理产品业务,2018~2020年成人个人护理产品业务收入占比分别为42%、50%、62.8%,占比逐年增长,足可见其收入结构较为单一。

数据来源:优趣汇招股说明书。

03

重要合作伙伴或变身强劲对手

据招股说明书显示,优趣汇于2018~2020年自资生堂的采购额分别占采购总额的29.2%、31.3%和41.1%;同期自资生堂的销售额分别占销售总额的27.8%、31.1%和34.4%。无论从采购规模上看,还是从销售规模上看,资生堂无疑是优趣汇的重要合作伙伴之一。

数据来源:优趣汇招股说明书。

然而“天有不测风云”,资生堂或摇身一变成为优趣汇强劲对手。

据招股说明书显示,资生堂将与某私募股权基金成立新合营企业并持有部分股权,此新合营企业将获得资生堂的全球个人护理业务,包括但不限于优趣汇现时所服务的若干品牌业务。

数据来源:优趣汇招股说明书。

优趣汇在招股说明书中对此表示:“倘若资生堂与该股权基金的交易成功进行,我们无法预测在上述交易完成后,个人护理业务的运营或业务策略是否会发生变化,以及该交易引起的任何变化是否会影响我们与个人护理业务。”

综合来看,虽然优趣汇所处的日系快消品牌市场发展迅速,并占据较大市场份额,但同时优趣汇业务结构较为单一,B2B业务模式或已不再适应其发展,叠加重要合作伙伴之一的资生堂因股权调整而使优趣汇面临部分业务流失的风险,若上述交易达成,资生堂或将变身强劲对手。但毋庸置疑的是,上述因素短期内不可消除,优趣汇未来经营面临较大不确定性。

运营模式由B2B向B2C的转变能否助力优趣汇实现扭亏为盈,我们拭目以待。

博望财经

博望财经

砺石商业评论

砺石商业评论

猎云网

猎云网