蚂蚁高杠杆时代终结,180亿元ABS发行遭叫停

5月25日,蚂蚁集团旗下两只ABS项目被终止,引起市场一片哗然。

蚂蚁集团两只ABS,资产底包为借呗和花呗,目前被上交所终止,业内人士认为这与联合贷比例过高有关。

蚂蚁借呗、花呗,主要通过发行ABS,将资产向表外转移,从而达到缩小贷款规模、缩减资产负债表、杠杆率表面合规的目的。

《网络小贷新规》的实行,让马云30亿撬动3000亿的资本神话不可再复制。

1

蚂蚁两只ABS被终止,金额高达180亿

据上交所债券项目信息平台显示,5月25日,重庆市蚂蚁小微小额贷款有限公司(下称“蚂蚁小贷”)80亿元资产支持证券(简称“ABS”)、以及重庆市蚂蚁商诚小额贷款有限公司(下称“蚂蚁商城小贷”)100亿元ABS的项目状态,均显示为“终止”。

公开资料显示,蚂蚁商诚小贷和蚂蚁小贷分别是蚂蚁集团旗下从事“借呗”和“花呗”业务的网络小贷公司,两家公司均由蚂蚁集团全资控股,实缴资本分别为40亿元、120亿元。

上述两只ABS分别是:中信证券借呗五至十四期消费贷款资产支持专项计划,以及天弘创新花呗第8-15期消费授信融资资产支持专项计划。两只ABS受理日期分别为2020年11月20日、2020年10月29日。

业内人士表示,蚂蚁集团的资产底包是借呗和花呗,目前被终止,应该是资产底包出了问题,这应该与蚂蚁集团联合放贷比例过高有关。

2020年11月2日,银保监会、中国人民银行就《网络小额贷款业务管理暂行办法(征求意见稿)》(下称《网络小贷新规》)公开征求意见。《网络小贷新规》中明确,在单笔联合贷款中,经营网络小额贷款业务的小额贷款公司的出资比例不得低于30%、通过发行债券、资产证券化产品等标准化债权类资产形式融入资金的余额不得超过其净资产的4倍。

华金证券去年11月曾在研究报告中表示,2019年以来,蚂蚁小贷发行花呗ABS规模为1589亿元、蚂蚁商诚小贷发行借呗ABS规模为380亿元。

蚂蚁小贷的ABS融资模式,简单来说就是消费者资金ABS证券化——ABS交易所交易——再放款。蚂蚁借呗通过发行ABS,将绝大部分资产向表外转移,从而达到缩小贷款规模、缩减资产负债表、杠杆率表面合规的目的。

此次蚂蚁集团终止两只ABS产品发行计划并非首次,早在2018年年初时,就有部分用户反映,在未给出理由且未提前通知的情况下,蚂蚁借呗账户被突然关闭。

蚂蚁金服对上述事件曾做出回复称,作为一款消费信贷产品,蚂蚁借呗会基于用户的使用情况和信用行为,对用户的资格和额度进行动态调整。因此,部分用户被清退资格或降低额度;或者有部分用户被准入或提高额度,都是正常的。

不过,彼时正值现金贷整顿阶段,市场猜测称,该行为可能是由于蚂蚁金服旗下蚂蚁借呗的高杠杆触及监管红线而遭整顿。

尽管蚂蚁金服消费贷业务是否可以定性为现金贷一直存争议,但其高杠杆模式已经引起监管层的足够重视。

2020年11月3日晚,上交所发布公告暂缓蚂蚁集团上市。

不仅如此,包括去年11月份、以及今年4月12日,人民银行、银保监会、证监会、外汇局等金融管理部门两次联合约谈蚂蚁集团。

随着支付宝的第三方支付牌照的续展,才打消了外界对蚂蚁集团的疑虑。

5月13日,根据央行的公示,支付宝、财付通、银联商务、拉卡拉等24家公司的支付牌照成功续展,这对蚂蚁集团来说等于吃了一颗定心丸。

蚂蚁集团的业务收入、利润的最大来源,就是集团金融科技平台下的微贷科技平台的创收、盈利。

2

微贷平台是蚂蚁“吃饭的家当”

此前,中国国际经济交流中心副理事长黄奇帆的一份发言稿“剧透”了一些蚂蚁集团的背后故事:

一是马云去重庆办了两家小贷公司,蚂蚁金服(后来改名为蚂蚁集团)的100亿利润中有45亿来自这两家小贷公司;

二是ABS融资模式在互联网的网贷中快速运转,极大放大了杠杆率和风险,马云只要求ABS有3倍就可以了。

这两条信息很好地概括了蚂蚁集团业绩增长的原因。

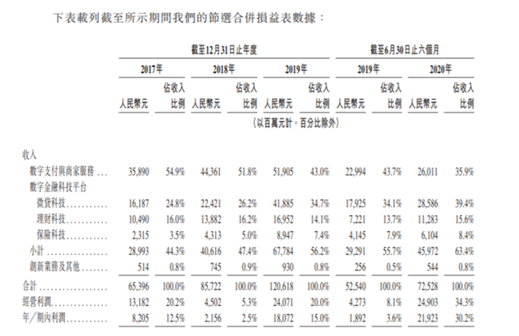

在2017年度、2018年度、2019年度和2020年1-6 月,蚂蚁集团分别实现营业收入653.96亿元、857.22亿元、1206.18亿元和725.28亿元。同期净利润分别约为82亿元、215亿元、180亿元和219亿元。

蚂蚁集团招股书

微贷科技平台占营业收入的比重从2017年的24.8%上涨到2020年上半年的39.4%,成为数字金融科技业务中重要的营收支柱。

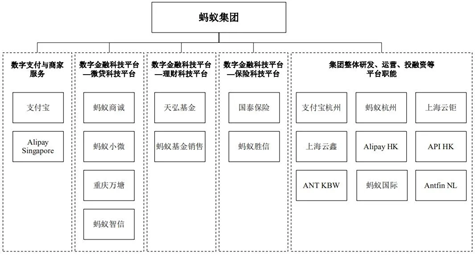

此外,蚂蚁集团微贷科技平台还有2家做微贷相关技术服务的公司“重庆万塘”、“蚂蚁智信”值得关注。

蚂蚁集团业务板块及对应子公司(来源:招股书)

重庆万塘注册资本为1000万元,2019年净利润达到了令人吃惊的12.42亿,而2020年上半年净利润就达到了28.6亿元,为2019年的两倍以上。

蚂蚁智信注册资本同样是1000万元,2019年净利润为32.81亿元,2020年上半年净利润已经超过了73亿元!

2019年蚂蚁集团的净利润为180.72亿元,4家微贷平台公司净利润合计约为73亿元,占比达到40.4%。而2020年上半年,随着4家公司的净利润增幅快于其它业务,这一占比还在提升。

3

消费信贷直接贷款余额只有2%

网络小贷新规出台后,还能持续吗?

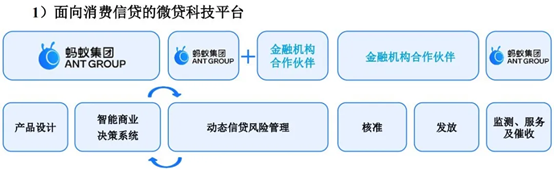

蚂蚁集团微贷科技平台创收模式是这样的(可参见下图):

平台促成的贷款,主要由金融机构合作伙伴独立发放。

金融机构等合作伙伴通过蚂蚁集团的微贷平台放贷获得利息收入,蚂蚁集团按照一定比例收取技术服务费。

蚂蚁集团的金融机构合作伙伴包括商业银行、政策性银行等100家左右的银行。

因此,这类收入主要与蚂蚁集团平台促成的消费信贷及小微经营者信贷余额相关,由金融机构合作伙伴(含网商银行)和蚂蚁集团控股的金融机构子公司的相应信贷余额、以及已完成证券化的信贷余额这几部分组成。

截至2020年6月30日,蚂蚁集团平台促成的消费信贷余额为1.73万亿元,小微经营者信贷余额为4217亿元。

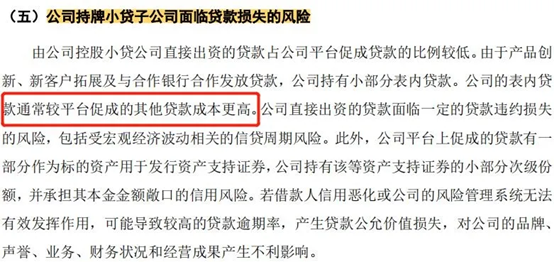

1.73万亿元的消费信贷余额中,98%的信贷余额均由金融机构合作伙伴实际进行贷款发放,或已经完成证券化,由蚂蚁集团子公司直接提供信贷服务的表内贷款占比仅仅约为2%。

也就是说,蚂蚁集团自身只直接承担很小的一部分坏账风险。虽然如此,蚂蚁集团的信贷产品的利息率事实上并不低。

蚂蚁集团的控股子公司与银行业合作伙伴均在统一的花呗、借呗产品及品牌下,向客户提供信贷服务。截至2020年6月30日止的12个月间,约有5亿用户通过蚂蚁集团的微贷科技平台获得了消费信贷。

到2020年6月30日,花呗用户的平均余额约为2000元。

花呗、借呗日利率最低约万分之二,大部分贷款的日利率为万分之四左右或以下。小微经营者大部分贷款的日利率为万分之三左右或以下。

如果把日利率年化的话,万分之四的日利率相当于14.6%的年利率,这样看来,对于消费者来说,资金使用成本并不低。对比之下,蚂蚁集团与其金融机构合作伙伴的获利空间也不小。

现在,监管部门对《网络小贷新规》公开征求意见,如果对于网络小贷公司直接贷款余额占比、ABS融资放贷次数规模提出限制,那么蚂蚁集团现行业务模式将要进行大幅度调整,业务增长速度与盈利能力也将面临考验。

亚联咨询研究员刘福生认为,蚂蚁集团的小贷业务需要作出一些改变:“有利的一面,是让蚂蚁集团规范运作,对于以后的发展是好的。不利的一面,是小微平台要跟银行的大平台融合一致,会有一个适应期,有一些合规的问题需要采取整改措施。怎样平息这种影响,考验平台的整合能力和管理者的领导力。有利和不利这两个方面实际上是一个整体。”

倚靠ABS进行扩张的模式,也会发生改变。

刘福生说:“金融过度创新的时代已经过去了。现在经济下行,在金融严监管的情况下,整个国家都在收缩杠杆,以前利用ABS杠杆扩张的时代,已经一去不复返了。”

这一点,蚂蚁集团在IPO招股书当中也有预见。

来源:招股书

重温黄奇帆去年上半年演讲,蚂蚁的高杠杆发展之下暗含的系统性风险,或许是监管决心下手整治的原因。

黄奇帆解释蚂蚁模式时说:

“马云几千亿花呗、借呗,钱从哪里来?先银行贷款,再发ABS。花呗、借呗30多亿资本金搞到了3000多亿,放大了100倍。

100倍是什么原因造成的呢?贷款没问题,他的30多亿,1比2点几放贷,银行给了他五六十亿贷款,形成了90亿左右。然后他去资本市场上搞ABS的时候,因为我们常规资本市场发ABS没有规定循环多少遍的约定。常规的一个小金融机构,如果放了10个亿贷款,去发ABS10个亿再放出去,可能要一年,它循环三四次已经两三年过去了,原来第一轮的资产早就收回了。

但是到了互联网上出现个特征,你只要有90亿资金进来,三天就发光了。马云90亿发了40次,形成了3600亿。所以当时还出现一个争论,央行说这个不行,太高,央行当然是正确的。发贷银行说我没错,我1比2点几。证监会当时也参与一起研究,发现蚂蚁金服也没有违反全世界证券市场发ABS的规定。因为从来没有说过发多少遍,后来大家一商量,那就发5次。”

《网络小贷新规》的实施,让马云30亿撬动3000亿的资本神话不可再复制。

猜你喜欢

蚂蚁集团:捐赠500万元,驰援西藏日喀则地震灾区

1月8日12时,爱德基金会使用备灾资金采购的第一批救灾物资已运抵日喀则市定日县受灾较重的曲洛乡、措果乡和尼辖乡。

猎云网

猎云网

博望财经

博望财经