朗诗绿色生活赴港上市:“下海创业”的田明资本布局迎新成员

5月18日,朗诗绿色生活服务(下称:朗诗绿色生活)正寻求本周港交所的上市聆讯,募资约1亿美金。

此次成功上市后,朗诗集团董事长田明的资本“蓝图”将增添新成员。

现阶段严重依赖母公司

1月25日,朗诗绿色生活正式递交港股上市申请,这也是当天第四家递表的物业公司。

披露的招股书显示,朗诗绿色生活从2005年成立至今已走过16载,一直专注为住宅物业提供物业管理服务,而后逐步扩大服务范围至涵盖多种非住宅物业,包括办公大楼、租赁性公寓、公共设施、产业园区、医院及银行网点。

朗诗绿色生活主要的业务集都中在长江三角洲区域,截至2020年9月30日,朗诗绿色生活的物业管理服务覆盖19个城市,其中的14个都为长江三角洲城市。

图片来源:pixabay

并且超八成收益都来自长三角,2018年、2019年及2020年前9个月,公司在长江三角洲在管物业产生的物业管理服务收益分别占物业管理服务总收益的92%、89.2%及86.6%。

由此可以看出,朗诗绿色生活业务分散性较差,对区域依赖性较强。

除此之外,朗诗绿色生活的收益主要来自朗诗集团与朗诗地产的物业开发项目提供的物业管理服务。

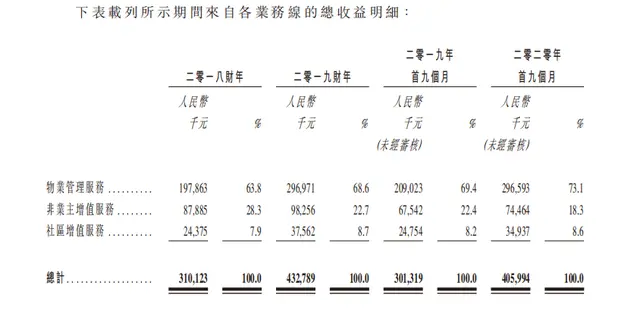

来源:招股书截图

2018年、2019年以及2020年前9个月,朗诗独家开发及与其他独立第三方开发商共同开发的物业的在管总建筑面积,分别占公司在管建筑面积的83.4%、57.1%及57.1%。虽然呈逐年递减趋势,但是仍可以看出对朗诗的依赖比较严重。

IPG(IPGlobal 环业投资集团)中国区首席经济学家柏文喜对风云地产界表示,对于母公司业务依赖过于严重的物业企业,将面临关联交易、市场集中度过高、经营平稳性以及外部市场拓展能力弱等几项较大风险。

但从一定角度来说,严重依赖朗诗也对朗诗绿色生活的服务品质起到较大的规范作用。因为业主可以成立业主委员会,对物业公司进行监督,并且有权委聘或解聘物业管理服务提供商。

来源:官网截图

资本市场对于上市物业公司的考量,更加看重的是其脱离母公司后的独立能力和外拓能力,即通过收购或投资第三方物业管理公司或项目的能力。

据《每日经济新闻》不完全统计,截至目前,共有32家物企在2020年财报中披露了总在管面积中来自第三方的面积数据,只有13家物企第三方在管面积占比超50%。其中,彩生活、雅生活、碧桂园服务3家物企,第三方在管面积均超过了1亿平米。

从上市物业公司的第三方面积,可以看出目前多家物企仍严重依赖母公司,外拓能力较弱。为了摆脱这一现状,未来物企收并购将成为行业常态。

田明的资本布局

2001年,40岁的田明放弃稳定的公务员岗位,下海创业,在南京创立朗诗。

不愿“随波逐流”的田明,选择了“特立独行”,要做一家人文气质和理想主义兼备的房企。以绿色科技住宅,横跨中美市场,带领朗诗走出了一条差异化的发展之路,如今已成为中国绿色地产的领军企业。

继今年1月成功拆分朗诗美国地产业务,完成赴美上市之旅后,田明把目光聚焦了物业板块。

据朗诗2020年报显示,公司收入同比增长5.1%,但经营利润同比下降84.6%,年度利润同比下降97.82%,出现了增收不增利的情况。在三道红线政策的加持下,融资环境趋紧,物业板块的上市,将从总体上提升朗诗的市值和流动性,从一定程度上缓解朗诗的融资压力。

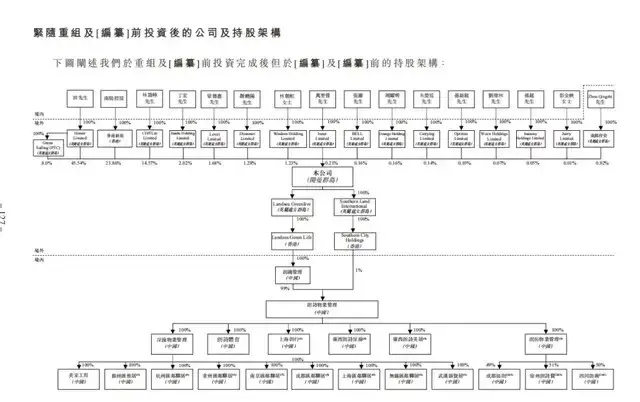

来源:招股书截图

朗诗绿色生活重组后,Honor Limited持股45.54%,为朗诗绿色生活的控股股东。而Honor Limited的实际控制人则是田明。香港新旅持有23.86%股份为第二大股东,由南纺控股实际控制。Cliff Lin Limited持股14.57%,实际控制人为林劲峰。

待朗诗绿色生活成功上市后,以这三大股东为代表的所有股东们将共同分享田明的资本盛宴。同时,田明的资本系路线将继续延伸。

柏文喜表示,田明的资本布局可以形成相互策应和相互支持的连带关系,但由于关联度过高,各自的业务的产业链相互依赖程度也会比较高,容易在业务发展和行业周期波动中形成一荣俱荣、一损俱损的风险共振关系。

博望财经

博望财经

猎云网

猎云网