“泡泡玛特”盲盒之后,何以为继?

机票、文创、宠物......当万物皆可“盲盒”时,引爆这场全民盲盒消费的泡泡玛特(09992.HK),却遭遇了资本市场的无情杀戮。

短短3个月的时间,泡泡玛特的股价便从2月15日的历史最高位107.60港币/股下挫至5月13日收盘价的57.3港币/股,几近腰斩。目前市值为793.5亿港元,约合人民币657亿元人民币,距高点缩水500多亿元。面对逐步提价的产品价格、不断扩大的营收规模,二级市场却反其道而行之,给出了完全不同的反馈,这不禁令人十分错愕。

作为“盲盒概念第一股”,泡泡玛特上市仅半年就悄然提价,到底是不是“收割年轻人的韭菜”?核心IP收入占比持续降低,是否意味着公众的消费热情开始出现下滑?企业属性的特殊性在IPO之时或为一种溢价,但当认知回归本质后,泡泡玛特股价和市值何以为继?

提价,开始收割?

“泡泡玛特涨价了。”

近一段日子以来,将泡泡玛特推上舆论风口的,莫过于其4月份推出的一禅小和尚禅寓山海系列、SKULL PANDA系列等新品盲盒的售价从59元涨至69元,涨幅高达16.95%。更有多名重度玩家猜测,泡泡玛特接下来很有可能全线涨价。

一时间,“泡泡玛特意欲收割粉丝”的话题甚嚣尘上。

迫于压力,泡泡玛特于4月27日就涨价一事给出官方回应称,“由于供应链原材料价格上涨,人工成本增加,因此采取提价策略以应对成本抬升。此外,潮流玩具在设计上更加精细,工艺更加复杂也导致了成本的增加。”

对于“成本说”这种解释,市场显然并不买账。

某资深行业分析人士告诉《数科社》,“泡泡玛特此番提价,或是不得已之举。后疫情阶段中,如果按照常规逻辑,企业会通过打折、买赠、减免等各种手段提升销量,逐步刺激市场的消费力。贸然涨价恐将打折消费热情,特别是像泡泡玛特这样毛利率已超60%的新消费品牌。”

此前,开源证券北京第三分公司投资顾问总监刘郁向《投资者网》表示:“最近也关注到泡泡玛特还要涨价,公司回应说是成本上升,其实真实的原因是市场需求下降,导致其不得不涨价去维持收入水平及利润水平。然而,泡泡玛特一涨价就正好击中了盲盒产品最脆弱的那一点,本身价格就高再叠加涨价,就损失了很多资深玩家。”

不难看出,相较于原材料价格上涨所造成的成本上浮,导致泡泡玛特提价的更直接的成因,或在于业绩增加的疲乏。

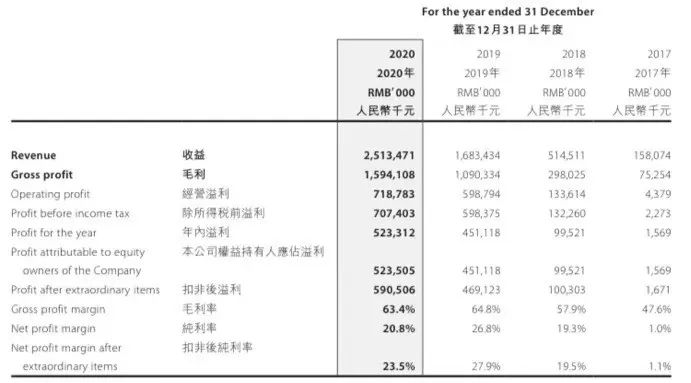

图片来自泡泡玛特2020年财报

图片来自泡泡玛特2020年财报

根据财报,2018年至2020年期间,泡泡玛特2018年、2019年、2020年的营业收入分别为5.15亿元、16.83亿元、25.13亿元。

尽管营收规模不断扩大,但营收增速却未表现出同样的态势,2018、2019和2020年内,泡泡玛特的营收同比增速分别为225.95%、226.80%和49.32%。特别是进入2020年以后,营收增速甚至出现了断崖式下跌。

整体上讲,一家企业要想提高营收、盈利等核心财务指标,无外乎这样几种手段:直接对在商品进行提价;调整商品销售结构,加大高客单产品的营销;强化数字经营能力,以更“轻”的姿态提高收益;还有就是压缩经营成本。

毫无疑问,泡泡玛特选择了一种最立竿见影的方式——提价。当然,这里并非是要说企业为了保持营收而提高价格的对法不对,只不过从其涨价所引发的争议来看,这对泡泡玛特自身也带来的一种潜在威胁。

更多的是,随着越来越多的“选手”涌入这条赛道,后来者愈发青睐以低价、SKU策略吸引消费者,这也在很大程度上冲击着作为“开局者”泡泡玛特前期所构建的价格规则。在消费者心智并未完全坚实之时选择涨价,恐将失去大批非重度玩家。

此外一个不容忽视的问题是,在泡泡玛特几乎凭一己之力带火盲盒之后,社会中各式各样的盲盒玩法开始无底线泛滥,甚至出现了宠物盲盒。这引得中消协在其官网发布消费警示,直指盲盒市场存在商家过度营销、涉嫌虚假宣传、质量难以保障,以及纠纷难解决四大主要问题。

核心IP难逃“降温”

从消费角度而言,提到泡泡玛特,人们第一个想到的就是Molly。在泡泡玛特发展初期,很多人已将这一IP和公司划上了等号。根据公开资料,Molly产品的销售业绩最高时曾占到公司营收的四成。

在招股书风险提示中也提到,“Molly潮流玩具产品销量的任何减少均可能对我们的收益及经营业绩产生不利影响。”

泡泡玛特似乎已注意到了这一问题,为了降低对单一IP的依赖程度,公司近年来也有意加大对IP开发与采用。根据2020年财报,泡泡玛特的“自有IP”达到14个(2019年12个),“独家IP”为30个(2019年22个),“非独家IP”达到81个(2019年51个)。

这里需要解释的是,所谓自有IP指泡泡玛特自己开发并拥有完全的知识产权;独家IP指由外部合作的艺术家创作,拥有独家商业授权;非独家IP指由第三方开发授权泡泡玛特使用,通常不能再授权,包括迪士尼、环球影业、三丽鸥、宝可梦等IP。

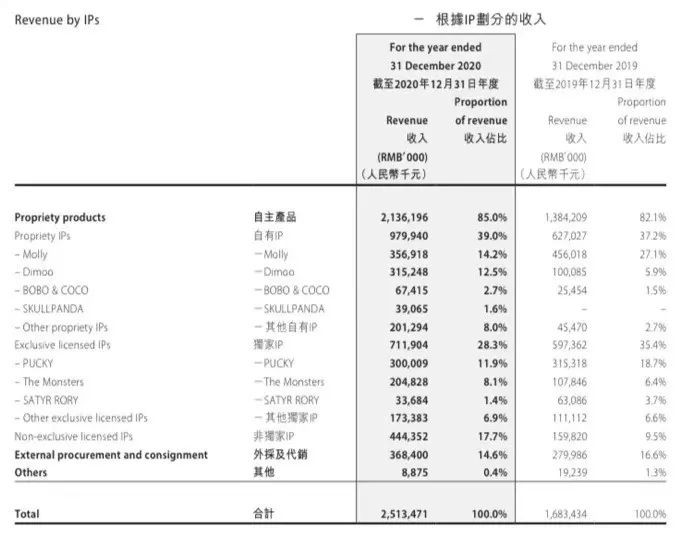

图片来自泡泡玛特2020年财报

图片来自泡泡玛特2020年财报

以此次涨价的SKULL PANDA系列来说,该IP是泡泡玛特2020年最新孵化上线的。财报显示,该IP以1.6%的收入占据“自有IP”的第四位,排名Molly、Dimoo、BOBO & COCO之后。

“自有IP”的Molly销售占比已下滑至14.2%;推出仅一年时间的Dimoo占比12.5%;“独家IP”中的PUCKY占比11.9%(但较2019年的18.7%大幅下滑)。可以看出,这些IP的销售业绩开始与Molly分庭抗礼。

一种声音认为,依托于已有供应链、IP营销等几方面优势,泡泡玛特也在通过一方面强化内部研发,增加IP数量;另一方面对外投资,如跟投汉服国风品牌“十三余”的A轮融资;来谋划更大的IP生态,这些动作都有望在未来帮助公司撬开新的增长点。

还有一种声音则认为,无论怎样布局,泡泡玛特的商业“底盘”始终就是销售IP产品,并无特别之处。而在文创行业,爆款IP的诞生于某种角度上而言是种“玄学”,存在极大的偶然因素。这一点从泡泡玛特众多在销IP中仍只有Molly的知名度为最高,就已在一定程度上有所验证。

无论怎样,数据正在说明一点,就是Molly的销售额确实下滑了,这也反映出这一核心IP正在退热,用户的消费认知开始从最初的Molly逐渐向外发散。

从积极层面来说,泡泡玛特对旗下IP销售结构的调整开始发挥出了功效。然而也有不少人担心,作为成就泡泡玛特“名”与“利”的开山IP,Molly对公司的意义非凡,逐渐下跌的销售占比对于Molly、公司本身是否真的是一件好事,目前还不好说。

想象空间何以为继

一个小小的盲盒为何能掀起这么强劲的热潮,“局外人”或始终不理解,而热衷与此的粉丝们则趋之若鹜,无法自拔。

或许正是因为泡泡玛特身上的这种特殊气质,才让其在上市之时“独领风骚”,首日收盘价涨幅近80%,因为这种企业属性的特殊性更容易吸引投资者的关注,更何况,这种关注本身就可以被视为一种资本上的溢价。

然而当二级市场冷静下来再看,泡泡玛特的“底色”不过是一家围绕IP的玩具公司,因此其股价也以“腰斩”的走势,呈现了这种市场情绪。

对于泡泡玛特未来的想象空间,上述行业分析人士指出,“盲盒”的商业空间,并不是靠复制一个又一个的IP就能打造出来的,重点在于新世代在新流行文化的洗礼下,会出现不同的消费诉求和消费习惯。这些表象因素最终都指向着一点——那就是站在商品、功能、营销维度之上,所形成的一个基于情感共性的“圈层效应”。

元气资本则认为,泡泡玛特的全产业链布局一直是其优势之一——从上游来讲的话,泡泡玛特正在考虑内容/虚拟形象的建设,以及游戏业务;下游泡泡玛特游乐园已经在进行当中。基于此,轻度涉及内容在一定程度上也是形象IP维持热度可选择的补充之一,但对于内容的打造需要相对克制,毕竟,不受内容束缚的灵活性与可塑造性正是形象IP的核心优势。

在“万物皆可盲盒”的当下,只要有一定的资本、人才、营销等方面的能力支撑,任谁都可以做起盲盒生意:小到便利店购物,大到博物馆文创商品,甚至是有些企业发放年终奖的形式,无一不见盲盒的身影。

但在硬币的另一边,当盲盒开始充斥公众生活的方方面面之时,人们“开盲盒”所带来的刺激感势必会不断下降,这种情绪敏感度的钝化最终会带来一个结果,就是针对盲盒的消费力的迫降。

不止泡泡玛特,所有赛道中的品牌皆是如此。

猜你喜欢

年货市场新风向:多元化需求驱动品牌策略深度转型

春节临近,年货市场繁忙,线上线下融合,品质消费成主流,传统文化与现代元素碰撞展现新活力,商家需创新优化产品和服务以满足消费者需求。年关将至食品消费再迎高峰,我国食品相关企业超127.2万家

年关将至,食品消费市场升温,企业扩产备货加强推广。电商平台推年货节,健康食品受热捧。全国生活必需品供应充足价格稳。我国超127.2万家食品企业,山东最多,涉司法案件企业占2.11%。

博望财经

博望财经