涉4家上市公司,平安看中了什么?最高豪掷508亿重组方正

赶在五一假期来临前最后几个小时,中国平安重组方正集团再次迎新进展。

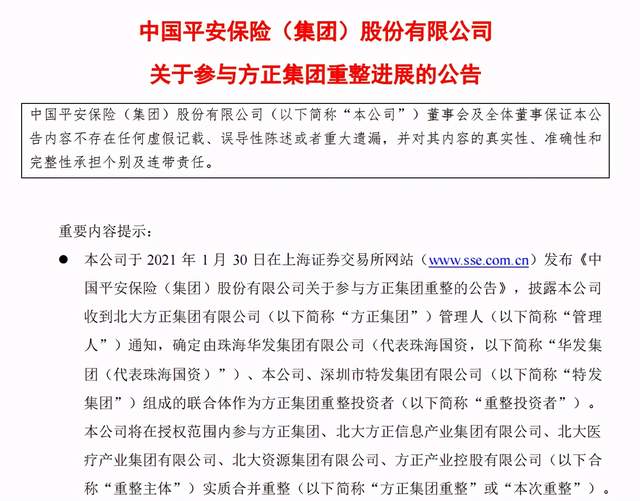

4月30日晚间,中国平安发布一则重磅公告:当天,中国平安召开董事会会议,同意授权旗下平安人寿代表公司参与方正集团重整,并已正式签订《重整投资协议》。

根据重整方案,平安人寿与华发集团(代表珠海国资)将按7:3的比例受让新方正集团不低于73%的股权。其中,平安人寿将以370.5亿元~507.5亿元对价受让新方正集团51.1%~70.0%的股权。重整一旦完成,中国平安将控股新方正集团,将其纳入合并报表范围。

而新方正集团资产包括重整主体下属医疗、金融、信息技术、教育、商贸及地产等板块的股权类、债权类及其他类资产,主要涉及方正证券、北大医药、方正科技和中国高科四家上市公司。其中,方正证券为金融板块的核心主体。

斥资数百亿受让新方正集团股权,平安到底为哪般?平安证券合并方正证券,是肥肉还是大坑?

(图源:视觉中国)

联姻方正,平安看中了什么?

1986年,北大健斋110室这间24平方米的房子里突然出现了一家名叫“北京理科新技术公司”的企业,北大电子系无线电系老师楼滨龙首任总经理,主要业务是经营北大教授王选发明的汉字激光照排系统。

彼时的人们不会想到,这个靠着汉字激光照排技术起家的小企业,会在若干年后成为国内规模最大的“校企”,业务范围务遍布IT、医疗医药、房地产、金融、大宗商品贸易等多个领域,拥6家上市公司,总资产一度超3600亿元,还有一个响当当的名字“方正集团”。

然而,受内外部因素影响,2019年起,方正集团被庞大的债务和不断“失血”的经营侵袭,不得不在2020年走上重整之路。

2020年2月,方正集团的重整申请被裁定受理;7月,北京市第一中级人民法院裁定方正集团与旗下4家主要子公司一并进行重整。9月,中国平安确定参与方正集团重整项目。而后,经过多轮竞争,华发集团、中国平安、深圳特发集团于2021年1月29日被确定组成投资联合体,作为方正集团的重整投资者。

彼时,就有分析认为,方正集团旗下的“金融(尤其是证券)+医疗+信息”,应该是中国平安看中的优质资源,与其目前构建的“大金融资产”和“大医疗健康”生态圈相契合。平安集团董事长马明哲在2020年年报中所说的“金融是平安的现在时,医疗是平安的未来时”,似乎也印证了这种说法。

据最新公告显示,参与本次重组的新方正集团资产的核心板块之一即为以北大医疗产业集团有限公司为主体的医疗板块,而这也被中国平安描述为“是公司进一步深化医疗健康产业战略布局、积极打造医疗健康生态圈的重要举措”。

医疗板块之外,最受市场关注的莫过于方正集团的金融板块。市场观点认为,方正集团金融板块的主体方正证券和方正人寿分别对应中国平安旗下的平安证券和平安人寿,重整之后,业务将有望形成互补。而其中,又以方正证券的未来走向为市场的重点关注对象。

实际上,在平安集团确定参与方正集团的重组后,便屡屡有“平安证券与方正证券拟合并”的传闻传出,市场上猜测不断;在互动平台上,也频繁有投资者提出相关问题。

4月30日,“重整完成后,中国平安将控股新方正集团”的消息传出,再次给这一猜测加了一把火。而在同日,方正证券也发布公告称,本次重整后,方正集团和方正产业控股持有的方正证券股份将由投资者通过直接或间接方式持有,可能导致公司控股股东和实际控制人发生变更。

就目前来看,方正证券具体归宿如何,仍需等待进一步进展。数据显示,截至目前,方正集团及其旗下方正产业控股分别持股方正证券27.75%、0.94%股份,二者合计持有27.84%股份,为大股东。第二大股东和第三大股东则分别为北京政泉控股有限公司、香港中央结算有限公司,持股21.86%、18.14%。

不过,据多家媒体报道,中国平安不排除通过合并、出售等多种方式处置方正证券,甚至有知情人士透露,中国平安的工作组已经对方正证券进行了尽职调查,考虑将其与平安证券合并。

是肉是坑?

时间回到2月2日,曾有投资者在互动平台上提问“平安确定参与方正重整后,市场一致预期平安证券和方正证券重组打造航母级券商,方正证券会停牌吗?”

其中的“航母级券商”无疑承载了市场对于平安证券和方正证券合并的看好,甚至有观点认为,若两家券商合并,“平安+方正”将有望跻身中国规模前十大券商行列。

那么,被市场寄予厚望的方正证券和平安证券成色几何?

资料显示,方正证券的历史最早可以追溯到1988年。这年,经中国人民银行批复同意,浙江省证券公司成立,也即方正证券的前身。

14年后,方正集团收购浙江证券,将其更名为方正证券,并在此后的数十年间,通过行业并购的方式迅速扩张。2008年,方正证券吸收合并位于湖南的泰阳证券,2011年在上交所挂牌上市,2014年又完成了对中国民族证券的收购……

(图源:视觉中国)

平安证券则成立于1991年8月,最初是平安旗下的平安保险证券业务部,后于1995年10月经中国人民银行批准,成立平安证券有限责任公司,向全功能券商转型。

就财务数据来看,平安证券不管是总资产体量,还是盈利规模都超出方正证券不少。

数据显示,2020年末,方正证券和平安证券资产总额分别为1232.56亿元、1992.83亿元,平安证券强于方正证券,若二者合并,资产总额达3225.39亿元,约在券商前十末尾徘徊。

盈利能力上,2020年,方正证券实现营收75.42亿元,同比增长14.36%;归母净利润10.96亿元,同比增长8.82%;平安证券实现营收136.17亿元,同比增长16.9%,归母净利润30.64亿元,同比增长27.6%,均高于方正证券。如若二者合并,营收和归母净利润则分别为211.59亿元、41.6亿元,会分别取代国信证券、国投资本,位居行业第12名、第14名。

除此之外,投行业务与资管业务上,平安证券也较方正证券更有优势。2020年,平安证券和方正证券投行手续费净收入分别为14.76亿元、6.55亿元,同比分别增长32%、30.7%;资管手续费净收入则分别为4.74亿元、2.59亿元,同比分别增长7.24%、-21.73%。

不过,方正证券的经纪业务优于平安证券。2020年,平安证券经纪业务手续费净收入为38.84亿元,同比增长62%;而方正证券的经纪业务手续费净收入为41.49亿元,同比增长50.51%。具体到营业网点上,截至2020年末,方正证券拥有覆盖全国28个省(市、自治区)的347家证券营业部,其中开业满3年的301家营业部中盈利数量占比高达98%,远超平安证券的55家营业部。

除此之外,方正证券的投顾业务也在业内领先,截至2020年末,证券投资顾问数达2223名,位列行业第8,当年投资顾问业务收入4.35亿元,同比增长88%,创历史新高。

也因此,不少业内人士认为,方正证券与平安证券合并,或能形成较好的互补关系,有利于以后进一步做大做强。

值得一提的是,2019年11月,证监会曾在公布的答复《关于做强做优做大打造航母级头部券商,构建资本市场四梁八柱确保金融安全的提案》中,明确表示,多渠道充实证券公司资本,鼓励市场化并购重组,支持行业做优做强。此后,有关打造“航母级券商”的声音就不断出现,券商合并的传闻也屡屡传出。

在此背景下,并购重组作为增加券商资本金规模最直接的一种方式也就屡屡出现在公众视野。2020年4月,有消息传言中信证券与中信建投两家国内头部券商拟合并,8月,又有传言称第一创业与首创证券最早可能在当年达成合并,9月,国联证券与国金证券双双公告确认合并事宜但最终告吹,同月,同处安徽省的国元证券和华安证券也传出合并消息……

随着合并传闻的频繁出现,卷入其中的主角,股价也纷纷大涨。此前4月,方正证券与平安证券被传合并时,方正证券的股价也一度逼近涨停。

除此之外,北大医药、中国高科尾盘股价也有不同程度的回升。据此判断,受中国平安公布的重组方正集团的最新动态影响,方正证券、北大医药、中国高科等相关股票股价节后或将迎来一波上涨。

猜你喜欢

两年市值缩水超9成,人员缩减超5成,李斗能挽救平安好医生吗?

李斗相比前两任高管,其代表的更多的将是平安集团“那位领导”的“高层意志”。营收、利润双降,投资收益疑似与宣传不符,陆金所能否挽回投资者信赖?

近日中国平安旗下互联网金融平台陆金所控股发布了2023年中期业绩公告,这无疑是一份糟糕的答卷。中国平安股价却跌回5年前,市值已蒸发一个比亚迪

A股盘中,中国平安延续跌势。截至收盘,中国平安报40.99元/股。8月10日,中国平安盘中曾创出40.36元/股的5年来新低,总市值也跌破7400亿元。

博望财经

博望财经

财富独角兽

财富独角兽

砺石商业评论

砺石商业评论

野马财经

野马财经

《财经天下》周刊

《财经天下》周刊