一季度赚钱超过99%公司1年!新船订单创新高,对中远海控影响多大?

在去年年初疫情导致的低基数,当前经济逐步复苏的情况下,今年一季报业绩大增似乎并不鲜见。但总有公司足够吸睛,中远海控(601919.SH)就是最靓的一个。

根据业绩预告,中远海控预计一季度净利润达154.5亿元,以一张100元人民币1.15克算,相当于近178吨人民币,超过99%以上的A股公司一年的盈利。不过在公告第二天涨停之后,中远海控持续回调,经过两日的反弹,4月19日以15.05元/股报收。

资料来源:中远海控公告

公告称,业绩大增是因为,报告期内集装箱航运市场(简称集运)持续向好,中国出口集装箱运价综合指数(CCFI)均值为 1960.99 点,同比增长 113.33%,环比去年四季度增长 53.8%。

但是,在高运价刺激下,央视报道,今年一季度集装箱新船订单创近13年新高。那么集运行业的高景气能持续吗?

在国际货物运输中,托运人要从内陆各地用铁路、公路等运输方式将货物集中到出口港,再通过班轮公司装船运到目的港卸船,之后通过铁路、公路等运输方式将货物运到交货地点。集装箱海运货物结构主要是工业品、终端消费品等成品和半成品。

因此,集运行业景气度与全球宏观经济密切相关,供给方面则决定于班轮公司的运力,主要与新船订单和运力管控有关。供求两方面决定了集运行业有着很强的周期性。

其实近期关于集运的消息很多,除了在苏伊士运河因为“长赐号”被堵,还有“一箱难求”。这是因为,受疫情影响,出口的集装箱散落到世界各地,回流不畅,导致出口国有货运不出去。

当然,这只是疫情对集运业的影响之一,更重要的是对供求关系的扰动。

根据国金证券研报,随着去年我国逐步从疫情中恢复,制造业加速复工复产。同时欧美因为疫情爆发,使得服务消费大量向实物商品消费转变,补库存需求强烈。但是,因为此前班轮公司运力投放偏谨慎,供不应求的局面导致运价加速上涨。而“一箱难求”又进一步导致有效供给不足,同样推涨运价。

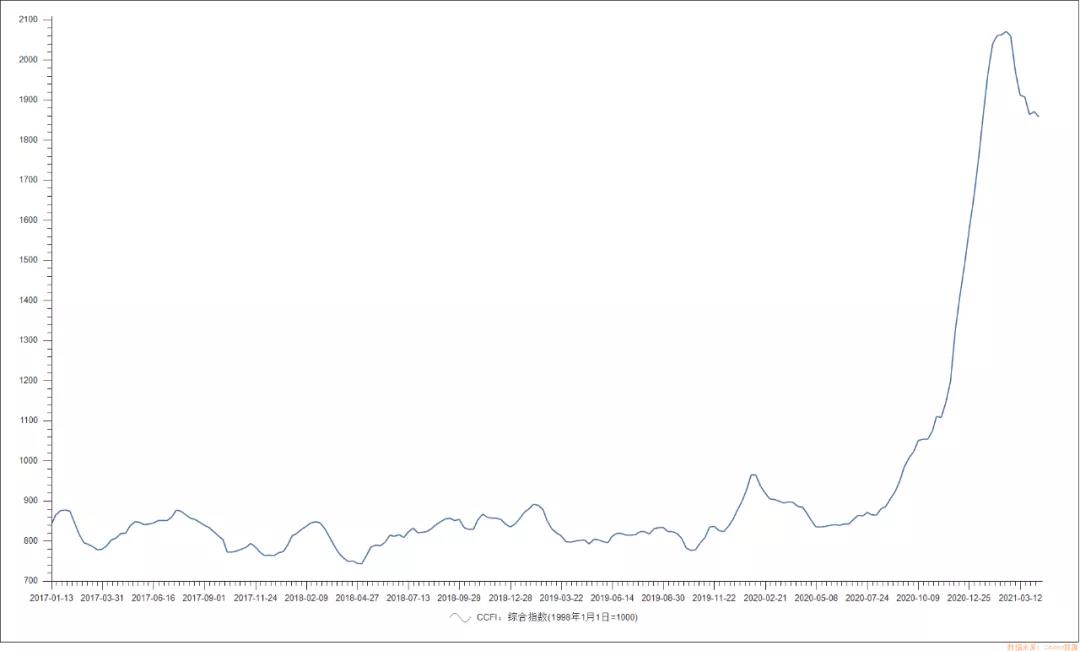

CCFI综合指数

资料来源:东方财富choice

对于班轮公司来说,成本主要包括设备及货物运输成本、航程成本(燃油等)、船舶成本(折旧与租赁费等)等。华创证券研报显示,除了集装箱的相关操作费用,其余成本无论船舶装载率高低,单次航行都会产生相应成本。所以,一旦收入端量或价大幅度增长,就会产生比较大的利润弹性。

今年一季度和去年还有所不同。

除了运价的上涨,随着疫苗的注射,全球经济复苏。一季度我国进出口总值同比增长29.2%,3月进出口总值和出口总值环比增长25%和16.8%。IMF(国际货币基金组织)4月6日也将2021年全球经济增速预测进一步提高至6%。

量价齐升,想不挣钱都难。

资料来源:海关总署

前面提到,运价上涨的一个主要原因是班轮公司运力投放偏谨慎。这是为何?

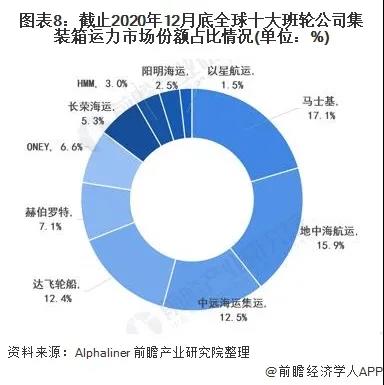

根据前瞻产业研究院数据,截至2020年底,全球班轮公司运力CR10达到83.9%,较2019年底提升0.9pct。其中马士基与地中海航运同属2M联盟;中远海运集运(中远海控全资子公司)和达飞轮船同属Ocean Alliance;赫伯罗特与ONE同属THE Alliance。

华创证券研报认为,联盟化运营进一步增强了龙头公司的集中度。而且份额相近的班轮公司基本属于同一联盟,本就可以舱位共享,相互竞争意义不大。而不同梯队之间差距较大,追赶成本较高,规模经济优势又很有限。

赫伯罗特、ONE订造12艘23000+TEU(标准箱)大船,主要是其18000+TEU大船比例与新船订单比例较低,是根据实际运输需求以及自身船队结构更替,而非“军备竞赛”或“投机性”订单。更何况运力从新船订造到下水又有约2-3年的滞后期。

资料来源:前瞻产业研究院

不仅如此,国金证券研报显示,伴随着行业集中度的提升,班轮公司基于客户需求的变化和自身盈利的诉求,整体运力的管控有着比较强的协同性。即使未来因为需求明显下滑导致运价下跌,班轮公司依然可以对船队运力进行有效的调控来平抑运价波动。嗯,就像去年所做的那样。

资料来源:必应搜索

不过,伴随着疫苗的推广注射,疫情所引起的短期运价大幅上涨的情况恐怕很难持续。华创证券和国金证券都认为运价可能温和回落,3月份至今其实已经开始。只是在行业竞争格局趋于稳定的同时,美国进入新一轮补库存周期,而且在9000亿美元援助之后,又有1.9万亿美元的刺激,这将对集运行业的需求形成支撑。

行业迎来量价齐升之际,为什么是中远海控赚了154.5亿元?

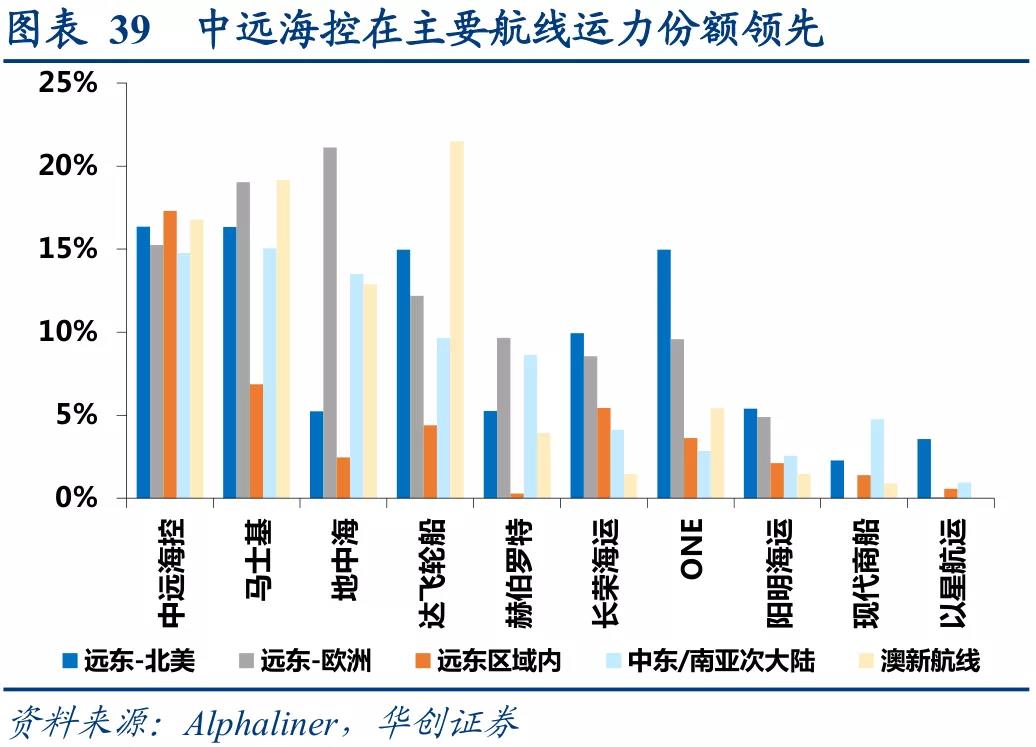

很显然,规模很重要,这也是中远海控要打造的运力航线网络的目标。在2018年完成东方海外的收购后,中远海运集运成为全球第三大班轮公司。而且“不偏科”。华创证券研报显示,中远海控在远东-北美、远东-欧洲、远东区域内、中东/南亚次大陆、澳新航线的运力份额均处于行业前三的地位。

资料来源:华创证券研报

除了航运,中远海控通过旗下中远海运港口在全球36个港口营运及管理357个泊位,其中有210个是集装箱泊位,总年处理量约1.18亿标准箱。对港口的运营,可以与集运板块形成协同效应。根据德鲁里统计,2019年中远海控旗下集装箱码头总吞吐量蝉联世界第一。

规模之外,还有服务。高度规模化、标准化的集运行业仍然可以通过提升端到端和数字化能力进行竞争。这也是行业龙头正在做的。

集装箱运输要完成全程需要经过很多环节,其间的执行力会影响运输效率。当前班轮公司已经力争扩大对不同环节的影响力,以提升端对端能力,节省转运时间,提升运输效率。

除了总吞吐量世界第一,中远海控还积极发展多式联运,强化港航联动、海铁联通,为全球客户提供优质的端到端全程物流解决方案。加上中欧陆海快线、中欧班列和西部陆海贸易新通道等端到端项目,形成了比较好的服务优势。

数字化是当下集运龙头竞争的新战场。这从中远海运集运、达飞轮船、长荣等成立GSBN(全球航运商业网络),马士基、赫伯罗特、ONE等成立DCSA(数字集装箱航运协会)可见一斑。

华创证券研报认为,数字化的意义在于班轮公司内部运营效率、客户服务体验以及打造集装箱生态链闭环。其中,航运区块链可以帮助班轮公司及客户提高集运全链路透明度,减少错误和延误。

通过数字化建设与端到端的协同,可以强化公司在产业链的地位和议价权,定义B端客户画像以精准满足客户需求,同时还是逐步取代货代的途径。

根据年报,中远海运集运去年外贸电商成交箱量同比大增270%;去年11月还与中国银行等发布了全球首张具有物权属性的区块链提单。在此之前,中远海运港口旗下厦门远海码头作为国内首个 5G 全场景应用智慧港口也正式投产,可通过边缘计算、高精度定位、AI、计算机视觉等技术,实现自动驾驶、智能理货、AGV 集群管理、智能安防等多个 5G 应用部署。

当然,这并不意味着中远海控可以高枕无忧。

一方面,3月份运价回落可能只是个开始。随着疫情和集装箱紧缺的状态逐步缓解,短期运价有继续回落的风险。虽然不至于回落到疫情前水平,但要维持一季度的高运价恐怕难度很大。

另一方面,今年一季度集装箱新船订单攀升至近13年新高,超去年全年,达到150万TEU。虽然逻辑上班轮公司没有新一轮“军备竞赛”的必要,但利益面前一切皆有可能。在新船订单大幅增加的情况下,运价可能会受到冲击。当然,这部分新船下水大概是2022年以后了。

而长期看,支撑中远海控股价的2020年签订的《区域全面经济伙伴关系协定》(RCEP)和《中欧全面投资协定》,也需要走完相应的法律程序。

猜你喜欢

北京热门地段住一晚要500元,商旅需求激增,经济型酒店集体涨价

经济型酒店也不经济了,最近北京的酒店价格突然集体上涨,部分热门地段的如家、汉庭突破500元,全季、桔子酒店基本600元以上,亚朵等更是普遍涨到700元以上。

动点科技

动点科技

野马财经

野马财经

市界观察

市界观察

砺石商业评论

砺石商业评论