金融科技细分龙头IPO再下一城!联易融通过港交所上市聆讯

数字科技巨头们的上市之路一波三折,金融科技细分领域涌现的龙头企业却捷足先登资本市场。这边厢,国内消费金融前三甲:捷信、马上消费、招联金融勇夺消金第一股;那边厢供应链金融 SaaS 第一股也呼之欲出,大有你方唱罢我登场之势。

3 月 21 日,供应链金融科技公司联易融通过联交所上市聆讯。据 IFR 透露,联易融在港获批 10 亿美元融资,预计在 3 月下旬进行招股。

领先了 0.8% 的供应链金融科技 No.1

据了解,联易融是中国领先的供应链金融科技解决方案提供商,公司的云原生解决方案可优化供应链交易的支付周期,实现供应链金融全工作流程的数字化。

有利的监管环境以及日益增长的需求,继续推动中国成为全球最大、增长最快的供应链金融市场之一。供应链金融科技解决方案市场有着巨大的机遇,越来越多的核心企业使用供应链金融作为其供应链体系内新的支付手段。

灼识咨询资料显示,虽然中国供应链金融的融资余额到 2024 年底预计将达人民币 40.3 万亿元,但仍需要全面的数字化转型来实现这一领域的增长潜力。机构预计,供应链金融领域的核心企业及金融机构用于科技解决方案的总支出,将从 2019 年的 434 亿元增长到 2024 年的 1642 亿元,年复合增长率为 30.5%。

2016 年,联易融在业内率先提供企业级、基于云端和数字化的供应链金融解决方案。自成立以来,联易融已服务 340 多家核心企业,其中包括 25% 以上的中国百强企业,并与超过 200 家金融机构合作。截至 2020 年 12 月 31 日,公司在国内已累计帮助客户和合作伙伴处理超 2800 亿元的供应链金融交易。

按照 2020 年供应链金融交易额统计,联易融在中国供应链金融科技解决方案提供商中排名第一,市场份额为 20.6%。不过供应链金融 SaaS 领域尚未形成一家独大的局面,紧随其后的蚂蚁集团市占率为 19.8%、京东科技为 15.9%,金融壹账通为 6.9%,前五大市场参与者合计占 68.9%,市场集中度相对较高。

招股书显示,2018 年、2019 年和 2020 年,联易融总收入分别为 3.83 亿元、7 亿元、10.29 亿元。同期,联易融毛利润与毛利率都在逐年提高。

目前,联易融对外输出的解决方案分为供应链金融科技解决方案(包括核心企业云和金融机构云)与新兴解决方案(包括跨境云与中小企业信用科技解决方案)。

2019 年、2020 年,联易融供应链金融科技解决方案处理的交易额同比增速分别为 182% 和 98.3%;同期,公司核心企业云客户数量连续实现翻倍增长。

幕后推手腾讯

丰厚的股东背景,是联易融向资本市场递出的一张闪亮名片。

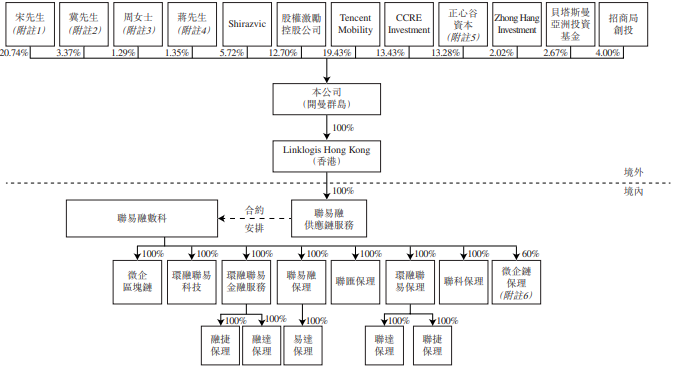

企查查显示,上市前联易融共计完成 4 轮融资,历任投资方包括正心谷创新资本、腾讯投资、中心资本、贝塔斯曼、招商局创投、泛海投资、微光创投,2020 年 1 月的 C+轮融资引入了渣打银行。

联易融是不折不扣的腾讯系公司,是腾讯金融 To B 战略生态圈的核心成员之一。

招股书资料显示,上市前,腾讯是联易融第一大股东,持股 18.89%;中信资本和正心谷资本则分别持有 12.03% 和 11.92% 的股份;GIC、渣打银行、BAI 和招商局创投分别持股 9.20%、3.61%、3.60% 和 3.04%。

近年来,腾讯频频落子 “金融科技”。

对内,金融科技已超越社交成为仅次于腾讯游戏业务的第二大收入来源。腾讯 2020 年三季报显示,腾讯金融科技及企业服务业务的收入同比增长 24% 至 332.55 亿元。腾讯金融科技收入来源非常多样化:有支付、借贷、理财管理业务,还有正在发展的保险业务。在去年国内金融科技政策发生调整、经营环境动荡之际,腾讯表示其金融科技发展策略与当下的监管环境是契合的,将会稳健推进金融科技业务的发展。

对外,腾讯也积极布局金融科技生态。

去年 8 月发布的《2020 胡润全球独角兽榜》让国内 18 家金融科技独角兽浮出水面,其中,陆金所、微众银行、空中云汇、联易融、水滴等 5 家公司均为腾讯投资企业,腾讯同时是微众银行和联易融的大股东,并领投了水滴的多轮融资。

外媒报道,腾讯支持的水滴公司计划开始为赴美 IPO 展开预路演,最新估值已达百亿美金,该交易可能募集约 5 亿美元。

在国内,腾讯还投资了中金公司、富途证券、众安在线等金融科技公司。

自身强大的技术和业务场景、积极的外部投资共同构成了腾讯的金融科技业务的高速发展。

科技 or 金融之问

金融公司用改名的方式增加科技属性已经是基本操作,联易融也未能免俗。

2019 年 8 月,联易融进行名称变更,从 “深圳前海联易融金融服务有限公司” 更名为 “联易融数字科技集团有限公司”。当年,联易融新兴解决方案收入及收益同比增长 483.2%,同期新兴解决方案毛利率同比增长 81.8%。

招股书显示,新兴解决方案是为补充和丰富现有的供应链金融解决方案而生的,数据显示,联易融新兴解决方案的毛利率已明显高于金融科技解决方案。

据了解,联易融的两种新型解决方案均包含自有资金放贷业务。其中,跨境云业务包含为供应商等核心企业提供的融资服务;中小企业信用科技解决方案则为中小供应商和经销商提供融资。

招股书显示,2019 年、2020 年,跨境云促成的自有资金融资交易额分别为 3.04 亿、15.59 亿。2018 年~2020 年,中小企业信用科技促成的自有资金融资交易额分别为 3.55 亿、14.99 亿、10.1 亿。

截至 2018 年、2019 年及 2020 年年底,联易融自有资金放贷的代偿余额分别为 1.85 亿、6.67 亿、5.82 亿;同期放贷收益分别为 1680 万、9030 万、1.001 亿。

作为一家 SaaS 系统服务商,联易融一方面用放贷增收,另一方面却没有投入与同业相当的研发经费。

招股书显示,2018 年~2020 年,联易融研发费用分别为 0.41 亿、0.60 亿、1.03 亿,研发费用率分别为 10.78%、8.55%、10.58%。而用友、广联达等 A 股上市 SaaS 公司去年前 3 季度的研发费用在营收中占比均达两成以上。

即使不能和用友这样有 30 多年历史的全球领先云服务商相比,作为供应链金融科技的前三强,联易融的对手也是蚂蚁与京东这样级别的国内科技巨头。目前,蚂蚁在供应链金融领域有拳头产品双链通,京东的订单融资、现货融资和动产融资等供应链金融模式也日臻成熟。

完成 2.2 亿美元 C 轮融资后,联易融的投后估值约 10.5 亿美元。市场对科技类公司和金融公司估值的差别显而易见。作为一家科技公司来说,联易融的估值还有很大上升空间。

2018 年以来,联易融累计亏损了 32.07 亿元,想用放贷提高盈利能力也情有可原。但两大巨头紧追不舍,联易融在供应链金融 SaaS 领域仍缺乏绝对的领先优势。若要提高估值和市场份额,联易融还需明确自身科技公司的定位,切实加大技术研发投入。

猎云网

猎云网

博望财经

博望财经

砺石商业评论

砺石商业评论