众安保险7年蜕变:穿过增长陷阱,激活复利效应

1

公众在关注一家互联网企业的成败时,多关注其商业模式与战略层面的创新,而往往忽视决定其成败的最关键要素,即企业的进化能力。

例如,阿里巴巴与腾讯两家国内最领先的互联网巨头企业,在创业初期都是从一个很小的业务切口切入,之后沿着这个切口不断进化,最终形成了一个庞大的业务生态。相反,像搜狐、新浪与百度等很多企业一开始占据了不错的业务赛道,但因为缺乏持续的进化能力,导致企业一直在早期的业务基础上停滞不前,甚至衰退。

近些年,中国互联网产业又陆续涌现出了一批新兴的优秀互联网企业,总结这些企业的共性特征,无一不是拥有着超强的进化能力。其中,中国最大的互联网保险公司众安保险便是典型代表之一。就在近日,众安保险发布了2020财年的年度财报,从这份报告中,我们能够一睹其立体化的业务布局,而这种立体化布局正是其进化能力的一个缩影。

首先,众安保险形成了以To C为核心的“互联网保险”与以To B为核心的“科技输出”双轮驱动的两大业务板块。

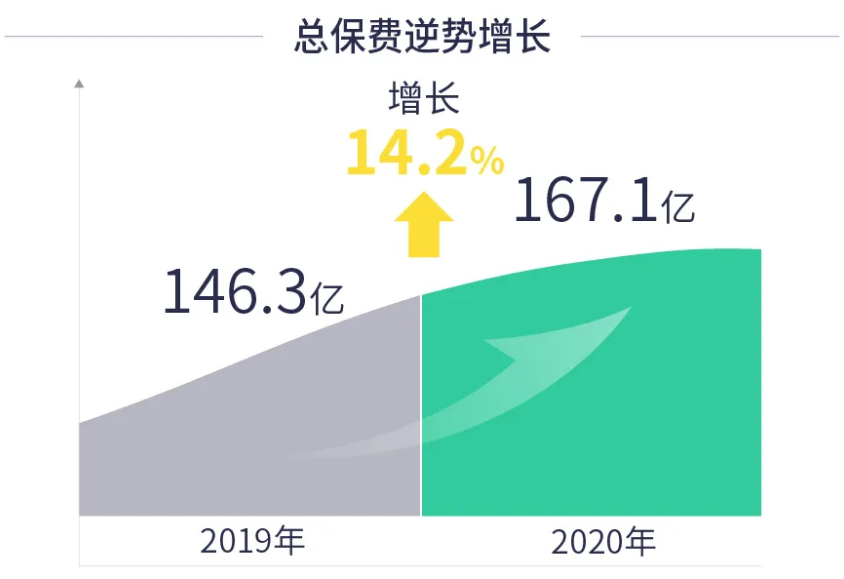

其中,在“互联网保险”板块,众安保险2020年保费同比增长14.2%,达到167亿元,被保用户数量增至5.2亿,总保单超过79亿张。凭借此成绩,众安保险跻身国内前十大财险公司,位列第九。

除了颇为靓丽的财报数据,更值得一提的是众安保险在“互联网保险”业务板块,打造了“数字生活生态”与“健康生态”两个最核心的业务根基。2020年全年,“健康生态”实现总保费66亿元,同比增长37.4%,超过行业增速的两倍。“数字生活生态”贡献保费63亿元,同比增长25.2%。

在“科技输出”板块,虽然受新冠肺炎疫情的影响,众安2020年全年仍服务了75家保险产业链的B端客户,客户次年复购率达75%,科技输出业务收入达到3.65亿元,同比增长35.4%,过去三年更是增长8倍。

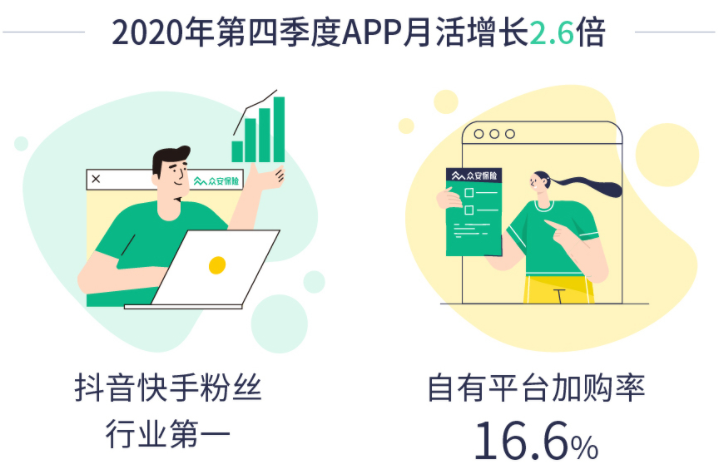

其次,众安保险也已经形成了开放合作与自有平台相结合的均衡收入结构。财报数据显示,众安保险2020年自有平台贡献的保费收入同比翻番,达到21.7亿元,占公司总保费比例从2018年的2%大幅提升至2020年的13%。

最后,众安保险还形成了“国内+海外”的国际化业务布局。2020年,众安国际在香港先后成立了虚拟银行ZA Bank和数字化寿险公司ZA Insure。其中,ZA Bank截至2020年底吸收个人存款60亿港元,提供个人贷款6.5亿港元。到2021年3月,成立不足一年,ZA Bank用户数量已经突破30万,达到了香港传统中型银行规模。

在“To C+To B”、“开放合作+自有平台”、“国内+海外”的立体化业务布局的支撑下,众安保险上市以来第一次实现扭亏为盈,归母净利润达人民币5.5亿元。

过去中国互联网很多明星企业在盛极一时后最终陨落,多是因为商业模式的缺陷而迟迟无法实现盈利,众安保险此次实现规模化盈利意义重大,这意味着互联网保险商业模式是切实可行的,一方面将赢得公众与资本市场对其重新认识,另一方面源源不断的自身造血能力将让众安保险在新业务拓展上更具底气。

那么,众安保险是如何实现上述成绩的呢?

2

2013年11月6日,众安保险当时在行业率先提出的“互联网保险”概念并不十分被外界看好。因为当时,中国保险产业主要由一些大的保险公司主导,竞争激烈,像众安保险这样希望采取纯线上化的模式来完成客户咨询、投保、核保与理赔等业务流程的互联网保险公司,尚未有成功先例。

不过众安保险还是聚焦在互联网保险这一定位,开始了坚定探索,其最初将小额、高频与碎片化的个人财产保险作为突破方向,并选择电商这一场景切入。2013年11月,众安保险与阿里巴巴合作推出了退货运费险、保证金保险两种产品,并将这两种保险嵌入到淘宝与天猫平台,前者报销商户和买家退货时所产生的运费,后者减免商家向阿里巴巴支付的保证金。每当用户进入结算环节时,平台会自动提示相应保险的购买选项。

在淘宝与天猫平台的电商交易场景下,类似退货运费险、保证金保险这种产品有着巨大的需求,因此给众安保险的产品带来了巨大的流量,仅2014年“双十一”当天,众安保险就售出了1.5亿份退运险保单,单日保费规模超过1亿元,成功破局。

电商场景的突破,一方面让众安保险获得了宝贵的早期收入,另一方面让众安保险看到了在更多场景复制这种模式的可能性。之后,其又相继进入到航旅、消费金融与汽车保险等更多场景。

例如,在航旅场景,众安保险与携程、去哪儿、飞猪等OTA平台合作,相继推出航空意外险、旅程取消险、火车事故险与酒店取消保险等产品;在消费金融场景,众安保险推出了信用保证保险等产品;在汽车保险场景,众安保险联合平安保险发布了“保骉车险”,其中众安保险负责保骉车险的销售及营销,平安保险负责理赔程序,形成优势互补。上述精准把握场景具体需求的产品,赢得了广大用户的青睐。

电商、航旅、消费金融与汽车保险等各个生活场景共同构成了众安保险的数字生活生态,并成为支撑众安保险早期发展的最核心业务。根据众安保险公开的2016年财务数据,数字生活生态产生的保费收入占到当时总保费比例近80%。当前,众安保险还依然在不断扩展数字生活领域的新场景,例如众安保险抓住5G时代换机潮的市场需求,推出了手机碎屏险,基于宠物经济推出宠物险,这些创新业务在数字生活生态的收入贡献占比从2019年4%大幅升至2020年的16%。

在围绕数字生活生态进行多业务场景布局的同时,众安保险还在深耕另外一个生态,即健康生态。受益于中国人口老龄化与人均可支配收入的增长,中国健康产业呈现出巨大的发展空间。而在健康产业中,健康险是众安保险首先突破的领域。

这些创新性的尝试为众安保险接下来在健康险领域的发力奠定了坚实的基础。在互联网营销、线上投保、大数据风控和定价等技术条件支持下,2015年众安保险推出国内首款百万医疗险雏形产品“尊享无忧”,以其极致性价比撬动市场需求快速释放,拉开百万医疗险市场发展的序幕。作为年轻人群长期健康保障的补充,“尊享e生”迅速成为互联网渠道的明星产品,带动了众安保险在健康险领域的高速增长。2020年,众安保险继续在原有产品上进行创新迭代,推出了尊享e生2020(门急诊版)、众安重疾险(多次赔付版)等创新产品。

在围绕健康生态进行业务布局时,众安保险还出现了一个重大的思路变化,就是跳出了单纯的保险产品思维,开始参与到用户服务的全流程,包括事前风险预防、事中风险管控与事后风险补救等环节,从而实现保险与服务的深度融合。

例如,2018年10月,众安保险基于之前的商保智能平台孵化成立了暖哇科技,暖哇科技在获取用户充分授权的前提下,通过直连医院、医保平台和区卫平台,可以打通医疗数据通路;通过数据挖掘,优化保险业务核保与核赔环节的风控能力,可以为用户提供快速理赔的便捷体验。截止2020年底,通过暖哇科技所搭建的平台已连接16个省市的区卫平台。

2019年12月,众安保险对健康生态再次进行战略升级,上线了众安互联网医院,搭建了“医+药+保”的服务闭环,实现了产品从低频健康保障向高频医疗服务升级。传统模式下,患者需要分别与医疗机构、合作药店、保险三方进行单点对接,而在互联网医院模式下,众安保险不仅可以通过互联网医院提供线上问诊服务,为用户提供治疗建议,而且还可以通过保险直赔支付给医疗机构与合作药店,节省就诊患者先垫钱后走保险的漫长时间。

健康险、暖哇科技与互联网医院组合起来,便形成了众安保险在健康生态业务上的闭环,其相较单一的健康险业务,不仅将用户的价值做得更“厚”,而且将低频的保险业务扩展到高频的大健康领域,为众安保险带来许多新的业务机会。据行业研究报告预测,2025年,中端医疗险市场规模将达到2000亿元,而大健康则接近15万亿元。

同时,健康生态的闭环在短期业绩上也有着明显的贡献,2020年财报显示,众安保险健康生态服务全年共向约2390万被保用户提供健康保障及医疗服务,实现总保费人民币66亿元,同比增长37.4%,由于从产品思维转向用户思维,用户的价值也变得更高,去年健康险个险用户ARPU(每人平均收入)也达到453元,较2018年翻了接近一倍。

3

在深耕“数字生活生态”与“健康生态”的过程中,众安保险这家公司逐渐沉淀出强大的核心能力。这种能力主要包括两方面,一个是在保险产业的产业know how,另外一个是人工智能、大数据、云计算等数字化科技能力。

例如,2014年4月众安保险自主研发了第一版技术平台“无界山1.0”并上线,成为第一家把核心系统搬上云的金融机构,这使得众安保险能够处理大量复杂的数据,有效支撑保险业务的快速扩张。2019年这套系统全面升级为“无界山2.0”,将可以承载众安保险千亿保费规模的目标。受益于技术积累带来的业务效率提升,众安的综合成本率持续下降,2020年进一步降至102.5%,同比下降约13.3个百分点。在上述科技能力背后,是众安保险在科技领域的大规模投入,据悉,众安保险的工程师和技术人员占员工总数的47%,2020年科技研发投入高达9亿元,占营收比重远远高于行业平均水平。

《砺石商业评论》在研究很多企业的发展过程时,发现其业务进化的主线大都是基于核心能力的业务边界延伸。众安保险亦是如此,其除了在互联网保险这个核心主业深耕之外,还将自己沉淀的核心能力不断外溢,进行新业务孵化。

首先,基于在互联网保险领域形成的产业know how,众安保险不只是局限于开放型的平台合作业务,还积极构建以“众安保险”App与网站为核心的自有平台,通过明星代言、新场景运营等方式触达用户,提升品牌形象,从而推升自有平台的发展。据悉,2020年众安保险在抖音、快手等视频阵地粉丝量位居行业第一,自有平台实现总保费21.7亿元,同比增长约94.6%,对总保费的贡献占比达13%,两年里提升了6倍。

其次,众安保险除了将沉淀的数字化科技能力应用在自身业务之外,还积极对外输出,深入产业链,为其他各个保险企业的数字化提供全业务流程的服务。承载众安保险科技输出业务的是众安保险旗下全资子公司众安科技,其于2016年7月成立,专注于金融科技解决方案研究开发,相继推出业务生产系列、业务生产系与业务增长系列,全方位覆盖保险行业的前中后台,为旨在进行数字化转型的保险产业链公司提供科技赋能。

经过一系列努力,众安保险的“科技输出”业务也已经取得了极为可观的成绩。财报数据显示,2020年众安保险实现科技输出收入人民币3.65亿元,同比增长35.4%,共服务保险产业链客户75家,较上年净增39家,在服务这些企业的产品中,既有模块化产品,也有保险核心系统。例如,众安保险2020年的“X-man”精准营销等模块就帮助太平人寿、友邦人寿、中宏保险、汇丰人寿、农银人寿等10余家客户打造了一站式数字化保险营销平台,实现智能营销全流程闭环。2021年初,众安保险再进一步,又帮助国内领先的太平财险搭建了新一代的数字化核心系统。

由于轻资产与低边际成本的模式特点,科技输出业务有望成为众安保险未来的重要利润来源。众安保险CEO姜兴也明确表示,“众安不仅仅是一家保险公司,未来将坚定地执行‘保险+科技’双引擎驱动战略,始终坚持将科技与保险进行全流程的深度融合,用科技赋能保险价值链,最大化释放生态协同价值。”

就众安保险的“科技输出”业务而言,其实本质上便是现在较为流行的“产业互联网”业务,只不过众安保险在保险产业开展产业互联网实践的时间,要比腾讯于2018年提出“产业互联网”概念整整早了两年的时间。

互联网产业发展早期时,中国很多互联网企业多是美国模式的模仿者,但随着互联网产业的深入发展,中国开始成为全球互联网模式和技术创新的引领者。

众安的“互联网保险+科技输出”在国外就处于领先地位,2017年12月,众安成立众安国际,作为公司的国际发展平台,致力于在海外市场发掘金融科技以及保险科技等国际业务的发展、合作及投资机遇。目前,众安面向海外市场主要输出数字化系统Graphene和保险平台系统Fusion,目前已与日本三大财险公司之一的SOMPO、新加坡最大的综合保险机构NTUC Income、东南亚O2O平台Grab等机构达成合作。

除了向保险行业输出,众安开始将数字科技能力积累拓展到其他金融领域。2020年3月24日,众安在香港的“虚拟银行”众安银行正式营业。同年5月18日,其在香港的“数码化保险”众安人寿也正式营业,以价格普惠的产品填补用户需求。

虽然启动时间不久,众安银行与众安人寿这两个海外业务很快就展示出很好的成长势头。截止2020年底,众安银行用户已经超过约22万,实现吸收个人存款逾港币60亿元,众安人寿新增保单按月获得超过35%的增长。未来,众安香港板块的贷款业务以及可能衍生的数字理财业务,都将为众安保险的海外业务打开新的想象空间。

4

从2013年成立时一个前景尚不明朗的“互联网保险”概念,到现在成为一个实现立体化布局,规模化盈利,市值一度突破千亿港币,在中国互联网产业拥有着举足轻重地位的知名上市企业,复盘众安保险的发展历程,其主要经历了以下三个阶段。

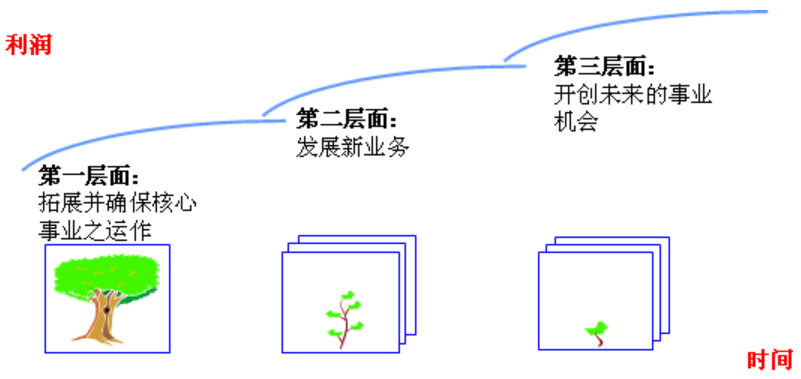

第一个阶段,众安保险坚守“互联网保险”的初心,从最早的电商场景切入,之后不断扩展到航旅、消费金融与汽车保险等场景,构建了一个庞大的数字生活生态,由此奠定了众安保险的基本盘业务。

第二个阶段,众安保险从数字化生活生态延展到健康生态,并围绕健康生态纵深发展,打造闭环,从而构建了众安保险的第二条业务增长曲线。

第三个阶段,众安保险又基于过去业务发展过程中沉淀的核心能力进行业务边界延伸,形成了科技输出与国际化三个潜力业务。

全球著名管理咨询机构麦肯锡曾在对全球大量处于高速增长的公司进行研究时发现,这些持续增长的公司都保持了三个层面业务的平衡发展,“第一层面是有着扎实的核心业务,第二层面是建立起支撑企业可持续发展的新兴业务,第三层面是创造出有生命力的候选业务”,这个发现也被称为“麦肯锡三层面理论”,很多志在打造基业长青企业的创业者,都孜孜不倦地从上述三个层面去构建自己企业的业务布局。

而我们观察众安保险在过去三个发展阶段所形成的业务布局,很好地吻合了“麦肯锡三层面理论”。这其实可以给到那些志存高远的互联网创业者很多启示,就是“企业要想获得可持续发展,首先要保持初心,围绕自己的基本盘业务不断沉淀出核心能力,然后再基于这些核心能力进行业务边界延伸,进而形成更多的能力”。随着能力的不断累积与外溢,最终势必形成巨大的复利效应。

猜你喜欢

北京热门地段住一晚要500元,商旅需求激增,经济型酒店集体涨价

经济型酒店也不经济了,最近北京的酒店价格突然集体上涨,部分热门地段的如家、汉庭突破500元,全季、桔子酒店基本600元以上,亚朵等更是普遍涨到700元以上。

动点科技

动点科技

野马财经

野马财经

市界观察

市界观察

砺石商业评论

砺石商业评论