融创中国年报三大亮点:基本盘稳健、“地产+”高增长、资产结构大幅优化

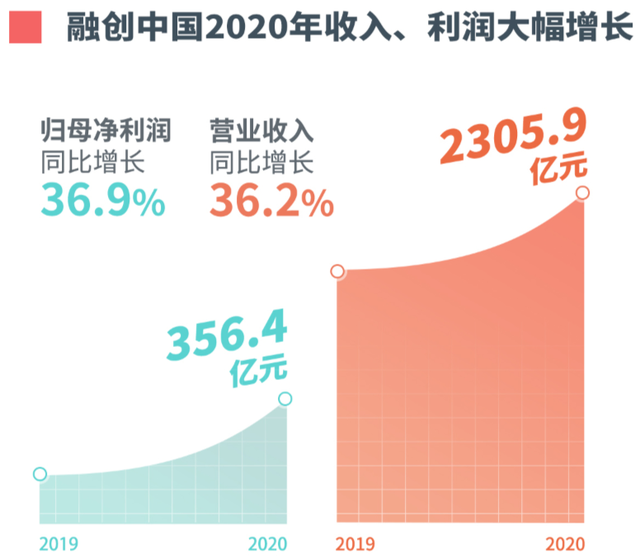

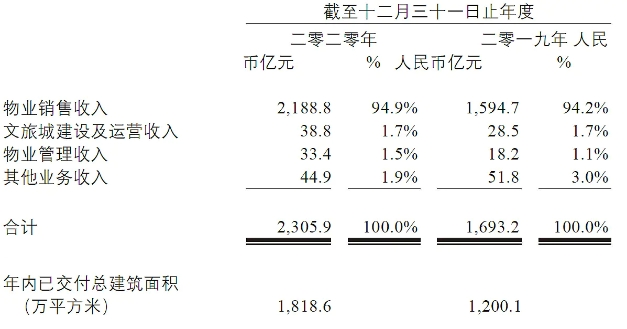

3月12日,融创中国(下称“融创”,01918.HK)披露2020年业绩报告。数据显示,公司实现营业收入2305.9亿元(人民币,下同),同比增长36.2%;归母净利润356.4亿元,同比增长36.9%,再创历史新高。

整体来看,过去的2020年融创经受住了复杂外部环境的考验。无论是地产主业的稳定发展还是“地产+”业务迅速扩张,都显示公司头部房企竞争优势在持续强化。此外,在保持各项经营业绩稳健增长的同时,融创还凭借着战略优势和坚实基础,进一步优化了公司资本结构。

随着地产融资监管新政的出台,“三道红线”成为市场观察房企的一个重要指标。财报数据显示,截至2020年末,融创中国两项指标成功达到“三道红线”政策标准,一年期内超预期迅速降至“黄档”,成为公司本次年报的又一大亮点。

地产主业优势突出,经营业绩全面向好

刚刚过去的2020年,新冠疫情的突发让我国经济发展面临到前所未有的挑战,地产销售在年初一度遭遇到断崖式下跌。随着疫情的有效防控,房地产市场快速复苏,土地市场保持较高热度,但与此同时,市场分化也在持续加剧,头部企业优势进一步突出。

作为率先披露年报的头部房企,融创过去一年业绩表现依旧亮眼。2020年全年,公司实现营业收入2305.9亿元,同比增长36.2%;归母净利润356.4亿元,创历史新高,同比增长36.9%;每股盈利7.82元,同比增长30.6%;预计每股分红1.65元,同比增长33.9%。

合同销售方面,融创实现销售额5753亿元,稳居行业第四位。凭借在一二线城市的优势,融创在55个城市销售排名进入前十,其中12个城市销售金额排名第一,核心城市优势进一步凸显。

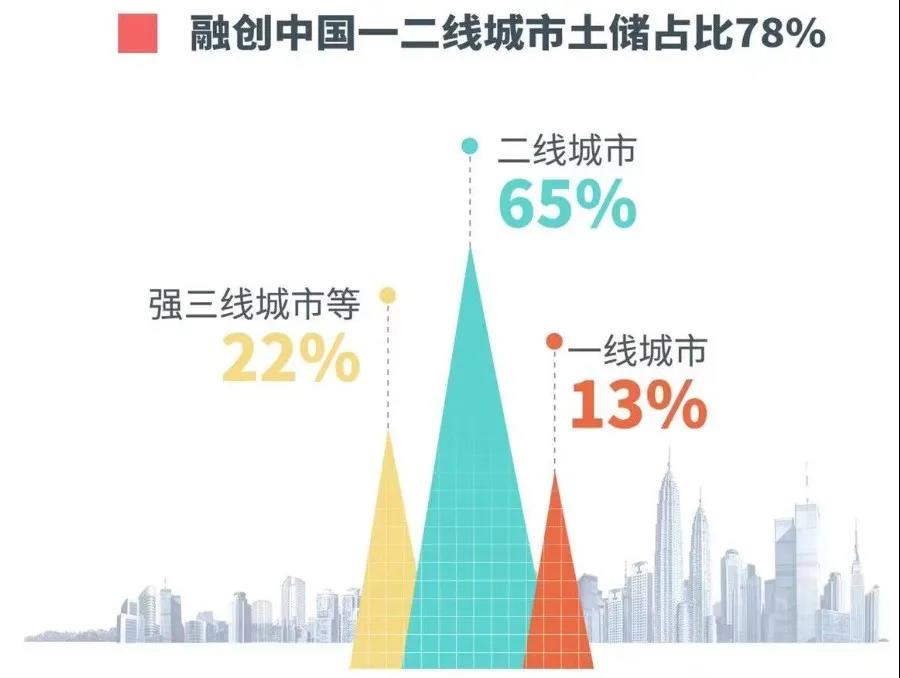

一直以来,地产销售一直是融创中国的基本盘,而卓越的拿地能力以及对于周期的精准把握一直是融创发展的核心竞争力之一。2020年,融创继续发挥多元的拿地优势,巩固高质量土储优势。年报数据显示,截至2020年底,融创土地储备约78%位于一二线城市,平均土地成本仅约4270元/平方米。

对于地产企业来说,土地储备犹如粮仓,融创土储优势的进一步强化无疑保障了公司未来的发展与规模扩张。此外,在日趋激烈的土地市场中,融创在保证规模优势的同时也在坚持高标准拿地策略。2021年,融创全年可售货值预计超过9000亿,其中超过78%位于一二线城市。

疫情冲击之下,为了保持宏观经济的稳定发展,国家及时在消费升级、产业创新、文化旅游等多个领域密集出台了一些促进政策。在此契机下,融创中国文化、文旅等非地产业务也迎来了发展良机,业绩表现超过此前市场预期。

“地产+”业务持续发力,资本结构大幅优化

财报数据显示,2020年,融创文旅业务实现营收38.8亿元,同比增长36%;管理利润约6.27亿元,同比大增311%。疫情得以控制后的下半年,融创文旅的客流量同比提升33%,全年总客流超1亿人次。

值得一提的是,在公司文旅众多产品业态中融创冰雪表现尤为亮眼,目前已经布局全国18个城市,规划18个滑雪场,其中7个滑雪场已开业,总接待333万人次,已经成为国内最大的室内冰雪运营商。与此同时,融创整合已创立二十余年的超级冰雪IP——哈尔滨冰雪大世界,打造集室内、室外于一体的冰雪娱乐度假目的地。随着北京冬奥会的渐行渐近,已经完成市场卡位的融创冰雪增长前景可期。

作为融创第三大业务的物业管理板块也取得了良好的业绩。2020年11月,融创服务(01516.HK)成功登陆港交所,进一步强化了融创作为物管行业头部企业的竞争优势。

2020年全年,融创服务实现营业收入46.23亿元,同比大幅增长约63.5%,三年复合增长率达58%;归母净利润6.20亿元,同比大幅增长约129.8%,三年复合增长率达152%。截至2020年底,融创服务在管建筑面积约1.35亿平方米,同比增长155.1%,合约建筑面积约2.64亿平方米,同比增长67.2%。

在盈利能力不断提升的同时,融创服务的收入结构也在不断优化。截至2020年底,融创服务物业管理服务收入在总收入中的占比大幅提升至60%。随着社区生活服务的多元发力,融创服务未来业绩有望加速兑现。

二级市场中,融创服务也受到了投资者的广泛看好。截至2021年3月19日,融创服务最新股价收报于24.5港元,最新市值为760.4亿港元,已经较上市之时涨幅超过100%。

整体来看,过去的2020年融创经受住了复杂外部环境的考验。无论是地产主业的稳定发展还是“地产+”业务迅速扩张,都显示公司头部房企竞争优势在持续强化。

但应该看到的是,目前国家对房地产行业的调控仍未放松,除了坚持“房住不炒”的调控目标外,又出台了“三道红线”等长效调控机制。“三道红线”之下,不少房企降杠杆、降负债压力骤然增大。在这方面,未雨绸缪的融创又一次走在了行业的前列。

早在2019年下半年,融创就结合自身发展阶段的要求主动执行“降杠杆、优化资本结构”更加均衡高质量的发展战略。2020年初,融创中国董事会主席孙宏斌为公司定下了“调融资结构、降融资成本和负债率、谨慎拿地”三大任务。

年报显示,在保持各项经营业绩稳健增长的同时,融创凭借着战略优势和坚实基础,进一步优化了公司资本结构。截至2020年末,融创净负债率大幅下降至96%,剔除预收款项后的资产负债率降至78%,在手现金高达1326亿元,非受限制现金短债比提升至1.08。按照“三道红线”标准,融创两项指标已经达标,一年期内超预期迅速降至“黄档”,显示出公司超强的战略执行力。

凡事预则立不预则废。在中国经济转型升级趋势不可避免、社会人口结构变化加速的背景下,地产商以往粗放式的高杠杆开发模式已经明显不合时宜,未来房企的发展将取决于其产业运营协同城市发展的综合能力。在“地产+”的战略指引下,融创不断发力文旅、文化、物业管理等产业,已成为引领房地产行业从产品时代迈入内容时代的引导者。

同时,随着资产结构的持续优化,融创在行业内的综合竞争优势得以进一步强化。从长期来看,在国家宏观调控趋于精细化的背景下,房地产行业正朝着长期、稳定、健康的方向迈进,行业集中度有望进一步提升,而融创中国作为具备规模及品牌优势的头部企业将持续受益。

动点科技

动点科技

野马财经

野马财经

市界

市界