身背对赌协议、欧菲光贡献40%营收:“夫妻店”东田微IPO胜算几何?

智能手机时代,人人都是摄影师。但你有没有想过,当你用手机拍一朵黄花,背景是蓝天、绿叶,手机是怎么做到让黄花格外明显的?这其实是滤光片的作用,黄色滤光片能阻挡一部分绿叶散射出的绿光、蓝天散射出的蓝光,而让黄花散射出的黄光大量通过,这样就突出了“黄花”主题。

当然,滤光片的种类和作用还有很多。湖北东田微科技股份有限公司(下称:东田微)就是一家生产这种滤光片的企业,而且你的手机上就极可能有他家生产的滤光片,因为该公司的产品最终主要用于华为、小米、OPPO、vivo、三星等品牌智能手机。

近日,东田微准备冲刺创业板,已经正式向深交所递交了招股书。

但野马财经发现,东田微的实控人之一谢云和股东上海宽联投资有限公司(下称:宽联投资)在去年6月签署过对赌协议,如果未能按时完成约定事项,谢云的回购义务将会触发,这会不会给在IPO路上的东田微造成不利影响?

此外,东田微还存在大客户集中的问题,前五大客户营收占比最高超过75%,其中大客户欧菲光占比已经超过40%,会不会又引来大客户应收账款高的问题?

3月11日,东田微正式递交招股说明书拟创业板上市,公开发行不超过2000万股,募资5.2亿元。东田微准备将这些钱用于光学产品生产基地建设项目、光学研发中心建设项目、补充流动资金。

东田微主要产品为摄像头滤光片和光通信元件等,是一家典型的“夫妻店”,高登华、谢云夫妇为东田微的控股股东和实际控制人。目前,两人分别直接持有东田微26.88%和20.62%股份,合计控制东田微56.52%的股份表决权。同时,高登华担任董事长,谢云担任董事兼总经理。

实控人对赌协议或触发回购风险

野马财经发现,作为一家正在冲刺创业板的企业,东田微的实控人之一谢云与股东宽联投资还有过对赌协议。

东田微的前身是湖北东田光电材料科技有限公司(下称:东田有限,系发行人前身),2009年成立。2020年6月,谢云向宽联投资转让其持有的东田有限3%的股权,并与宽联投资签署了《股权转让协议补充协议》,其中对股份回购事项约定了特殊条款。

按照协议内容,如果东田微于2022年12月31日前未完成首次公开发行上市,宽联投资有权要求谢云按照“购买价款+年化8%单利的利息”回购受让股权。

招股书显示,2020年5月16日,东田有限股东同意谢云将其持有的东田有限3%股权,以1500万元的价格转让给宽联投资。

照此推算,如果谢云回购股份,需要支付约1800万元。

东田微在招股书中表示,上述对赌条款仅限于股东之间,是各方真实、准确的意思表示。虽然相关条款不涉及公司的利益,但是如果未能按时完成约定事项,公司实际控制人谢云的回购义务将触发,可能存在履行该对赌条款的风险。

知名经济学家宋清辉表示,如果实控人回购股份,可能会给发行人造成诸多不良影响。从大多数情况来看,实控人很可能会向发行人拆解资金。

营收依赖主要客户,前五大客户占比超75%

东田微主要从事精密光电薄膜元件研发、生产和销售,并具备镀膜材料自研和生产能力,主要产品为摄像头滤光片和光通信元件等,产品属性决定其主要客户为摄像头模组生产厂商,客户包括欧菲光(002456.SZ)、丘钛科技(01478.HK)、舜宇光学(02382.HK)、同兴达(002845.SZ)四家上市公司。

背靠欧菲光等大客户,东田微的营收和利润逐年上涨。2017年到2020年前三季度,东田微的营收分别为1.62亿元、1.36亿元、2.84亿元、3.24亿元,净利润分别为2440.42万元、586.33万元、2017.21万元、4435.93万元。尤其在2020年前3季度,营收和净利润均实现大幅度增长。

不过营收和利润增长背后,东田微存在大客户集中的问题,前五大客户最高占比已经超过75%。

招股书显示,2017年到2020年前三季度,东田微向前五大客户的销售额分别为1.16亿元、0.94亿元、2.16亿元、2.43亿元,占营收比例分别为71.93%、69.19%、75.85%、75.11%。

前文提到,报告期内东田微有四家“上市客户”,而在大客户列表中,“出镜率”最高的两大“上市客户”是欧菲光和丘钛科技。

野马财经注意到,从2018年起,欧菲光在东田微的大客户列表中始终排在第一。2018年到2020年前三季度,东田微对欧菲光的销售金额分别为3612.09万元、1.07亿元、1.33亿元,逐年增加。

而且,欧菲光的销售占比也连年增加,2018年、2019年,欧菲光的营收占比分别为26.49%、37.76%,到了2020年前三季度占比已经达到40.98%。

另一大“上市客户”丘钛科技,在大客户列表中也显示出举足轻重的地位,在2017年排名第一,2018年至2020年前三季度均排名第二。

2017年到2020年前三季度,东田微对丘钛科技的销售金额分别为5476.95万元、3307.18万元、4810.44万元、4168.33万元,占比分别为33.86% 、24.25% 、16.92%、12.86%,逐年下降。

知名经济学家宋清辉表示,前五大客户占比超过75%的情况并不十分多见,尤其是单一客户占比超过40%,这些对公司来说潜在风险很大,今后合作一旦发生变动,可能对公司的生产经营产生不利影响。

前两大客户欧菲光、丘钛科技短债压力大

一般情况,大客户集中可能带来较多的应收账款。野马财经发现东田微确实也存在这个问题。

2017年到2020年前三季度,东田微的应收账款分别为5991.05万元、5239.6 万元、1.17亿元和1.97亿元。

应收账款越来越多,而“头号”客户欧菲光在2018年的应收账款列表中排名第二,金额为947.24万元,占比17.16%;2019年及2020年前三季度,均排名第一,金额分别为3938.7万元、5875.99万元,占比分别为31.99%,28.33%;

第二大客户丘钛科技在2017年、2018年的应收账款列表中均排名第一,金额分别为1452.3万元、1683.29 万元,占比分别为22.98 %,30.50%;2019年及2020年前三季度,均排名第二,金额分别为1950.43万元、3446.72万元,占比分别为15.84 %,16.62%。

尽管东田微在招股书中表示,上述这类客户大多为上市公司,公司治理规范、经营状况良好,与该类客户合作,有利于保持公司经营业绩的稳定性。

但野马财经了解到,2017年-2018年,欧菲光进行了大规模的扩张,导致公司债务压力大幅增加,资金负担在短期内或难以消化。

财报显示,2020年上半年,欧菲光长期借款49.22亿元,短期借款达55.37亿元。与此同时,欧菲光账上货币资金仅有38.87亿元,经营活动产生的现金流量净额为16.37亿元,两者之和不能完全覆盖短期借款。

值得注意的是,3月17日,欧菲光发布公告称,特定客户计划终止与公司及子公司的采购关系,该特定客户2019年占欧菲光营收22.15%。作为东田微营收占比超40%的客户,欧菲光与特定客户的合作终止,势必也会影响到东田微。

此外,2018年,欧菲光因巨额的存货减值导致其业绩爆雷,当年净利润亏损5.3亿元。2020年5月,欧菲光又因2019年现金流暴增4倍遭到深交所问询。

第二大客户丘钛科技也同样存在短债压力。

相关财报显示,截至2020年上半年,丘钛科技的银行借款为21.33亿元,同比增长22.5%,较2019年年末增长60.5%。其中一年内或按要求偿还的短期借款为19.42亿元,长期借款为1.91亿元。与此同时,截至2020年上半年,丘钛科技的现金及现金等价物6.31亿元,经营活动所得现金流净额为6.59亿元,同样无法覆盖短期借款。

宋清辉表示,如果应收账款前五的大客户存在短期债务压力,产生坏账的几率是显而易见的。

猜你喜欢

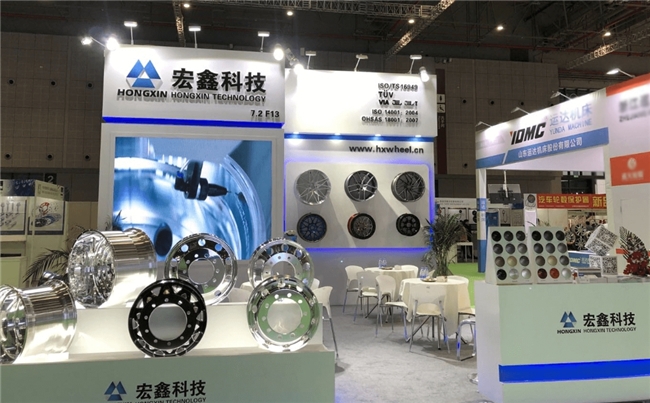

宏鑫科技:纯锻造铝合金车轮第一股,即将登陆创业板

创业板这一技术创新高地再度纳新!浙江宏鑫科技股份有限公司(以下简称“宏鑫科技”)作为资本市场锻造铝合金车轮第一股顺利拿到证监会的批文,即将挂牌敲钟。

博望财经

博望财经

猎云网

猎云网