蔚来、理想与小鹏的数据对比

北京时间3月8日晚,小鹏汽车公布了2020年第四季度及全年财务报告。至此,国内三家已上市的造车新势力(蔚来、理想、小鹏)均公布了去年一年的“成绩单”。而就在上周,三家公司还相继公布了它们2021年2月的销量。

随着以上数据的陆续公布,我们可以在对比中更客观、清晰地评判这三家造车新势力的业务数据以及经营情况。

三家车企摆脱“卖一辆亏一辆”的局面

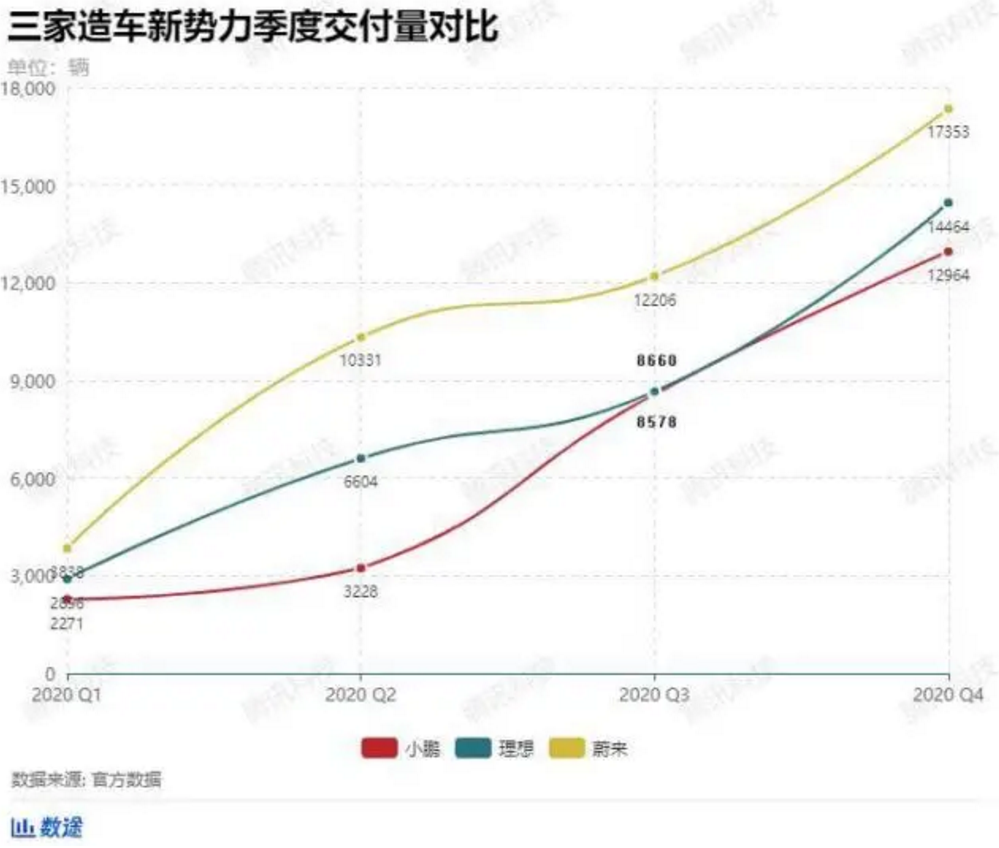

由于疫情因素导致的代工厂全面停工,国内三家造车新势力,在2020年的起步是异常艰难的,一季度三家车企的平均交付量仅为3000辆左右。

此后疫情得到有效控制,代工厂全面复工后,三家造车新势力的生产节奏步入正轨,肉眼可见的是三家车厂在交付量上的稳步增长。到了2020年最后一个季度,三家车企共计交付超44000辆的汽车,平均交付量近15000辆。

全年来看,蔚来、理想、小鹏分别交付约4.37万辆、3.26万辆和2.70万辆新车,均实现同比大幅增长。

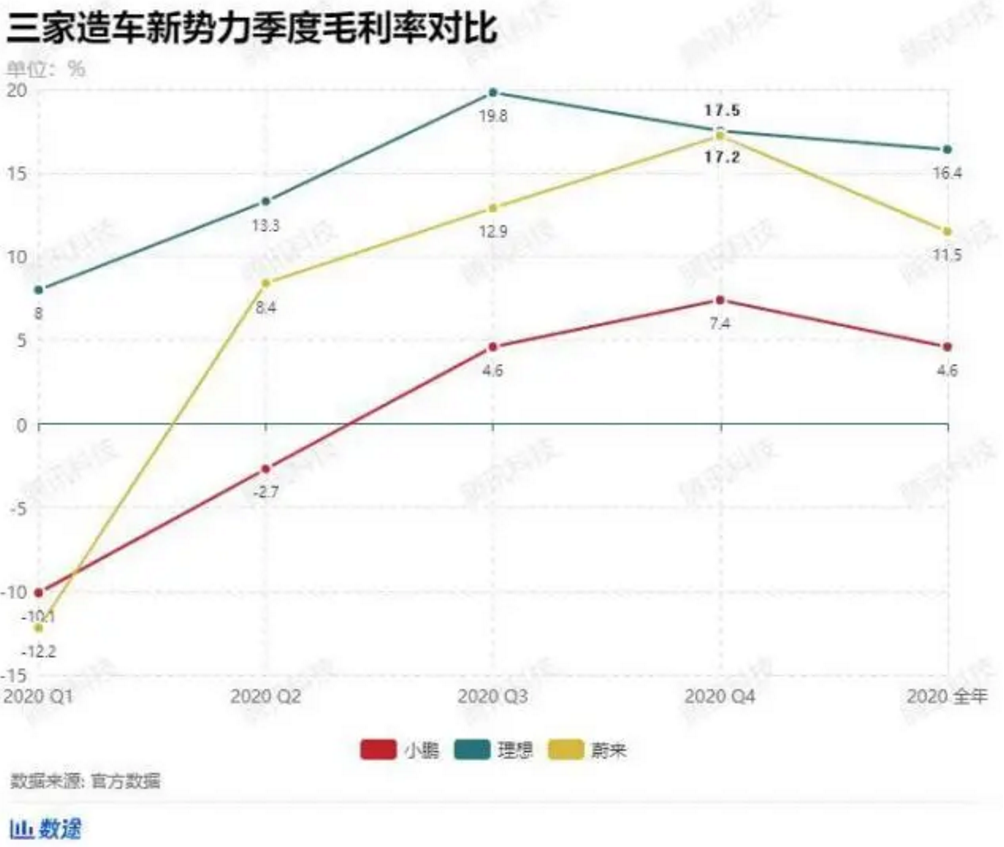

除交付量之外,毛利率和毛利润也是判断一家企业是否具有竞争力的一项重要标准。其中,毛利率转正意味着剔除推广、管理企业等其他费用,汽车企业已摆脱“卖一辆亏一辆”的局面。

财报数据显示,蔚来汽车2019年毛利润为-11.98亿元,2020年毛利润则为18.73亿元。同时,其毛利率也在2020年实现由负转正,达到11.52%。

理想汽车2019年毛利润为-10亿元,2020年毛利润则为15.49亿元。2020年,理想汽车同样实现毛利率转正,为16.38%。

小鹏汽车2019年毛利润为-5.57亿元,2020年毛利润则为2.69亿元。此外,小鹏汽车的毛利率则由2019年的-24.0%转为2020年的4.6%,这也是小鹏汽车首次实现全年毛利率转正。

对比三份财报数据来看,三家造车新势力都在2020年实现毛利润和毛利率的转正,意味着三家新能源汽车企业已经能够依靠卖车来赚钱。其中,理想的毛利率为三者中最高;蔚来的毛利润为三者中最高。

具体来看,在2020年,蔚来四个季度的毛利率分别为-12.2%、8.4%、12.9%、17.2%;小鹏四个季度的毛利率分别为-10.1%、-2.7%、4.6%、7.4%,均保持稳定上升态势。

反观理想,其在2020年四个季度的毛利率分别为8.0%、13.3%、19.8%,17.5%。对比发现,虽然理想2020年全年四个季度均实现毛利率为正,但其第四个季度的毛利率略有下滑。对此,理想方面解释称,2020年第四季度供应商一次性返利减少导致了其毛利率的降低。

理想研发投入较少,带来亏损缩窄?

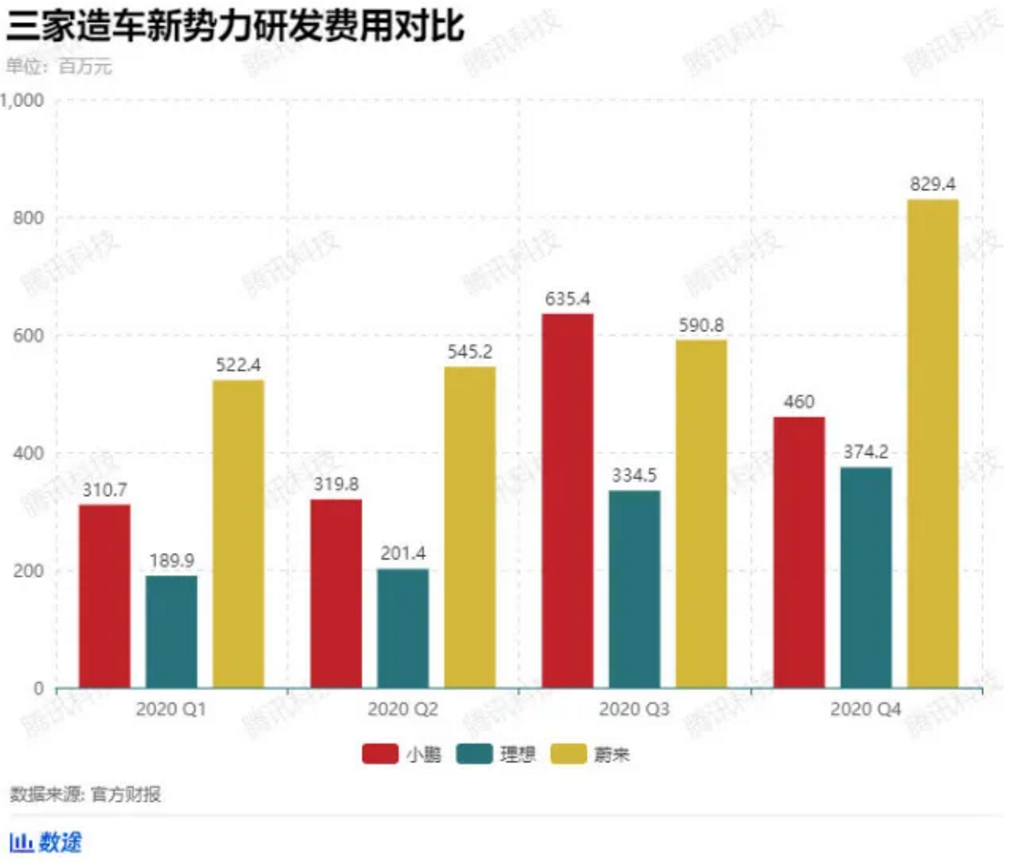

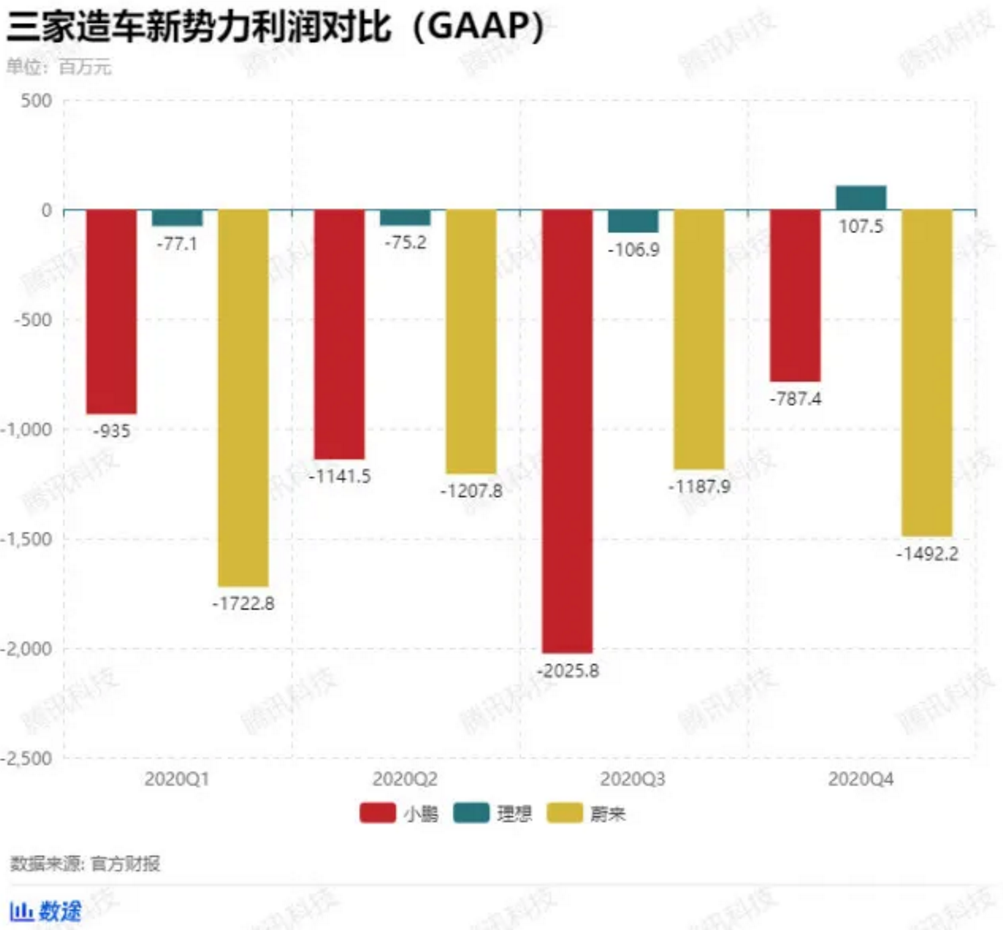

毛利润和毛利率尽管转正,营收实现大幅增长,但蔚来、理想、小鹏仍未走到盈利临界点。根据三份财报数据,蔚来、理想和小鹏在2020年的净亏损分别为53.04亿元、1.52亿元、27.32亿元。三家亏损差距依然不小,对于创业公司来说,前期烧钱搞研发,赔钱做推广也算是常事。

有观点认为,高额的研发费用是当前三家新势力造车企业未能实现自我“造血”的原因之一。财报数据显示,蔚来、理想、小鹏在2020年的研发投入分别约为24.90亿元、11.00亿元、17.26亿元。

从2020年研发费用在整体营收中的占比来看,蔚来、理想研发费用在营收中的占比分别为15.32%、11.63%,而小鹏则为最高的29.53%。

而蔚来汽车、理想汽车和小鹏汽车在2020年的净亏损分别为53.04亿元、1.52亿元、27.32亿元。何时能将利润翻转,从亏损到盈利,这将是未来一段时间国产造车新势力需要寻求突破的事情。

不过值得一提的是,理想在2020年第四季度第一次实现单季度盈利,净利润为1.075亿元,而第三季度净亏损1.069亿元。对于第四季度为何能实现盈利,理想汽车首席财务官李铁指出是公司良好生产效率以及严格成本管理的反映。

这里,不妨让我们换一个角度再去思考一下这三家车企在净利润、以及研发支出上为何差异巨大。

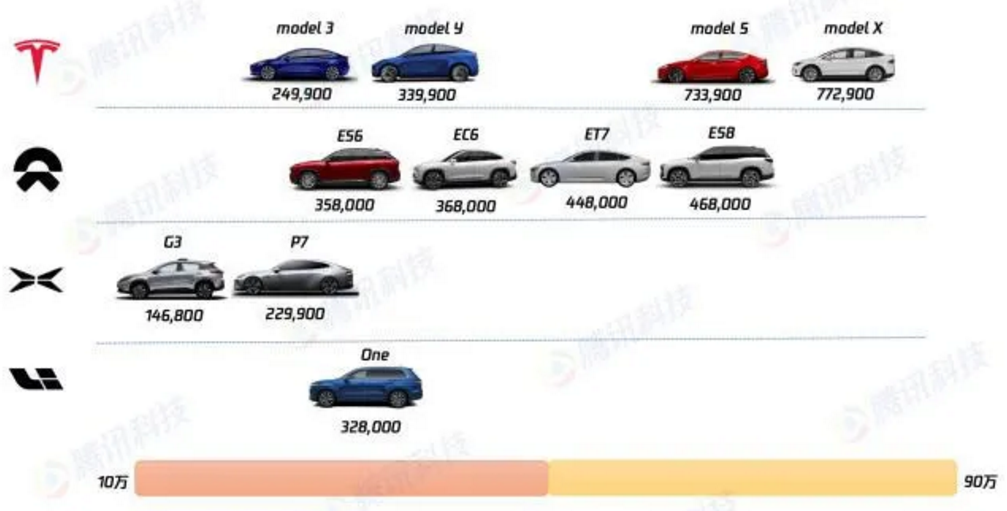

国内三家造车新势力,尚处于创业初期,它们都不约而同的将产品集中在了一个相对窄的用户区间,蔚来锁定30-60万的中大型车市场,小鹏锁定10-20万的中型车市场。

理想同样锁定30-35万的C级车市场,但因为理想One这种增程式的油电混合设计,让它在部分限制号牌的城市出现了购买限制。同时相比多车型的蔚来和小鹏,理想单一的产品线也多多少少限制了其用户群的拓展。

这很好地解释了为什么三家造车新势力中,理想的整体亏损幅度是最小的,相对于蔚来发新车,小鹏“折腾”激光雷达、飞行汽车等大投入,理想One已经是相对成熟的产品,理想似乎也没有想为这辆车增加更多的新功能。

三家车企月环比下滑,2021一季度交付存隐忧

2020年的三家车企的喜人业绩,并没有在2021年得到延续。

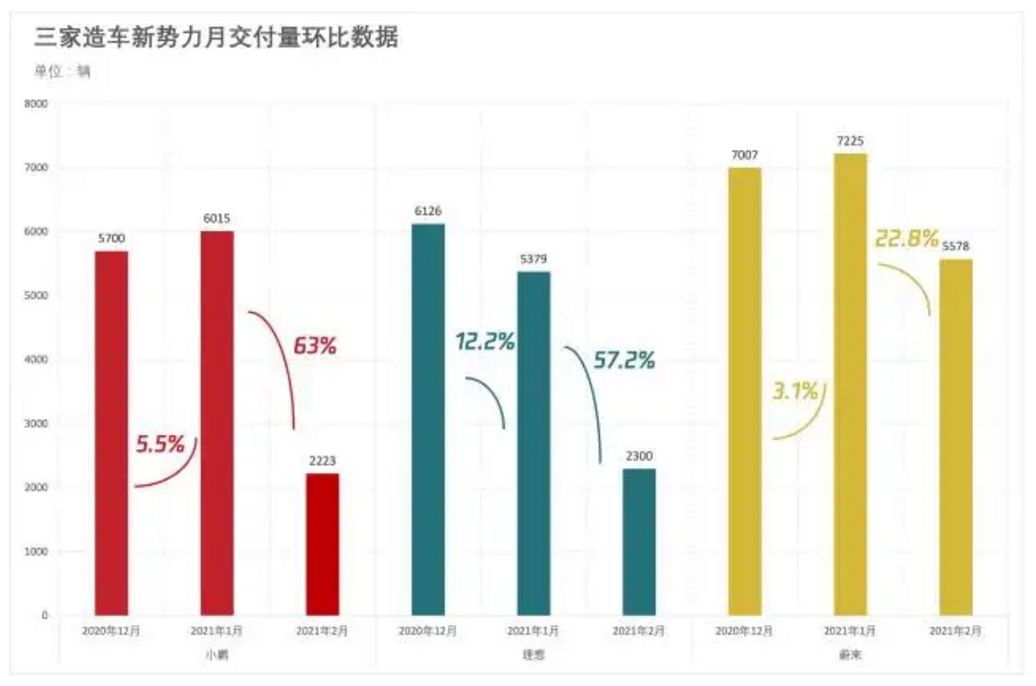

进入2021年,理想1月出现了超过12%的交付量负增长,2月环比的跌幅更是超过了57%,开年两个月环比连续下滑。此外,小鹏2月份的环比降幅也超过60%。

另外,考虑到2月春节假期影响,预计理想2021年一季度的交付数据可能不太好看,甚至会出现环比下滑的情况。

理想预计2021年一季度交付10500辆-11500辆,环比下滑20.49%-27.41%。受此影响,公司预计2021年一季度营收在29.4亿元-32.2亿元之间,较2020年第四季度41.5亿元的营收,环比下滑在22.41%-29.16%之间。

还有业内专家表示,虽然理想采用了增程式电动车的打法,一定程度上缓解了续航里程的焦虑。但增程式电动车的技术已经过时,加上理想推出的车型太过单一,迭代速度太过缓慢,销量方面未来可能会面临更大的压力。

理想的管理层显然也发现了这一问题,他们已经开始加速新车型的覆盖。李想日前在公司2020年第四季度财报电话会中提到,理想汽车预计2023年将推出纯电动车型。同时,从2022年开始,每年将至少发布2款新的产品交付市场。

此外,产品的覆盖也会更加广泛。目前理想只覆盖了30-35万的价格区间,接下来会对15-50万的价格区间进行完整覆盖。

蔚来和小鹏同样也压力不小。对于交付量下滑,蔚来和小鹏回应称,一季度本就是汽车销售的淡季,再加上春节假期的因素,对于大部分车企来说,第一季度的需求都更疲软一些,这是正常的季节性现象。

另外,特斯拉的“威力”也同样不容小觑。根据乘联会日前公布的2021年2月国内乘用车销量数据,国产特斯拉销量达18318辆,环比1月(15484辆)增长18.3%。而在同样时间维度下,蔚来、小鹏则分别有近23%和63%的环比下滑。

四家车企中,特斯拉是产品价格跨度和产品丰富程度都最高的那个品牌。特斯拉如今凭借着“SEXY”四条产品线,覆盖了从20-100万的价格区间,同时应对全球市场带来不同的版本,包括长续航版、性能版等等,这让用户选择的空间更大,自然潜在的用户群也更多。

一季度淡季论,是开脱还是真的?

上面有提到蔚来、小鹏对于2021开年前2个月销量环比下滑,解释为“销售淡季”,那么到底是“一家之言”还是确实如此,我们再来横向对比下传统车企。

数据显示,沃尔沃在中国市场的2月份销量为10083辆,相比2020年同期,销量增长了736.8%。但与2021年1月份相比(19122辆),沃尔沃汽车在2月份的销量下滑了47.2%。这意味着,与2021年1月份相比,沃尔沃汽车的销量几乎被腰斩。

同样,刚刚公布2月销量数据的吉利和广汽2月份的销量也环比1月降幅很大。

吉利2021年1月总销量156326辆,2月为77221辆,环比降50.6%;其中,新能源/电气化汽车,2021年1月销量为4289辆,2月为2539辆,环比降40.8%。

广汽集团乘用车,2021年1月销量为217100辆,2月为105022辆,环比降51.6%。

这么看来,三家造车新势力的境况并不是最惨的。

导致数据出现放缓和下滑的因素很多:

整体来看,据此前乘联会消息,2月全国乘用车市场零售环比1月下降45.5%,这相对历年的平均环比增速基本持平。由于今年春节较晚,加之新能源车火爆,2月车市有较好的增长基础,传统车市场需求并不火爆。

由于节后回暖在零售销量的体现还不突出,2月总体车市不温不火的特征明显。今年1-2月零售相对于2019年同期基本持平,表现弱于2020年下半年的走势,主要是受到因春节返乡潮没有出现,导致的县乡市场低迷的影响。

而在新能源车方面,特斯拉的激进定价对三家车企来说也产生了一定的影响。对于蔚来、理想和小鹏来说,它们主要的市场和用户依然停留在一、二线城市,这和特斯拉形成了直接的竞争关系,如果不能处理好国产Model Y带来的市场冲击,可能会在未来一个比较长的时间段,三家公司都需要面对特斯拉的正面竞争。

另外,近期市场上普遍关心的车市销量是否会受到芯片短缺影响?乘联会近日表示,目前总体的压力并不大,主要体现是汽车零售价格相对稳定,没有出现明显的主力车型涨价趋势,这体现库存对应能力较强。随着国内企业逐步的加大芯片的生产。相信汽车芯片的短缺在目前没有造成行业太大缺货影响,未来的影响也会逐步化解。

猜你喜欢

中国汽车商品出口“一带一路”国家增长显著,新能源汽车成亮点

在汽车整车出口方面,中国向“一带一路”国家出口了442.7万辆汽车,同比增长29.1%,占汽车整车出口总量的69.1%。比亚迪才是一次真正的“国运级”突破

在全球所有产业中,汽车产业都称得上是规模最大,对一国经济影响最深远的产业之一。是比亚迪助力中国自主汽车品牌夺回了国内市场的主导权,并有望助力中国汽车品牌在全球汽车工业中获得举足轻重的地位。中国新能源车辆总数突破3000万大关,驶入高速发展快车道

2024年末我国新能源汽车保有量达3140万辆,年度新注册1125万辆,增幅51.49%。市场快速增长得益于技术突破、基础设施完善及消费者环保意识提升。现存相关企业超138.2万家,2024年新增33.5万余家。

野马财经

野马财经

猎云网

猎云网

博望财经

博望财经

砺石商业评论

砺石商业评论