吃相难看?!“银税互动”红利耗尽后,微众信科冲刺征信第一股

国内“征信科技第一股”将在科创板诞生。

2020年12月,大数据征信与智能风控服务商微众科技顺利完成首发过会,或将在近期提交注册。

微众信科成立于2014年,至今已历经5轮融资,投资方IDG资本、博时资本等知名机构,公司最新估值已达25亿元。

名字中带有“微众”二字的微众信科也曾与腾讯有过一段短暂的恋情。2018年4月,微众金融集团股份有限公司以450万元的增资价格入股微众信科,占总股本0.4436%。天眼查显示,腾讯董事长马化腾疑似是微众金融实控人。不过,仅一年后,微众金融就转让了所持有的微众信科全部股权。

严格意义上讲,微众信科与腾讯的故事还没有结束,2019年起,微众银行始终是微众信科的第二大客户。但相比之下,与微众信科关系更紧密的还是蚂蚁科技集团。要知道,微众信科二股东和头号客户都是蚂蚁科技集团的全资子公司。

抽屉协议?

招股书显示,微众信科本次公开发行的股票数量不超过4020万股,占发行后公司总股本的比例不低于10%。拟募资金额25923.18万元,募集资金将主要用于大数据征信平台建设项目与大数据风控实验室建设项目。

公开信息显示,2018年5月,微众信科引入了蚂蚁科技集团、华道投资等机构的亿元级B轮融资。7月,蚂蚁全资子公司云鑫创投以4.3亿元认购微众信科增资注册资本822万元,成为微众信科第二大股东,持股26%。

合并资产负债表显示,截至2019年12月31日,微众信科账面货币资金为4.778亿元,远高于本次募集计划2.59亿元。

2018年11月~2020年1月,微众信科用货币资金、交易性金融资产及其他流动资产购买定期存款、结构性存款、智能存款等理财产品所得收益共计1757.28万元,仅2019年财务利息收入达1400万元,占公司2019年全年净利润近三成。

账面巨额资金放在银行理财,公司建设项目所需的不足3亿元资金却要通过上市另外募集。微众信科的这一举动不免让人怀疑是在圈钱。

有一级市场人士透露:“类似这种情况,在一级市场较为常见,一级市场投资中投资者和融资方经常会有业绩等指标来进行对赌,在对赌压力下,不排除公司对该笔资金持谨慎态度,一旦未能完成上市或者业绩等指标考核,融资方将面临巨大压力。”

为何资金十分充裕的情况下,微众信科依然选择稀释10%的股权上市融资?为何不将账面资金直接用于公司项目建设?在增资过程中,微众信科是否与云鑫创投达成某种抽屉对赌协议,限制了资金的用途?

关联交易

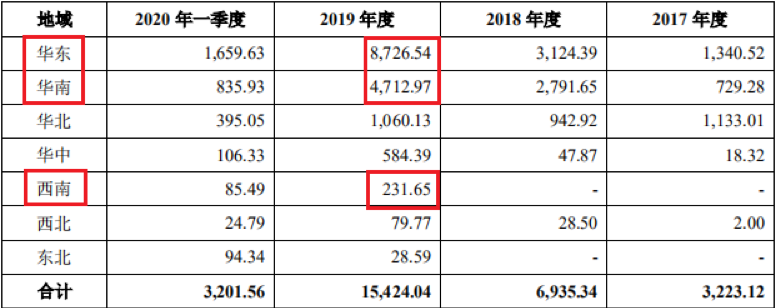

2017年~2018年,微众信科主营业务收入分别为3223.12万元、6935.35万元。而到2019年,微众信科的收入有了质的飞跃,直接突破1亿元大关,达到15424.04万元,3年里收入翻了近5倍。在招股书中,微众信科将其归因于“不断开拓新客户及研发新产品”。

官网信息显示,微众信科客户涵盖了国有大行、城商行与互联网银行,曾与微众银行、江苏银行等合作推出企业信贷产品。

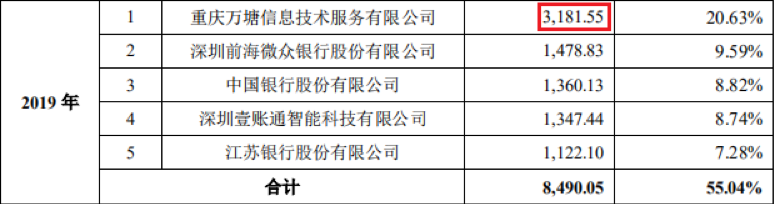

在2020年一季度,微众信科按照销售额排名的前五大客户分别为:重庆万塘、微众银行、中国银行、民生银行、深圳壹账通。其中,2019年新增的大客户重庆万塘和云鑫创投一样,同属蚂蚁科技集团全资子公司。

2019年,微众信科全年营收同比增加0.85亿元,这当中重庆万塘一家就贡献了0.32亿元。

但这个数字却经不起推敲,微众信科主营业务收入的区域分布显示,2019年度,微众信科从重庆万塘注册地所在的西南地区获得的主营业务收入仅为231.65万元,明显低于3181万元。

各地区中2019年度主营业务收入高于3181万元的唯有华东与华南地区,如果说重庆万塘贡献的收入是被划入了母公司蚂蚁科技集团注册地浙江省所在的华东地区,一切就完全解释得通了。

这让人不禁怀疑,微众信科是在拿股权和蚂蚁换订单。深挖来头不小的重庆万塘后,又一个细节支撑了这个推论。

通过企查查可以看到该公司工商登记信息显示,这家在2019年贡献了3180多万元订单的公司,参保人数仅为1人。这样一来,最大的可能就是它是在用母公司蚂蚁的资金采购微众信科的征信服务。

而在微众信科的前五大供应商中,也存在类似参保人数严重不足的情况。

客户集中

此外,微众信科也在招股书中提示了销售客户相对集中的风险。

在2017年、2018年、2019年以及2020年一季度,公司来自前五大客户的营业收入分别为2634.69万元、4733.67万元、8490.05万元和1679.84万元,占各期营业收入比重为 81.75%、68.25%、55.04%、52.47%。

微众信科的主要客户是议价能力较强的商业银行。一旦头部客户降低费率、订单需求下降甚至不再续约,将对营收造成较大影响。

作为金融科技细分领域的龙头企业,微众信科头顶着“提升中小微企业融资效率”的光环,在2021年1月入选了深圳第二批金融科技创新监管试点应用。

但近年来,微众银行、江苏银行等客户与微众信科合作的放贷业务却并不像宣传的那般有成效。

2020年11月30日起,微众银行暂停了与微众信科合作的、针对小微企业的放贷业务“微业贷”。而江苏银行与微众信科合作的“税e融”贷款业务在授信用户数与放款额度步步高升的同时,也频现逾期。裁判文书网显示,在2016年7月~2020年12月间,与江苏银行“税e融”相关的裁判文书达171篇,平均每年42篇左右。

蚂蚁科技集团是否会因整顿微贷业务而断供微众信科尚不可知,国税局和银保监出台的另一项政策却威胁到了微众信科赖以生存的命根子。

政策利空

2019年11月初,国家税务总局和银保监会联合发布《深化和规范“银税互动”工作的通知》,强调银税数据直联,叫停税务部门与第三方签订的“银税互动”合作协议。同时,第三方合作机构不得借“银税互动”名义以任何形式向申请贷款企业收取任何费用,不得以任何方式买卖、提供或公开“银税互动”中的涉税信息。

这几乎是切中了微众信科的命门。一方面,数据不出行,使得原本作为搬运工的微众信科突然间就摸不着大数据了,很多银行可能不再需要微众信科作为中间商来处理数据了;另一方面,微众信科企业征信服务的业务模式主要是为有融资需求的中小微企业出具信用报告,将之提供给银行等金融机构,并由其决定是否放款。在这当中,中小微企业也是服务的使用者。

因此,微众信科面临着盈利模式难以为继和客户流失的双重风险。

眼看着行业红利耗尽,在上述政策出台后不到两个月的时间里,公司名迅速由深圳市微众税银信息服务有限公司变更为深圳微众信用科技股份有限公司,并开启了上市辅导。

在第三轮审核问询函中,上交所曾质疑微众信科的核心竞争力是否会因政策改变,尽管微众信科回复称,公司的核心竞争力在于涉税数据的处理分析能力而非获取涉税数据的能力。但微众信科也同时披露,因直连转换流失了3家客户。在报告期内,这3家客户产生的收入共 63.51 万元。

作为民营征信企业的表率,顺利过会在某种程度上等同于得到了监管机构的肯定。只是不知在蚂蚁无暇他顾的时刻,微众信科与其千丝万缕的关联究竟会给自己的上市之路带来什么?而没了金刚钻的微众信科在征信科技的路上还能走多远?也着实令人心悬。

猎云网

猎云网

博望财经

博望财经