隆基股份异军突起背后:蝶变路上的三次关键抉择

光伏产业中,隆基股份表现得尤其拔尖。2012年至2019年,隆基的营收规模从17.08亿增长至328.97亿,翻了近20倍;即使受疫情冲击的2020年,它在前三季度仍然取得近50%的增长,增长动力十足。同时,隆基连续多年投入不低于5%的营业收入到研发,单晶硅主导的光伏产业格局在其推动下逐渐成形。种种迹象表明,这家企业不简单。

2020年12月21日,隆基股份发布公告,高瓴资本受让大股东李春安6%的股份,成为隆基股份第二大单一股东;而作为隆基创始人李振国的兰大同学、早期入资隆基的李春安,持股比例降至3.4%。此番变动,引起资本市场高度关注,隆基股份股价当天涨停,市值突破3200亿元人民币。

这家全球最大的单晶光伏产品制造商,如今已然被媒体与投资人置于聚光灯之下,以致很难让人联想到,20年前的隆基还只是一家在半导体行业谋求生存的初创公司;期间完成的蝶变,大概创始人李振国都会觉得意外。追溯这段历程,有三次战略抉择显得至关重要。

进入光伏

1980年代末期,李振国就读于兰州大学物理系半导体材料专业,在这之前,一位名叫江隆基的老校长曾以严谨务实的治学理念带领兰大走过辉煌,对李振国影响颇深,也成为后来“隆基股份”名字的由来。

1990年,毕业后的李振国先是进入一家国企,主要从事单晶硅这一半导体器件、太阳能电池的重要原材料的生产;由于不安于国企僵化的体制,李振国辞职去了一家小型器件厂,随后经历几次创业,但都没有脱离单晶硅材料领域。

2000年2月14日,32岁的李振国创办西安新盟电子科技有限公司(隆基股份的前身),成立之初主营半导体级单晶硅材料的开发、制造与销售。也是在这一年,两个人的到来分别加速了半导体行业与光伏行业在中国大陆的萌芽。52岁的张汝京带着20余年德州仪器的经验来到上海,创办中芯国际,目标是成为世界一流的晶圆代工厂。同期,37岁的施正荣放弃澳大利亚的优越生活,回国筹备他的光伏帝国,次年1月,在无锡市政府的支持下,无锡尚德公司正式成立,主要从事太阳能电池片及组件的研发与生产。

初创的西安新盟更多是跌跌撞撞地探索,并不算顺利。2003年,李振国尝试了4个新的项目,但全都失败。“那时候公司是我和我爱人的公司,我爱人不参与公司经营,基本是我一个人说了算,这很爽,但也意味着你正确的决定会被很快执行,错误的决定也同样会被很快执行,你可能做了99件正确的事情,说不定有一件致命的错误,这个企业就面临巨大的不确定性,有可能坍塌。”在后来的回忆中,李振国将这段失败归结于战略决策权缺乏制衡;这种反思的成效之一,是后来的隆基在几乎每一次重要的战略抉择上都进行充分讨论。但是,失败之后,究竟聚焦什么业务?当时并不明朗。

直到2004年,光伏产业的市场机会喷发。当年,德国对《可再生能源法》进行了修正,规定给予不同的太阳能发电形式为期20年0.457-0.624欧元/千瓦时的补贴,每年递减5%-6.5%,光伏上网电价下降比率增加到8%-9%,极大地刺激了德国光伏市场的发展。此后,西班牙等光照条件较好的国家相继颁布鼓励政策,欧洲光伏市场被点燃;中国政府也加入此列,2005年,国内的《可再生能源法》通过,鼓励太阳能的开发与利用,并明确规定对于可再生能源电价的补贴与分摊。当年,由于光伏发电成本远高于常规能源发电,中国的光伏装机量仅68MW(2019年,中国光伏装机量30.1GW),政策扶持成为光伏市场此后多年的重要驱动力。

政策驱动的市场喷发下,国内的尚德、英利、天合等光伏企业纷纷走上前台,其中施正荣创办的尚德于2005年在纽交所上市,成为中国大陆首家登陆纽交所的企业。施正荣次年成为中国新首富,一时风光无两。

正是在这股浪潮中,李振国做了蝶变之路上的第一个重要抉择,2004年,西安新盟以半导体行业积累的单晶硅技术与制造能力进入太阳能光伏行业,这是隆基股份发展史上的一个重要分水岭。

这个决定背后还有另外一层考虑, 2004年之前,太阳能行业是单晶硅的天下,这正是西安新盟与李振国本人长期积累的领域;然而,市场的急速爆发引发光伏产业链上多个环节供应不足,相比单晶硅,多晶硅产品工艺简单、产能更容易快速扩张,逐渐受到市场亲睐。2005年以后,国内主流电池组件企业均是多晶硅为主的企业。

对于李振国而言,此时正面临一个新的选择:坚持单晶硅还是投奔多晶硅?

押注单晶

钟宝申是李振国在兰州大学的老同学。1993年,钟宝申从国企辞职创办沈阳隆基,主营磁性应用产品。2004年,沈阳隆基在业内名列全球第一,销售规模达5亿元,但已触及行业天花板,很难继续增长。

2005年9月,正值事业遭遇瓶颈的钟宝申接到李振国的电话,被太阳能光伏产业的前景所吸引,随即辞离沈阳隆基、加入李振国一起创业;同期,西安新盟更名为西安隆基。而此时的隆基,正面临发展路上的一次战略抉择:是否继续单晶硅路线?还是加入多晶硅的大潮?加入后主要负责战略规划的钟宝申,在其中起到了重要的作用。

为了解答这个问题,李振国、钟宝申带领的隆基团队开始讨论两个更为关键的问题:太阳能行业服务的本质是什么?行业未来是什么竞争格局?前一个问题的讨论结果,李振国曾在后来的采访中给出非常精彩的论断,“光伏行业服务的本质就是发出一度电的成本不断降低。怎么样能够让发出一度电的成本越来越低,这个就是确定性的研发方向。”这也意味着哪一种技术成本最低、效率更高,哪一种就代表未来。为此,隆基团队对薄膜、单晶、多晶、物理硅等技术路线都做了深入研究,发现即使假设多晶硅成本是零的情况下,其对度电成本的价值仍然不及单晶硅,N型单晶硅是未来度电成本能够降到最低的技术路线。对后一个问题,团队一致认为未来的光伏行业是充分竞争的市场,充分竞争就意味着效率更高的一定会胜出。

基于这番考虑,隆基做出了蝶变之路上的第二个重要抉择,坚持单晶硅的技术路线、专注擅长的领域,在点上形成突破、构建竞争力。

在该战略的指导下,隆基一方面稳步推进单晶硅产能的扩张,2006-2010年间,宁夏隆基一期1000吨单晶硅棒项目、西安隆基一期350MW吨单晶硅片项目等硅棒、硅片项目相继建成;另一方面,持续投入技术研发,快速积累形成单晶硅领域的技术优势。2011年,隆基成为全球最大的光伏级单晶硅片生产制造企业。

但是,这种成长速度相比同期的行业爆发并不起眼,主要源于单晶硅光伏产业的发展缓慢。虽然国内光伏市场逐渐打开,但我国光伏电站以地面集中电站为主,单晶电站初始投资成本较高,导致需求并不旺盛;同时,下游的单晶组件生产规模过小,与整个单晶产业链不协调,致使单、多晶价差在组件环节被放大,单晶产品劣势更甚。在此期间,隆基股份的增长主要依赖海外市场。回过头看,这种缓慢反而帮助隆基躲过一次“灾难”。

2004年开始的“光伏似疯狂”持续造富,直到2008年,受全球金融危机的波及,欧盟不得不降低政策支持力度,占据中国光伏龙头企业主要收入来源的欧洲市场开始萎缩。2011年,美国率先掀起对中国光伏企业的“双反”(反倾销、反补贴)调查,随后,欧盟、加拿大、澳大利亚等国的“双反”调查也相继启动,对中国的光伏产业带来巨大的冲击。

在此环境下,光伏行业需求端急剧收缩,国内光伏企业几乎全部陷入困境,一方面,产量不足导致前期快速扩张的企业产能过剩、出现亏损;另一方面,需求剧减带来多晶硅价格的暴跌,2009年开始的一年时间,多晶硅价格从鼎盛时的400美元/千克跌至40美元/千克。因此,已签定长期采购合约的企业遭受巨大损失,施正荣创办的无锡尚德即在此列。巨额亏损叠加反担保骗局等事件,使得无锡尚德于2013年破产重整,一代神话就此破灭。

神话的破灭也牵连到了隆基,早在2006年,无锡尚德就已是隆基的重要客户,后来曾一度占比隆基营收的30%以上,尚德于2013年的破产重整,使隆基在2012年的应收账款中计提了近1亿的坏账准备,当年业绩出现亏损;但是,由于没有冒进扩产,总体受到的影响相对较小,行业经历调整之后,隆基反而把握时机加速扩张。2011年,隆基相继建成单晶硅棒产能达3000吨的银川项目、单晶硅片产能达到600MW的无锡项目;2012年,隆基股份在A股上市,募集资金用于年产500MW单晶硅棒/片的建设。其在招股说明书上写着“公司一直专注于硅材料的研究、生产、销售”,遵循的战略路线,仍是2006年定下的坚持单晶硅、单点突破。

直到2013年,这种战略开始遭遇挑战。

延伸下游

2012年,隆基的营收规模达到17.08亿元,但是几乎都依赖单晶硅片、硅棒业务,这充分践行了专注硅材料的战略路线,但也由于过度依赖主营业务,引发资本市场的担忧。显然,隆基也意识到了这种风险,在2013年的财报中,除强调巩固硅片厂商的战略地位外,隆基开始提出“寻找和培育分散战略风险的新业务”,多元化的念头开始萌芽。

2013年的一个现象加速了这个念头。虽然隆基在单晶硅市场持续发力,且单晶硅产品的度电成本已逐渐占据优势,但国内光伏市场仍以多晶产品为主,单晶产品的市场份额不足10%。其背后原因,是对单晶硅推广至关重要的电池、组件生产商习惯性应用多晶硅,对单晶硅产品的推广动力不足。

为此,隆基给出的第一个解决方案是游说。李国振开始频繁地与产业链下游的电池厂、组件厂进行交流,说服他们改用单晶硅产品,并在黑板上算账演示。“我告诉他们未来两三年,单晶硅片的度电成本会快速下降,你们应该往单晶去转。”李振国回忆说。但是,尽管他几乎找遍了所有大的下游公司高层,几乎没有公司接受他的建议。其中原由,一是厂家前期已经投入不少资金在多晶硅产品的生产设备,就此转向会在短期内带来损失,转变的动力不足;二是当时行业依然认为单晶产品是高端,很少有人相信其成本会在短时间内下降。

游说并未走通,隆基开始思考另一个方案,即通过将业务延伸到产业链下游来推动单晶硅产品的普及。经过内部测算,到2014年,单晶硅的全产业链成本优势已显著高于多晶硅,完全相同条件下的两个项目,单晶的度电成本比多晶低5%-10%,而发电效率则高出5%。数据给了李振国和钟宝申信心,也促使隆基做出蝶变之路上第三个重要的抉择:布局下游产业。

2013年的财报上,隆基对于公司战略的表述较上一年有了显著的变化,在单晶硅棒/片业务之外,新增了一项颇为醒目的业务策略:“适度发展单晶组件业务,强化单晶路线国内市场推动力”。

在此战略的指引下,2014年,隆基通过内生与外延并举的方式开启了一系列下游扩张。当年5月,控股子公司西安隆基清洁能源公司正式成立,标志着公司正式进军光伏电站建设及EPC业务;11月,在考察了多家企业之后,隆基决定收购浙江乐叶光伏85%的股权,正式进入太阳能电池、组件业务。如果说收购乐叶光伏后的半年时间里,隆基对组件业务的定位仅是推动单晶硅产品的普及;那么半年后,这种定位发生了不小的转变。由于单晶硅组件、电池在市场上少有竞争对手,利用单晶硅高效平价的优势,电池、组件与电站建设业务为公司创造了一个新的增长点,恰好满足了隆基从2012年开始考虑的分散过度依赖单一业务风险的诉求。

这进一步强化了隆基下游扩张的决心。从接下来的行动上,可以明显看出扩张的加速。2015年,隆基完成浙江乐叶及合肥乐叶两个生产基地的建设并迅速扩大产能,太阳能组件业务的营收占比超过40%;在电站领域,公司蒲城隆基40MW生态农业光伏电站项目并网发电……一系列举措,不仅让隆基有了更为多元、均衡的收入结构,也推动了单晶硅产品在市场上的份额持续提升;2014年,国内电站大概只有5%使用单晶,而到了2015年占比已经达到15%。

随着成效渐显,隆基前向一体化的战略路线也走得越加坚定。2015年的财报上,隆基的战略规划已经呈现出硅片业务、组件业务、地面电站业务与分布式业务多层并举的态势。在之后的几年,这项战略越发见效。2019年,国内单晶硅片市场占比首次超过多晶,达到约65%,隆基的营收规模随之突破300亿,较2015年增长450%。而在最新发布的2020年三季度财报中,尽管受全球疫情影响,隆基的业务依然上涨动力十足,营收实现近50%的增长。回过头看,那次延伸下游的抉择,正是增长动力的重要来源之一。

至此,隆基股份的战略定位也悄然发生变化,由过去的“全球领先的单晶硅片制造商”,转变为“全球最具价值的太阳能科技公司”。

结语

全球光伏产业苏醒之时,隆基决定进入光伏行业;行业盛行多晶硅时,隆基决定坚守单晶硅技术;在单晶硅的推行面临下游阻力时,隆基决定延伸产业链到电池、组件与电站。回顾隆基的三次抉择,可以说每一次都踩到了产业演变的大趋势上,也让隆基从一家半导体创业公司成长为集硅棒/硅片、电池、组件、电站为一体的光伏产业巨头。

那么,为什么每一次隆基都踩对了?笔者认为有两点原因至关重要。一是隆基坚持从长期不变的本质出发把握变化的机会。正是在化石能源必将被更清洁的能源替代、能更带来效率的技术将更有竞争力等不变的底层判断之上,隆基能持续蓄势主航道、在业务上的表现随之越来越有战斗力。研究众多企业发现,把战略建立在不变的规律上,也是所有优秀企业表现出的共同特征。二是隆基不仅深度洞察正确的战略方向,而且敢于在认定的战略方向上不断尝试、快速验证与调整。正是这种敏捷的战略试错与调整机制,使得隆基无论是进入光伏太阳能、还是延伸产业链下游都显得恰逢其时。

就在隆基股份公布高瓴入股的同一天,国务院发布《新时代的中国能源发展》白皮书,明确指出要推动太阳能多元利用;不久前的中央经济工作会议也明确提到中国二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。这无疑都为光伏产业带来利好,也直接推升了资本市场对光伏行业的期待。同时,随着光伏的度电成本趋于传统能源,补贴退坡、平价上网越来越近,更高效的技术、更有竞争力的企业也会拥有更大的舞台。这些对隆基来说都是好事。

但是,挑战也在。光伏产业受技术驱动,如眼前正在发生的182与210硅片尺寸之争,站队错误或转型迟缓,又可能重新改变产业竞争格局。做企业没有舒适区,但隆基的下一次关键抉择仍然值得期待。

猜你喜欢

从“死亡之海”到“潜力之海”,中国光伏助推全球能源绿色转型

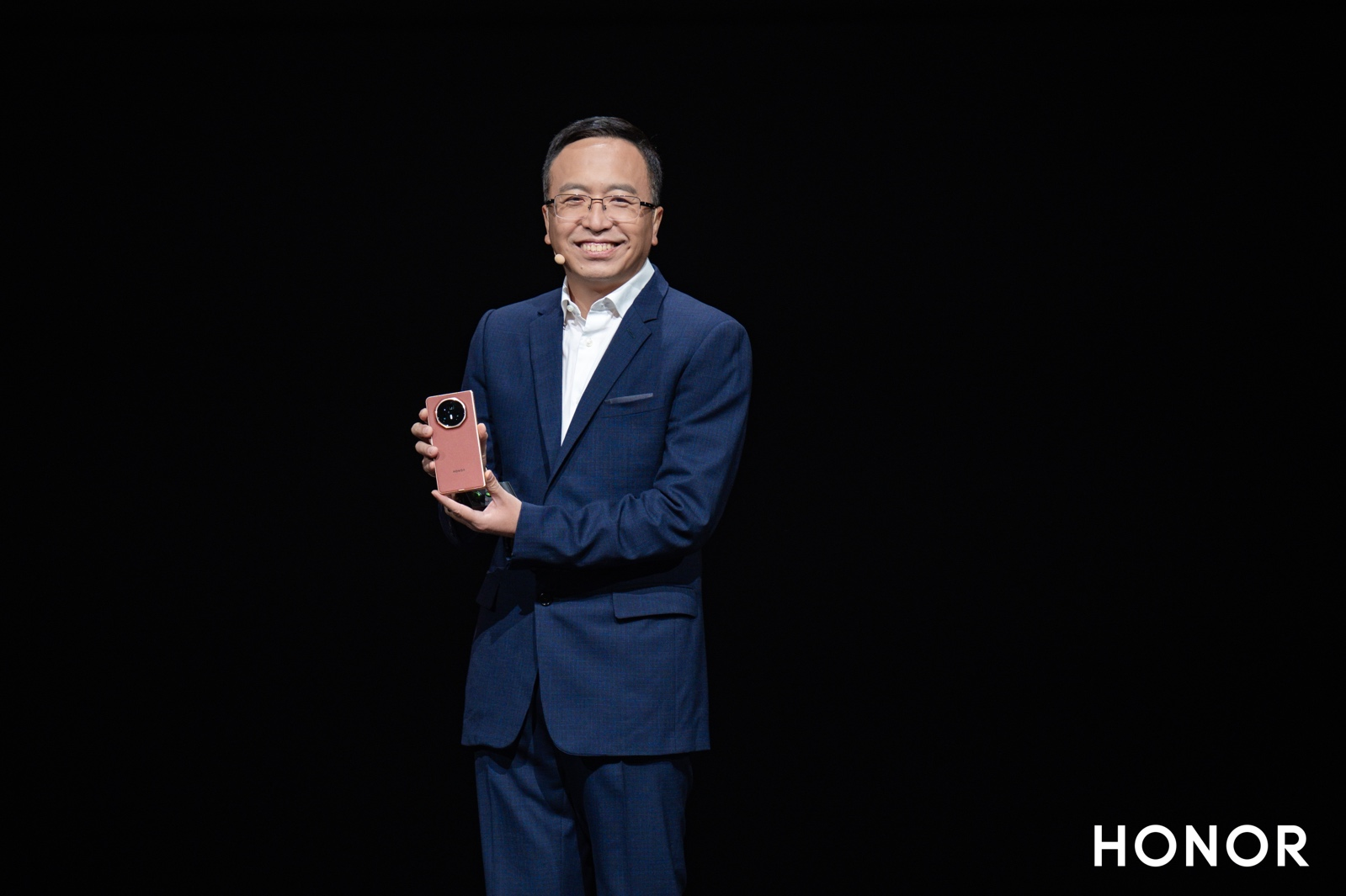

NASA卫星图显示中国库布其沙漠光伏电站规模扩大。中国光伏产业迅速发展,2024年前三季度新增并网1.61亿千瓦,相关企业超102.6万家。中国光伏产品出口全球200多国,助力全球能源绿色转型。荣耀Magic V3正式发布,9.2mm再次刷新折叠屏轻薄纪录

荣耀Magic旗舰新品发布会在深圳湾体育中心“春茧”体育馆正式举行。

博望财经

博望财经

野马财经

野马财经

投中网

投中网