白酒季军争夺战

先说研究结论。未来若以香型、口味为分水岭,白酒行业格局大概率如下:

(1)酱香型白酒,非贵州茅台莫属;

(2)五粮液之外的浓香型白酒,走差异化竞争路线的洋河股份称雄。尽管有各路挑战者,但洋河股份股权清晰,高管激励到位,政商关系融洽,管理趋于精细化。我们认为,白酒行业的竞争,除了天然资源,经营体制、股权激励、营销模式、精细化管理和市场拓展能力更为重要;

(3)清香型白酒,山西汾酒拔得头筹;

(4)额外交代下浓香型里的川派浓香战局。川酒除了品牌众多、巨头林立外,关键是出了两个企业战略、市场定位、主打香型、目标人群甚至营销套路都完全一致的双巨头——五粮液和泸州老窖。泸州老窖的真正对手,绝非洋河股份,而是同为川酒浓香代表的五粮液。泸州老窖发展迅速,但目前和五粮液不在同一重量级。两者若开战,前者凶多吉少。

以下为正文。

这次出场的三个主角,都是中国白酒行业的巨头。

新中国进行过五次名酒评比,分别选出了“四大”、“老八大”、“新八大”、“十三大”和“十七大”名酒,泸州老窖(000568.SZ)、山西汾酒(600809.SH)次次登榜。

有此殊荣的,还有贵州茅台(600519.SH),而洋河股份(002304.SZ)麾下的洋河大曲和双沟大曲,仅在后三次评比中露脸。

计划经济时代,泸州老窖产销量全国第一,川酒“六朵金花”中的其他五朵,一度体量加起来,也赶不上“泸老大”。

改革开放后,山西汾酒超越泸州老窖,1988-1993年销售曾“六连冠”。

泸州老窖和山西汾酒,占据先天优势,一个“浓香鼻祖”,一个“清香鼻祖”,典型的“家里有矿”型。

山西汾酒和泸州老窖,二者在1994年先后IPO,而洋河股份2009才年上市,且上的只是“中小板”。

起得早,未必身体好。12月3日收盘,洋河股份、泸州老窖、山西汾酒的总市值分别为2752.06亿元、2730.01亿元、2242.79亿元。今年三季报发布后,业绩超预期的泸州老窖曾股价飞涨,市值突破2800亿元,超过洋河股份100多亿。

市值你追我赶黏在一起,但从营收和净利润看,洋河股份的体量远大于泸州老窖,而山西汾酒,尽管市值、营收、净利润都落后于洋河股份和泸州老窖,但各项指标近四年增速惊人。

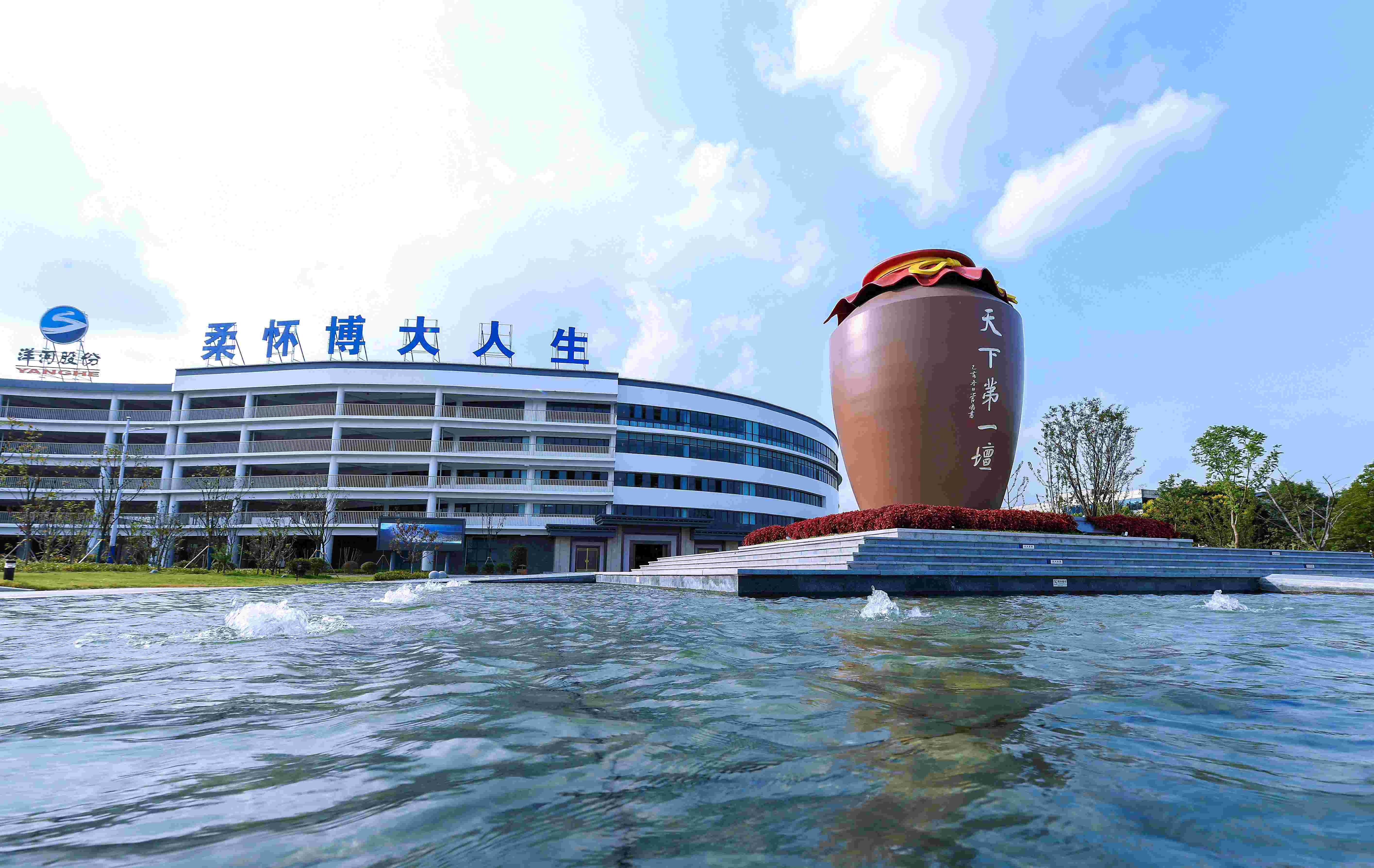

从左至右分别为泸州老窖、山西汾酒、洋河股份的产品

自2003年推出绵柔“蓝色经典”后,洋河股份仗着超前体制、清晰战略、优秀管理、深度营销,长期保持高速冲刺,从一个一度亏损的地方小酒厂,一跃成长为行业“季军”。

如今的“泸老大”和“汾老大”,已不奢望重回冠亚军宝座。贵州茅台和五粮液(000858.SZ)的万亿市值体量,须仰视才见。他们的小目标,是“重回三甲”。

从公开信息和相关调研来看,“慢下来”的洋河股份,绝非等闲之辈;而挑战者的自身缺陷,也比比皆是。所以,这场季军争夺战,看点很多,不确定因素更多,只有经过多轮竞争,格局才会逐渐清晰。

洋河、汾酒、泸州老窖的基本面

基于前期调研,我们对洋河股份、泸州老窖和山西汾酒有如下基本观点:

(1)洋河股份,主打“绵柔牌”,弱化“浓香型”,差异化竞争和准确定位,造就了淮扬派绵柔白酒的NO.1。其在江苏本埠和华东、长三角深耕渠道多年,家底丰厚,产能巨大,高端、次高端、腰部、底盘产品线齐全。若能迅速处理好和经销商的利润分成,其恢复高速奔跑是大概率。在三巨头中,我们仍最看好处于调整期的洋河股份,它拥有竞争对手无法超越、模仿的优势;

(2)泸州老窖的真正对手,是产品定位、目标人群高度一致的“川派浓香”巨头五粮液,而非“绵柔”的洋河股份。2015年至今的白酒行业新竞赛,主要看点是高端产品大扩容。贵州茅台供应不足产生的需求外溢,五粮液“普五”受益最多,泸州老窖“国窖1573”次之。

泸州老窖销售费用高企,频频控货提价,已引起五粮液警惕,双方会有殊死之战。品牌、实力的差距,会加剧马太效应,“国窖1573”吉凶难料。我们认为,泸州老窖营收过于倚重高端品,次高端、腰部和底盘产品普遍较弱,在茅台酒、五粮液扩能背景下,其后期市场风险将大幅度凸显,想超越洋河股份难度较大;

(3)经过几年高速奔跑后,山西汾酒大概率会进入业绩瓶颈期。其近几年高速增长,得益于“毒酒事件”平息后的外省失地收复,这个效应正在逐渐收尾。“清香鼻祖”,是山西汾酒天然护城河,但清香白酒市场份额小,生产周期短,供应提升快,高端品不具稀缺性,不易长期保存,很难打造出具有奢侈品、收藏品属性的高端白酒,“青花瓷30”从次高端升格为高端品的可能性不大。底盘产品高线光瓶汾酒放量迅速,却拉低了整体品牌价值。高端上不去,低端太畅销,腰间乏力,是汾酒最大短板。依赖高比例销售费用催动,高速增长难以长期持续。

谁有耐力长跑?

几个名酒的历史,动辄千年,文献汗牛充栋。我们关注的,只是最近这一纪(2009-2020年)的故事,以及其中隐含的商业逻辑,和其对未来的影响。

2009年对三个白酒巨头而言,都是重要年份。那一年,洋河股份成功IPO;强人李秋喜,则被任命为山西汾酒董事长,公开声称“用五年左右时间成为行业第三”;泸州老窖,在申请“全国重点文物保护单位”和“人类非物质文化遗产代表作”的同时,推出了销售大外包的“柒泉模式”。

洋河股份是业界黑马。多年默默无闻,但2003年忽然推出“绵柔型白酒”,主力品“蓝色经典”风靡全国。2003-2012年是中国白酒“黄金十年”,洋河股份踩点很准。

2009年,山西汾酒营收21.4亿元;而刚上市的洋河股份营收超过40亿,距离泸州老窖的43.7亿营收,已是一步之遥。第二年,洋河股份的营收、纯利全面超越泸州老窖,坐稳季军位置,这让泸州老窖备受打击。

泸州老窖早在1999年就推出了高端品“国窖1573”,大打“明清窖池”概念,但市场一直不温不火。山西汾酒推出“青花瓷”的时间则更早,但受“山西毒酒事件”打击,外省销售一蹶不振,因此深耕本埠,当起了“山大王”。

在业界看来,洋河股份的战略布局,相对比较清晰。借助资本市场,洋河股份在2010-2013年完成了大规模的扩产基建,成为国内产能冠军;在营销上,其一直实行厂商全面控盘的“1+1”深度营销,各种“扫街”式铺货,促销的队伍曾高达三、四万人,厂家销售直通终端;而海量的经销商,则沦为洋河股份的展示柜、搬运工、收款员。

同期,山西汾酒李秋喜各种掐茅台,屡成新闻人物。他提出了“汾酒复兴战略”,强调汾酒是“清香鼻祖”,应该和酱香、浓香“三分天下”。

明面上,汾酒股份对标茅台。事实上,汾酒在努力学习洋河股份的深度营销。

今天各大白酒巨头纷纷实施的小商化、渠道下沉、深耕终端等策略,都是洋河股份早就玩剩下的套路。

2011年以来,白酒行业经历了黄金期终结、2013-2015年深度调整,以及2015年至今的恢复式新增长。这轮新周期,表现出了“强者恒强”、产业集中度急剧提高、高端品大爆发等特点。

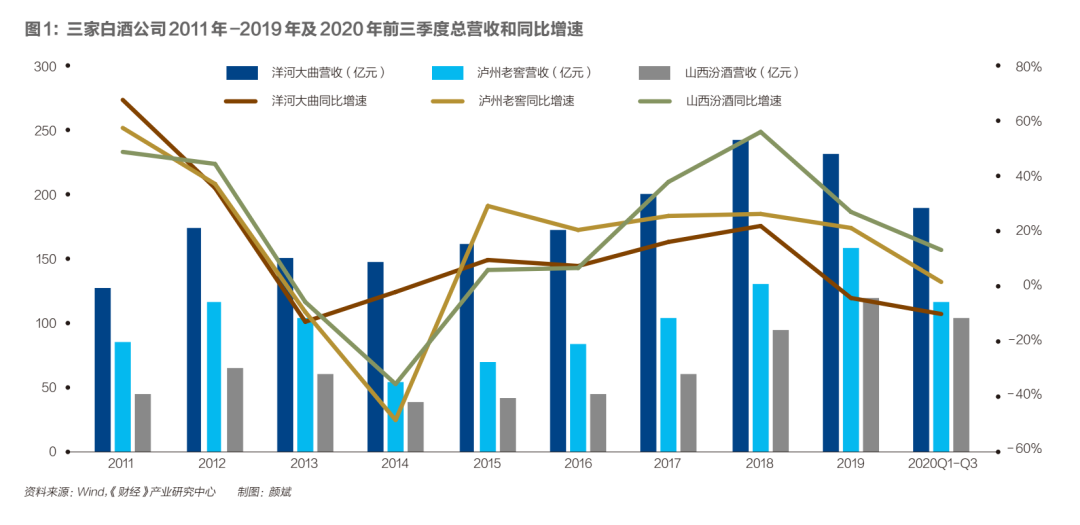

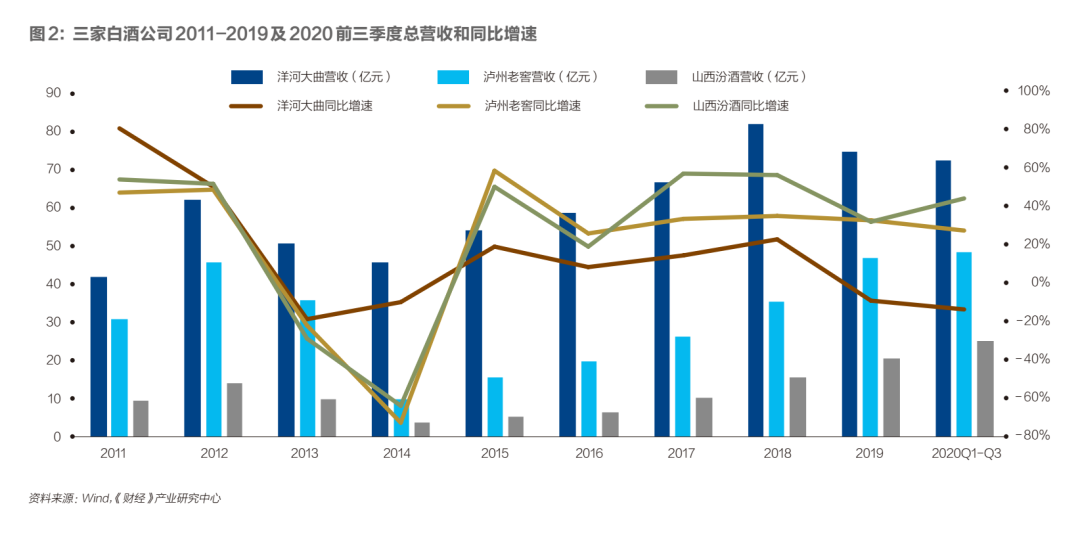

在这十年里,三巨头的表现都很优异,但基本格局一直不变(见图1、图2)。

从图1、图2中也可看出,洋河股份在深度调整期受伤最小、恢复最快,展现出了强大的柔韧性。而泸州老窖跌得最重最惨,直到2018年,营收、净利润才恢复到了2012年的水平。

2019年,洋河股份迎来拐点,业绩出现小幅下滑。其高管多次宣称“不着急”,但市场人士看法不一。

不过,这让泸州老窖看到了机会。2019年3月,泸州老窖在营销会议上明确提出,2019年要实现“双百亿”,加速冲刺“前三甲”,十三五末要实现三个“百亿”。不过目前看来,泸州老窖过于乐观,既高估了自己,又低估了对手,这几个目标都会落空。

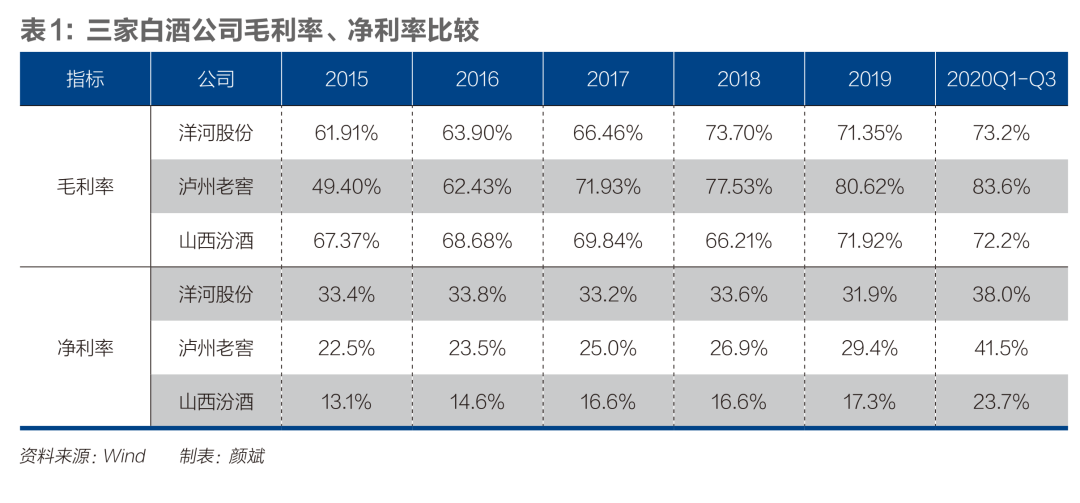

受贵州茅台供应短缺造成的高端白酒需求外溢,主打高端酒的五粮液获利匪浅,倚赖高端大单品“国窖1573”的泸州老窖也雨露均沾,近几年销售毛利率得到大幅提高,甚至突破了80%(见表1)。

不过,泸州老窖和山西汾酒实行较为激进的营销策略,销售费用率分别高达26.5%、21.9%,而洋河股份仅为11.6%,这导致二者的销售净利率长期低于洋河股份。今年疫情爆发后,泸州老窖大幅度缩减了销售费用,才使得销售净利率暂时领先(见表1)。

从2017年开始,山西汾酒突然发力,营收和净利润均实现了高速增长(见图1、图2)。今年一季度,山西汾酒的营收甚至超过了泸州老窖。

近一年,山西汾酒股票涨幅高达193.35%,排在行业首位,“跑得最快”。

但业内人士认为,这或与2017年2月李秋喜和山西省国资委签订的三年期业绩对赌有关。

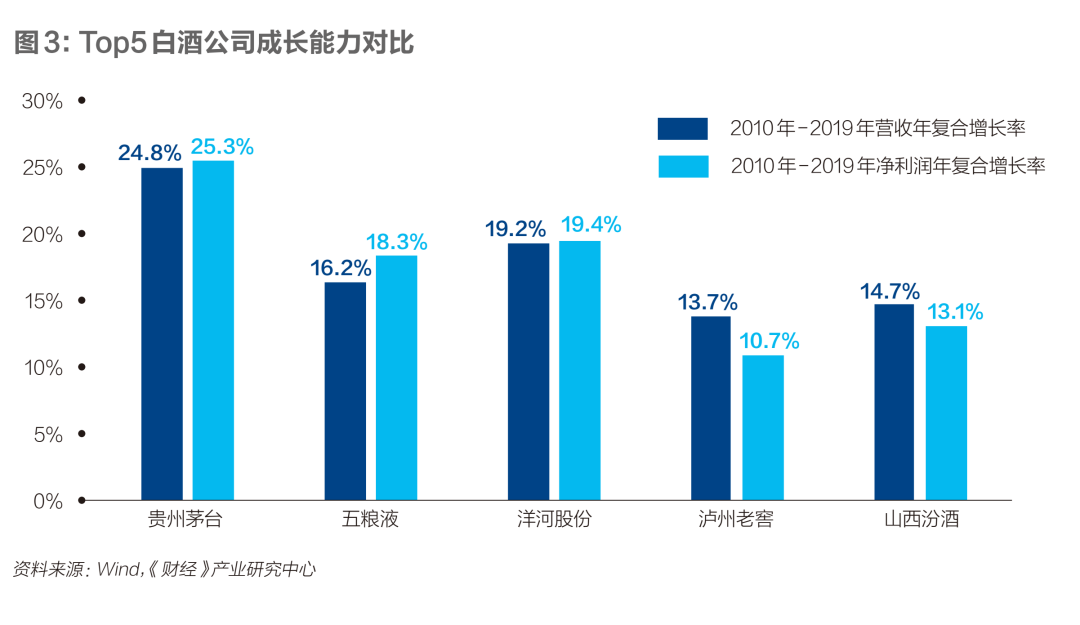

若把竞赛时间拉长到2010-2019年,再加入贵州茅台和五粮液两个冠亚军,来对比TOP5的营收、净利润10年期复合增长率,就会发现,洋河股份的成长能力仅次于贵州茅台,甚至高于五粮液;而泸州老窖的成长能力排在末位,甚至低于山西汾酒(见图3)。

比较谁跑得更快,需要多个维度,人们更愿相信一个选手的长跑能力。

洋河、汾酒、泸州老窖的“五力分析”

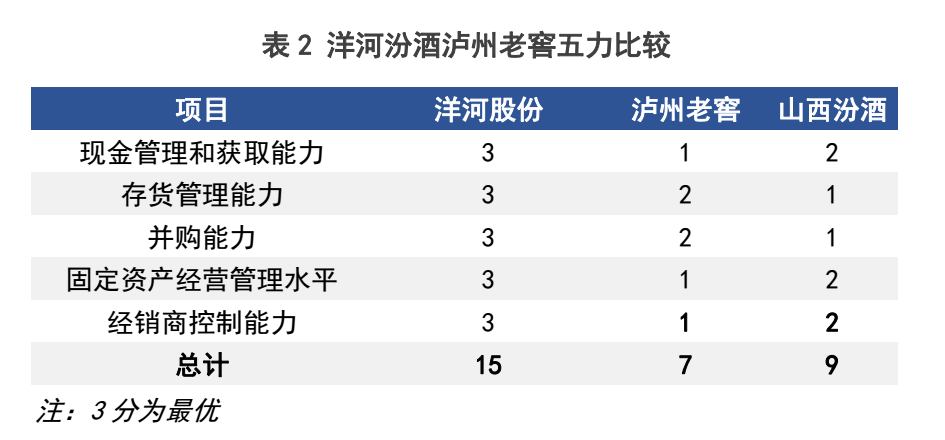

本小节,我们从构成公司竞争力的五个基本能力维度,分析三家公司的实力,结论如下表。

公司财报是一堆冰凉凉的数字,其背后往往隐藏着公司的秘密。

表3中,我们摘录了三家白酒公司2019年财报的部分数据。他们谁能赢得未来,我们从其财报中,或可得出部分结论。

一、现金管理能力和获取能力

白酒行业不少公司账上,都趴着可观的活期存款。除了大规模基建或需要融资外,基本没有有息负债。

衡量企业偿债能力的流动比率、速动比率、利息保障倍数等指标,对财务费用一般为负数的白酒上市公司而言,毫无意义。

2019年年底,洋河股份账上有43亿元货币资金、179.8亿元交易性金融资产、50.5亿元非流动金融资产。这表明,洋河股份的自由现金流非常充沛,且大量是短期理财,而其非流动金融资产,也几乎都是收益较高的信托理财。

泸州老窖账上则有高达97.5亿元的货币资金,却未做任何理财,银行活期存款收益极低。2016年,泸州老窖为解决产能短板,决定投资73亿元,建设年产10万吨基酒、10万吨粬药、38万吨储酒能力的新生产基地。今年,该工程预算被增加至88.8亿元。按理说,该工程分为数个年度分期建设,现金流充沛的泸州老窖,完全不必对外融资。

但是,泸州老窖先用定增方式股权融资30亿元,又以3.58%的年息发债40亿元。联想到这几年沸沸扬扬的泸州老窖5亿元存款失踪大案,不少投资者质疑其的现金管理能力。

山西汾酒账上则趴着39.6亿元,也未做任何理财。今年10月29日,山西汾酒董事会审议通过了《关于开展低风险理财业务的议案》,决定“利用闲置资金购买低风险理财产品,额度不超过最近一期经审计净资产的10%”,算是一大进步。

洋河股份在三家公司中,经营净现金流最为强大;而营业收入现金比,也常年保持在120%-130%的高位,远远领先于泸州老窖和山西汾酒。

现金获取能力,还与“应收账款”息息相关。洋河股份的应收账款为6.75亿元。对一个流动资产高达378亿元的公司而言,几可忽略不计。

而泸州老窖和山西汾酒,分别存在23.9亿元和27.3亿元的应收账款融资。这表明,两公司为了促销,发生了大量的赊销行为。

二、存货管理能力

2019年年底,洋河股份的存货余额为144.4亿元。这个数字,换了一般人,都会吓一跳。

但从存货/资产占比看,洋河股份27%的数字,虽然远远高于泸州老窖12.6%,但又远低于山西汾酒的32.7%。

那么,三巨头到底谁发生了产品滞销?谁去库存的压力更大?

分析存货结构后,我们发现,洋河股份存货中的81.7%为基酒(半成品),而山西汾酒的基酒比例仅为36.5%。

换言之,山西汾酒最需要去库存。

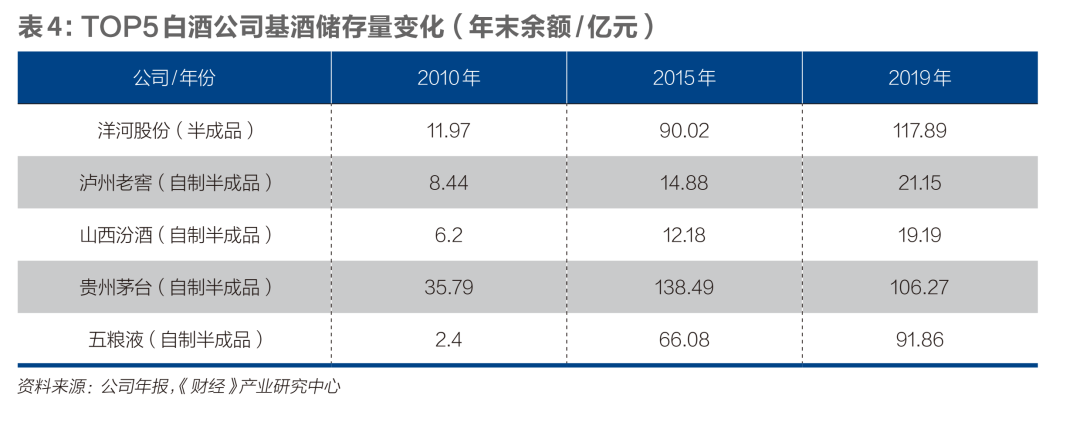

高年份基酒,是白酒公司内部最优秀的资产。一个白酒公司若想产品结构升级,必须每年递增式储备大量基酒,待其充分老熟后,用于勾调高端白酒。所以,年份基酒储备量,是折射高端白酒公司综合实力、战略执行力以及诚信度的重要指标。

从表4可以看出,洋河自2009年上市后,开始大量储存基酒,到了2019年,其基酒价值已经高达117.89亿元,超越了贵州茅台和五粮液。

洋河股份宣称的“原酒储存能力100万吨,储存不同时期、不同年份的原浆酒70万吨以上”的说法,并不夸张。

反观泸州老窖和山西汾酒,其基酒储存量一直很少,不像要力争“三甲”、打造高端产品线的态势。

高端白酒消费者,普遍迷信“年份”一说,认同“白酒越老越好”。为迎合消费心理,白酒公司纷纷声称,其高端产品、次高端产品使用了一定比例的陈年基酒勾调,10年、20年、30年的称呼不绝于耳。

但若一个白酒公司,其10年内的基酒储量少之又少,如何既能保障高端产品不断放量,又能同时保持高质呢?

从财报看此项,贵州茅台、五粮液和洋河股份,全部值得肯定,无愧于“三甲”。

三、资产收购情况

三大公司,仅洋河股份存在2.8亿元的商誉资产,这说明其曾发生过溢价收购。事实上,洋河股份在2010年的迅速壮大,和并购了双沟大曲密切相关。

处于调整期的洋河股份,目前正欲重振“双沟”,实施双品牌驱动,为此还专门成立了“双沟品牌事业部”。双沟新推出的“苏酒头排酒”,直接定位为高端品,亮相不俗。

2016年,洋河股份还全资收购了贵州贵酒集团有限公司,悄然布局酱香白酒产品线。

但业界并不看好这笔并购。泸州老窖,也曾在数年前并购了“十七大”名酒之一的“湖南武陵”,进军酱香,最后铩羽而归。武陵酒被倒手数次,最终归入老白干(600559.SH)麾下。

大树底下不长草。在强者恒强的竞争态势下,贵州茅台已在酱香领域牢不可摧,并仍在继续壮大。任何觊觎者,都是妄想。

茅台股份的成功,除了依靠先天资源外,主要是专注高端市场,专心打造大单品。说说容易,但没人学得来。茅台自己都想复制出第二个“飞天茅台”而不可得,遑论别人?

四、固定资产经营管理水平

洋河股份早在2010-2013年就完成了大规模扩产工程,极具前瞻性。公司现有7万多口新老窖池,远超五粮液和泸州老窖,位居同行业第一。

2019年年末,其固定资产为72.6亿元,规划原酒年产能20万吨,现产能16万吨,在建工程极少,而泸州老窖正好颠了了个,在建工程占大头,也为72.6亿元。

决定浓香型白酒品质的关键,是发酵池窖龄,年代越久远,越能稳产高产。百年窖龄的窖池,优质基酒产出率高达50%以上,而30-50年窖龄,优质基酒产出率不足20%。

完善硬件越早越好。随着岁月推移,洋河股份新建的大批发酵池正日渐老熟,升值无限。

洋河股份以其总资产比例14%的固定资产,顺利支撑了公司飞奔,将总资产滚成了500亿元的大雪球。

洋河股份还拥有2020口明清老窖池,最早的窖池建于明太祖洪武年间,早于泸州老窖1573的万历年间窖池。不过,这个优势,洋河股份从来不怎么强调。其更愿意外宣的,是其口感的“绵柔”。

而泸州老窖,因未提前布局扩能,目前正陷入高端白酒产能不足的烦恼。其拥有的10086口窖池中,仅有1619口明清老窖池,每年凭此仅能产出高端基酒3000吨。

为扩大高端酒产能,泸州老窖准备搞产能置换,拟动用30年、60年窖龄的窖池生产“国窖1573”高端基酒;而用新建的窖池,生产窖龄、特曲等腰部产品。

此举或会带来两大隐患:一是“国窖1573”和腰部产品的质量难以保障,二是“国窖1573”将名不符实。

第二个问题或许更为致命。对奉白酒“年份”、“老陈”为圭臬的高端消费者而言,愿不愿意为民国、新中国时期窖池产出的“国窖1573”买单,殊难预料。

五、经销商控制能力对比

相对于面广、量多、体小的经销商们,实力雄厚的白酒生产公司具有强大的博弈能力。除了各种明着暗着的控制,其还向经销商大量预收货款。

此外,白酒生产公司还向经销商们收取经销商保证金、风险抵押金、质保金、履约保证金,占用经销商的未结算折扣等等。这些名目繁多的项目,都被计入了“其他应付款”。

洋河股份对渠道的控制能力最为强大,其占用渠道的资金总额,2019年年底高达128.8亿元,占到其全年营收额的55.7%。而泸州老窖和山西汾酒就相形见绌(见表5)。

洋河股份是业界著名的“销售专家”,擅长深度营销,深耕渠道。其销售人员的比例(35.6%),远超其他两个公司(泸州老窖为25.5%;山西汾酒为14.4%)。这些公司销售人员,还直控着3万多名地推人员,在腰部、底盘产品的销售中,这种渠道控制力至关重要。

物极必反。正因对经销商控制过度,导致洋河股份渠道利润过于透明、单薄,严重挫伤了经销商积极性。最近几年,在其本埠市场,江苏地方知名品牌今世缘(603369.SH)加厚了对渠道的让利,抢去了洋河股份大批份额。

为此,洋河股份开始了渠道政策的大调整,新口号是“一商为主,多商为辅”。洋河股份把市场运作和产品管理,交给片区实力最强的一家经销商总负责,当地的其他小型经销商进行辅助,发货节奏则由洋河总部把控,通过手机层层扫码,获得精准渠道库存数据,不再对渠道大规模压货,削弱恶性竞争带来的串货和压价,增厚渠道利润。

一言以蔽之,就是洋河股份开始重视经销商地位,调整以往的“1+1深度营销模式”。

洋河“慢下来”的问题实质,是厂商做苦活累活细活太多,导致渠道扁平化过度,而其他白酒企业的问题,则是扁平化严重不足。

山西汾酒在山西本埠,已经扎实学习了洋河股份的深度营销,营销网络已经深入村镇一级,而在外省市场,则依然采取经销商主导的“大商模式”。近年,山西汾酒大力削减子品牌和贴牌酒。但在福建省,却成立了由经销商控股、山西汾酒参股的销售公司,专门又出了一个名为“汾酒大师”的贴牌酒。“山西毒酒事件”后,山西汾酒丢失了大部分省外市场,如今正在积极收复失地。其各种灵活多变的营销模式,充满了机会主义色彩。

泸州老窖则一直实行销售外包。所谓“柒泉模式”,就是泸州老窖把销售人员推向市场,让其和区域经销商共同出资,成立区域总代理公司,统一命名为“XX柒泉公司”。泸州老窖不再和其他经销商发生销售关系,而是由各地的柒泉公司全面代理泸州老窖的全系列产品。

泸州老窖前五名客户的销售额占比,高达66.05%,正是这个原因。

说白了,这是一种“销售懒政”。该模式在2013-2015年的行业调整中,弊端尽显。2015年,“柒泉模式”在泸州老窖新班子推动下,演进为“久泰模式”,区域总代理成了品牌总代理,以适应打造大单品的潮流,但“懒政”色彩依旧。

变数或在场外

泸州老窖和山西汾酒对“晋级三甲”的溢于言表,而洋河股份的高管们始终很淡然。

热衷于“晋级”,是国企的典型特色。泸州老窖、山西汾酒是地方国资委大份额控股的公司,常年对行业排名、行政级别等话题兴趣盎然。他们的官网上,多是省市领导前来调研,赞扬其为地方争光的新闻。

所谓“晋级三甲”,背后是浓郁的行政干预。

洋河高管们不断强调“不着急”,地方政府也不着急。宿迁市委市政府,未就洋河的“慢下来”和调整发表意见和建议。洋河高管谈论的多是技术层面的话题,是“大基酒组合”,是“口感如何更绵柔”,是“打造极致化好原酒”。洋河股份早就知道,所谓争夺季军,纯属“关公战秦琼”。

中国地大物博,一方水土养一方人。川菜的油大味重,正好匹配“川派浓香”白酒的浓郁厚重。淮扬菜的精致清鲜,也和“绵柔型白酒”的气质相符。

中国白酒市场中,浓香型占据80%比例,此领域竞争极为惨烈。川酒六朵金花,五朵主打浓香,徽酒十大品牌,九个主打浓香。

在这种竞争态势下,上世纪八九十年代,洋河酒厂顶着“中国名酒”桂冠,却一度严重亏损。

独特的香型、口味,才是白酒行业天然的护城河。洋河股份“抛弃香型只论口味”的做法,和强调汾酒是清香鼻祖的李秋喜,如出一辙。

独辟蹊径推出“绵柔”概念前,洋河股份曾对4325人次进行了口味测试,对2315人次进行了饮后舒适度试验,最终才将绵柔“蓝色经典”推向市场。差异化竞争,准确独特的定位,是洋河股份快速崛起的一大奥秘。

所以,未来若以香型、口味为分水岭,能最终占据中国消费者心智的几个高端白酒品牌,综合行业研究的主流看法,白酒行业格局大概率如下:

1. 酱香型白酒,非贵州茅台莫属。

2. 五粮液之外的浓香型白酒,洋河股份大概率称雄。尽管有各路挑战者,但洋河股份股权清晰,高管激励到位,政商关系融洽,各种管理水平趋于精细化。我们认为,白酒行业的竞争,除了天然资源,经营体制、股权激励、营销模式、精细化管理和市场拓展能力,可能更为重要。

3.清香型白酒,山西汾酒拔得头筹。

4.额外交代下浓香型里的川派浓香战局。川酒除了品牌众多、巨头林立外,关键是出了两个企业战略、市场定位、主打香型、目标人群甚至营销套路都完全一致的双巨头——五粮液和泸州老窖。泸州老窖的真正对手,绝非洋河股份,而是同为川酒浓香代表的五粮液。泸州老窖发展迅速,但目前和五粮液不在同一重量级。两者若开战,前者凶多吉少。

近期的一件事,似乎是为这种判断增加论据。11月26日,一份要求浙江经销商在五粮液和泸州老窖之间“二选一”的会议纪要,被网络热炒,引爆了五粮液开干泸州老窖的序幕。

当前,中国高端白酒的市场份额,飞天茅台约占63%,五粮液“普五”约26%,泸州老窖“国窖1573”约6%,其他诸多品牌的高端酒共占5%。

今年前三季度,五粮液营收达424.9亿元,同增14.53%,净利润145.5亿元,同增长16%;而泸州老窖营收116亿元,同增1.06%;净利润48.2亿元,同增长27%。

白酒价格看高端,高端价格看茅台,已成为共识。茅台供应短缺、价格暴涨导致的需求外溢,为五粮液打开了市场空间;五粮液高端酒供应不足,又为泸州老窖打开了市场空间。若茅台和五粮液产能上升,首先被挤压的,正是泸州老窖。

泸州老窖有无可能逆袭呢?答案是“基本不可能”。除非,五粮液犯了致命的战略性错误。但是,这种概率微乎其微。

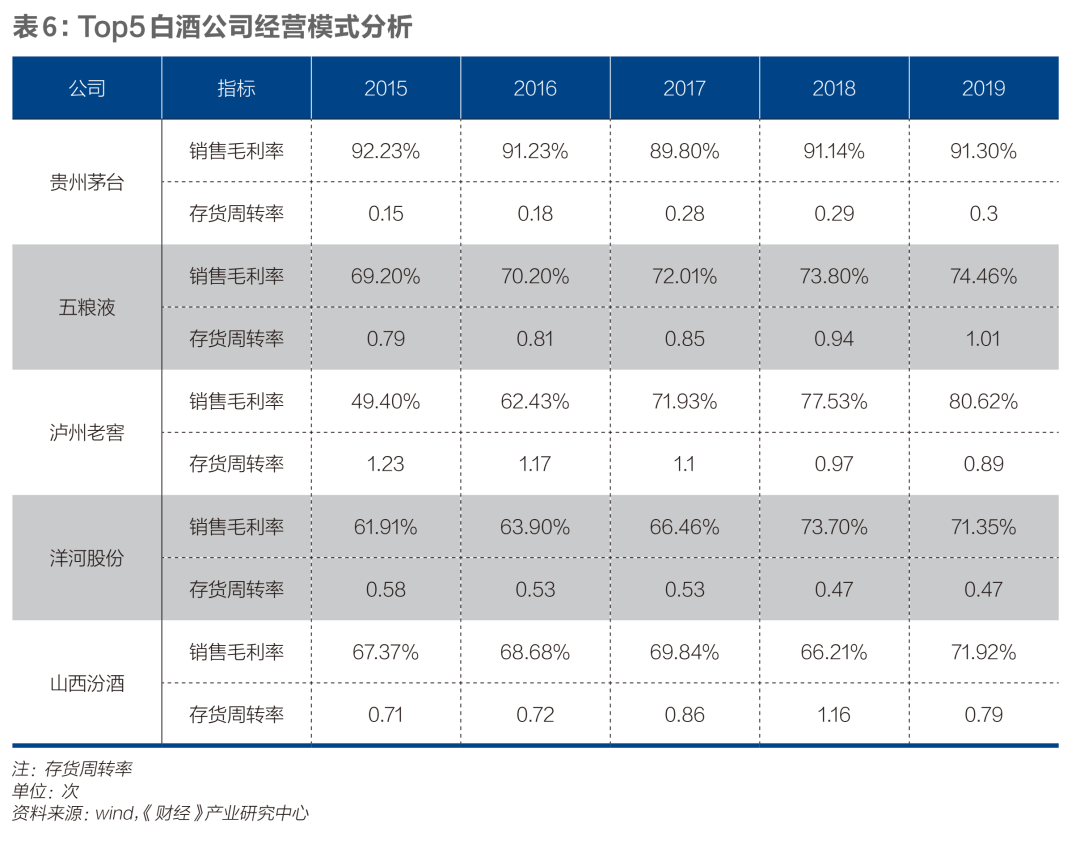

下面的表6,我们列出了白酒TOP5的五年销售毛利率和存货周转率变化,从中可以看到一些未来的趋势。

一般而言,公司的销售毛利率和存货周转率会此消彼长。我们可以看到,泸州老窖、洋河股份和山西汾酒,在2015-2019年,都出现了销售毛利率不断上涨,存货周转率不断下降的趋势。

而能打破这种趋势的,是贵州茅台和五粮液。

贵州茅台,销售毛利率长期保持在90%以上,典型的奢侈品特征。但是,从2015-2019年,其存货周转率翻了一倍。五粮液也不含糊,销售毛利率和存货周转率一直在同向增长。

唯独拥有强大品牌力、拥有无可逾越护城河的公司,才会有此奇观。未来的冠亚军,大概率仍是“茅五组合”,且市场份额会更加集中。

这对泸州老窖而言并非利好。而对山西汾酒而言,其选择了一个竞争不太激烈的香型,这是未来的利好。

但是,清香白酒市场份额小,生产周期短,供应提升快,高端品不具稀缺性,不易长期保存,很难打造出具有奢侈品、收藏品属性的高端白酒。

目前,山西汾酒重点打造对象是“青花瓷30”,定位次高端。但其升格为高端品的可能性不大,尽管山西汾酒屡屡控货提价,企图用饥饿营销手段提升其品牌价值,但一直收效甚微。

令山西汾酒尴尬的是,其底盘产品高线光瓶汾酒,在50-70元的价位段罕有对手,放量迅速,每年销量高达6-7万吨。尽管有高管自我安慰,称其是清香消费人群的市场扩大、培育,但却难掩其拉低了整体品牌价值的弊端。

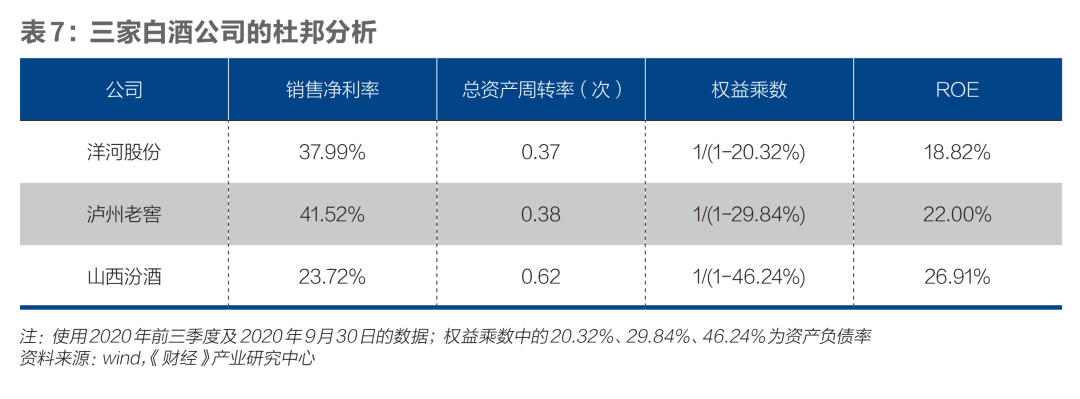

表7是2020年9月30日三家白酒公司的杜邦分析表。从中可以看出,山西汾酒的高ROE,是在销售净利率极低的情况下,依靠高周转和高负债催生的。而销售净利率低,是因为产品结构低端,毛利率整体不好,再叠加销售费用率高企所致。

高端上不去,低端太畅销,腰间乏力,仍是汾酒最大短板,李秋喜仍需继续努力。

我们判断,经过几年高速奔跑后,山西汾酒大概率会进入业绩瓶颈期。依赖高比例销售费用、高财务杠杆催动,高速增长难以长期持续。

*本文不构成投资建议。

野马财经

野马财经

一点财经

一点财经

砺石商业评论

砺石商业评论