东海基金涉嫌操纵市场遭调查,永煤债券违约后又一波余震?

11月的Ending,对东海基金来说或许不太Happy。

11月30日,中国银行间市场交易商协会(以下简称“交易商协会”)发布公告,东海基金存在涉嫌为发行人违规发行债务融资工具提供便利,以及涉嫌操纵市场等违规行为,交易商协会决定对其开展自律调查。

业内纷纷猜测,这或许是永煤巨额债券违约案余震。

自永煤集团11月10日10亿债券违约风波以来,除了永煤集团、永煤集团母公司,已经有6家中介机构卷入这场风波中,海通证券、兴业银行、光大银行、中原银行、中诚信国际信用评级有限责任公司(以下简称“中诚信”)、希格玛会计师事务所(特殊普通合伙)(以下简称“西格玛”)均被展开自律调查。其中,西格玛还遭到证监会的立案调查。

如果东海基金受调查与永煤案有关,卷入这场风波的中介机构数量将扩大至7家。

足以见监管对永煤案的态度,同时也说明该案影响之大。今年债市频飞“黑天鹅”,永煤案为何备受关注?调查名单还会继续更新吗?

1

东海基金被查,永煤事件余震?

交易商协会11月30日公告显示,东海基金涉嫌为发行人违规发行债务融资工具提供便利、涉嫌操纵市场等,被交易商协会开展自律调查。

有投行人士向券业观察表示,上述问题主要指的是做机构化的事,通过债券结构化操纵发行价格和规模。

进入11月,交易商协会公布的自律调查等监督性文件几乎都与永煤事件有关,业内人士纷纷猜测东海基金被自律调查或许也是永煤巨额债券违约案余震。

11月18日,交易商协会公告称对海通证券开展自律调查,原因是发现其涉嫌为永煤集团违规发行债券提供帮助,以及涉嫌操纵市场等,涉及银行间债券市场非金融企业债务融资工具和交易所市场公司债券。

海通证券遭到自律调查,或许是因为帮永煤搞结构化发行,东海基金则可能是承接了海通证券结构化发债的通道业务。

此外,也有公募基金人士向《中国经营报》表示,“东海基金可能是承接海通证券的通道业务,做的业务类型是结构化产品,东海基金自己包销劣后端。”

对此,券业观察致电东海基金,相关工作人员表示,目前还未收到相关公告通知,具体情况暂不方便做对外的公开回复,后续会有公司官方渠道披露。

不过,券业观察发现,东海基金和海通证券此前确实有些交集。

东海基金是一家公募基金,于2013年2月25日正式成立。由东海证券、深圳鹏博实业集团有限公司和苏州市相城区江南化纤集团有限公司共同发起成立。东海证券持有45%股份,为其控股股东。

东海基金官网披露了12只基金,其中有6只是债券型基金。两只债券型基金分别重仓的20平煤化、18大同煤矿MTN006均由海通证券主承销。

东海基金今年4月份上任的副总经理苏尚才,曾为海通证券固收研究员。

2

10亿永煤债违约,6家中介机构卷入其中

永煤集团是河南省国有大型煤炭企业,由河南能化集团100%控股,实际控制人为河南省国资委。在10月16日的信用评级报告中,永煤集团信用评级仍为AAA。

11月10日,永煤集团公告称,因流动资金紧张,“20永煤SCP003”到期不能足额偿付本息,构成实质性违约,涉及本息金额约10.32亿元。

备受外界质疑的是,违约前不久的10月20日,永煤集团还作为AAA评级主体,发行了“20永煤MTN006”,主承销商是兴业银行。截至今年9月末,永煤账面仍有469亿元货币资金。

AAA级发行主体发行的债券也能违约?11月12日,交易商协会火速介入,称对永煤集团和相关中介机构进行自律调查。

在交易商协会的介入下,永煤控股11月13日将“20永煤SCP003”的应付利息3238.52万元支付至应收固定收益产品付息兑付资金户,但本金依然没着落。

若“20永煤SCP003” 的展期对付方案无法顺利进行,后续或会触发约265亿债券交叉违约。

在交易商协会随后的调查中,发现海通证券、兴业银行、光大银行、中原银行、中诚信、希格玛6家中介机构及永煤集团母公司河南能源化工集团有限公司或存在违规行为,并对上述7家公司开展自律调查。最新信息显示,证监会已介入永煤集团和西格玛的调查。

3

通过债券结构化操纵市场?

上述多次提到的债券结构化、金融机构涉嫌操纵市场究竟是怎么实现的?

据财新网报道,豫能化集团及永煤集团结构化产品逾130亿元,“主要是利用债券反复质押放杠杆,由此滚大规模;其中最为重仓的机构是海通证券资管”。

11月18日,交易商协会发布《关于进一步加强债务融资工具发行业务规范有关事项的通知》,称严禁债券发行人“自融”,打击“结构化发行”违规行为。

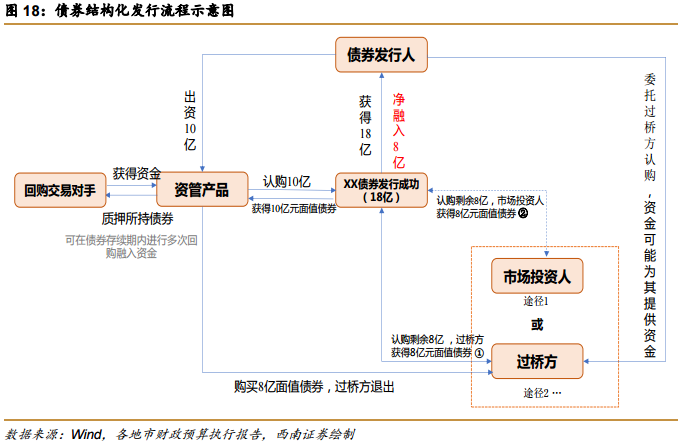

所谓债券结构化发行,一般是指资质较弱的民企、评级AA以下的地方融资平台为了成功发债,在与券商资管机构的配合下开辟的一种发债新模式。

从具体操作手法来看,债券结构化发行主要有三种模式:发行人购买资管产品的平层、发行人认购资管产品的劣后、发行人自购债券并质押融资。

图片来源:西南证券研报

西南证券研报指出,这种操作高度依赖于流动性和资金市场对质押物的接受度,在流动性收紧时期,这种操作就可能出现问题。

一位债券圈人士表示:“结构化发行相当于给投资人挖坑,看上去是帮了发行人,实则害了发行人。这种就是饮鸠止渴,把债务危机进一步放大。”

2019年底,上交所发文要求发行人不得在发行环节直接或者间接认购自家债券。这意味着,交易所债市正式禁止结构化发债,但实际上大部分的存量结构化债券仍在银行间市场流通。

交易商协会在11月18日、11月19日两天内四次发文,被外界视为开始严打结构化发债的信号。

猜你喜欢

海通证券领投,3D传感整体解决方案供应商安思疆科技完成逾亿元B轮融资

基石资本、珠海科创投、睿鲸资本、老股东复星创富,以及深圳南山区政府投资平台南山战新投等联合投资。海通证券被证券会立案调查 涉嫌违法违规

截止2021年6月30日,海通证券总资产达7230.9亿元,实现营业收入234.71亿元,同比增长31.95%;归属于母公司股东的净利润81.70亿元,同比增长49%。海通证券换帅:瞿秋平辞去总经理职位,2020年薪酬达241万元

9月2日晚间,海通证券(600837)发布公告称,公司董事会于9月2日收到瞿秋平先生提交的书面辞职报告。

财富独角兽

财富独角兽

猎云网

猎云网

《财经天下》周刊

《财经天下》周刊

博望财经

博望财经