不良双升,四度发债,泸州银行立足“酒城”谋外拓

泸州素有“酒城”的别称,泸州银行(1983.HK)是西部地区地级市中首家上市银行。

2020年以来,通过四次债券发行,泸州银行补充了32亿元资本金。其中两次为二级资本债券,合计15亿元 ;两次为无固定期限资本债券(永续债),合计17亿元。

债券发行的背景是,公司核心一级资本充足率从2019年底的9.31%,下降至2020年中的8.77%,2020年三季度则小幅回升至8.84%;2019年末、2020年中不良率则分别为0.94%、1.53%,呈上升趋势。

1

11月20日,泸州银行(1983.HK)公告显示,今年的二级资本债券(第二期)已经在全国银行间债券市场发行完毕。债券期限为10年,发行规模7亿,票面利率4.8%。

来源:公告

这是泸州银行今年的第四次发债。

两个月前(9月29日),泸州银行完成了2020年二级资本债券的第一期发行,规模为8个亿,期限也是10年,不过票面利率是5%,略高一点。

这两次发债所募集到的资金,将用于补充泸州银行的二级资本。

在这之前,泸州银行今年还发了两期永续债,用来补充其他一级资本。

这两期发债完成的时间分别是3月18日、6月11日;规模分别为10亿元、7亿元。

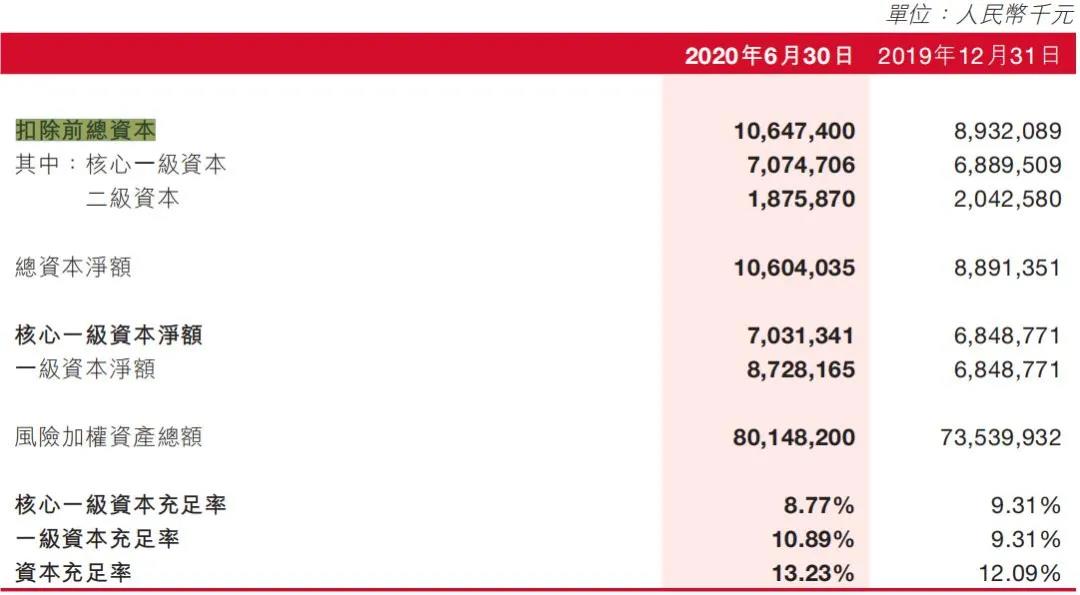

四次发债,合计32亿元,让泸州银行的资本金得到了大幅补充,其中一级资本净额从68.49亿元增加到了87.28亿元。

来源:泸州银行半年报

值得注意的是,截至2020年上半年末,在两次一级资本债发行完毕的前提下,泸州银行核心一级资本净额较2019年末增加了1.83亿元,但由于风险加权资产总额从735.4亿元增至801.48亿元,其核心一级资本充足率反而从9.31%下降到8.77%。

到了2020年三季度末,泸州银行核心一级资本充足率略微回升至8.84%,一级资本充足率为10.93%,资本充足率为14.21%。

独角金融根据公开数据整理

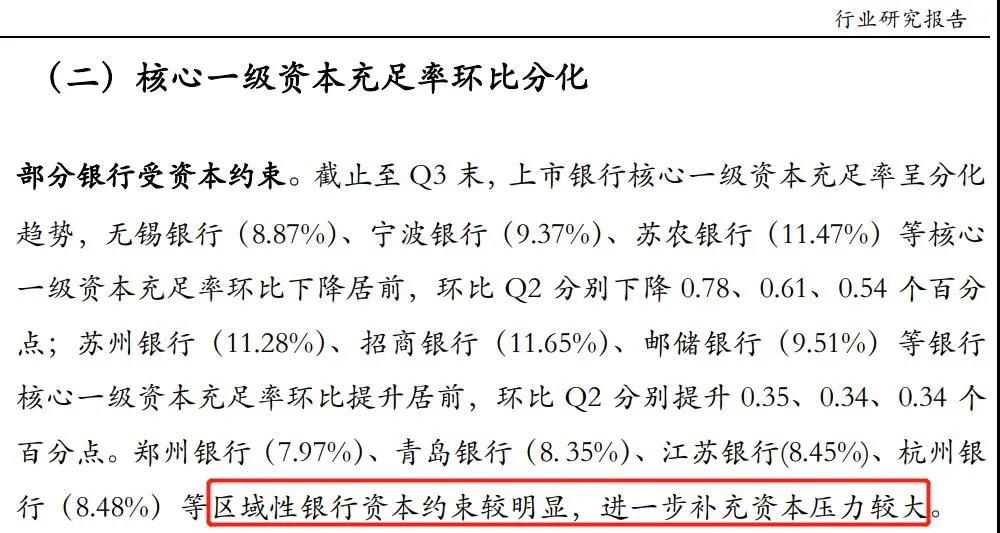

从上图可以看出,泸州银行2019年底、2020年中及三季度末的资本充足率等数据,均处于行业均线以下,核心一级资本充足率也低于区位相近的成都银行。

除泸州银行之外,万和证券分析师沈彦东(0755-82830333-195)的研报指出:区域性银行的资本约束较明显,进一步补充资本压力较大,郑州银行、青岛银行、江苏银行、杭州银行等上市银行都存在这个挑战。

来源:沈彦东研报《银行业2020三季报点评》

当然,根据《商业银行资本管理办法(试行)》,商业银行资本充足率、一级资本充足率和核心一级资本充足率分别不得低于10.5%、8.5%和7.5%,泸州银行均满足要求。

2

频发债券补充资本的同时,泸州银行的不良贷款状况值得关注。

10月30日,泸州银行发布了召开临时股东大会的公告,其中一个重要议案,是针对两笔各1亿元贷款的核销,因贷款贷款人和保证人在2019年10月停止还款。在对相关责任人严肃问责之后,该行董事会决定对这两笔不良贷款进行核销,需要股东大会通过。

2亿元不良贷款的核销,对于泸州银行来说,并不是一个小数目。

截至9月30日,泸州银行的总资产1127.14亿元,总负债1037.74亿元,规模已经达到千亿级,而前三季度其实现的净利润总计6.24亿元。

且从半年度数据来看,虽然上半年泸州银行利息净收入、手续费佣金收入有一定增长,但是预期信用损失同比大增85.34%,达到6.1亿元,拖累了公司的净利润及归属于股东净利润。

来源:泸州银行半年报

其中,贷款预期信用损失是资产减值损失最大组成部分。2020年上半年,贷款(含票据贴现)预期信用损失5.61亿元,比上年同期增长3.15亿元,增幅128.50%。

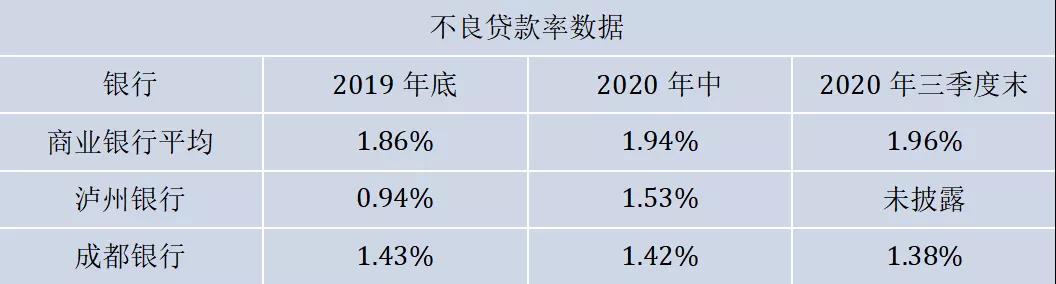

整体而言,2020年上半年,泸州银行期末的贷款总额是533.00亿元,比2019年末增长19.57%;不良贷款总额8.17亿元,比上年末增长4亿元;不良贷款率1.53%,比上年末上升0.59个百分点。

虽然不良率低于同期商业银行平均水平,但是泸州银行不良率增速明显更快一些,同为四川籍上市银行的成都银行不良率水平则是在持续下降。

独角金融根据公开数据整理

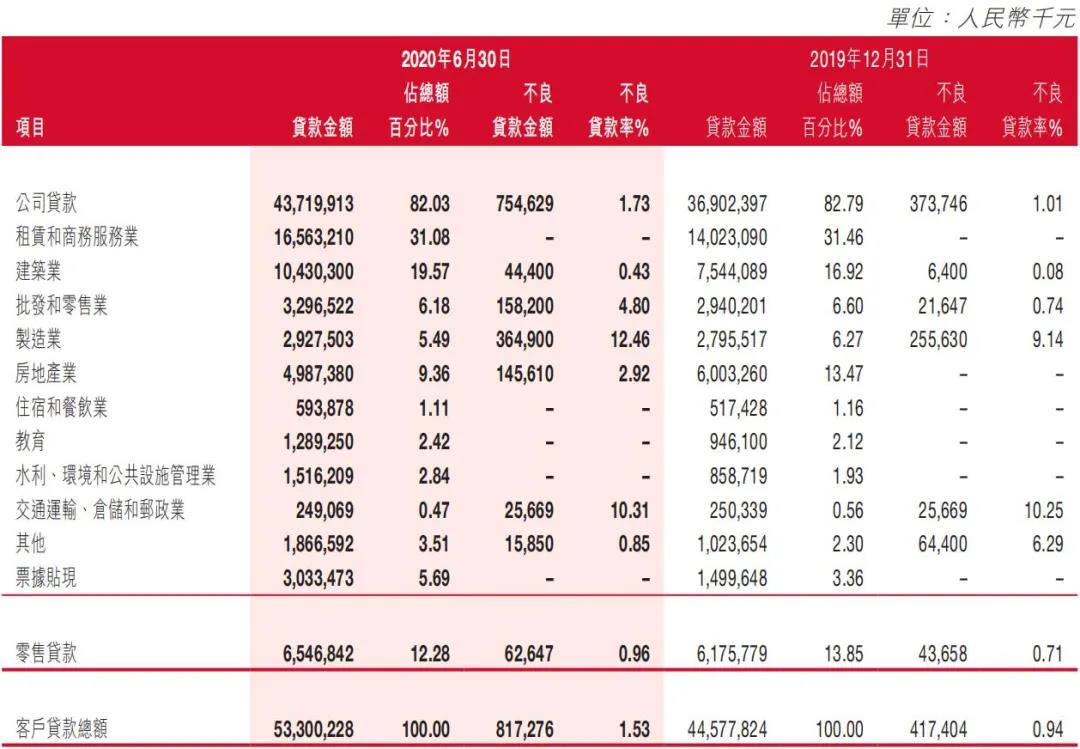

从泸州银行不良贷款的行业分布来看,建筑业、制造业、批发和零售业部分借款人财务状况恶化、还款能力减弱,致使不良贷款金额上升。

制造业、交通运输、仓储和邮政业、批发和零售业、房地产业良贷款占泸州银行公司类不良贷款总额的92.02%。

来源:泸州银行半年报

按客户类型划分,公司贷款类不良率较上年末上升0.72个百分点至1.73%。

零售贷款中的个人经营贷款不良贷款金额上升较快,不良贷款率较上年末上升0.25个百分点至0.96%。

3

泸州银行成立于1997年9月15日,下辖1家成都分行和8家一级支行,共设有28家二级支行,目前正在筹建眉山分行和成都市金牛区、青羊区、金堂县3家支行。

从贷款投放地区来看,到6月30日,泸州地区的贷款金额仍然占据了79.09%,不良率为1.91%。

来源:泸州银行半年报

虽然在积极外拓,泸州银行的客户仍是主要来自本地,半年报提到:“由于地区经济差异等因素,新增的不良贷款主要在泸州地区。”

泸州银行的前十大客户的行业分布也比较集中。

到上半年末,泸州银行十大单一借款人贷款总额为61.74亿元,占到了泸州银行资本净额的57.94%,同时也占整个银行贷款总额的11.58%。

最大单一借款人贷款余额7.43亿元,占到泸州银行资本净额的6.97%。

前十大贷款人当中,来自租赁和商务服务业的有4家,来自房地产业的有2家,建筑业的2家,分布比较集中。上半年泸州银行建筑业的不良贷款率从0.08%上升到0.43%,房地产行业的不良贷款率从0飙升到2.92%,都在增长。

就未来泸州银行的资产质量变化情况,以及贷款投放的主要行业的发展前景,独角金融询问了泸州银行董事会办公室,公司表示“我行已按规定对相关信息予以公开披露,欢迎查阅”。

当然,在今年疫情的特殊背景下,银行业成为支持抗疫,助力经济平稳复苏的重要支撑,泸州银行也不例外。

为了缓解企业尤其是小微企业年内还本付息资金压力,帮助企业渡过难关,泸州银行一部分贷款实施阶段性延期还本付息,涵盖普惠小微贷款(包括单户授信1000万元及以下的小微企业贷款、个体工商户和小微企业主经营性贷款)和其他中小微企业及大型国际产业链企业(外贸企业)贷款。

此外,泸州银行在金融科技领域的创新动作也可圈可点。

2019年,泸州银行与华为共建“未来银行”实验室,双方在网络虚拟营业厅项目上积极探索,也是向万物互联迈进了一步。今年9月29到30日,双方还共同在泸州举办了“2020年华为中小银行金融科技峰会”,探讨中小银行数字化转型实践和金融科技新方向。

猜你喜欢

泸州银行多位高管超长期服役,不良资产堆积近12亿,客户集中度问题凸显

截至2024年6月末,泸州银行的不良贷款率1.39%,较上年末提升4个基点,不良贷款余额13.84亿元,较上年末上升1.39亿元。

博望财经

博望财经

野马财经

野马财经

财富独角兽

财富独角兽