1933亿华晨集团被破产重整!账上513亿资金去哪了?

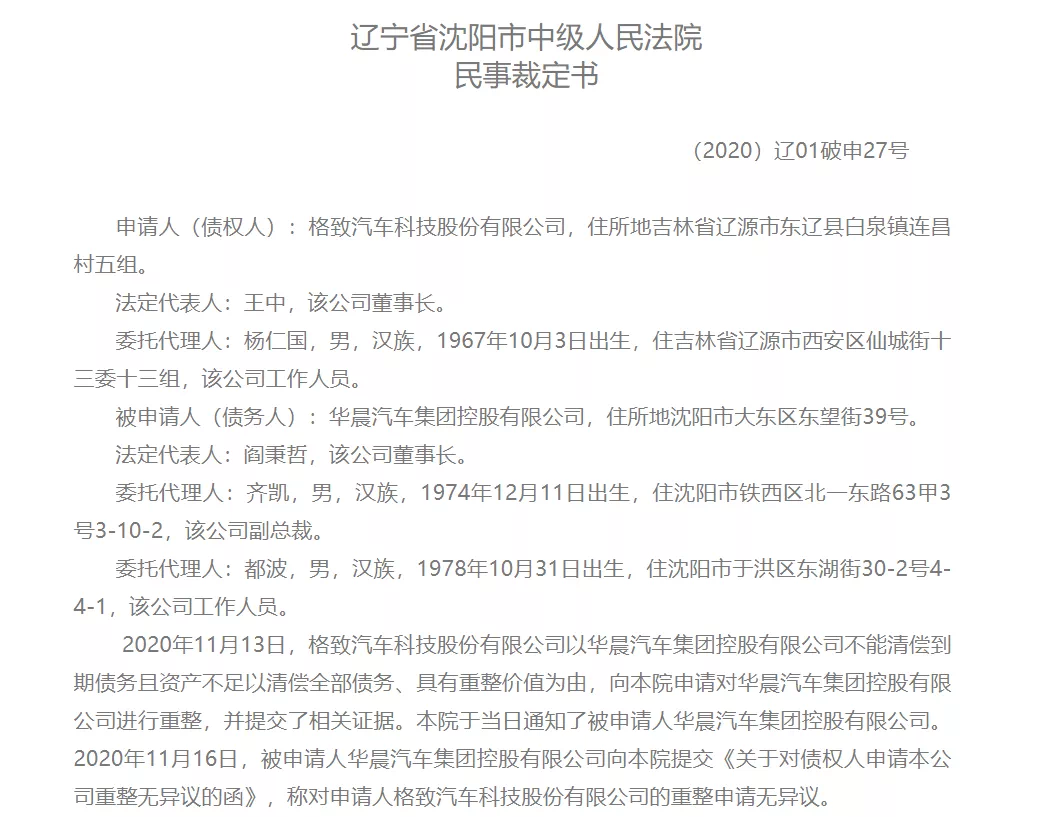

11月20日,沈阳市中级人民法院裁定,受理债权人格致汽车科技股份有限公司对华晨汽车集团控股有限公司(下称“华晨集团”)重整申请,标志着这家总资产1933亿的老牌车企,正式进入破产重整程序。

受此影响,华晨集团相关股票纷纷上涨。其中,华晨中国(1114.HK)今天盘中上涨一度接近10%,截至收盘,股价报收7.48港元,收涨8.25%。A股市场方面,申华控股(600653.SH)和金杯汽车(600609.SH)双双涨停。

01

破产重整早在“意料之中”?

法院裁定显示,华晨集团存在资产不足以清偿全部债务的情形,具备企业破产法规定的破产原因。但同时集团具有挽救的价值和可能,具有重整的必要性和可行性。

图片来源:法院公告

对此,华晨集团有关负责人对外表示,本次重整只涉及集团本部自主品牌板块,不涉及集团旗下上市公司及与宝马、雷诺等的合资公司。公司作为宝马在中国最重要的合作伙伴,集团重整后有望实现重生,尽最大努力挽回债权人损失。同时华晨宝马仍然是其未来稳定的利润来源,而且还将不断推出新产品,扩大规模。

此前华晨集团已发生违约,有债权人表示,华晨重整并不意外。“意料之中的事情,上上周五(11月6日)质押华晨中国股权,上周五(11月13日)被申请重整,这周五法院受理。”该债权人说。

其进一步指出,“(华晨集团)破产重整后,所有保全执行都已解除,(目前)等管理人进场和重整方案的出台。弱势的债权人已经没有应对计划了,之前该做的也都做了。”

该债权人认为,“法院受理之后进入司法程序,大家就平等了,最后的博弈可能是在重整方案上。”

对此,记者致电华晨集团,对方表示尚未接到正式通知,目前以正式公告为准。

据11月16日晚间华晨集团公告称,目前,华晨集团已构成债务违约金额合计65亿元,逾期利息金额合计1.44亿元。

随着后续重整的推进,华晨集团庞大的债务问题,以及令外界疑惑的财务状况都将被推到聚光灯下。

02

总负债1300亿元,162亿债券待兑付

华晨集团债券首次违约,发生在不到一个月之前的10月23日。

当时,华晨集团10亿元的私募债“17华汽05”未能按期兑付,是华晨集团首次债券违约。

资料显示,“17华汽05”发行于2017年10月23日,发行规模10亿元,票面利率5.3%,期限3年,本应于2020年10月23日到期兑付。

对于违约原因,华晨集团当时称公司流动性紧张,资金面临较大困难,仍在努力筹集资金,与投资者协商解决。

公开信息显示,华晨集团作为辽宁省属国企,直接或间接控股、参股四家上市公司,并通过旗下上市公司华晨中国与宝马合资成立华晨宝马公司。有中华、金杯、华颂三个自主品牌和华晨宝马、华晨雷诺两个合资品牌。

华晨集团作为我国汽车产业的主力军,历史可追溯到1949年成立的国营东北公路总局汽车修造厂。

目前,华晨集团在辽宁、四川和重庆有6家整车生产企业,2家发动机生产企业和多家零部件生产企业;拥有华晨中国、金杯汽车、上海申华和新晨动力4家上市公司,员工4.7万人。

在业务板块布局上,华晨汽车以整车、动力总成、核心零部件的研发、生产、销售和汽车售后市场业务为主体,也涉足汽车金融、新能源(风电等可再生资源)等其他产业。

经历数年发展,华晨集团已成为资产逼近两千亿的“汽车巨头”。截至今年6月底,华晨集团总资产为1933.25亿元,总负债为1328.44亿元,所有者权益为604.81亿元。

公开信息显示,除“17华汽05”外,华晨集团未偿还债券还有13只,余额为162亿元。从到期分布情况来看,2021年、2022年将是债券到期及回售压力的集中期。

图片来源:企业预警通

具体而言,华晨集团的未偿还债券包括:17华汽01、19华晨02、19华晨04、19华晨05、19华晨06、19华集01、20华集01、20华晨01、18华汽债01、18华汽债02、18华汽债03、19华汽债01和19华汽债02。

图片来源:企业预警通

03

账面货币资金513亿元,去哪儿了?

在10月26日债券停牌公告中,华晨集团坦陈,目前公司流动性紧张,资金面临较大困难。仍在努力筹集资金,与投资者协商解决。

但根据2020年半年报,彼时,华晨集团账上尚有513亿元的货币资金。

财务数据显示,截至2020年6月末,华晨集团合并报表货币资金为513.76亿元,其中受限部分为167.58亿元,非受限部分为346.18亿元。

图片来源:华晨集团半年报

账面有三百多亿的非受限货币资金,华晨集团为何还不起10亿元的债券?

对于上述问题,债市观察拨打华晨集团2020年半年报信息披露负责人高新刚的联系电话,但并未得到有效回复。

而对于华晨集团近170亿元受限货币资金,业内人士表示,国内的商业汇票如果没有银行承兑是不被上游供货商接受的。企业通常先将现金存入银行作为保证金,再由银行对企业开出的商业票据提供承兑,企业再将银行承兑汇票支付给上游供应商作为支付对价。

一般而言,保证金是承兑金额的一定百分比,50%到100%不等。华晨集团的票据保证金的余额是158亿元,而其应付票据的余额是224亿元,可见无法用于偿还金融负债。

与此同时,华晨集团保证金比例大概在70%的水平,符合市场操作惯例。如果不对这块进行调整,财务报表分析时的流动比例、速动比率,现金比率都会出现失真。

"华晨集团短期偿债压力很大",中证鹏元报告指出,华晨集团母公司货币资金仅为117.42亿元,且大部分因票据等原因受限,债务也主要集中在母公司层面。

截至2020年6月末,华晨集团母公司非受限现金只有5.34亿元。合并报表的326亿元非受限货币资金大部分是合资公司或旗下上市公司动不了。

广发证券固收分析师刘郁亦表示,华晨汽车债券违约的原因主要在于自主品牌盈利弱,盈利严重依赖华晨宝马,即将剥离华晨宝马对公司再融资能力产生冲击。

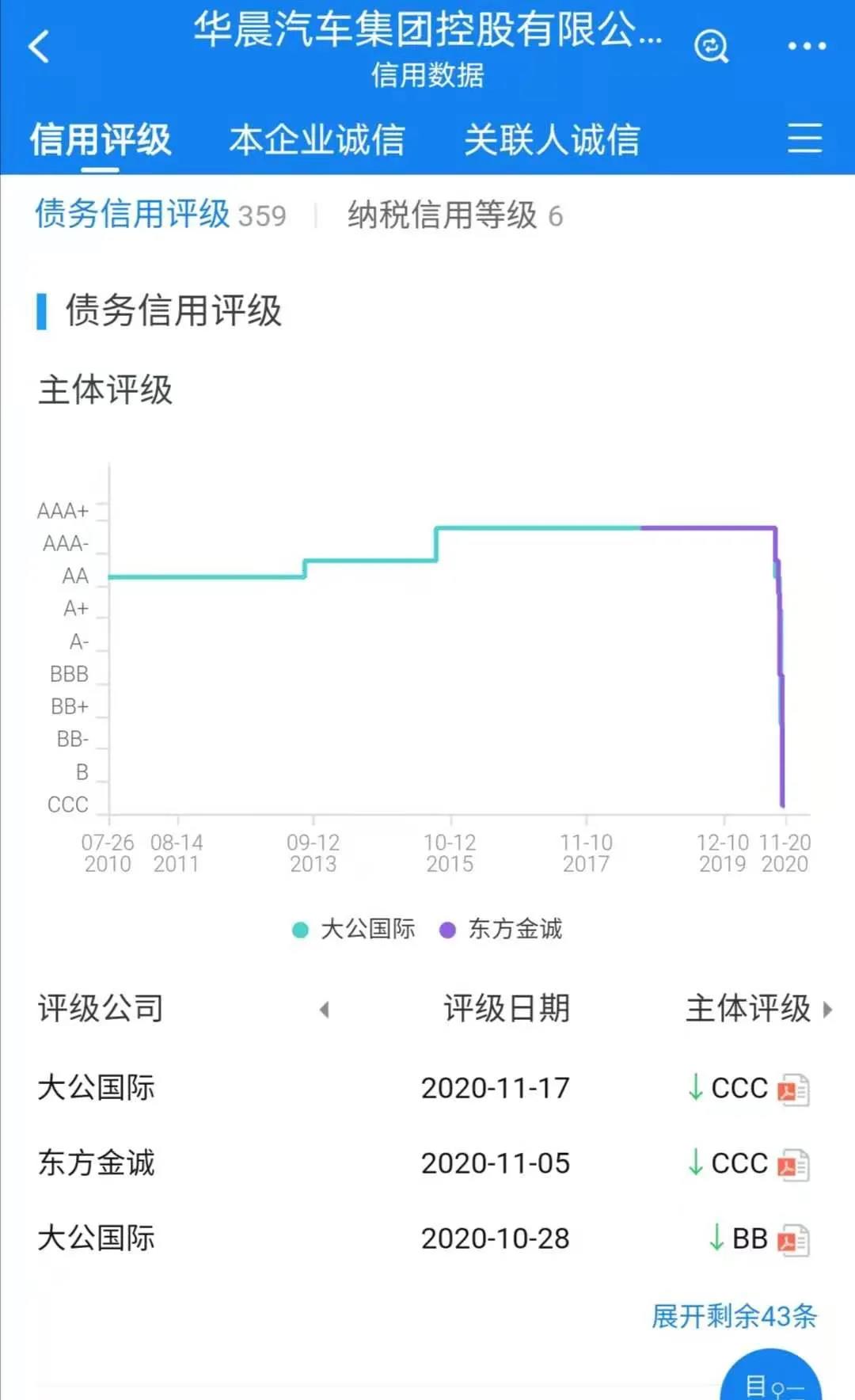

冰冻三尺非一日之寒。债券违约前后,东方金诚、大公国际纷纷下调了华晨集团的信用等级。

图片来源:企业预警通

企查查法律风险信息显示,华晨集团当前被法院列为被执行人共18次,执行标的总金额达5.03亿元。

另据梳理,截至今年上半年,华晨集团已有多笔银行贷款本息逾期,金额超过6000万元。此外,还有一笔债权投资计划,和一笔信托贷款本息逾期。

按照2017年华晨集团与太平资管签署的《债权投资计划投资合同》,华晨集团应于今年9月21日划拨季度应付利息,但截至10月14日,华晨集团仍未将利息划拨至托管人账户。

今年10月12日,华晨集团未按时兑付《江苏信托-信保盛158号(华晨汽车)集合资金信托计划》的贷款本金10亿元、两千万利息以及罚息668.38万元。

所以,“17华汽05”违约只是华晨集团债务风险的一个缩影,在其背后,是华晨集团与德国宝马的渐行渐远。

04

“现金奶牛”将离去,埋下华晨衰落伏笔

公开信息显示,华晨宝马成立于2003年5月,是宝马集团和华晨集团共同设立的合资企业,业务涵盖BMW品牌汽车在中国的生产、研发、销售 、售后服务以及采购。

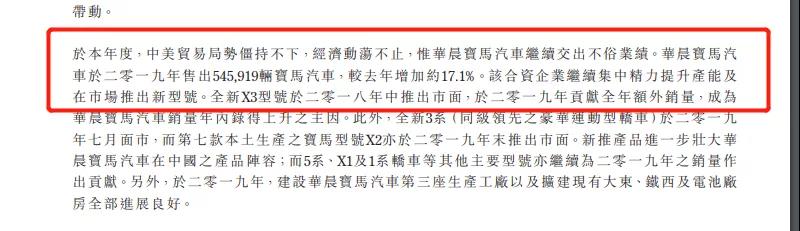

在汽车行业,虽然因为常被消费者“抠车标”,导致华晨宝马难以与正牌的进口宝马相提并论,但汽车销量却相当可观。据2019年年报显示,华晨宝马去年共售出54.59万辆,增幅17.1%。在传统汽车行业走低的大环境下,取得如此成绩可谓优秀。

图片来源:公司公告

但是,根据华晨集团与宝马集团此前的协议,这个“好孩子”在不久的将来就要离开华晨集团。

2018年10月,华晨集团旗下港股上市公司华晨中国发布公告称,将向宝马集团出售华晨宝马25%股权。作为股权转让的附加条件,双方合资合同限期也由原来的2028年延长至2040年。

此前双方各占50%的股权,此次股权变更后,华晨集团将失去对华晨宝马的控股权。这也就意味着,华晨宝马的利润将不再并入华晨控股的财务报表。

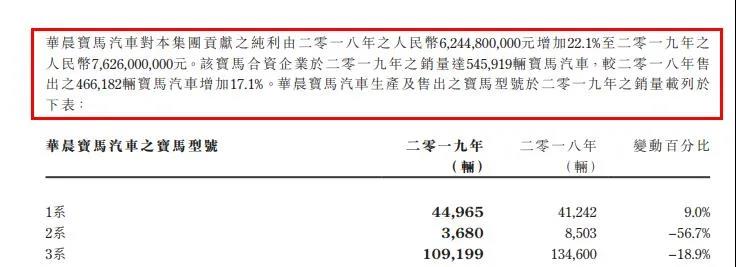

2019年报显示,华晨宝马贡献的纯利润为76.26亿元,比去年增加了22.1%。上市公司华晨中国2019年净利润之所以实现正增长,完全得益于华晨宝马的业绩和销量增长。

图片来源:公司公告

而对于华晨集团来说,2019年期净利润为109.5亿元,扣非净利润为74.24亿元,华晨宝马的业绩同样占据了主导位置。

图片来源:公司财报

2019年报显示,华晨集团总负债为1447.81亿元,负债率74.11%,其中一年内到期的非流动负债为78.44亿元,增加了55.6%;其他流动负债为35.36亿元,增加了248.9%。

图片来源:公司财报

债务增幅一目了然。如今回头再看,似乎早已为今天的重整埋下了伏笔。

猜你喜欢

中国汽车商品出口“一带一路”国家增长显著,新能源汽车成亮点

在汽车整车出口方面,中国向“一带一路”国家出口了442.7万辆汽车,同比增长29.1%,占汽车整车出口总量的69.1%。比亚迪才是一次真正的“国运级”突破

在全球所有产业中,汽车产业都称得上是规模最大,对一国经济影响最深远的产业之一。是比亚迪助力中国自主汽车品牌夺回了国内市场的主导权,并有望助力中国汽车品牌在全球汽车工业中获得举足轻重的地位。中国新能源车辆总数突破3000万大关,驶入高速发展快车道

2024年末我国新能源汽车保有量达3140万辆,年度新注册1125万辆,增幅51.49%。市场快速增长得益于技术突破、基础设施完善及消费者环保意识提升。现存相关企业超138.2万家,2024年新增33.5万余家。

野马财经

野马财经

猎云网

猎云网

博望财经

博望财经

砺石商业评论

砺石商业评论