唯品富邦消金获批筹建,唯品会的金融生意还好吗?

近年来,消费在国民经济中异军突起,成为经济升级转型的主要动力,作为刺激、扩大、升级消费的主要工具——消费金融也呈现出良好的发展势头。根据《中国消费金融创新报告》,2020年消费金融市场规模将达到12万亿以上。

最近,四川省唯品富邦消费金融获批筹建,加之此前获批的平安消费金融、小米消费金融、阳光消费金融、蚂蚁消费金融,2020年以来已有5家消金公司获批。截至目前,全国获批筹建及运营的持牌消费金融公司共计33家。据媒体报道,京东也正在北京积极申请消费金融牌照。

前有阿里的蚂蚁金服(现蚂蚁集团),后有京东的京东白条等,巨头夹击、监管趋严的环境下,唯品会等新玩家入场,又有多少优势和机遇?

01

巨头夹击,唯品会“上位”消金艰难

在互联网消费金融领域,对于电商系玩家来说,多年经营的生态圈中积累了大量的活跃用户,在消费场景中提供金融服务顺理成章。同时,用户海量的交易数据,也为消费金融的大数据风控提供诸多便利,互联网电商相比传统金融机构能够以更低成本和更高精度度量用户的风险水平。其中,具有代表性的便是“京东白条”和“蚂蚁金服”。

随着京东电商业务规模不断扩大,以及为吸引消费者在购物体验,尤其是物流服务、售后服务等方面的发力,今年618期间,用京东白条支付的用户一度创下了180秒破十亿成交额的记录。

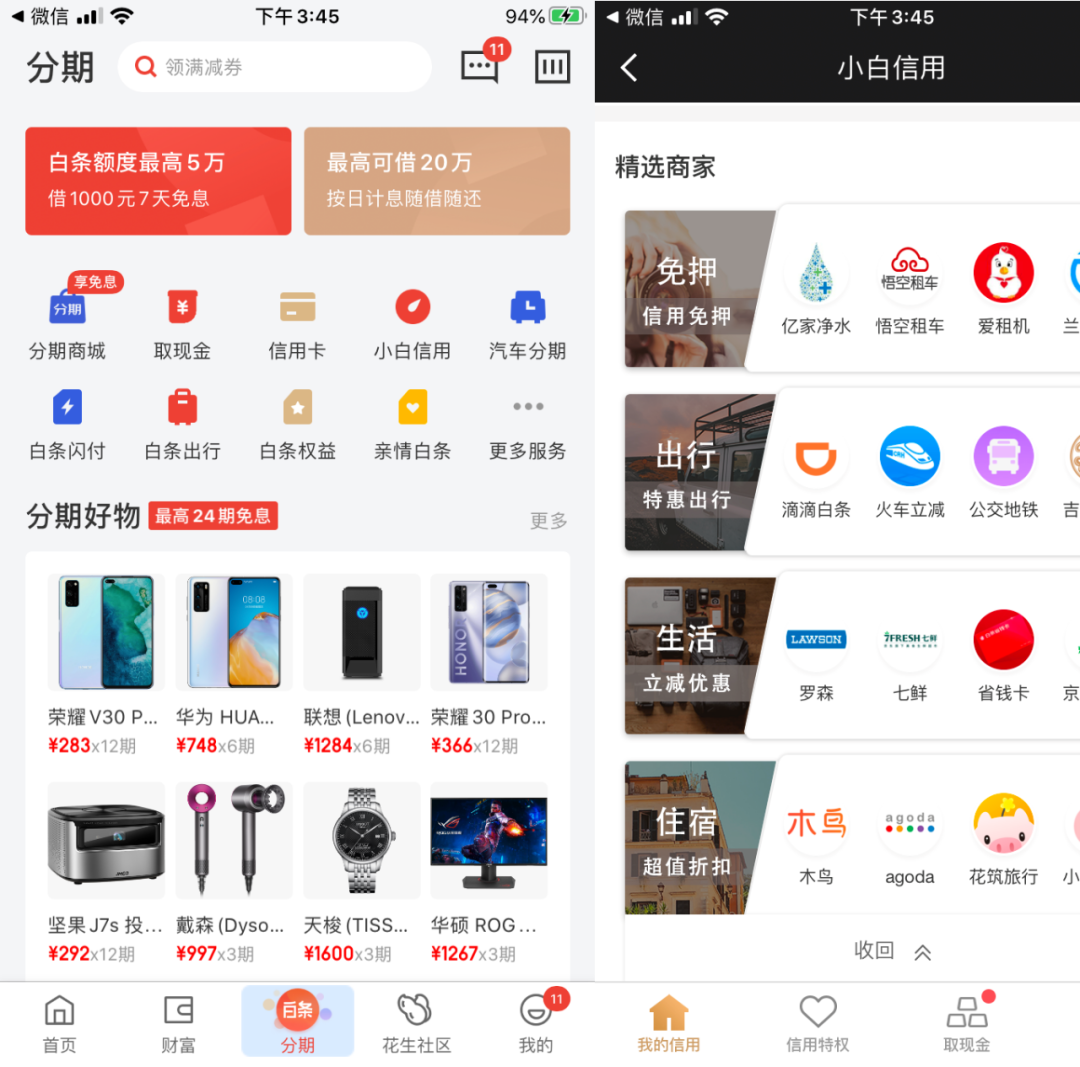

京东消费金融布局(部分)

据披露,截至2020年上半年,京东白条活跃用户数为5544.61万人,截至2019年末,京东白条的应收账款余额为441.22亿元。

蚂蚁金服更是不用多说,当年依附于淘宝的交易平台,已然成长为独当一面的金融巨兽,依托阿里电商平台和支付宝,旗下主打消费分期的“蚂蚁花呗”和小额取现的“蚂蚁借呗”是其消费金融的两款主力产品。

蚂蚁的场景生态

数据显示,截至2020年6月30日,花呗用户的平均贷款余额约为2000元,按照花呗有4亿用户规模估算,蚂蚁花呗的规模约8000亿元。

凭借自身成型的消费场景和积累的客户资源,可以通过较低的成本获得较高的流量,与其消费金融产品实现优势互补,同时依托自身多元化的金融布局更加创新发展,可以说,在当前互联网消费金融的电商系玩家中,蚂蚁和京东具有绝对明显的优势。

相比之下,2016年才通过全额收购第三方支付公司倍付科技,拿到执照入局互联网金融的唯品会,在被巨头蚕食环境中,采用怎样的策略来拓展交易场景和沉淀老用户及收割新用户备受关注。

说起来,作为一家主打品牌特卖的高端购物平台,自带场景和流量的唯品会,后发优势也不差,在自有生态中引流、获客都似乎不难。以服装为主要品类的垂直电商中,“优等生”唯品会开展消费金融业务或许水到渠成。

路可以走,但能走多远仍待思考。尽管具备后发优势,但其金融业务发展前景受限于自有生态空间,如果生态不够大,便会很快遇到天花板。一旦走出自身生态圈,在激烈的外部竞争下,其短板也会很快显现。

02

业务已由大家保险集团受让,消费者权益不受影响

唯品会有一个致命的弱点:过于垂直。

自定位到“一家专门做特卖的网站”后,唯品会就和“清库存”“甩尾货”的标签紧紧绑在了一起。品牌特卖的标签为唯品会整体业绩带来持续盈利,2020第二季度,公司净营收为241亿元,同比增长6%,且高于市场预期的237.84亿元;美国会计准则下,归属股东净利润为15.36亿元,较去年同期大幅增长88.9%,亦高于市场预期的11.54亿元,这也是唯品会第31个盈利季度。

但成也库存,败也库存。

服装库存是唯品会切入市场的定位,也是低价高品质的来源,C2M(顾客对工厂)的理念下,唯品会采用自营模式,赚取尾货差价,并实行买手制,全球共有超过1300名买手,主打高性价比的正品尾货,制定了“品牌折扣+限时抢购+正品保障”的电商模式,为上游服装品牌缓解库存压力,也以此来提升公司的业绩。

2018年第三季度,唯品会再次提出专注于特卖,想与阿里、京东等形成差异化定位。只不过这个目标并没有实现,唯品会专注的品牌特卖,京东阿里随后也在自身购物平台设有频道专区,加上拼多多的崛起,“品牌特卖”“大折扣”“超低价”“清库存”不再是唯品会的王牌。

巨头夹击下,唯品会的用户数据艰难爬坡。财报显示,2018年、2019年,唯品会的活跃客户数分别增加了4.67%、14.05%,增速缓慢。具体而言,2019年,唯品会的活跃用户数为6900万,而同期阿里活跃用户超7亿、拼多多活跃用户超4亿、京东活跃用户超3亿。

值得一提的是,财报数据中,唯品会的复购率惊人:复购用户的订单占比超过95%。超过九成的复购率,不得不说唯品会的用户粘性真高。但从另一个角度来看,唯品会新用户带来的订单占比不超过5%,流量天花板非常明显。

流量的落后,或许也将为唯品会布局消费金融之艰难埋下伏笔,在巨头流量大军压境之下,垂直电商做“小而美”的美好愿望注定是幻想。

鸿沟变天堑,互联网消费金融的电商玩家中,唯品会又何止落后了流量这一点。

比起京东、阿里在教育、旅游、零售、医疗、餐饮、校园、装修等场景领域的布局,唯品会沉淀的既有服饰等品类与扩张的新品类在用户金融消费场景中组合能力显得十分薄弱,基于3C产品消费、租房、二手车、大学生、蓝领消费、装修等细分领域的场景创新方面,唯品会是个“落后生。”

2015年11月,唯品会上线消费金融产品“唯品花”,类似于蚂蚁花呗和京东白条。但唯品会缺少自己的场景生态,其在在服装、旅行、居家、化妆品等方面有广泛的用户基础,也早有涉足,而在更广阔的教育、装修、蓝领、餐饮、游戏等方面处于短板甚至空白状态。

自身场景赋能下,唯品会在金融领域的布局除了“唯品花”,还推出了现金贷产品“唯品花取现”、理财产品“唯品宝”和“唯多利”、唯品众筹、唯品信用分等多款金融产品,服务内容包括供应链金融、消费金融、理财、保险、支付、征信等各方面。不过自2019年6月25日起,唯品会已经停止开通理财账户,上线的“唯安盈”、“唯多利”、“唯品宝”等也先后折戟,仅剩信用卡与借款服务,面向C端的金融产品全面收缩。

公司披露的2019年年报显示,唯品会全年营收为929.9亿元,同比增长10%;财报中金融业务不仅“隐身”,且包含其在内的其他收入仅3亿元,营收占比仅为4.6%。截至2019年底,客户消费信贷余额下降至13亿元,和2018年末的57亿元相比,同比下滑80%。

唯品会在2020年财报会议中也表示,唯品花消费金融业务将会逐步转型为助贷模式,通过为用户介绍贷款平台获取佣金的方式盈利。

业内人士认为,缺乏场景支撑的“现金贷”脱离了消费金融发展以“金融助推实体经济发展,消费促进经济升级与转型”为主的初衷。在流量方面和场景方面的落后表现,是唯品会金融业务表现不佳的重要原因。

目前,各家银行大力推广信用卡服务,蚂蚁花呗、京东白条等大行其道,市场上各类消费金融产品层出不穷……在这样的时间窗口下,唯品会再向用户推广消费金融产品,何其难也!

03

CFO出走高瓴资本减持,市值蒸发200亿

事实上,早在2018年,唯品会就提出联手富邦金控筹建消费金融公司。

当年9月19日,富邦华一银行母集团富邦金控发布公告称,拟以1.25亿人民币、占股25%在大陆地区参与发起设立消费金融公司,但该申请在两年前由于政策收紧暂时搁浅,苦等两年终于获批。

而资本市场对唯品会的热情却在逐渐消退。

唯品会在财报中披露,CFO杨东皓因个人原因将于今年11月辞任唯品会职务。随后有媒体爆料称,杨东皓接下来将加盟完美日记母公司逸仙电商,或协助公司上市事宜。CFO出走的消息之外,唯品会对三季度的业绩预期亦不乐观,公司业绩指引称,预计营收区间为206亿元至216亿元,同比增长5%至10%,低于分析师预期。“

对于CFO的离职,唯品会方面没有进一步解释,仅对外表示已开始新CFO的调查程序。但财报发布之时高管出现变动,各种猜测的声音影响着资本市场的信心。财报发布当晚,唯品会股价盘中一度大跌23.92%,收盘时最终跌幅为19.45%,市值损失约214亿元人民币,第二天颓势不减,市值继续增发40余亿元。

值得一提的是,8月14日,高瓴资本在美国证监会网站发布的公司2020年第二季度的美股持仓情况显示,其减持了持有的唯品会股份股票,合计156.77万股。但增持了阿里、拼多多。

犹记得杨东皓任职CFO期间的豪言:未来唯品会将形成以“电商、金融、物流”为支持的“三驾马车”架构。

而今,唯品会的“三驾马车”已然分崩离析,金融服务全面收缩,物流业务“卖身”顺丰物流,CFO出走,市值蒸发200亿,高瓴资本减持······唯品会“秋意”甚浓。

流量、场景、金融生态干不过阿里、京东,价格拼不过拼多多,目前来看,唯品会想要和巨头瓜分消费金融市场的大蛋糕,前景莫测。

猎云网

猎云网

博望财经

博望财经