新东方“老树发新芽”?

作者 | Eastland,虎嗅研究总监

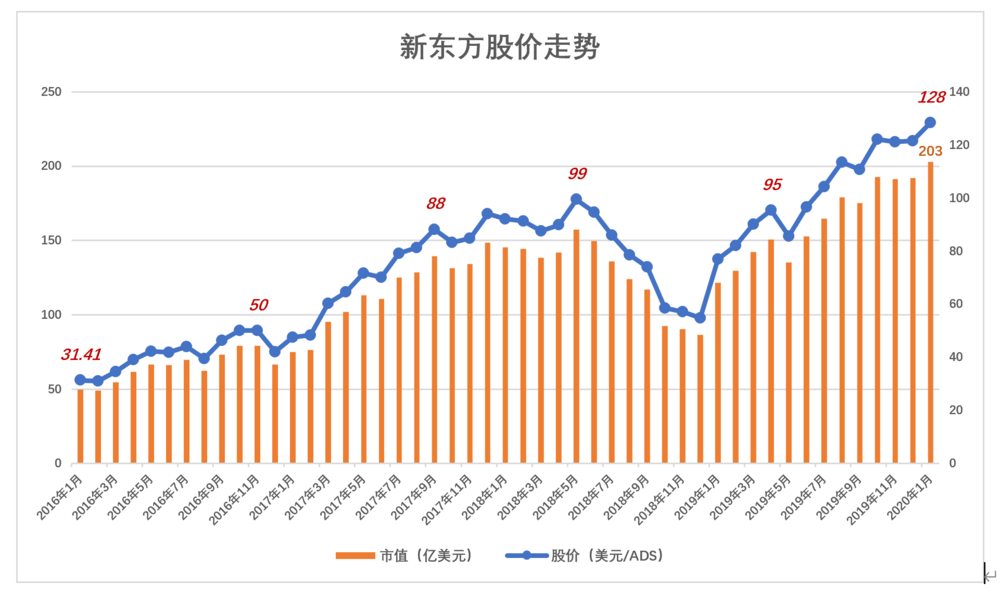

美东时间2020年1月6日,新东方(NTSE:EDU)股价创128.4美元新高、以203亿美元市值居中概股第七位,与下一个赶超对象携程(NASDAQ:TCOM)仅有7亿美元差距。

2018年12月,新东方股价收于55美元,对应市值87亿美元。一年涨了133%,对已上市13年的公司算是老树发新芽,关注新东方的投资者自然会想到俞敏洪的“五连发邮件”。

2019年春节前,俞敏洪连发五封“内部邮件”,宣布自任“三化工作小组”组长,在2019自然年及2020财年(2019年6月1日至2020年5月31日,从“六一儿童节”开始,好记)“强烈推进‘三化’”——要“脱胎换骨”,“洗心革面”,“厘清业务思路,调整组织结构,改变利益格局,推动思想变革”。

2019年10月22日,新东方发布2020财年Q1业绩——营收突破10亿美元,同比增长24.6%;经营利润2.46亿美元,同比增长52.6%;净利润超过2亿美元,同比增长67.8%。财报发布同时,新东方预计2020财年第二财季营收将在7.54亿美元到7.71亿美元之间,同比增长26%~29%。

营收保持20%以上增速,利润率大幅提高,“俞组长”全力推动“三化”的效果似乎非常明显,但过于“立杆见影”。

营收增速上升还是下降?

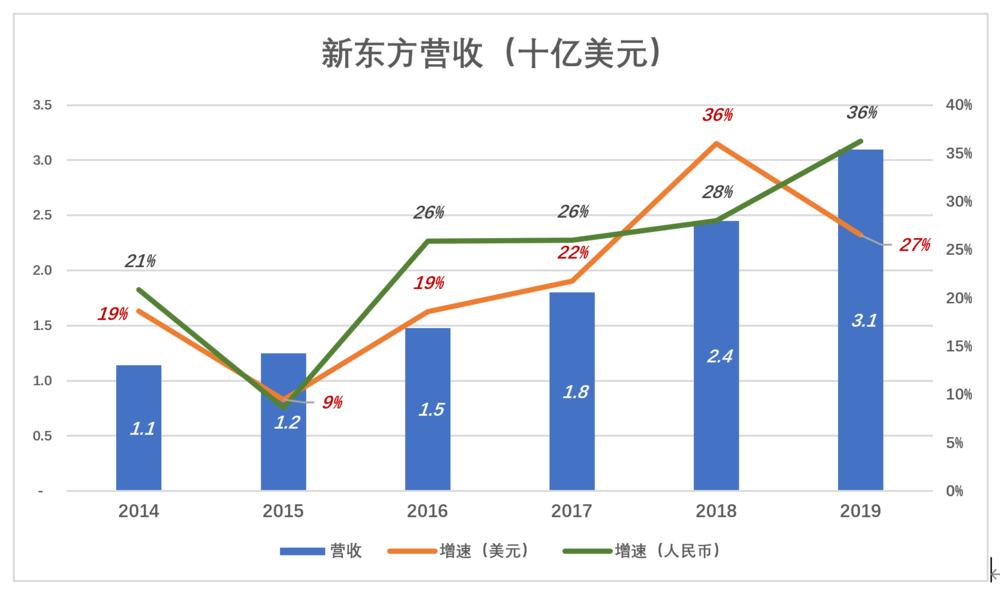

2006财年,新东方营收7.7亿人民币,按当时的汇率不到1亿美元,同比增速不到20%。

2006年9月在纽交所上市后,新东方营收快速增长,2007财年、2008财年营收同比增速分别达到36%和52%,2014财年营收突破10亿美元、为2006财年营收的10倍。

新东方的“黄金8年”是大背景、大趋势决定的,同时也证明上市这个决策是正确的。纽交所上市公司这块金字招牌,让新东方在吸引人才、获得学员信任及舆论认可等方面事半功倍。

2015财年,新东方营收增速跌至9%,2016、2017两个财年增速也只有19%和22%。2018财年,营收增速大幅提高到36%,2019财年又降至27%。

新东方挣的是人民币,财报披露的是美元。2016、2017、2018、2019四个财年截至日(各自然年的5月31日),人民币兑美元的汇率分别为6.58、6.81、6.41、6.90。剔除汇率波动因素,2018财年、2019财年营收增速分别为28%和36%。2019财年营收增速高于2018财年,可见汇率波动对上市公司报表影响之大。

前几年在人民币汇率开始向下波动时,某些中概公司第一时间把财报披露币种从美元改为人民币(搜狐、唯品会等),这不违法但暴露了公司管理层的“鸡贼”。

值得表扬的是多数中概公司,阿里、百度、新东方等等,都有足够“定力”抗拒这种“不是诱惑的诱惑”。之所以说“不是诱惑”,因为人民币总有向上波动的时候,难不成到时再把财报披露币种改回去?

对新东方这家挣人民币的公司,研究营收还是用人民币更准确,以此算来2019财年营收增速比2018财年高8个百分点。

许多人错判互联网与传统行业的关系,认为互联网可以颠覆一切。新东方“长盛不衰”说明,至少在教育领域“耳提面命”“言传身教”不能被远程教育完全替代。

“逆势而上”还是“顺势而为”?

1)营收构成

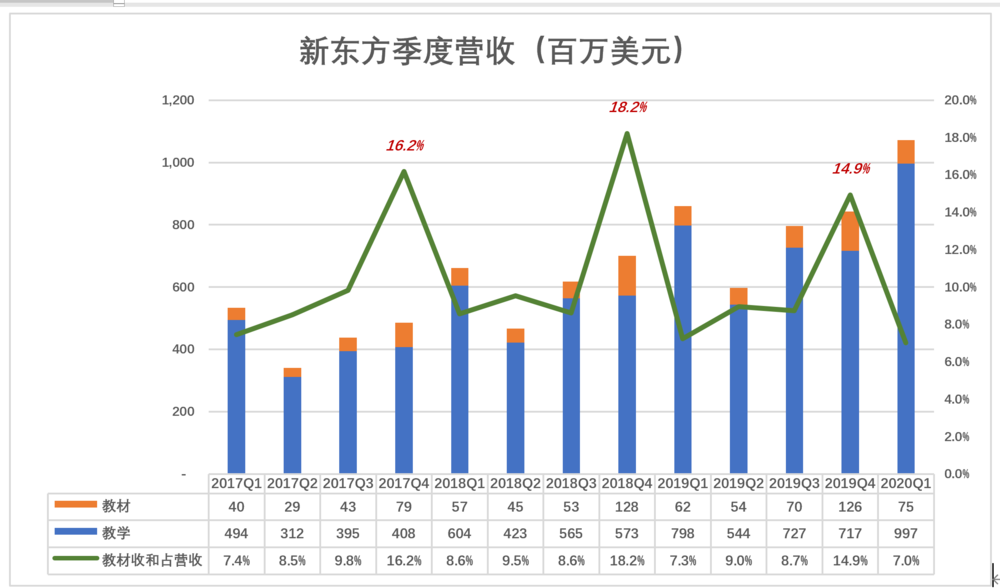

新东方将营收分为教学、教材两个部分。

每财年第四财季(截至自然年的5月31日)教材销售收入都会暴涨,显然是学员为暑期课程订购教材。

2019财年Q4,教学、教材收入分别为7.17亿美元和1.26亿美元,教材收入占总营收的14.9%,较2018财年Q4占比下降3.3个百分点。

由于业务的特点,教材、教学收入同时获得,但前者在当季确认销售收入,后者先列为“递延收入”,待授课结束才确认营收。因此在学员报名、购买教材的旺季,教材销售收入占营收比例有些“畸形”。

上市公司在财报中单独披露的业务,应当具有相对独立的成长空间,便于投资者观察、预测各板块的增长情况。比如阿里数字娱乐、阿里云虽然与电商业务有“相辅相成”的关系,但基本上可独立于电商业务增长。

腾讯广告与游戏都能独立成长,从2019年Q1开始,腾讯又将“金融科技与企业服务”从“其它收入”中拆分出来单独披露。新板块包括数字支付、金融服务及云服务,单独披露说明腾讯To B板块已然成形。

教材业务完全由教学业务衍生,单独披露对投资判断新东方成长性价值较低。

2)线下“逆势”扩张

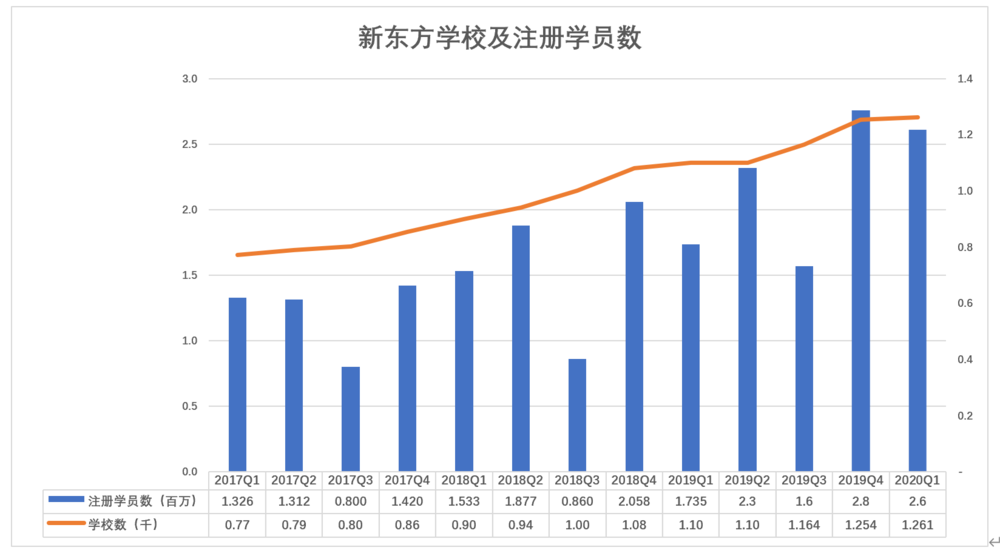

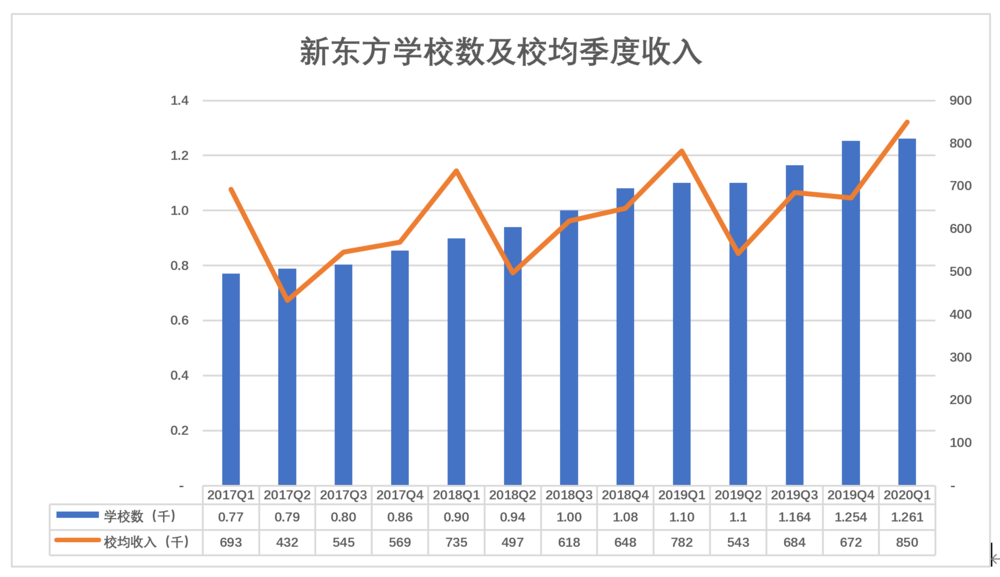

面临互联网冲击,个别教育品牌甚至关掉全部线下课堂All in线上,新东方却逆势增加线下投入,学校及教学中心数稳步增长:从2015财年Q1的711所到2020财年Q1的1261所,平均每季度增加23所。

值得注意的是,新东方学校/教育中心的单位效益呈稳步增长。2015财年Q1、2017财年Q1、2019财年Q1,单校季度收入分别为55.4万、69.3万和78.2万,年均增长9%。

各财年校均收入峰值出现在第一财季(即包含暑假的自然季),而低谷出现在紧随其后的第二财季(截至到自然年的11月末)。

新东方运营数据反映出辅导行业的周期性:包含春节的Q3财季是全年的低谷;Q4财季是财年教材销售收入高峰;紧随其后的Q1财季是财年教学收入的高峰;Q4-Q1-Q2注册学员数越累越高,直到Q3“跳水”。例如2019财年Q2,注册学员230万,Q3跌至160万。#160万学员在寒假坚持上课#

一半靠天,一半靠自己

1)“暴利”行业

新东方主要成本是教师薪酬、教室租金和教材成本,2010财年之前毛利润率保持在62%一线。2014财年降到60%、2015财年降至58%、2018财年降到56%、2019财年H1降至54%。显然,新东方未能将人力成本和租金上涨全部转嫁给学员。

每个财年第一季度是营收的峰值也是毛利润率的峰值。2015、2016和2017三个财年的一季度毛利润率都在62%一线。2018、2019和2020三个财年一季度毛利润率分别为59%、57%和59%,掉了2个百分点。与外卖、线下零售等行业相比,线下教育算是“暴利”了。

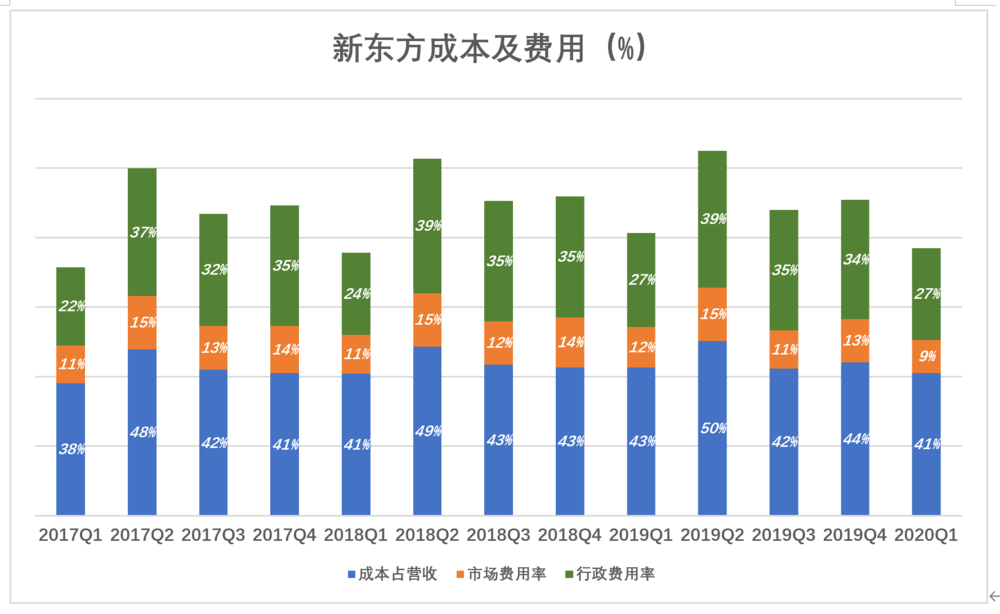

2)费用控制“下不去手”

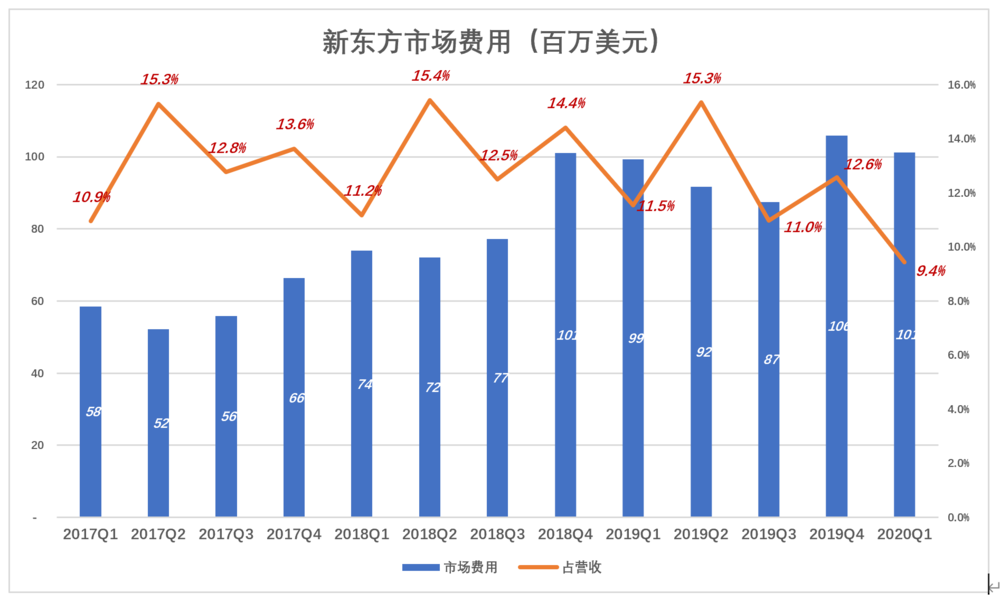

由于品牌深入人心,新东方市场费用在招生旺季约占营收的15%,淡季约为11%。2020财年Q1市场费用1亿美元,占营收的9.4%。

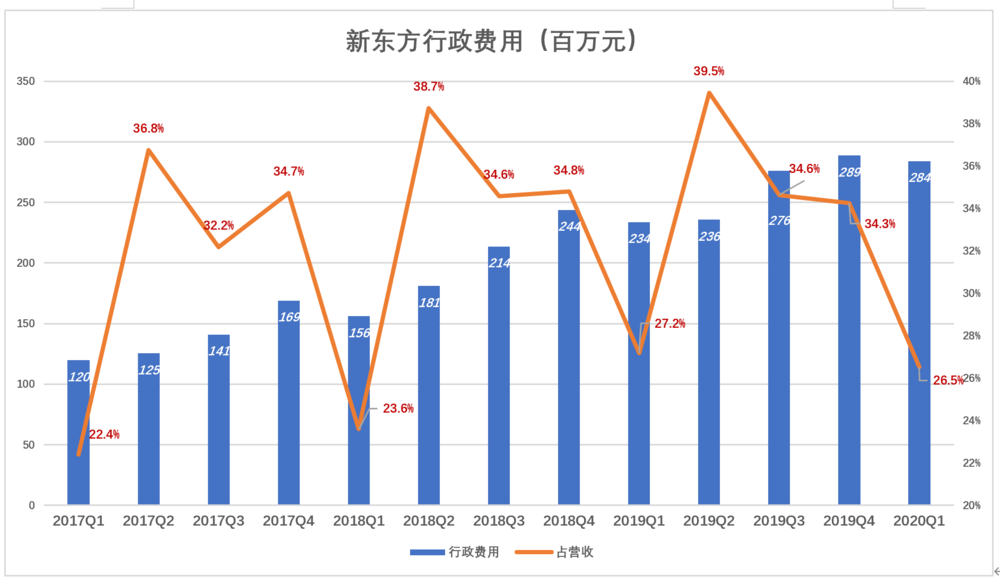

对新东方业绩影响较大的是高企的行政费用。

最近7个财季,新东方行政费用均在2亿美元以上。2019财年Q2,行政费用2.36亿美元,相当于营收的39.5%;2020财年Q1达2.89亿美元,相当于营收的26.5%。

俞敏洪在邮件里说:“我们现在有些管理者,能力不强还不奋进,安于现状得过且过,上班迟到早退,甚至不在工作现场出现,基层调研基本不做。有的机构利润率很低,花费很大,不考虑如何提高效率,还组织管理者出国一年两趟。这就是不会过日子。”

俞敏洪所说的“不会过日子”,恐怕主要指的是行政费用过高。但在“五连发”之后的三个财季(分别截至到2019年2月28日、5月31日和8月31日),行政费用占营收的比例分别为34.6%、34.3%和26.5%,与上财年各季如出一辙。

尽管新东方把研发费用归入“行政费用”,但每月近1亿美元、每个工作日近3000万人民币的行政费用真心不低。

常言道:“慈不掌兵。”俞敏洪不够“心狠手辣”,而且新东方管理积弊也不是一年两年形成的。

3)利润率提升拜外部环境所赐

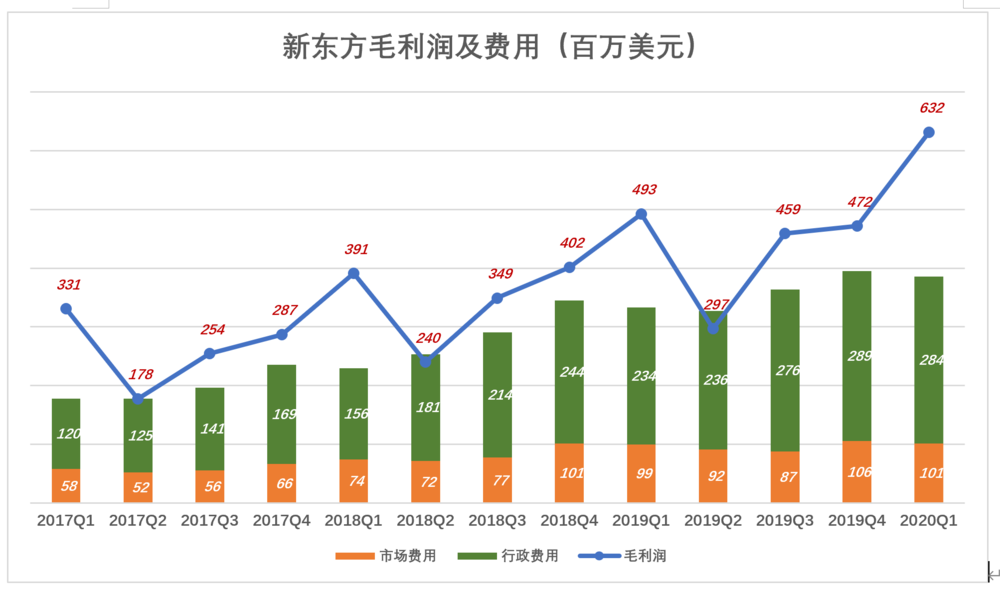

新东方毛利润呈明显的季节性波动,Q1是波峰,Q2是波谷。近几个财年的波峰越来越高,2019财年Q1毛利润4.93亿美元,2020财年Q1在6.32亿美元,同比增长28.2%,剔除汇率因素增幅更是达到38%。

从百分比视图看,2020财年Q1成本占营收的比例被压缩2个百分点至41%,市场费用率被压缩3个百分点至9%,唯有行政费用率岿然不动、一个百分点不降。通常来讲,成本的“刚性”大于费用,新东方却是压成本难、降费用更难。

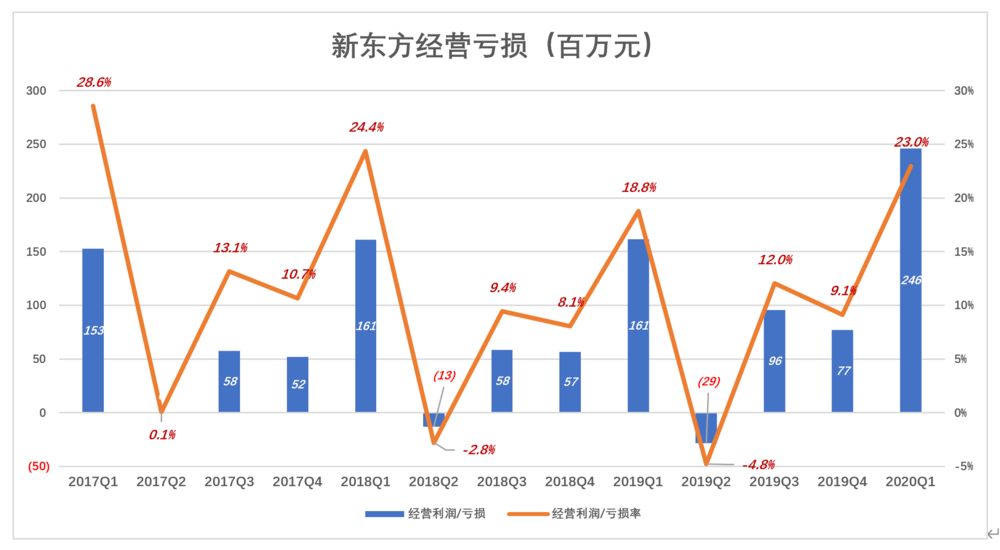

新东方业绩的季节性波动令人印象深刻,最近连续两个财年都出现单季亏损;

“旺季”经营利润率徘徊不前,2017财年Q1经营利润率28.6%,2020财年只有23%,降了5.6个百分点;

“淡季”经营亏损率却有扩大趋势,2017财年Q2微利,2018财年Q2经营亏损率2.8%,2019财年Q2经营亏损率4.8%。不知2020财年Q2情况如何。

尽管在控制成本、降低费用方面比较吃力,新东方财务状态还是很健康的。比如总资产36.4亿美元,应收账款不到400万美元。再比如教育部严管“递延收入”,要求只能预收3个月的学费。我们发现新东方“递延收入”没有受任何影响。因为相当一部分学员是到新东方“突击学习”的,从交学费到上完课只有几个月时间。

随着中产阶层日益壮大,送子女出国“见世面”的需求高涨,即便不出国,外语也是决定工作、学习、晋升的关键因素。假如其它条件相同的两个年轻人,外语水平相差较大,五年、十年后,外语好的那位在方方面面大概率会领先。新东方每季培训人数不到300万,成长空间很大。

教育部对民办培训机构的系列新政让众多资质差的玩家退出市场,新东方、好未来这两家“头部”公司却在“阵痛”后迎来发展机遇。

在“互联网颠覆一切”的狂躁喧嚣中,新东方没有放弃而是巩固了自己核心优势,20%以上营收增长、60%左右毛利润,“三化”虽然未收全功但至少避免了“生意好时乱花钱”。投资人给出五六十倍的市盈率,说明看好新东方未来几年的增长前景。

孔子曰:“从物如流,不知其所执。此则庸人也。” 面对变化的时代,企业和个人都应找到并发扬自身的核心优势,以不变应万变。

猎云网

猎云网

动点科技

动点科技